Каждому, кто хоть раз в жизни задумывался об инвестициях знакомы такие понятия как технический и фундаментальный анализ. Если технический анализ больше пригоден для краткосрочных спекулятивных действий на фондовом рынке, то для инвесторов, которые хотят вложить свои средства на срок от 1 года и более, самым эффективным инструментом считается фундаментальный анализ.

Что такое фундаментальный анализ

Фундаментальный анализ – это метод оценки акций компаний, в основе которого лежит попытка определения справедливой стоимости предприятия с помощью определённых финансовых показателей и последующего сравнения исследуемой компании с другими представителями отрасли.

Основы фундаментального анализа ценных бумаг заложил Бенджамин Грэм в своей книге «Разумный инвестор», о которой сам Уоррен Баффет говорит следующее: «Это лучшая книга из всех, когда-либо написанных об инвестициях».

Мнения по поводу метода оценки акций, сформулированного на страницах этой книги разнятся. Многие инвесторы в наши дни считают, что советы Грэма актуальны только для американского фондового рынка прошлого столетия и не могут найти применение в наши дни.

Мы не будем с ними спорить и уж тем более не будем сомневаться в утверждениях Уоррена Баффета. Вместо этого мы кратко ознакомимся с основными принципами отбора акций Бенджамина Грэма и попробуем разобраться, как анализировать акции компании на бирже с помощью советов этого гениального биржевого аналитика.

Фундаментальный анализ акций: правила Бенджамина Грэма

Если речь заходит об инвестировании и Бенджамине Грэме, большинству людей приходит на ум словосочетание «стоимостное инвестирование». Бесспорно, Бенджамин Грэм при проведении фундаментального анализа акций компании делал акцент на справедливой стоимости и предостерегал инвесторов от покупок, когда цена акций неоправданно высока. Почему-то все сосредоточились именно на этом моменте. Покупка акций у пессимистов и продажа акций оптимистам – это далеко не главное, о чём Бенджамин Грэм рассказывает на страницах своих книг. Прежде всего он учил выбирать выдающиеся компании, и только когда они найдены Грэм предлагал определить их справедливую стоимость.

Теперь давайте рассмотрим основы фундаментального анализа ценных бумаг, которые предложил Бенджамин Грэм:

- Адекватный размер компании: Грэм считал, что имеет смысл вкладывать деньги в акции крупных и успешных компаний. Хорошим сигналом здесь служит наличие акций компании в популярных биржевых индексах, например, S&P 500 или, в случае с российским фондовым рынком, хотя бы в отраслевых индексах МосБиржи. Философия этого принципа в том, что крупные компании, которые являются лидерами отрасли с большей вероятностью выживут при возникновении каких-либо кризисных ситуаций, потому инвесторы могут спать спокойно, покупая акции таких компаний;

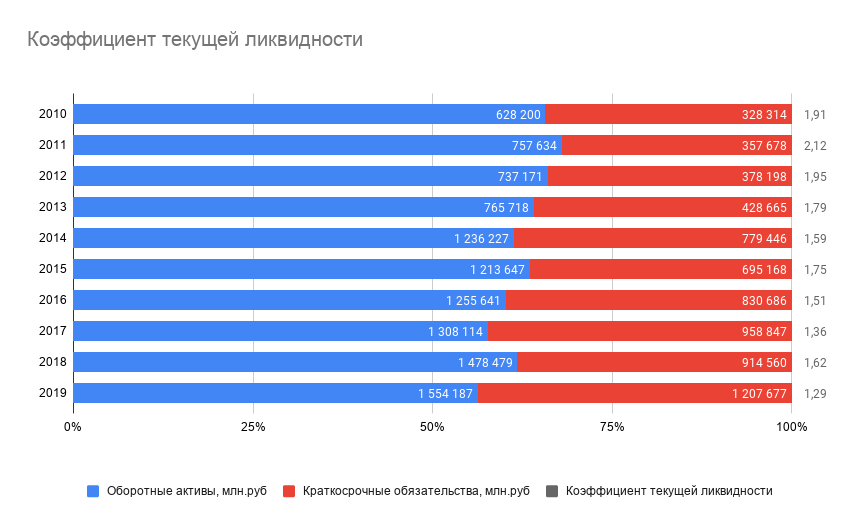

- Устойчивое финансовое положение: это требование тоже вполне обосновано. Если всё сильно упростить, то речь идёт о способности компании рассчитаться по своим долгам, если случиться какая-то непредвиденная ситуация. Для определения устойчивости компании Грэм предлагает использовать коэффициенты ликвидности. Например, он советует пассивным инвесторам покупать акции тех компаний, коэффициент текущей ликвидности которых равен 2 (оборотные активы вдвое превышают краткосрочные обязательства). Это довольно суровое требование и если вы начнёте проводить фундаментальный анализ российских компаний – больше половины из них отсеется уже на этом этапе;

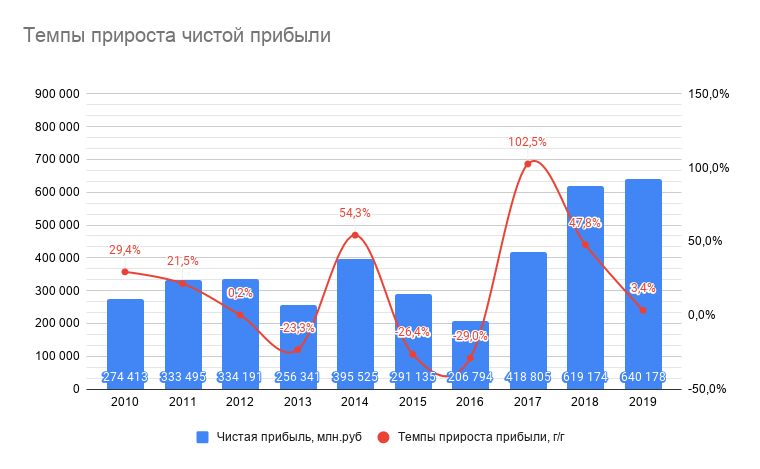

- Стабильная прибыль: Бенджамин Грэм настаивает на том, что у компании не должно быть убыточных лет за последний десятилетний период. Для активных инвесторов требование немного смягчается и 5 лет без убытков уже говорят нам о стабильности компании. Этот пункт особенно интересен в рамках работы с российскими акциями, ведь в результате девальвации рубля происходят валютные переоценки активов компаний и нужно учитывать эту специфику;

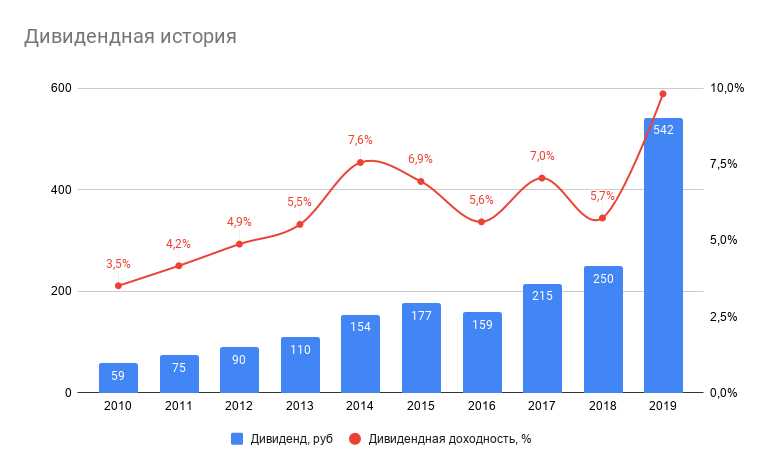

- Дивидендная история: из предыдущих пунктов следует, что мы покупаем только успешные компании, которые занимают лидирующие позиции в отрасли, имеют устойчивое финансовое положение и стабильную прибыль, поэтому со стороны менеджмента компании было бы мудрым решением поделиться частью прибыли с акционерами. Бенджамин Грэм советует выбирать компании, которые стабильно выплачивают акционерам дивиденды на протяжении последних 20 лет. Российский фондовый рынок гораздо моложе американского, поэтому 10 лет стабильных выплат дивидендов вполне достаточно;

- Рост прибыли: здесь тоже всё понятно без каких-либо пояснений. Грэм определил, что прибыль на акцию должна возрасти за последние 10 лет как минимум на ⅓. Вы же не хотите владеть частью бизнеса, у которого имеется тренд к снижению прибыли?

В качестве примера давайте разберём акции Лукойл, используя показатели фундаментального анализа акций, предложенные Бенджамином Грэмом.

Фундаментальный анализ акций компании Лукойл

Лукойл – одна из крупнейших нефтяных компаний в России и в мире. На момент написания статьи Лукойл занимает 3 место по капитализации среди всех Российских компаний.

Адекватный размер компании

Акции Лукойла торгуются на Московской бирже, входят в отраслевой индекс нефти и газа и биржевой индекс MSCI Russia. Как было упомянуто выше – Лукойл входит топ-3 самых дорогих по капитализации российских публичных компаний.

Устойчивое финансовое положение

Коэффициент текущей ликвидности компании «Лукойл» не удовлетворяет представлениям Грэма о финансовой устойчивости. Кроме того, имеется заметный тренд на снижение коэффициента текущей ликвидности, из-за чего в момент кризиса могут возникнуть затруднения, которые затронут акционеров компании.

Стабильная прибыль

В плане стабильности прибыли «Лукойл» выглядит гораздо лучше, в сравнении с предыдущим показателем. На диаграмме видно, что компания очень удачно использует моменты, когда цены на нефть подскакивают, но для нас сейчас важнее то, что за последние 10 лет у «Лукойла» не было ни одного убыточного года.

Дивидендная история

Принято считать, что менеджмент «Лукойла» лоялен к миноритариям. Связывают это в основном с прозрачной дивидендной политикой и стабильной дивидендной историей. Помимо выплаты дивидендов компания постоянно проводит выкуп акций, что можно трактовать двояко: либо это просто «вторые дивиденды», либо вознаграждения менеджмента привязаны к росту прибыли на акцию и менеджмент просто обогащается таким способом.

За последние 10 лет дивидендная доходность по акциям «Лукойла» составила 6,1%.

Рост прибыли

Рост прибыли

Рост прибыли на акцию за последние 10 лет составил 101%, т.е. прибыль на акцию в среднем растёт на 10% в год. Формально – «Лукойл» удовлетворяет требованию Грэма, но не забывайте о том, что мы живём в России.

Во-первых, нужно учитывать девальвацию рубля, во-вторых – инфляцию никто не отменял и её также нужно принимать к сведению. Для сравнения, прибыль на акцию в долларах за последние 10 лет увеличилась всего на 1%. И это при постоянном выкупе акций.

В результате проведения этого анализа мы видим, что компания «Лукойл» полностью удовлетворяет лишь 3 требованиям Грэма из 5, ещё одно требование можно засчитать с большой натяжкой (рост прибыли на акцию).

Подводим итоги

Как вы уже убедились – показатели фундаментального анализа акций, предложенные когда-то Бенджамином Грэмом актуальны до сих пор. Надеюсь эта статья поможет вам понять, как анализировать акции компаний на бирже и какие вопросы себе задавать при изучении отчётности эмитентов.

Позвольте Бенджамину Грэму провести вас по этому нелёгкому пути, используйте его принципы в качестве маяка и вы обязательно найдёте выдающиеся компании.