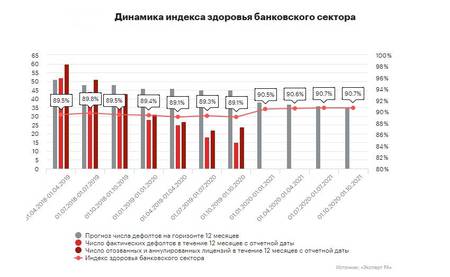

До 35 российских банков могут лишиться лицензии в течение ближайших четырех кварталов, предполагают аналитики рейтингового агентства «Эксперт РА». Значение «индекса здоровья банковского сектора», по их расчетам, на 1 октября 2020 года находилось на уровне 90,7%. Это означает, что 9,3% расчетной базы индекса на горизонте ближайших четырех кварталов находятся в зоне повышенного риска, , сообщил ТАСС со ссылкой на материалы компании,.

По мнению экспертов агентства, стагнация в банковском секторе продолжается. Улучшения качества кредитов или хотя бы повышения устойчивости наиболее уязвимых банков не наблюдается.

Несмотря на характерное для 2020 года снижение качества активов банков, их собственники откладывают масштабные докапитализации, учитывая неполное отражение потерь из-за реструктуризаций. В итоге «текущий запас прочности российских банков остается под риском, а восстановление финансового результата и темпов генерации капитала до уровня 2018-2019 годов откладывается не менее чем на год», — полагают эксперты.

В материале отмечается, что почти 26% действующих кредитных организаций за последние 12 месяцев показали убытки. 36% банков столкнулись со снижением регулятивного капитала в 2020 году. «С учетом того, что реальный масштаб потерь по кредитному риску не отражен в отчетности полностью, доля банков, испытывающих потерю собственных средств, может возрасти по итогам года», — говорится в материале.

При этом за январь-сентябрь половина банков испытали чистый отток средств физических лиц и 34% - отток средств предприятий со счетов.

Справка: по данным ЦБ РФ, на 1 ноября 2020 года в России насчитывается 412 кредитных организаций,из которых собственно банков — 372. В их числе с универсальной лицензией — 249, с базовой лицензией — 123. 40 учреждений, это небанковские кредитные организации.

ЦБ в последнее время нечасто отзывал лицензии у банков, если сравнивать с предыдущими годами, но ситуация может измениться, соглашается основатель Talkbank Михаил Попов. Будут смотреть на ситуацию на рынке в целом и её стабилизацию. На период пандемии ЦБ сократил количество проверок банков и перенёс контроль в онлайн режим. Сейчас некоторые проверки возобновились. Но отзыв вплоть до 35 лицензий в течение года может быть вполне реалистичным.

Как считает эксперт, многие банки, которые рискуют потерять лицензию из-за недостатка капитала и ликвидности, скорее всего, будут подавать на отзыв лицензии добровольно. Такие прецеденты уже набирают обороты в России, все чаще и чаще акционеры банка отказываются от лицензии, не дожидаясь решения ЦБ. Так они стараются минимизировать санкции в отношении себя.

Также часть банков может лишиться лицензий по итогам возобновления проверок, в том числе за нарушение антиотмывочного законодательства, добавляет Михаил Попов. Другая часть — в связи с дырами в капитале, которые будут образовываться на фоне резких изменений рынка капитала и рынка валют, так как период пандемии и колебания на макрорынках не очень удачно повлияли на ситуацию. Отголоски неверно принятых решений будут «догонять» такие банки и нефинансовые учреждения в следующем году.

Это справедливая оценка текущего состояния банковского сектора, признает эксперт Академии управления финансами и инвестициями Алексей Кричевский. Вполне очевидно, по его словам, что нынешняя ситуация, связанная с пандемией, приведет к консолидации банковского сектора. Каждый кризис вскрывает такого плана «нарывы» на теле каждой отрасли. За примерами далеко ходить не нужно — «Мастербанк» и банк «Замоскворецкий» в 2015-2016 годах. Первый переоценил свои возможности и в результате разорился, второй изначально был слишком похож на определенную пирамиду, предлагая ставки по вкладам значительно выше рыночных. Поэтому такие институты и будут отсекаться.

Фактор того, что у людей нет денег обслуживать свои долги, также влияет на состояние банковского сектора, указывает эксперт. Нужно понимать, что заемщики – это доходы банка, и когда выпадают доходы, нужно либо их замещать, либо иметь «подушку безопасности». Банковский сектор в большинстве своем показывает квартальные результаты значительно хуже прошлогодних — за редким исключением в виде тех структур, которые смогли адаптироваться под новые условия: онлайн-банкинг, экосистемы, продвинутые банковские приложения.

ЦБ в лице Эльвиры Набиуллиной, по сути, сейчас выступает гильотиной для многих небольших региональных банков в пользу государственных или окологосударственных. Результатом, полагает Алексей Кричевский, может быть концентрация всех активов у банков топ-50 и полное исключение конкуренции и возможности выхода на рынок для новых игроков, если только у них нет масштабного административного ресурса.