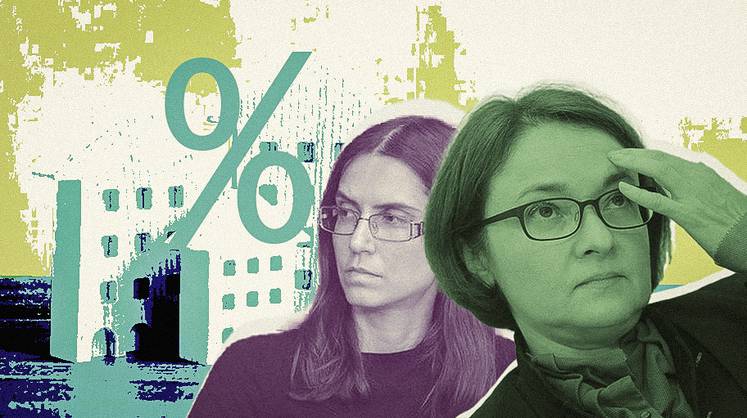

Как заявила директор департамента финансовой стабильности Банка России Елизавета Данилова, регулятор планирует опубликовать доклад с возможными мерами по борьбе с так называемыми «маркетинговыми» ставками в ипотеке. По ее словам, сообщает ТАСС, подавляющая часть ипотечных кредитов на первичном рынке недвижимости сейчас выдается именно по таким ставкам от застройщиков, и ЦБ намерен с этим бороться.

«На них (на маркетинговые ставки — Прим. ред.) приходится очень существенная доля на первичном рынке недвижимости, это сейчас большая часть рынка. Подавляющая часть кредитов выдается как раз по таким схемам», — пояснила Данилова.

Ранее глава ЦБ РФ Эльвира Набиуллина говорила, что Банк России будет принимать меры в отношении застройщиков, которые предлагают ставку, близкую к нулю процентов. По мнению главы регулятора, это чисто маркетинговый ход, и он очень часто связан с тем, что люди покупают квартиру по завышенной стоимости.

Как продавали красивую картинку

«Да, это действительно так, — подтверждает старший управляющий партнер юридической компании PG Partners Петр Гусятников. — Многие застройщики еще с 2020 года, когда цены на недвижимость начали резко расти, стали предлагать покупателям привлекательные ипотечные ставки: 0,1%, 0,5% и т.п. При этом практически исчезли традиционные скидки на квартиры. Более того: цены на недвижимость по льготным ставкам ощутимо выросли.»

Например, рассказывает юрист, это можно было легко проследить у одного крупного столичного застройщика. Он предлагал квартиры, которые можно приобрести по обычным ставкам и по льготным. При этом цена на объекты по сниженным ставкам была на 1—2 млн. рублей выше. В итоге у покупателя все равно не получалось сэкономить, потому что застройщик заложил свои «льготные» ставки в цену недвижимости. Между тем, чисто экономически во многих случаях заемщику выгоднее было бы приобрести более дешевую квартиру по более высокой ипотечной ставке, так как в случае досрочного погашения это вышло бы дешевле.

Еще одна уловка «маркетинговых» ставок в том, продолжает Гусятников, что они могли действовать не весь период, а какое-то ограниченное время — например, год, три года и т.д. А дальше заемщик начинал бы платить по стандартной банковской ставке. При этом квартиры во многих случаях все равно приходилось приобретать по завышенной цене.

Таким образом, указывает эксперт, особой выгоды для заемщика не было, а привлекательные ставки выступали лишь красивой картинкой, поэтому, если борьба с «маркетинговыми» ставками приведет к ощутимому снижению цен на недвижимость — это будет неплохо для граждан.

Адекватная мера — минимальная разрешенная ставка

Очевидных нарушений законодательства со стороны застройщика практика «маркетинговых» ставок не содержит, поскольку субсидирование ставки застройщиком не обязывает его снижать полную стоимость жилья, возражает управляющий партнер Zharov Group Евгений Жаров. Невозможно обязать застройщика брать или не брать кредит у банка. Это решение обусловлено экономической эффективностью сделки.

Застройщик уведомляет покупателя о наценке на приобретаемую недвижимость, прописывая все условия сделки в договоре. Таким образом, схема с ипотекой по субсидированной ставке от 0,01% вполне открытая. Условия оговариваются на этапе выбора объекта недвижимости и ипотечной программы, отмечает эксперт.

Наиболее адекватным ответом Центробанка в этой ситуации было бы установление минимальной разрешенной ставки по ипотеке, полагает Жаров. ЦБ при принятии мер в отношении застройщиков должен учитывать тот момент, что эти меры воздействия должны быть сопоставимы с масштабом проблемы, чтобы не привести к ограничению конкуренции на рынке.

В выигрыше останутся банки

Так или иначе, но ЦБ РФ как мегарегулятор в рамках своих полномочий имеет право устанавливать для подконтрольных организаций обязательные правила осуществления деятельности, отмечает адвокат, руководитель Saunin Law Practice Андрей Саунин. Он не сомневается, что в случае необходимости законодательной инициативы, предложения в скором времени найдут свое отражение в действующем законодательстве.

Кредитные ставки и стоимость жилья всегда были и будут одними из главных условий хозяйственной деятельности в стране. Различные манипулятивные механизмы (обход закона, введение в заблуждение, мнимые или притворные условия сделок), которые иногда применяют в своей деятельности хозяйствующие субъекты, не могут порождать рыночные условия взаимодействия граждан и организаций.

В сделках, где реальные условия заменены на внутренние договоренности нескольких сторон, в случае спора сложно установить реальные правовые последствия для приведения участников в первоначальное положение, указывает юрист. Например, застройщик продает недвижимость потребителю по завышенной цене — соответственно, при просрочке передачи объекта неустойка будет рассчитываться от всей стоимости.

А если в стоимости недвижимости находился интерес банка, то банк ни каким образом в отношениях с потребителем не находится. То есть, объясняет Саунин, если потребитель был в состоянии закрыть кредит досрочно, то опять же Банк не претерпевает каких-либо негативных последствий от досрочного погашения кредита — он уже свою прибыль, скорее всего, получил.

Из карточного домика пора выезжать

Эльвира Набиуллина уже сообщила о желании искоренить практику «маркетинговых» ставок по ипотеке, подтверждает сотрудник департамента экономических и финансовых исследований CMS Institute Николай Переславский. Такие ставки стали привлекать довольно много желающих приобрести жилплощадь — потенциальные покупатели не понимают до конца, что заключая договор на ипотеку по близким к нулю ставкам, они переплачивают за квадратный метр, за страховку по кредиту и по другим параметрам.

И первое самое опасное, указывает аналитик, что это толкает стоимость жилья далее вверх, хотя на рынке уже образовался существенный перегрев. Ситуацию можно сравнить с карточным домиком на шаткой основе: достаточно вспомнить ипотечный кризис 2007—2008 года в Соединенных Штатах, когда государству пришлось спасать ипотечные агентства и банки после обвала стоимости квадратного метра жилья.

Регулятор уже сейчас прекрасно понимает, что взлетевшая с начала пандемии стоимость недвижимости (чему способствовала софинансируемая государством льготная ипотека) должна начать снижаться. И лучше, уверен Переславский, если воздух из пузыря выйдет плавно — то есть, снижение цен на жилье будет происходить умеренно. Да, это ударит по доходам застройщиков и банков (возможно, в предстоящие месяцы их акции продемонстрируют существенное снижение), а также граждан, сдающих недвижимость в аренду или желающих заработать на перепродаже. Но это гораздо лучше, чем вкладывать средства и без того страдающего от дефицита бюджета в спасение девелоперов от банкротства.

Вероятнее всего, предполагает эксперт, до конца текущего года ЦБ может представить прямой запрет банкам выдавать ипотеку, существенно отклоняющуюся от ключевой ставки Центробанка — например, более чем на 1%. Стоимость жилья на первичном рынке, а затем и на вторичном, из-за этого может довольно быстро начать снижаться. Порядка 5—10% она может потерять в первые же месяцы, но эта тенденция может продолжиться и дальше, хотя и более плавными темпами — ведь у населения сейчас не так много свободных средств для совершения покупок, не относящихся к жизненно необходимым расходам.

Но и существенного складывания цен в 2—3 раза ожидать не стоит: ставка ЦБ сейчас снижается, и эта тенденция может продолжиться в предстоящие месяцы. Это, уверен Николай Переславский, окажет некоторую поддержку части граждан, планирующих покупку жилья с помощью ипотеки. А в перспективе к концу 2023 — началу 2024 годов ситуация может начать изменяться в пользу более активных покупок недвижимости.