Падение котировок рубля в начале минувшей недели сменилось ростом ближе к выходным. Так, с понедельника по среду (30 января — 1 февраля) стоимость бивалютной корзины выросла на 52 копейки — до 62,21 рубля. За тот же период на фоне снижения доллара к евро на Forex до 1,0765 американская валюта подорожала до 60,13 по курсу tomorrow, или на 30 копеек.

Впрочем, поздним вечером в минувшую среду (когда отечественные площадки уже закрылись) стали поступать хорошие новости для тех инвесторов, которые делают ставку на рисковые активы. Так, относительно мягкая риторика Комитета по открытым рынкам (FOMC) дала основания полагать, что в краткосрочной перспективе темпы ужесточения кредитно-денежной политики в США останутся умеренными. В итоге доллар на мировом валютном рынке стал терять позиции, а цены на нефть пошли в рост (с понедельника по четверг баррель сорта Brent подорожал с 55,7 до 56,56 доллара). На этом фоне отечественная денежная единица ожидаемо потяжелела, составив по итогам торгов в четверг 59,43 и 61,46 рубля за доллар и корзину соответственно.

В сравнительной табели о рангах рубль вновь неплохо смотрится на фоне зарубежных конкурентов из развивающихся стран: с начала года он укрепился по отношению к доллару на 3%, а темпы роста большинства других валют этих стран в процентном соотношении не превысили 2,5%. Например, южноафриканский ранд, сингапурский доллар, таиландский бат, индонезийская рупия и мексиканский песо подорожали на 2,5, 2,4, 2,1, 0,9 и 0,8% соответственно. Безоговорочным лидером остается бразильский реал: его стоимость увеличилась на 4,1%.

Для полноты картины добавим несколько «сырьевых» валют. Австралийский доллар, норвежская крона и канадский доллар с начала года укрепились по отношению к американской валюте на 6, 4,5 и 3,1% соответственно.

Из негативных новостей для рубля отметим, что в минувшую пятницу Минфин объявил план покупок иностранной валюты на ближайший месяц: с 7 февраля по 6 марта в ежедневном режиме (исключая выходные) объем покупок на внутреннем валютном рынке составит 6,3 млрд рублей. Всего за вышеуказанный период Минфин потратит на приобретение иностранной валюты 113,1 млрд рублей, полученных от дополнительных нефтегазовых доходов бюджета.

В дальнейшем в начале каждого месяца Минфин будет публиковать оценку дополнительных (или выпадающих) нефтегазовых доходов и месячный план покупки (продажи) иностранной валюты. Дневной объем операций будет рассчитываться путем деления месячного объема покупок на количество торговых дней.

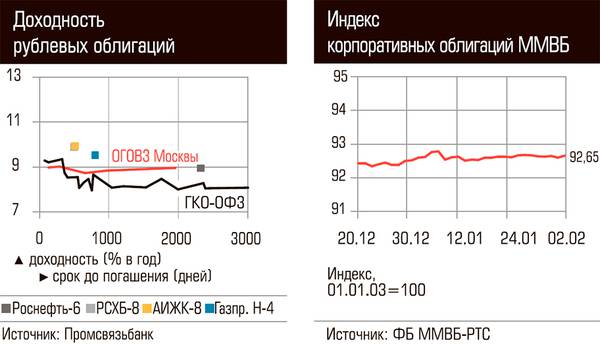

Начав неделю с незначительной просадки, в дальнейшем долговой рынок заметно вырос. В понедельник-вторник на фоне локального ослабления рубля доходности долгосрочных выпусков госбумаг выросли на пять-десять базисных пунктов.

В среду Минфин учел ухудшение конъюнктуры рынка, предложив инвесторам на аукционах краткосрочно-среднесрочные выпуски общим объемом 30 млрд рублей против 40 млрд неделей ранее. В итоге Минфин реализовал весь запланированный объем размещения, причем с заметным переспросом на бумаги. В частности, спрос на среднесрочные ОФЗ 26220 (с погашением 7 декабря 2022 года) превысил объем предложения в 4,2 раза (62,36 млрд рублей против 15 млрд). Объем размещения составил 15 млрд рублей, а цена отсечения — 97,1915% номинала (доходность — 8,17% годовых).

Спрос на трехлетние ОФЗ 24019 с плавающей ставкой доходности в объеме 15 млрд рублей превысил объем предложения в 3,3 раза. Минфин удовлетворил лишь самые «дорогие» заявки, зафиксировав цену отсечения на уровне 101,1611% номинала (доходность — 10,39% годовых), а объем реализованных бумаг совпал с объемом предложения.

В четверг на фоне существенного укрепления рубля кривая доходностей ОФЗ опустилась на 5–10 базисных пунктов (б. п.),

На фоне стабилизации доходностей десятилетних госбумаг США в районе 2,48% годовых суверенные отечественные еврооблигации консолидировались возле уровней открытия понедельника. Так, с понедельника по четверг доходность выпуска «Россия-42» изменилась всего на 1 б. п., составив 4,98% годовых.

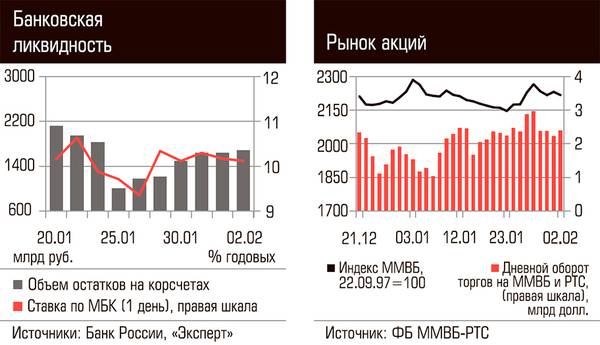

На фоне нисходящей динамики на ведущих западных торговых площадках российский рынок акций скорректировался вниз. С понедельника по четверг индекс ММВБ упал на 2,1%, до 2218 пунктов. За тот же период долларовый индекс РТС просел на 2%, до 1171 пункта.

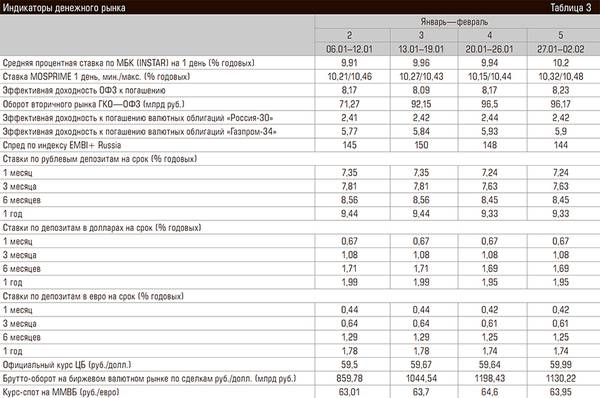

В таблице 3 даны базовые индикаторы денежного рынка за последние четыре недели.

В качестве объемных индикаторов рынка ГКО—ОФЗ использованы суммарные индикаторы вторичного оборота и нетто-оборота (равного чистой выручке) аукционов ГКО и ОФЗ. Ставка MOSPRIME — индекс НВА, рассчитываемый Thomson Reuters.

В качестве индикаторов процентных ставок рублевых и долларовых депозитов приводятся данные агентства «Росбизнесконсалтинг», рассчитанные по выборке банков с надежностью группы В ИЦ «Рейтинг». По депозитам в евро ставки рассчитаны «Экспертом» по выборке банков московского региона. По рублевым вкладам приведен индикатор доходности депозита для юридических лиц на сумму от 6 млн до 30 млн рублей. По валютным вкладам рассчитывалась средняя ставка депозита на сумму от 100 тыс. до 500 тыс. долл./евро.

Доходность валютных облигаций рассчитывалась по котировкам западных участников рынка на основе данных Deutsche Bank Russia.