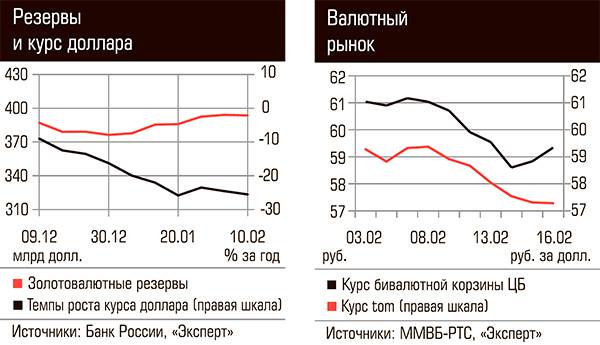

После стремительного укрепления в начале недели ближе к выходным курс рубля стабилизировался заметно выше локальных максимумов. В рамках стратегии carry trade инвесторы пока еще сохраняют интерес к высокодоходным российским активам, что позитивно отражается на стоимости рубля. Трейдеры же, которые играли на ослабление отечественной валюты, были вынуждены закрывать короткие позиции, чтобы ограничить убытки из-за ее подорожания. Это усилило давление на доллар. В пользу рубля сыграло и то, что компании-экспортеры продавали валюту, аккумулируя рублевую ликвидность для проведения налоговых платежей.

На этом фоне с понедельника по вторник (13–14 февраля) курс доллара по инструменту tomorrow упал на 1,13 рубля, до 57,11 рубля. Стоимость бивалютной корзины за тот же период упала на 1,32 рубля, до 58,59. В среду на валютном рынке наблюдалась повышенная турбулентность. В ходе утренней торговой сессии курс доллара продолжил движение по нисходящей траектории и в моменте опускался до 56,55 рубля (минимум с 17 июля 2015 года). Затем на фоне заявления пресс-секретаря президента РФ Дмитрия Пескова о том, что в среду состоится встреча Владимира Путина с главой Минэкономики Максимом Орешкиным, в ходе которой, в частности, будет обсуждаться текущая динамика курса рубля, доллар за короткое время резко подскочил (до 57,91 рубля). Впрочем, в дальнейшем страхи относительно возможного воздействия финансовых властей на курс рубля несколько рассеялись: к закрытию торговой сессии среды курс доллара скорректировался до 57,27. В четверг курс американской валюты стабилизировался возле отметки 57,6 рубля.

В сравнительной табели о рангах рубль по-прежнему неплохо смотрится на фоне зарубежных конкурентов из развивающихся стран: с начала года он укрепился по отношению к доллару на 6%, а темпы роста большинства других валют этих стран в процентном соотношении не превысили 5,1%. Например, бразильский реал, южноафриканский ранд, таиландский бат, мексиканский песо, сингапурский доллар и индонезийская рупия подорожали на 5,1, 5,1, 2,3, 2,1, 1,6 и 1,1% соответственно.

Для полноты картины добавим несколько «сырьевых» валют. Австралийский доллар, норвежская крона и канадский доллар с начала года укрепились по отношению к американской валюте на 6,4, 4,1 и 2,8% соответственно.

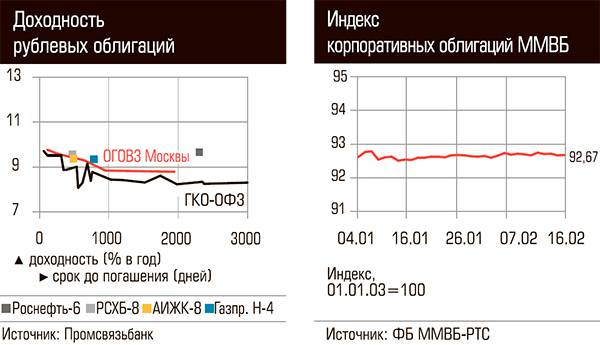

Котировки рублевых облигаций по итогам обозреваемого периода скорректировались вниз. Так, в понедельник на фоне существенного снижения стоимости бивалютной корзины кривая доходностей ОФЗ опустилась на 2–3 базисных пунктов (б. п.). Впрочем, уже на следующий день стоимость госбумаг вернулась на исходные уровни. «Ястребиная» риторика главы ФРС США Джанетт Йеллен спровоцировала фиксацию прибыли по отечественным бондам. В среду на фоне резких колебаний курса рубля доходности ОФЗ подросли еще на 4–9 б. п. В четверг на фоне локальной просадки рубля на долговом рынке доминировали продавцы, а доходности среднесрочных и долгосрочных госбумаг выросли на 10–20 и 5–10 б. п. соответственно.

Учитывая несколько ухудшившуюся конъюнктуру долгового рынка, Минфин не стал жертвовать объемом размещения, предоставив участникам аукционов щедрую премию по долгосрочным бумагам с фиксированной ставкой доходности. Спрос на классические ОФЗ 26219 с погашением 16 сентября 2026 года превысил объем предложения в 1,7 раза (42,4 млрд рублей против 25 млрд). Цена отсечения на аукционе составила 97,57% номинала, а доходность — 8,28% годовых. Для сравнения: во вторник доходность ОФЗ 26219 составляла 8,21% годовых.

Вместе с тем отметим, что бумаги с плавающей доходностью по-прежнему пользуются повышенным спросом у инвесторов. Спрос на шестилетний «флоутер» ОФЗ 29012 превзошел объем предложения в 3,4 раза (51 млрд рублей против 15 млрд). В итоге Минфин удовлетворил лишь самые «дорогие» заявки, зафиксировав цену отсечения на уровне 102,201% номинала (доходность — 10,48% годовых), а объем реализованных бумаг совпал с объемом предложения.

На фоне закрепления доходности десятилетних госбумаг США в районе 2,46% годовых суверенные отечественные еврооблигации испытали отрицательную коррекцию. С понедельника по четверг котировки выпуска «Россия-42» упали до 108,96% номинала, а доходность выросла до 5% годовых.

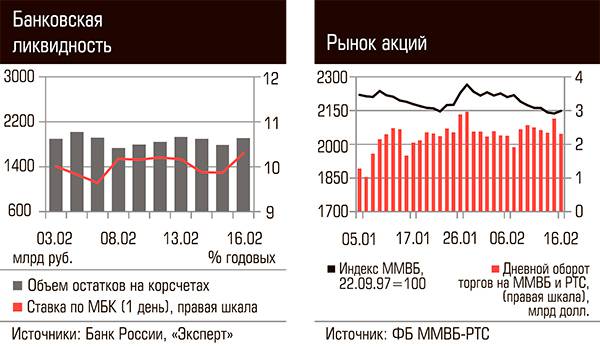

Российские фондовые индексы двигались разнонаправленно. С понедельника по четверг индекс ММВБ упал до 2148 пунктов, или на 0,6%. За тот же период долларовый индекс РТС потяжелел на 1%, до 1176 пунктов.

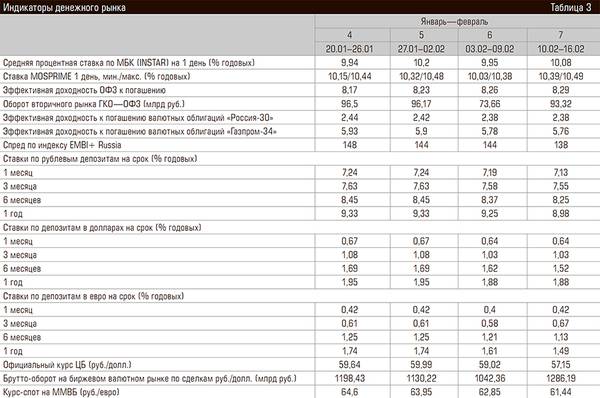

В таблице 3 даны базовые индикаторы денежного рынка за последние четыре недели.

В качестве объемных индикаторов рынка ГКО—ОФЗ использованы суммарные индикаторы вторичного оборота и нетто-оборота (равного чистой выручке) аукционов ГКО и ОФЗ. Ставка MOSPRIME — индекс НВА, рассчитываемый Thomson Reuters.

В качестве индикаторов процентных ставок рублевых и долларовых депозитов приводятся данные агентства «Росбизнесконсалтинг», рассчитанные по выборке банков с надежностью группы В ИЦ «Рейтинг». По депозитам в евро ставки рассчитаны «Экспертом» по выборке банков московского региона. По рублевым вкладам приведен индикатор доходности депозита для юридических лиц на сумму от 6 млн до 30 млн рублей. По валютным вкладам рассчитывалась средняя ставка депозита на сумму от 100 тыс. до 500 тыс. долл./евро.

Доходность валютных облигаций рассчитывалась по котировкам западных участников рынка на основе данных Deutsche Bank Russia.