Нефть традиционно остается в России одной из самых популярных тем для обсуждения. Информация о ценах на нее, объемах добычи, преобразованиях на нефтяном рынке не сходит со страниц газет и журналов. Совсем не так популярны нефтесервисные отрасли, хотя их важность трудно переоценить — именно они делают возможной добычу нефти.

Между тем здесь тоже бурлит жизнь.

В декабре прошлого года крупная американская нефтесервисная компания Halliburton вела переговоры о приобретении 100% нефтесервисной компании «Новомет» из Перми. Специализация пермской компании — производство оборудования для нефтедобычи. Судя по тому, что «Роснано», владеющая 30,7% компании, прошлым летом начала искать покупателя на свой пакет, оценив его в 9,9 млрд рублей, общая сумма сделки превысила бы 32 млрд рублей. Пока, впрочем, все остались при своих.

В декабре прошлого года крупнейшая российская нефтедобывающая компания «Роснефть» закрыла сделку по приобретению у АФК «Система» Владимира Евтушенкова крупной нефтесервисной компании «Таргин», занимавшейся бурением. За уфимскую компанию, которая раньше была партнером «Башнефти» (тоже взятой под контроль «Роснефтью»), нефтяники выложили 4,1 млрд рублей.

Для «Роснефти» это была уже не первая крупная покупка в нефтесервисе: в августе 2014 года, компания закрыла сделку по покупке за 500 млн долларов российских и венесуэльских активов в области бурения и ремонта одной из крупнейших в мире нефтесервисных компаний — Weatherford.

Ранее интерес к российскому нефтесервисному рынку проявляла крупная китайская нефтехимическая компания Sinopec. Китайцы рассматривали возможность создания совместной нефтесервисной компании с участием «Таргин» и «Роснефти». Речь даже шла о возможности вложения примерно 200 млн долларов в организацию производства тяжелого бурового оборудования (сейчас крупнейший отечественный игрок в этой нише — «Уралмаш»). Но пока, как видно, намерения ни к какому результату не привели. Китайцы испугались низких цен на нефть и низкого курса рубля.

Тем не менее корпоративная активность в отрасли остается высокой, не исключены новые сделки. Самое время присмотреться к сегменту хозяйства, обслуживающему ТЭК, попристальнее.

Погуляли, и хватит

В структуре нефтесервисного рынка выделяют несколько базовых сегментов. Первый — проведение геофизических работ по поиску новых месторождений, второй — бурение скважин, их текущий и капитальный ремонт, и наконец, третий — работы и услуги по интенсификации нефтедобычи. По характеру выполняемой деятельности рынок охватывает широкий фронт различных отраслей: от машиностроения (производства и обслуживания насосов, бурового оборудования) до производства химикатов и реагентов для повышения нефтеотдачи месторождений, от сейсмических работ до бурения скважин.

По оценкам консалтинговой компании Deloitte, объем мирового рынка нефтесервисных услуг оценивается в 149 млрд долларов и имеет тенденцию к росту (см. график 1). По базовому сценарию прогноза объем мирового нефтесервисного рынка должен достичь 200 млрд долларов к 2019 году.

Как на общем фоне выглядит Россия? С одной стороны, не очень хорошо. В связи с изменением валютных курсов наш рынок, работающий в рублях, просел в долларовом выражении. И если в 2013 году объем российского рынка нефтесервисных услуг ряд аналитиков оценивали в 28 млрд долларов, то в 2014-м он сжался до 25,9 млрд долларов.

Тем не менее даже в валютной оценке доля национального рынка нефтесервиса (17%) заметно превышает нашу долю в мировой добыче жидких углеводородов (12%).

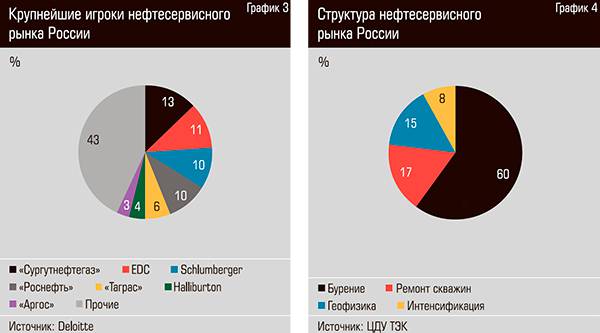

На российском рынке работает более 300 нефтесервисных компаний (см. график 3). Часть из независимы, другие входят в крупные международные нефтесервисные компании. Но уже более половины отраслевых игроков рынка фактически являются структурами самих отечественных нефтяных компаний.

Ранее существовала тенденция выделения сервисных компаний из состава компаний нефтедобывающих. Компании не нуждались в собственном нефтесервисе, поскольку, как отмечали тогда нефтяники, выгоднее и эффективнее было привлекать подрядчиков по контрактам.

Например, уже упоминавшийся «Таргин» был выделен из «Башнефти». «Татнефть» опустила в свободное плавание сервисную компанию «Таграс». Крупнейший в России игрок сегмента бурения скважин, Eurasia Drilling Company (EDC), вырос из выделенного и проданного структурам Александра Джапаридзе «ЛУКойл-Бурения». Едва ли не единственным исключением на том фоне был «Сургутнефтегаз», предпочитавший сохранять нефтесервисные подразделения под крышей собственной корпоративной структуры.

В досанкционный период на российском нефтесервисном рынке наблюдалась тенденция роста доли крупнейших иностранных игроков (Schlumberger, Halliburton, Baker Hughes, Weatherford). К 2014 году она достигла 18%. Зарубежные подрядчики, как правило, оказывали услуги в секторе бурового сервиса — телеметрическое сопровождение скважин, работа с буровыми растворами, цементирование скважин.

Кроме того, аналитики ожидали активной консолидации отрасли. Но потом тенденция развернулась: роль отечественных компаний усилилась, «малыши» сохраняют пока еще свою роль на рынке. К тому же нефтяники задумались о возвращении сервиса себе под крыло. Как заявил по этому поводу глава «Роснефти» Игорь Сечин, «сервисные компании стали завышать цены, идя даже на определенный сговор».

По данным ЦДУ ТЭК, к 2014 году в структуре российского нефтесервисного рынка по сегментам безраздельно доминировало бурение, бравшее на себя до 59% объема рынка в денежном выражении. На обслуживание скважин, к примеру, приходилось лишь 17%, прочие сегменты были еще менее значимы (см. график 4).

Без насоса никуда

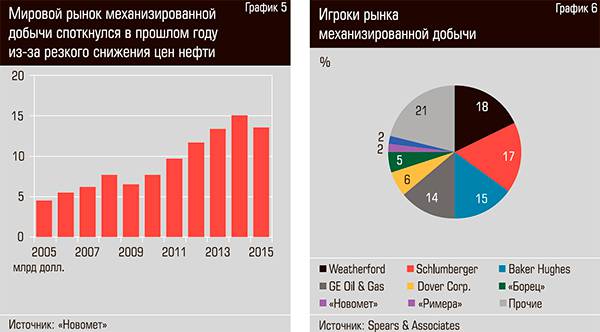

На сегодняшний день 90% всей добываемой в России нефти извлекается при помощи механизированного способа добычи. То есть, проще говоря, с использованием насосов. Впрочем, этот рынок бурно растет и во всем мире. По данным Spears & Associates, мировой рынок механизированной добычи вырос с 4,5 млрд долларов в 2005 году до 15,1 млрд в 2014-м (см. график 5). В нашей стране сейчас три основных производителя насосного оборудования для нефтедобычи. Причем заметны они даже на фоне всего мирового рынка (см. график 6).

Во-первых, это компания «Борец». Основанный еще в 1897 году завод «Борец» превратился в одну из крупнейших мировых компаний нефтяного машиностроения, специализирующихся на разработке, производстве и обслуживании оборудования для добычи нефти.

В состав производственного блока компании входят предприятия «ЛеМаЗ» (город Лебедянь Липецкой области), «Осколнефтемаш» (город Старый Оскол Курской области), «Лысьванефтемаш» (город Лысьва Пермского края), «Курган-кабель» (город Курган), «Специальные Технологии» (Калужская область), «Борец — НЭО» (Владимирская область). Совокупные производственные мощности компании составляют 12 тыс. электроцентробежных насосов в год.

Как сообщили в компании, «Борец» поставляет нефтедобывающее оборудование и обслуживает скважины с установками электроцентробежных и винтовых насосов. Этот сегмент в настоящее время составляет более 65% всего добывающего фонда страны и насчитывает около 97 тыс. скважин».

Что интересно, с 2007 по 2013 год 38,5% «Борца» принадлежало крупному швейцарскому игроку нефтесервисного рынка — компании Weatherford. Однако в 2013 году швейцарцы из-за финансовых затруднений продали свой пакет за 400 млн долларов.

Другой крупный игрок рынка — «Новомет». Компания имеет производственную мощность до 600 насосных систем в месяц и располагает 8500 скважин в обслуживании.

Наконец, третий крупный игрок — группа компаний «Римера», которая, в свою очередь, является дочерней структурой группы ЧТПЗ, одного из крупнейших в России производителей труб.

Как отмечают в компании, «на сегодняшний день “Римера” в составе группы ЧТПЗ — единственная нефтесервисная компания в России, реализующая комплексные предложения по производству оборудования для нефтесервиса и сервису всей подвески. Это наше главное преимущество на высококонкурентом рынке нефтесервиса. Сегодня в обслуживании “Римера-Сервис” каждая двадцатая добывающая скважина в России».

Производственные мощности компании сосредоточены на площадке в Альметьевске (Альметьевский насосный завод «Алнас») и Ижевске (Ижевский завод нефтяного машиностроения «Ижнефтемаш»).

Жизнь с дешевой нефтью

Однако существование нефтесервиса зависит от того, как чувствует себя сама нефтедобыча. А здесь налицо продолжающееся уже не первый год давление низких цен. И заключенное в ноябре прошлого года странами ОПЕК соглашение о снижении добычи нефти в первом полугодии этого года на 1,2 млн баррелей в сутки (до 32,5 млн баррелей), чтобы как-то на эти цены воздействовать. К каковому соглашению присоединилась и Россия, обязавшаяся снизить добычу на 300 тыс. баррелей в сутки от уровня октября 2016 года, правда, очень высокого (см. график 7). Буквально на днях стало известно, что ОПЕК намерена пролонгировать это соглашение еще на шесть месяцев.

Как это скажется на перспективах нефтесервиса?

По словам заместителя начальника отдела анализа и маркетинговых исследований ИАЦ «Кортес» Александра Шкурина, «если соглашение будет продлено еще на полгода, то на инвестиционных планах наших компаний по геологоразведке, по освоению новых месторождений это никак не скажется. Это капиталоемкие и долгосрочные проекты, их планируют на более длительные сроки и сильно заранее. Если будет продлено дольше, то компаниям уже придется задуматься о поиске решения. Но первыми пострадавшими будут не новые проекты, которые сулят большие прибыли, а старые обводненные месторождения».

Как отмечает Александр Шкурин, в 2015 году на фоне падения цен на нефть уже поднимался вопрос об инвестициях в добычу: «Но это вопрос не года и не двух. И мы видим, что пик добычи пришелся на октябрь 2016 года, несмотря на цены. К тому же сейчас на рынке царит сдержанный оптимизм».

По прогнозам, стоимость нефти марки Brent, в прошлом году выросшая с 34 долларов за баррель в январе до 56 долларов в декабре, в этом году может составить в среднем 57,4 доллара за баррель по среднему сценарию или даже 73 доллара по самому оптимистическому. К 2020 году нефть подорожает, в зависимости от варианта прогноза, от 60 (по пессимистическому варианту) до 87 долларов за баррель.

В то же время существующих крупных проектов недостаточно, чтобы компенсировать падение добычи на старых месторождениях. По данным Минэнерго России, если в 2005 году на каждый метр проходки добыча нефти увеличивалась на 50 тонн, то в 2013 году из-за истощения месторождений она снизилась до 25 тонн.

Чтобы предотвратить падение добычи, необходимо увеличивать объемы бурения на 5–7% в год, заявлял министр энергетики России Александр Новак. В «ЛУКойле» полагают, что для сохранения продуктивности необходимо увеличить объем бурения до 30 млн погонных метров в год (в 2015 году было пробурено 23 млн погонных метров).

«Рост добычи в России возможен за счет увеличения объемов бурения и повышения коэффициента извлечения нефти, — рассказывают представители “Римеры”. — Соответственно, следует ожидать роста проходки и спроса на высокотехнологичные услуги: горизонтальное бурение, многостадийный гидроразрыв пласта, 3Д-сейсмика и так далее. Этой же задаче отвечают развитие технологий методов увеличения нефтеотдачи пласта и разработка трудноизвлекаемых запасов, применение которых сейчас ограничено системой налогообложения или санкциями. Рост проходки и увеличение стоимости на высокотехнологичные услуги приведут к увеличению нефтесервисного рынка в денежном выражении. Рост проходки и мероприятия по поддержанию добычи на действующем фонде также увеличат количество эксплуатируемых скважин. Именно это станет драйвером возрастающего спроса на оборудование для добычи нефти».

В свою очередь представители «Борца» отмечают: «Рынок нефтесервиса по объему и количеству проводимых сервисных операций с электроцентробежными насосами имеет небольшую положительную динамику, ежегодный прирост в три-пять процентов от действующего фонда, который обеспечивается как за счет увеличения вновь вводимых скважин после бурения, так и за счет продолжающегося спада в использовании штанговых насосов и их замены на электроцентробежные насосы».

При этом, как уверяют в компании, российский рынок нефтесервиса представляет особый интерес как для российских, так и для зарубежных поставщиков оборудования и нефтесервисных услуг (см. графики 8 и 9). Это объясняется тем, что российский фонд скважин с электроцентробежными насосами — крупнейший в мире и его объем стабильно растет.

Таким образом, становится понятен интерес, которые проявили иностранные компании в попытках закрепиться в России, в том числе через покупку российских игроков рынка.

«Деятельность ведущих западных нефтесервисных компаний, таких как Schlumberger, Baker Hughes и иные, обостряет конкуренцию на российском нефтесервисном рынке, — рассказывают в “Борце”. — Эти компании поставляют высокоэффективное оборудование, имеют большой опыт работы с осложненным фондом скважин и начали эффективно применять его в России. Некоторые из них уже разместили здесь производство нефтедобывающего оборудования и создали ряд центров по его обслуживанию. Они являются инициаторами прокатной схемы нефтесервиса в РФ. Объем рынка нефтесервиса скважин с погружными насосами, предоставляемого западными компаниями, уже составляет около 10 процентов».

Однако опыт работы отечественной нефтяной отрасли в последние годы показал, что для интересов страны куда целесообразнее сохранение и развитие собственного нефтесервиса как отрасли стратегического значения.