Российский фармацевтический рынок, который последние пять лет рос в среднем на 11% в год на фоне общемировых 2–3%, вновь получает фору для нового и качественного витка развития. Российским компаниям благоволят как общемировые тренды, так и на редкость эффективная госполитика, которая в ближайшее время станет еще более продуманной и точечной. Пережив период почти тотального импорта в 1990-е, фармотрасль России накопила капитал на упаковке импортных лекарств и за 2009–2016 годы достигла своего пика за счет создания новых производств по выпуску лекарств-дженериков. Теперь, в соответствии с госпрограммой «Фарма 2020», ей предстоит существенно расширить производство собственных субстанций (действующих веществ, предназначенных для производства, изготовления лекарственных препаратов и определяющих их эффективность), доля которых у нас составляет пока не более 10%. Но оказалось, что к инновационному прорыву в нынешних условиях готовы очень немногие фармкомпании. Поэтому, чтобы расширить производство субстанций, правительство готово принять очередные меры господдержки: больше финансировать НИОКР и, главное, предоставить отечественным производителям новые преференции при госзакупках действующих веществ. Надежду на то, что новые разработки будут появляться и дальше, вселяют и внедряемые передовые технологии, позволяющие порой стократно сократить время и деньги на научные исследования при разработке новых субстанций и медпрепаратов. Все это открывает для малых и средних инновационных компаний России большие возможности занять новую рыночную нишу внутри страны, а в дальнейшем и прорваться в бигфарму. Более того, есть перспективы и в расширении возможностей привлечения капитала в российские фармацевтические стартапы. В Минпромторге и на Московской бирже уверены, что глобальные инвесторы оголодали в поисках новых идей в фарме, поэтому даже не имеющим выручки российским стартапам на нашем финансовом рынке упростят выход на IPO для доступа к международному капиталу.

Победить старость сможет каждый

Российский рынок лекарственных средств и медпрепаратов по мере роста все больше вовлекается в тенденции общемирового глобального фармрынка, который еще в 1990-е показывал двукратные показатели роста, а сейчас прибавляет не более 2–5%. Снижение мировых оборотов лекарств связано с сокращением госрасходов на медицину после кризиса 2008 года. Однако, по прогнозу консалтинговой компании Frost & Sullivan, в ближайшие восемь лет бигфарма будет расти на 4,6% в год и нарастит объем с нынешнего 1 трлн долларов до 1,7 трлн. Основными драйверами для фармпроизводителей, помимо роста экономики стран Юго-Восточной Азии и Африки, станут увеличение численности населения (с 7 до 8 млрд к 2025 году) и рост продолжительности жизни.«Однако мы ожидаем снижения доли лекарств в расходах на медицину в мире в целом с нынешних 70 до 51 процента к 2025 году, — говорит Алексей Волостнов, директор Frost & Sullivan по развитию бизнеса в России. — Это связано с прорывным развитием диагностики и превентивной медицины. Поэтому в ближайшие годы все более отчетливыми и масштабными станут уже наметившиеся тренды к точной персонализированной медицине, развитию самого быстрорастущего сейчас сегмента биопрепаратов, особенно против старения и онкологических заболеваний, а также цифровой фармы».

Персонализированная медицина — результат все большего уклона глобальной системы здравоохранения в сторону профилактики (чему мир, кстати, обязан российскому ученому Николаю Семашко) и прогнозирования. Математическое моделирование и работа с большими данными (в том числе анализ результатов лечения от сотен клиник мира) позволяют максимально точно подобрать эффективную терапию (начиная с формулы молекулы) для конкретного пациента в конкретной экологической и социальной обстановке. Отсюда образовалась так называемая цифровая медицина, позволяющая разрабатывать медпрепараты и проводить лечение быстрее и дешевле; только за два года в нее инвестировано 6,5 млрд долларов. Захватывающие дух перспективы просматриваются за технологиями искусственного интеллекта, позволяющими сделать мониторинг, профилактику, лечение и реабилитацию предельно эффективными за счет сложной корреляции между заболеванием и целебной молекулой. Они же позволяют кратно сократить сроки на теоретические изыскания, клинические и доклинические исследования. Все это разгоняет и без того бурное развитие биотехнологий: динамика роста этого рынка составляет 20% в год. Это те самые генные технологии, нанороботы, стволовые клетки, с помощью которых человечество уже лет через пятьдесят-семьдесят, по прогнозу ученых, победит и неизлечимые ныне болезни, и старость. «При этом все новые технологии так или иначе приводят к удешевлению лекарств и лечения, в том числе от онкозаболеваний и старения, что мы уже наблюдаем как общемировой тренд, — говорит Алексей Волостнов. — Вскоре передовая медицина будет доступна большинству населения и приближена к конкретному человеку. И российские производственные компании, в том числе средние и даже малые, имеют все шансы успеть заскочить в этот поезд и отчасти уже делают это».

Дженерики пока рулят

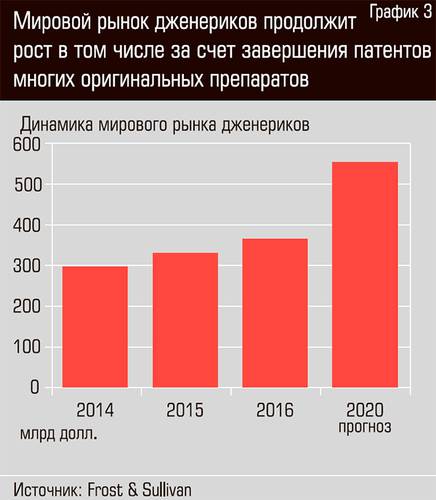

Российский фармрынок в последние годы прочно закрепился в главном мировом тренде — производстве дженериков, доля которых достигла почти 60% всего объема продаж лекарств в стране. Их объемы в мире растут, поскольку правительства всех стран ставят своей целью удешевление медпрепаратов. Сейчас оборот дженериков составляет 331 млрд долларов, а к 2020 году он вырастет до полутриллиона: в ближайшие три года истекает срок патентов на лекарства, суммарный оборот которых составляет 224 млрд долларов. Российские компании технологически готовы к наращиванию объемов производства дженериков, в одном лишь прошлом году они освоили производство аналогов нескольких дорогих некогда импортных оригинальных препаратов (в основном это антибиотики и противораковые препараты). Это становится возможным благодаря масштабной модернизации отрасли, которая стала наиболее интенсивной с 2009 года, с началом действия программы «Фарма 2020». Ее по праву признали наиболее результативной госпрограммой, поскольку при затратах бюджета всего в 35 млрд рублей за пять лет привлечено более 120 млрд рублей инвестиций (АПК дал такой приток вложений при расходах бюджета свыше 200 млрд рублей каждый год). С 2009 года в стране создано десять фармацевтических кластеров, несколько сотен новых производственных линеек на действующих предприятиях, построено с нуля 28 новых фармзаводов, в том числе восемь из них — крупными глобальными компаниями (Novartis, Teva, AstraZeneca, Novo Nordisk и другими). В итоге с начала 1990-х доля отечественных препаратов увеличилась с единиц процентов до 27%, а объем российского фармрынка менее чем с 500 млрд рублей вырос до 1,120 трлн рублей. Заметно повысилась и конкурентоспособность россиян на внешнем рынке: экспорт вырос с 337 млн долларов в 2011 году до 545 млн в 2016-м. У российского экспорта есть кратный потенциал роста за счет выпуска вновь выходящих на рынок дженериков. В целом эксперты ожидают полуторакратного роста доли отечественных фармкомпаний на российском рынке — до 50% к 2020 году. Но, согласно «Фарме 2020», теперь он должен быть достигнут большей частью за счет разработки собственных уникальных субстанций — это высший уровень развития полного цикла в фармпроизводстве.

Третий станет дважды лишним

Несмотря на все усилия, на отечественном фармацевтическом рынке есть дефицит прорывных идей, особенно в биотехе, на долю которого приходится всего 8% инвестиций в российской фарме. А имеющиеся идеи реализуются в основном за счет господдержки, поскольку далеко не все частные венчурные фонды берутся за финансирование проектов в биотехе, где из ста разрабатываемых молекул на рынок суждено выйти лишь одной. Государство за пять лет напрямую финансово поддержало 130 проектов по импортозамещению, в основном речь идет о выпуске дженериков из импортируемых субстанций, но есть и проекты создания собственных. Прямое или косвенное — через РВК, «Сколково» и Фонд развития промышленности (ФРП) — бюджетное финансирование получили 450 проектов разработки инновационных препаратов, в них вовлечено 70 вузов и институтов РАН, в той или иной степени госструктуры спонсировали около 300 НИОКР. Результат такого сотрудничества — переход средних компаний от упаковочного производства к созданию импортозамещающих препаратов, в том числе на основе собственных субстанций. К примеру, компания «Герофарм» первоначально делала инсулин из импортной субстанции, а в 2012 году стала производить собственную. Подтвердив свою компетентность, компания в 2015 году получила заем от ФРП в размере 500 млн рублей под 5% годовых на создание не имеющих аналогов более сложных фармсубстанций для нескольких направлений медицины. Столько же получило от ФРП ООО «Велфарм» на строительство завода по производству аналогов импортных лекарств. Один из лидеров по темпам роста — «Р-Фарм» — на кредит в 800 млн рублей разрабатывает сразу несколько новых субстанций, в том числе для лечения онкозаболеваний.Кроме того, Минпромторг с 2011 года заключил 132 госконтракта на разработку технологий и организацию производства лекарств, включенных в перечень жизненно важных лекарственных препаратов (ЖНВЛП). Один из последних результатов заключения госконтрактов на производство новых субстанций — препарат «Имипрамин», произведенный известным российским производителем дженериков ЗАО «Биоком» вместо венгерского оригинального антидепрессанта, который царил на российском рынке двадцать лет. Госконтракт на производство аналога импортного препарата «Биоком» заключил с Минпромторгом в 2014 году, а уже сейчас регистрирует новый препарат. «При этом цена отечественного лекарственного средства будет примерно на 30 процентов ниже, чем иностранного аналога, — говорит исполнительный директор ЗАО “Биоком” Александр Сергеев. — Реализовать контракт нам удалось в том числе за счет проведенной модернизации, у нас сейчас очень гибкое производство, принцип быстрой смены технологий позволяет оперативно, в течение двадцати четырех часов, переходить с изготовления одного препарата на другой». В частности, когда пришлось для производства «Имипрамина» сменить одну субстанцию на другую, это было сделано в рекордные сроки.

Другой крупнейший российский производитель, «Фармасинтез», разработал за счет госконтракта противотуберкулезный препарат «Перхлозон», который дешевле и эффективнее зарубежных аналогов. Имея производства в Иркутске, Тюмени, Уссурийске, Санкт-Петербурге, АО «Фармасинтез» за счет нового займа от ФРП планирует запуск производства новых субстанций от рака и туберкулеза, для чего намерено построить завод стоимостью 10 млрд рублей на территории опережающего развития «Усолье Сибирское». «Мы также разрабатываем препарат от спаечной болезни, аналогов которому нет в мире, не то что в России, а перспективы рынка таких препаратов оцениваются в 5,5 миллиарда долларов», — рассказывает вице-президент АО «Фармасинтез» Алексей Шилов.

Больше всего проектов импортозамещения в российской фармотрасли — свыше 40 — появилось в 2015–2016 годах. Участники рынка отмечают, что основная причина этого, помимо резкого подорожания импортных препаратов, — внедрение в 2015 году принципа «третий лишний» при госзакупках: иностранные препараты не покупаются государством по списку ЖНВЛП, если есть как минимум две заявки от компаний из стран ЕАЭС. Госзакупки дают компаниям треть оборота рынка — свыше 400 млрд рублей. И если в целом на рынке доля российских компаний составляет 27%, то на торгах на отечественные препараты уходит до 76% бюджета, в то время как еще пять лет назад им не доставалось и 30%. Чтобы довести их долю до 90%, а также углубить локализацию, в этом году планируется ввести еще более жесткую модель преференций отечественным препаратам при госзакупках. «Сейчас преимущество на торгах получают те, кто производит в России готовые лекарственные формы, в том числе на основе импортных субстанций. Их заявки рассматриваются прежде, чем по ввезенным из-за рубежа или просто упакованным в России препаратам, — поясняет Андрей Загорский, генеральный директор компании “Фарм-центр”, управляющей заводом “Синтез”. — С 2017 года ввезенные и упакованные в России лекарства больше не считаются произведенными на территории страны. А в дальнейшем преимущество будут получать препараты, изготовленные на основе произведенных в России субстанций».

Против такой инициативы правительства витиевато, но возмутились крупные глобальные компании, которые упаковывают в России готовые лекарства или в лучшем случае смешивают суспензии и растворы. Перенос производства субстанций далеко не всегда целесообразен экономически, поэтому иностранные лидеры рынка могут оказаться в заведомом проигрыше перед российскими производителями. Критики столь радикального ужесточения условий госзакупок лекарств уверены, что это приведет к монополизации рынка и росту цен на лекарства (хотя противовес этому тоже разрабатывается). «Напротив, в среднесрочной перспективе углубление локализации производства обязательно приведет к снижению бюджетных затрат на закупки, так как индустрия позволит делать отечественные оригинальные препараты, которые будут стоить дешевле импортных, — возражает Андрей Загорский. — Когда предприятие имеет все стадии производства препарата, включая субстанцию, то ему выгоднее ее производить, чем закупать. Получив преимущество на торгах, компания через увеличение объема продаж получит дополнительные средства на создание уже другой собственной субстанции и так далее. Это будет даже более действенной формой поддержки, чем прямое субсидирование НИОКР». В отличие от многих российских предприятий «Синтез» (преемник советского предприятия, основанного в 1958 году) самостоятельно производит субстанции для изготовления лекарств. Около 30% продукции производится на основе собственных действующих веществ, в том числе природные и полусинтетические антибиотики. За счет преференций при госзакупках и увеличения производства предприятие аккумулировало средства на новые разработки редких дорогостоящих субстанций.

Доступ к мировому капиталу

Стратегия создания новых субстанций за счет собственных средств, полученных от увеличения объемов продажи лекарств государству, считается наиболее надежной еще и потому, что сейчас возможности таких институтов развития, как «Сколково», РВК, ФРП или Фонд Бортника, ограничены. «Проекты фармацевтики и биотеха для нас приоритетные, но они слишком рискованные, и без достаточного залога или других подтверждений возврата займов мы их финансировать не можем, поскольку обязанности стопроцентного возврата вложенных средств с нас никто не снимал», — говорит директор Фонда развития промышленности Алексей Комиссаров.На Западе, если компания не имеет собственного производства или лаборатории, то она может привлечь финансирование на глобальном рынке капитала лишь под одну идею новой субстанции. «У нас же сейчас выход на IPO для стартапа, особенно не обеспеченного активами, очень сложен, — говорит председатель правления Московской биржи Александр Афанасьев. — Поэтому сейчас на законодательном уровне будут упрощены процедуры выхода малых и средних инновационных компаний на IPO. Мы, в свою очередь, изменили структуру списков листинга — теперь есть отдельные упрощенные требования к высокорискованным компаниям». Для этого Московская биржа совместно с «Роснано» создали площадку «Рынок инноваций и инвестиций» (РИИ), резиденты которой, выходя на IPO, получают многочисленные льготы от государства (нулевой налог на прибыль, кредитование под залог торгуемых акций по ставке 1–1,5% от ставки рефинансирования, гранты, субсидии и прочее). Сейчас на Московской бирже обращаются акции лишь трех российских инновационных фармкомпаний — Института стволовых клеток человека, «Фармсинтеза» и завода экотехники «Диод». Но, по мнению исполнительного директора по рынку инноваций и инвестиций Московской биржи Геннадия Марголита, эмитентов может стать намного больше, после того как Банк России разрешит частным пенсионным фондам вкладывать деньги в инновационные стартапы под залог их акций (ожидается, что это произойдет уже через месяц-два). «Когда процедура листинга будет упрощена, выход на IPO будет для начинающих компаний верным способом привлечения финансирования, которое не надо возвращать, — говорит г-н Марголит. — Глобальным же инвесторам эти эмитенты будут интересны еще и тем, что они обеспечены беспрецедентными льготами на площадке РИИ».