Консолидация курса рубля в начале минувшей недели сменилась снижением ближе к выходным. В итоге с понедельника по четверг (27 февраля — 2 марта) стоимость бивалютной корзины выросла на 26 копеек, до 60,15 рубля. Курс доллара (по инструменту tomorrow) за тот же период потяжелел на 36 копеек, до 58,81 рубля. Таким образом, курс доллара после непродолжительной фазы консолидации поднялся выше психологически важной отметки 58,6 рубля. Утром в минувшую пятницу восходящее движение американской валюты продолжилось: в моменте ее стоимость поднималась до 59,01 рубля.

Снижение спроса на рисковые активы, к которым, в частности, принадлежит рубль, — основная причина локальной слабости отечественной валюты. Усилилось давление на рубль на фоне снижения цен на нефть (c понедельника по четверг стоимость майского фьючерса на сорт Brent упала на 2,2%, до 55,08 доллара за баррель). Кроме того, не в пользу рубля сыграло и то, что на фоне завершения налогового периода компании-экспортеры резко снизили объемы продаж валютной выручки.

Впрочем, падение рубля несколько замедлилось днем в пятницу после объявления Минфина о том, что в ближайший месяц (с 7 марта по 6 апреля) ежедневный (исключая выходные) объем покупок иностранной валюты на внутреннем валютном рынке составит 3,2 млрд рублей против 6,3 млрд месяцем ранее.

Причина резкого сокращения объема покупки — падение объемов экспорта нефти и нефтепродуктов в феврале. «Кроме того, фактический обменный курс доллара к рублю в феврале сложился на более низком уровне по сравнению со среднемесячным значением января, использовавшимся для оценки», — сообщили в Минфине. По сравнению с первоначальной оценкой Минфина, сделанной в начале февраля, бюджет недополучил 21,4 млрд рублей нефтегазовых доходов. На этом фоне днем в пятницу (по состоянию на 14:09 по московскому времени) курс доллара скорректировался до 58,67.

В сравнительной табели о рангах рубль по-прежнему неплохо смотрится на фоне зарубежных конкурентов из развивающихся стран: с начала года он укрепился по отношению к доллару на 4,2%, а темпы роста большинства других валют этих стран в процентном соотношении не превысили 3,7%. Например, мексиканский песо, бразильский реал, сингапурский доллар, таиландский бат и индонезийская рупия подорожали на 3,7, 3,1, 2,2, 2,2 и 0,7% соответственно. Безоговорочным лидером по-прежнему является южноафриканский ранд: его стоимость увеличилась на 4,7%.

Для полноты картины добавим несколько «сырьевых» валют. Австралийский доллар, норвежская крона и канадский доллар с начала года укрепились по отношению к американской валюте на 4,7, 2 и 0,2% соответственно.

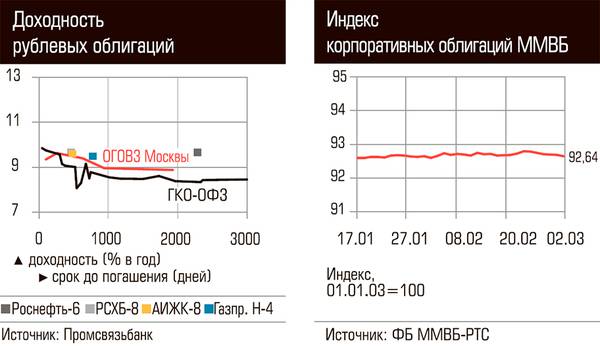

Дешевеющая нефть, а также отрицательная коррекция котировок рубля негативно отразились на стоимости рублевых облигаций. Хуже рынка торговались среднесрочные ОФЗ: c понедельника по четверг их доходности подросли на 15–30 базисных пунктов (б. п.).

При этом размещение госбумаг на первичном рынке прошло успешно. Минфин реализовал весь запланированный объем размещения, причем с заметным переспросом на бумаги. В частности, спрос на долгосрочные ОФЗ 26219 (с погашением 16 сентября 2026 года) превысил объем предложения в 2,6 раза (51,3 млрд рублей против 20 млрд). Объем размещения составил 20 млрд рублей, а цена отсечения — 96,5215% номинала (доходность — 8,45% годовых).

Спрос на трехлетние ОФЗ 26216 в объеме 15 млрд рублей превысил объем предложения почти вдвое. Минфин удовлетворил лишь самые «дорогие» заявки, зафиксировав цену отсечения на уровне 96,55% от номинала (доходность — 8,62% годовых), а объем реализованных бумаг совпал с объемом предложения.

На фоне закрепления доходности десятилетних госбумаг США в районе 2,47% годовых котировки суверенных отечественных еврооблигаций двигались по нисходящей траектории. С понедельника по четверг стоимость выпуска «Россия-42» упала с 109,35 до 108,58% номинала, а доходность выросла на 5 б. п., до 5,02% годовых.

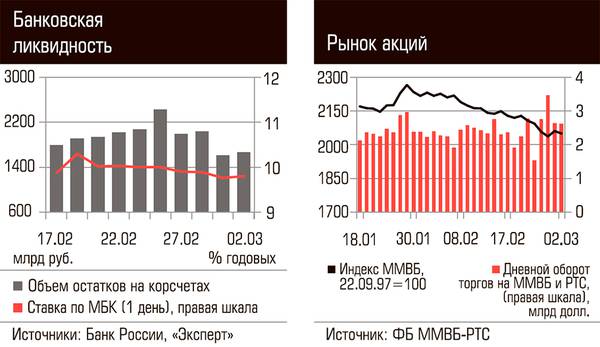

На фоне дешевеющей нефти российский рынок акций существенно просел: с понедельника по четверг индекс ММВБ упал на 2,1%, до 2049 пунктов. За тот же период долларовый индекс РТС просел на 2,6%, до 1100 пунктов.

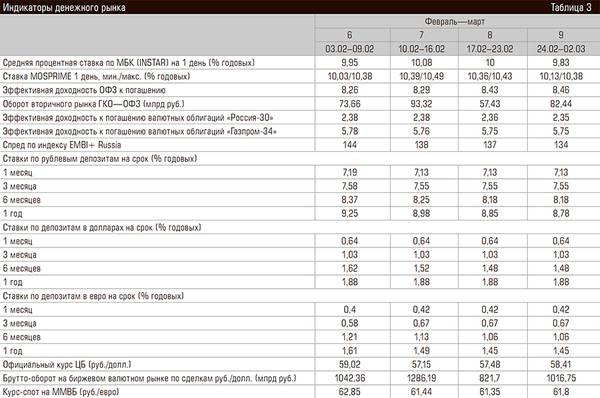

В таблице 3 даны базовые индикаторы денежного рынка за последние четыре недели.

В качестве объемных индикаторов рынка ГКО—ОФЗ использованы суммарные индикаторы вторичного оборота и нетто-оборота (равного чистой выручке) аукционов ГКО и ОФЗ. Ставка MOSPRIME — индекс НВА, рассчитываемый Thomson Reuters.

В качестве индикаторов процентных ставок рублевых и долларовых депозитов приводятся данные агентства «Росбизнесконсалтинг», рассчитанные по выборке банков с надежностью группы В ИЦ «Рейтинг». По депозитам в евро ставки рассчитаны «Экспертом» по выборке банков московского региона. По рублевым вкладам приведен индикатор доходности депозита для юридических лиц на сумму от 6 млн до 30 млн рублей. По валютным вкладам рассчитывалась средняя ставка депозита на сумму от 100 тыс. до 500 тыс. долл./евро.

Доходность валютных облигаций рассчитывалась по котировкам западных участников рынка на основе данных Deutsche Bank Russia.