В конце прошлого года «Роснефть» и BP решили расформировать нефтеперерабатывающее и нефтехимическое совместное предприятие Ruhr Oel GmbH (ROG) в Германии. За скупой новостью стоит существенное изменение стратегии крупнейшей российской нефтяной компании на западных рынках — «Роснефть» выстраивает собственный сбытовой бизнес. Это означает не только переход на новый уровень развития бизнеса, но и защиту уже завоеванных позиций на европейском рынке от потенциальных конкурентов, в первую очередь от нефтяных компаний стран Персидского залива. Ближневосточная нефть постепенно вытесняется с рынка США, и компании Залива ищут новые рынки сбыта: в Китае, Индии и, конечно, в Европе.

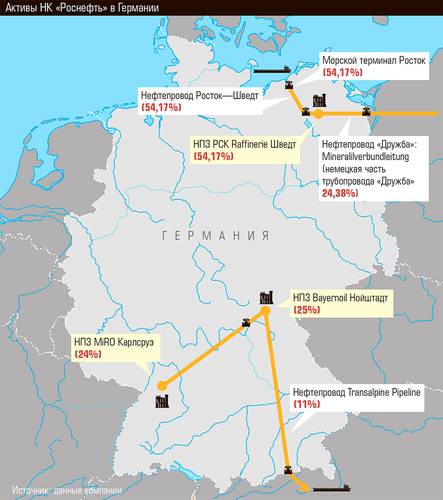

Расформирование совместного предприятия — лишь первый шаг «Роснефти» к укреплению своего положения на западноевропейском рынке. На втором этапе российская нефтяная компания постепенно установит операционный контроль над долями в активах, которые были у СП: несколько НПЗ в Германии и связанные с ними транспортные активы — разгрузочные терминалы, трубопроводы и т. д. В среднесрочной перспективе стоит ожидать выхода «Роснефти» и на розничный рынок Германии.

Удачное разделение

«Роснефть» вошла в СП на территории Германии в мае 2011 года, выкупив у государственной нефтегазовой компании Венесуэлы Petróleos de Venezuela SA (PDVSA) 50% в совместном предприятии Ruhr Oel GmbH (ROG) за 1,6 млрд долларов. На тот момент ROG владело долями в четырех НПЗ на территории Германии (Gelsenkirchen — 100%; Bayernoil — 25%; MiRO — 24%; PCK Schwedt — 37,5%), а также долями в пяти подводящих нефтепроводах и в морских терминалах на Северном, Балтийском, Средиземном и Адриатическом морях (см. карту). В 2015 году «Роснефть» выкупила 16,5% акций НПЗ PCK Schwedt у компании Total, а кроме того, произвела размен активам с BP. Последней достались 100% акций в НПЗ Gelsenkirchen, «Роснефть» же удвоила свои доли в остальных НПЗ.

Эти сделки для российской компании были важными, и вот почему: во-первых, ROG — лидер на рынке Германии по объемам нефтепереработки, во-вторых, оно обладало очень качественными активами — на его НПЗ глубина переработки нефти превышала 95%. Однако для «Роснефти» ценность заключалась не просто в хороших активах на сформировавшемся рынке, но и в удобной логистической доступности этих активов. «Роснефть» уже вышла на рынок Германии и начала поставлять туда нефть через трубопровод «Дружба» и порты Балтийского и Черного морей. В 2015 году «Роснефть» поставила в Германию 21,5 млн тонн нефти, а в 2016-м — 22,5 млн тонн. Это уже 20% всего экспорта российской нефтяной компании.

Кроме логистической доступности у немецких НПЗ есть еще один важный плюс — некоторые из них приспособлены именно под российскую нефть Urals. Почти 100% нефти, поступающей на НПЗ PCK Schwedt, именно Urals, а на остальных ее доля составляет от 30 до 60%. В итоге, войдя в СП, «Роснефть» получила гарантию сбыта своей нефти и заняла до четверти немецкого рынка.

«Роснефть» и BP договорились о постепенных изменениях в цепочке реализации нефтепродуктов, что позволит обеспечить выполнение контрактов с клиентами НПЗ на переходном этапе. «У нас есть намерение в среднесрочной перспективе создать собственные маркетинговые структуры и самостоятельно заниматься сбытом продукции», — говорит директор по активам российской компании в Центральной Европе Брайан Честерман.

«Роснефть», вероятно, продолжит расширять свое присутствие в нефтеперерабатывающих предприятиях Германии. Такую возможность не исключил г-н Честерман: «Мы посмотрим, как будет развиваться ситуация. Если другие партнеры будут склонны расставаться с какими-то активами, то, возможно, мы эти активы будем приобретать. Вообще, в основе таких решений лежат соображения экономической эффективности. Поэтому “Роснефть” будет наблюдать за ситуацией, за развитием немецкого рынка и исходя из этой совокупности факторов и экономической эффективности принимать решение».

У устья «Дружбы»

Сейчас «Роснефти» принадлежит 25% в НПЗ Bayernoil, 24% в НПЗ MiRO и 54,17% в НПЗ PCK Schwedt. Последний актив особенно важен. Это один из крупнейших заводов в Германии, мощностью 11,6 млн тонн. По индексу Нельсона, определяющему глубину и экономическую эффективность переработки нефти на НПЗ, сложность этого завода — 9,2. Но главное преимущество для «Роснефти» в том, что одно из ответвлений трубопровода «Дружба» доходит до этого завода.

Завод был построен в послевоенные годы, в том числе с использованием опыта советских инженеров и советского оборудования. При этом строился не только завод как таковой, но и огромный пласт сопутствующей инфраструктуры — тот же трубопровод «Дружба», железнодорожные пути, автомобильные дороги, терминалы, жилье для работников в городе Шведте и т. д. В 1990-е, после объединения Германии, завод находился в собственности государства, однако затем был приватизирован — так он и попал в собственность международных мейджоров. Сейчас кроме «Роснефти» акциями НПЗ PCK владеют Shell (37,5%) и Eni (8,33%).

Сейчас НПЗ PCK позволяет снабжать столичный регион — федеральную землю Бранденбург и Берлин. Это само по себе гарантирует хороший спрос на топливо, к тому же но в Германии наблюдается рост рынка моторных топлив, пусть и медленный. В частности, на 3–5% в год растет потребление дизеля и авиакеросина. «Рядом с НПЗ РСК находится два аэропорта в пригороде Берлина, которые потребляют наш продукт. Здесь у нас нарастающий объем, так как авиасообщение становится более интенсивным», — говорит г-н Честерман.

Страховка от цены

В целом стратегию «Роснефти» на международных рынках можно приветствовать. Растущая сланцевая добыча в США обострила конкуренцию на рынках других стран. В последние два года это стало особенно остро ощущаться, и, по всей видимости, в ближайшие годы конкуренция на рынке сырой нефти будет лишь усиливаться.

Поэтому крупным компаниям, чтобы сохранить свое рыночное положение, приходится идти «до конечного потребителя». Покупка крупных НПЗ по всему миру — это и есть та самая страховка от потери доли рынка. Какой бы дисконт ни давали Саудовская Аравия или Иран на свою нефть, у них не получится вытеснить российское сырье с уже занятого рынка.

Кроме того, цены на топливо менее изменчивы, нежели цены на нефть. Соответственно, падение стоимости нефти и маржи от ее добычи часто компенсируется ростом прибыли на переработке нефти, и этот нюанс тоже нельзя сбрасывать со счетов.

Выстраивание полной цепочки от скважины до бензобака — это еще и отказ от различных посредников, а значит, сохранение прибыли внутри компании.

Москва—Шведт