На Минфин обрушилось столько критики по поводу так называемых народных облигаций (о них на XVI инвестиционном форуме в Сочи рассказал министр финансов РФ Антон Силуанов), что хочется побыть адвокатом ведомства.

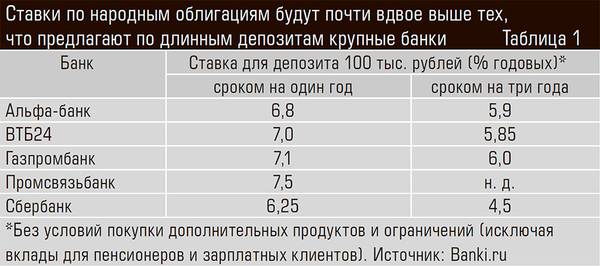

Напомним суть: в этом году Минфин планирует выпустить специальные ОФЗ для физлиц примерно на 20–30 млрд рублей. Минимальный лот будет составлять 30 штук при номинале одной бумаги 1000 рублей, купон будет увеличиваться в диапазоне от 7,5 до 10,4% — в зависимости от того, сколько времени человек продержит бумагу. Максимальный срок «жизни» народных ОФЗ пока определен в пять лет. Агентами по продаже народных бондов населению названы Сбербанк и ВТБ24.

Есть ощущение, что народные облигации с их вполне приемлемой к концу срока доходностью призваны смягчить негодование населения от оскорбительно низких ставок по депозитам (см. таблицу 1). Первая причина столь низких ставок — всеобщие ожидания снижения инфляции, вторая — банкам просто не нужны деньги. В них и так лежит более 24 трлн рублей депозитов физлиц (из них 12,45 трлн — в Сбербанке); что с ними делать, банкиры не очень понимают, корпоративное кредитование особо не растет. Минфин с народными облигациями делает правильный, в общем-то, шаг: показывает гражданам, что долгосрочные вложения — это выгодно и вовсе не страшно. «Распробовав» гособлигации, через несколько лет люди могут уже заинтересоваться и корпоративными бумагами. «Консерватизм населения удерживает многих от открытия брокерского счета, — рассуждает аналитик ГК “Финам” Богдан Зварич. — Здесь же люди получат возможность купить облигацию, а также получить доходность выше банковского депозита. При этом риски подобных ОФЗ можно считать ниже банковских. Данный инструмент будет интересен людям с размером активов выше страховой суммы в 1,4 миллиона рублей».

Разумеется, в планах Минфина есть странные и спорные пункты. Их три: комиссия банков-агентов и, шире, влияние народных облигаций на конкурентную среду на финансовом рынке; запрет на обращение народных ОФЗ на вторичном рынке и документарная форма бумаг. Начнем с последней.

Купил — и держи

В Минфине зачем-то заявили, что документарная форма бумаг пользуется большим доверием у населения — и это было воспринято как откат к советскому опыту. Однако формально ОФЗ на самом деле до сих пор выпускаются в документарной форме с обязательным централизованным хранением. Но владельцы ОФЗ, конечно, не держат дома в сейфах бумаги с водяными знаками и не «отрезают купоны» — обращение ОФЗ осуществляется в бездокументарной форме, по ним налажен электронный учет.

В приказе Минфина есть пункт о том, что агент открывает и обслуживает брокерский счет и счет депо владельца облигаций, так что вполне вероятно, что и народные ОФЗ все же будут продаваться в электронной форме. Если же они действительно будут привозиться в банки в натуральном виде, то это будет означать расходы на их хранение и транспортировку, которые агент скорее всего переложит на покупателей-физлиц. И тут мы подходим к щекотливой теме агентских комиссий.

Сколько банки-агенты возьмут с физлиц, пока не известно, можно лишь подсчитать, что при комиссии от 0,5 до 1,5% их доходы могут составить от 100 млн до 450 млн рублей (при выпуске облигаций в объеме от 20 млрд до 30 млрд рублей). Теоретически банки также могут заработать еще, прокрутив полученные деньги на межбанковском рынке, перед тем как перечислить их Минфину (ставки там сейчас держатся на уровне 10% годовых). «При размещении облигаций, как правило, комиссию платит эмитент — Минфин, — поясняет генеральный директор брокерской компании Yango Денис Кучкин. — Комиссию также, вероятно, будут платить клиенты, хотя, судя по условиям, она будет отличаться (вплоть до нуля) от стандартных комиссий, как если бы они покупали обычные ОФЗ на рынке. Расчеты по обычным ОФЗ происходят на следующий день после заключения сделки. В данном случае, вероятно, расчеты будут происходить по итогам дня. Тема прокручивания денег, мне кажется, уже давно потеряла актуальность: ставки сильно снизились, и на рынке уже давно считается нормальным проводить расчеты в режиме онлайн и день в день». Кроме того, предупреждает Денис Кучкин, есть вероятность, что банкам-организаторам удастся привлечь деньги вкладчиков других банков — благодаря тому, что только у Сбербанка и ВТБ24 можно будет приобрести эти бумаги.

И, конечно, самый неоднозначный минус народных облигаций — то, что они не будут обращаться на вторичном рынке, продать их можно будет лишь банку-агенту. Основной плюс облигаций по сравнению с депозитом как раз в ликвидности. Кроме того, купоны по ОФЗ не облагаются НДФЛ — это идеальный инструмент для индивидуальных инвестиционных счетов (ИИС). Комбинация ОФЗ с ИИС способна обеспечить двузначную доходность в рублях (см. таблицу 2). «Этот суррогат ОФЗ отодвигает на шаг назад рынок облигаций для физических лиц, — полагает Денис Кучкин. — Сейчас можно дистанционно, онлайн, открывать брокерский счет, заводить деньги. Если вы ждете в ближайший год снижения ставок, то, купив ОФЗ с фиксированным купоном на три-пять лет и продав их через год после снижения, вы сможете заработать за год больше, чем та доходность, под которую вы купили ОФЗ. К примеру, профессиональные инвесторы (в большей части иностранные) последние год-два увеличивают свою долю в ОФЗ именно с этой целью. Всех этих преимуществ вы не получите, приобретя бумажные ОФЗ, которые нельзя продать, кроме как банкам-продавцам. Люди, купив народные ОФЗ, так и не смогут разобраться в инфраструктуре рынка, в том, что цена на ценные бумаги меняется, что в облигациях бывают разные купоны и сроки, в том, что даже на облигациях можно зарабатывать 20–30 процентов годовых, при этом покупая облигации с доходностью к погашению в 8–10 процентов годовых. А сейчас, когда все верят в прогнозные четыре процента по инфляции, самое время это продемонстрировать физическим лицам — будущим инвесторам».

Но, похоже, Минфин не просто так настаивает на запрете вторичного обращения народных бондов: стимулируя граждан инвестировать на пять лет с сверхвысокой доходностью, ведомство одновременно заботится о том, чтобы основными бенефициарами этого не стали банки — чтобы они не брали, условно говоря, деньги того же населения под 6% и не вкладывали под 10%.