Инвесторы выводят деньги из европейских активов, Китай сокращает позиции в американских гособлигациях, центральные банки по всему миру закупают золото — картина на мировых финансовых рынках день ото дня становится все более противоречивой. Вроде бы американский рынок сейчас является основным центром притяжения для капитала, но как долго еще он будет расти? И не надулся ли на нем очередной пузырь, на что красноречиво указывают американские индексы, находящиеся на максимумах? Заведующий кафедрой фондовых рынков и финансового инжиниринга факультета финансов и банковского дела РАНХиГС, бывший зампред ЦБ и экс-президент ММВБ Константин Корищенко рассказал «Эксперту», в чем состоят интересы основных игроков на мировых финансовых рынках, что в скором времени ждет фондовый рынок США и почему Трамп может не справиться с ситуацией.

— Константин Николаевич, существуют ли какие-то экономические и финансовые показатели, которые позволили бы делать прогнозы относительно будущих кризисов на финансовых рынках?

— Я бы начал анализ с такого показателя платежного баланса, как чистая инвестиционная позиция, и комплементарного ему чистого инвестиционного дохода. Они показывают наиболее общую картину: кто в этом мире должник, а кто — кредитор. Так вот, самым большим должником являются Соединенные Штаты с позицией где-то порядка восьми триллионов долларов, а следующие за ними по размеру долгов десять стран имеют вдвое меньшую суммарную позицию. Самый большой кредитор — Япония (около трех триллионов долларов), а вместе со следующими четырьмя кредиторами (Германия, Китай, Тайвань и Гонконг) эта пятерка покрывает долги США. К слову, Россия входит в число мировых кредиторов.

Оставляя в стороне «рабочие» дисбалансы, можно сказать, что весь мир финансирует Соединенные Штаты. В таких масштабах это сложилось в последние лет десять, и данная ситуация позволяет понять, почему США нужно постоянное возобновление финансирования (снизить долговое бремя в условиях дефицитного бюджета невозможно).

В этом смысле для американцев, вне зависимости о того, что говорит о долларе президент Дональд Трамп или другое официальное лицо, все равно основной остается потребность в крепком долларе — ведь если начнется процесс ослабления доллара, то начнется и бегство из американских активов.

— Пока мы видим лишь приток.

— Приток связан с двумя факторами: более высокими ставками в США, чем, скажем, в Европе и в Японии, и более бурным ростом индексов, чем где бы то ни было.

— Плюс та же Европа для глобальных финансов сейчас зона нестабильности.

— Да, зона нестабильности, причем непонятно, когда эта нестабильность может закончиться и каковы будут ее последствия.

Далее, Япония. Япония живет в своем режиме: население стареет, экономика не растет, — но тем не менее как глобальный кредитор японцы зарабатывают на всем остальном мире. Грубо говоря, они превратились в страну-рантье. В Китае теперь проводится более сдержанная кредитная политика, снижены целевые темпы роста ВВП до 6,5 процента в год, и это говорит о том, что Китай вряд ли сможет быть локомотивом роста мировой экономики.

Вот такой периметр стран с крупными экономиками окружает ядро мировой экономической системы — США.

— В этом ядре происходит попытка возрождения экономики?

— То, что о чем объявлял Трамп, за исключением некоторых нюансов, — это в значительной степени повторение идей, которые реализовал Рональд Рейган. И снижение налогов, и стимулирование инфраструктурных проектов, и ориентация на внутреннюю экономику — все это некая реинкарнация рейганомики.

Но возможна ли она сейчас? Рейган — это восьмидесятые годы прошлого века. Это высокие процентные ставки, которые снижались весь период его президентства. Это относительно низкий уровень госдолга. Но давайте вспомним: когда Рейган пришел, уровень госдолга был 30 процентов ВВП, а когда ушел — 50 процентов. Он его почти удвоил со своей моделью. Теперь давайте попробуем посмотреть на то, к чему это может привести в случае с Трампом. Ставки будут идти вверх — значит, долговая нагрузка (а это и так сто процентов ВВП) будет только расти за счет ставок. Безопасно наращивать госдолг не получится.

Есть разные теории о том, что определяет динамику роста валют. Но в рамках любых моделей в развитых экономиках динамика национальной валюты очень сильно связана с динамикой дефицита бюджета. При растущем дефиците валюта имеет тенденцию к падению, при падающем — к росту. Собственно, сильный всплеск курса доллара в 2015 году помимо нефтяной истории был связан с тем, что это был момент локального минимума дефицита бюджета США. А сейчас дефицит снова начал возрастать. Так что тренд на укрепление доллара, в общем-то, не столь очевиден, несмотря на начавшийся рост ставок в США.

Благополучие не на свои

— Тренд на ослабление доллара неминуемо должен привести к ослаблению интереса к американским активам, которого так давно ждут.

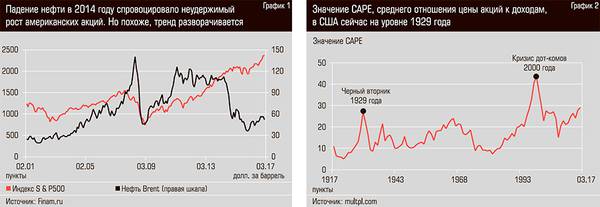

— По всей видимости, мы находимся где-то на точках, близких к пикам по американским индексам. Показатель cyclically adjusted price-to-earnings ratio (циклическое скорректированное соотношение цены акции к средней прибыли компании за десять лет. — «Эксперт») сейчас находится на уровнях, примерно соответствующих 1929 году и выше. Это означает, что в США сейчас самый низкий уровень текущего дохода на акции.

— Или самый высокий уровень стоимости активов.

— Из компаний, входящих в рейтинг S&P 500, только у первых двух десятков есть избыточный кэш. Все остальные имеют существенные долги. Большое количество компаний выплачивает дивиденды, превышающие их текущий cash flow (денежный поток), то есть они выплачивают дивиденды за счет заемных денег, и рост стоимости их акций поддержан выкупом акций. Американские компании включились в гонку за стоимостью, но если первая двадцатка может себе это позволить, то все остальные, чтобы за ними угнаться, лезут в долги и, мягко говоря, накапливают проблемы.

— Берут пример с государства, которое тоже наращивает долг.

— Дело в том, что если у вас ужесточается денежно-кредитная политика, то для сохранения хоть какого-то роста вам нужно ослаблять политику бюджетную. Если убрать всю политическую риторику, то в США происходит разворот от денежно-кредитного стимулирования к стимулированию бюджетному. Бенефициарами первого являются банки и финансовая система, бенефициарами второго — все, кто сидит на госзаказах: строители, оборонка.

— Но мы уже выяснили, что бюджетный дефицит расширять сложно, политически и экономически. Ставку поднимать тоже сложно, потому что увеличится долговая нагрузка.

— А также увеличится стоимость фондирования, начнет снижаться облигационный рынок, начнет падать фондовый рынок. Сейчас все, кто занимается облигациями, сидят и выжидают, потому что работать на рынке, на котором складывается устойчивый тренд на рост ставок, тяжело: все активы fixed income (с постоянным доходом, то есть облигации. — «Эксперт») по определению настроены на падение.

Сильнее, чем в прошлый раз

— Кто основные игроки на глобальных финансовых рынках?

— Окончательными владельцами денег являются разного рода сберегающие институты: пенсионные фонды, инвестиционные фонды, страховые компании. Кстати, американским пенсионным фондам и страховым компаниям разрешено покупать далеко не всякий актив. Тем не менее они их покупали. Создавался некоторый промежуточный фонд, который имел соответствующую юрисдикцию и инвестиционную декларацию и обеспечивал доступ к такому активу. Сегодня весь этот мир промежуточных фондов, институтов, структур, называемых хеджевыми фондами, уже очень большой, многообразный и взаимно переплетенный. Когда вы где-то «дергаете за ниточку» — продаете проблемный актив, это откликается совсем в другом месте. Если рывок небольшой, то сигнал затухает. Но если проблем много, то эту промежуточную конструкцию начинает очень сильно трясти. А если учесть левередж таких институтов (условно, вкладывая десять долларов своих, они добавляют еще девяносто заемных), то понятно, сколь велик может быть мультипликативный эффект от проблем.

— Американские банки пытались оградить от этого правилом Волкера, ограничивающим операции банков с ценными бумагами.

— Трамп как раз хочет вернуть банкам и финансовым институтам свободу вкладываться в хедж-фонды, сырьевые рынки и так далее. Практическое вступление в силу правила Волкера, случайно или нет, совпало по времени с началом падения сырьевых рынков. Но сейчас эта история начинает разворачиваться.

— Если Трамп предоставит банкам доступ к активной игре на сырьевом рынке, можно ли будет расценивать это как некий сигнал: можно спокойно сдуть пузырь на рынке акций и заработать на сырье?

— Вопрос в том, можно ли этот пузырь безопасно сдуть. Сами банки не сидят в акциях, они кредитуют тех, кто в них инвестирует. До сих пор и на этом, и на международном долговом рынке банки могли хорошо зарабатывать — за счет пресловутого carry trade (вложение денег, привлеченных под низкий процент, в активы, приносящие более высокий процент. — «Эксперт»). Сейчас возникла проблема: ставка начинает расти, и как carry trade, так и игра на фондовом рынке заканчиваются.

— В какие активы могут устремиться капиталы из американских облигаций и акций?

— Сейчас идет серьезная консолидация инфраструктуры финансового рынка, и обратная сторона этого — все возрастающая легкость передвижения капитала. Но, улучшая инфраструктуру, совершенствуя возможности перевода, торговли, мы умножаем и проблемы. Грубо говоря, если раньше делали автомобили, которые ездили со скоростью 40 километров в час, то теперь они ездят со скоростью 400 километров в час. Но навыки управления остались прежними. Частота flash crash (мгновенных обвалов фондового рынка) нарастает — это говорит о том, что мы породили систему, которой, вообще говоря, уже с трудом управляем. Мультипликативный эффект любого дисбаланса будет значительно выше, чем это было бы даже пять лет назад.

— Что мы можем сказать о будущем кризисе?

— В любом случае, как и кризис 2008 года, это будет кризис американоцентричный — он зародится в США, после чего пойдет волна на остальной мир. Скорее всего, этот кризис будет в той или иной форме связан с фондовым рынком, с завышенной стоимостью акций. Потому что все другие истории имеют свои проблемы, но там нет такого быстро срабатывающего рычага. В США маржинальная торговля (участие заемных денег) на фондовом рынке резко выросла, что только усугубит падение при развороте рынка. На этом очень многие разорятся, как в 2001-м.

— В 2000 году токсичными были акции интернет-компаний, в 2008-м — subprime-ипотека. Что станет причиной кризиса теперь?

— Скорее всего, акции, условно говоря, второго уровня, — компании, у которых уровень операционных доходов не позволяет покрывать обслуживание задолженности. Потому что пока у вас задолженность под ноль процентов, у вас все хорошо. Но если ставка вместо нуля становится два, три, четыре процента, то у вас стоимость рефинансирования быстро вырастет до десяти процентов. В 1980-х был кризис junk bonds, а сейчас, я думаю, будет кризис типа junk equity. Причем это могут быть не Facebook & Co, а традиционные компании. У многих компаний реальной экономики операционные доходы не покрывают расходов на инвестиционные нужды и выплату дивидендов. Проблема таких компаний в том, что для поддержания стабильно работающего бизнеса вы должны непрерывно в него инвестировать. А это можно сделать только за счет роста задолженности, которая посильна при ставках около нуля, но становится проблемой при их росте.

Кто подтолкнет доллар

— Что произойдет, если Конгресс не одобрит повышение потолка госдолга?

— Даже если потолок не увеличат, все равно есть разрешение выпускать бумаги для рефинансирования долгов. Скорее это будет означать политический кризис, невозможность финансировать те или иные госпрограммы, повышать бюджетные расходы. Это чревато, во-первых, достаточно тяжелым развитием событий в поведении самого правительства, администрации США, а во-вторых, и вот это может быть серьезно, понижением суверенного рейтинга США как заемщика. У рейтинговых агентств будут все основания сделать это.

Что важно для рынков, так это политическая ситуация. Если в 2008 году у Барака Обамы и ФРС был карт-бланш, они принимали жесточайшие решения о выкупе активов, докапитализации, то сейчас Трамп и ФРС сильно ограничены в своих возможностях. Они не смогут принимать быстрых решений. А финансовая система, в которой не принимаются быстрые решения, очень опасна. Вспомните ситуацию с LTCM в 1998 году (хедж-фонд Long-Term Capital Management торговал на разнице в ставках с огромным плечом 25:1, в 1998 году он разорился, что грозило цепной реакцией на глобальных рынках. — «Эксперт»). Проблему решили за ночь, собрав крупнейших банкиров и поручив им спасти фонд. Вот такого рода решения должны приниматься быстро, и должен быть тот, кто их принимает.

Если даже Алан Гринспен (председатель совета управляющих Федеральной резервной системы США в 1987–2006 годах. — «Эксперт») начинает рассуждать о том, что золотой стандарт был бы хорошим выходом для Америки, это серьезный звоночек. Серьезный в том смысле, что у ФРС заканчиваются патроны в сфере денежно-кредитной политики. Остались только бюджетные решения, а о них мы выше говорили. Вопрос: чем спасаться?

— Вообще, у американской финансовой системы солидный запас прочности, хотя бы за счет статуса доллара как основной расчетной валюты.

— Да, и дюрация долга США сейчас самая низкая за всю историю, и объем процентных платежей у них самый низкий за всю историю по отношению в ВВП. Долг не «рассыплется» ни за год, ни за два, ни за три. Но если он начнет ухудшаться, то непонятно будет, как этот процесс остановить.

— Вы имеете в виду слабость доллара и той системы, которая основана на долларе?

— Да.

— Разве то, что Китай сбрасывает американские гособлигации, не означает, что в мире эту слабость доллара уже осознали?

— В Китае своя проблема: они вынуждены продавать свои облигации, чтобы «отдавать» доллары, покрывая отток капитала. Откуда может прийти беда, так это из арабского мира, с которым у США сейчас резко ухудшились отношения. Система, основанная на нефтедолларе, похоже, дала трещину. США сами под себя подложили мину: они приняли законы, которые позволяют преследовать за теракты 2001 года официальных лиц из арабских стран. Это может привести к замораживанию активов — и, как следствие, никто не будет держать деньги там, где их могут заморозить. Так что если говорить о том, кто реально будет выводить средства из американских облигаций, так это арабские фонды.

— Объемы их вложений в американские гособлигации известны?

— По разным оценкам, в сумме это около триллиона долларов. Для сравнения: ВВП США — 18 триллионов долларов, объем всех гособлигаций примерно такой же.

— Что произойдет, когда американский рынок акций схлопнется?

— Американская экономика заточена на потребление: частное потребление обеспечивает до 70 процентов американского ВВП. С 2008 по 2017 год у них постоянно росла стоимость чистых активов домохозяйств — в немалой степени за счет фондового рынка, который за этот период почти удвоился.

И если сейчас произойдет обрушение фондового рынка, то стоимость чистых активов домохозяйств упадет. А задолженность домохозяйств останется на прежнем уровне.

В режиме роста рынки наращивают активы и пассивы не только за счет реинвестирования прибыли, но и за счет увеличения задолженности. Когда случается кризис, происходит обрушение стоимости активов, а размер пассивов никуда не девается. И вы за счет активов с меньшей стоимостью должны как-то эти пассивы обслужить. Поэтому делается попытка сбалансировать активы и пассивы. Так сделали в 2008 году: часть активов выкупила ФРС и дала добавочный капитал. Вопрос в том, что сейчас уже нельзя будет еще раз провести такую балансировку безболезненно, за счет государства, — значит, ее придется делать за чей-то счет.

— За чей, например?

— В 2008 году, как вы помните, пострадали страховые компании, европейские банки и в меньшей степени американские. ФРС, спасая банки, переложила проблемы на свой баланс. Позже, например на Кипре, все было покрыто полностью за счет вкладчиков. Сейчас, кстати, европейская модель предусматривает пресловутый bail-in (механизм, позволяющий при санации проблемного банка использовать средства кредиторов. — «Эксперт»). То есть если в банках будут проблемы, то государство не станет помогать, все будет покрываться за счет кредиторов и вкладчиков. К сожалению, опыт 2008 года показал, что пределы механизмов спасения, которые есть у ФРС, центральных банков и правительств, видимо, были исчерпаны тогда. Кстати, здесь же ответ на вопрос, за счет чего еще можно спасать собственный финансовый рынок: не за счет того, что ты лучше купируешь кризис, а за счет того, что у твоего соседа дела пойдут еще хуже, чем у тебя. Поэтому, скорее всего, спасение рынков теперь будет строиться на принципе «утопи соседа».

— Возвращаясь к экономике: может быть, за счет мер Трампа американской экономике удастся вырулить?

— Я лично искренне не верю, что Трамп сможет сделать то, о чем заявлял. Не потому, что не захочет, а по причине ограничений, которые со всех сторон его окружают, — как политических, так и экономических.

— С другой стороны, кризис мог бы быть для него некой маленькой победоносной войной.

— Мог бы… Но давайте вспомним все, о чем только что говорили: как вы будете из него выходить?