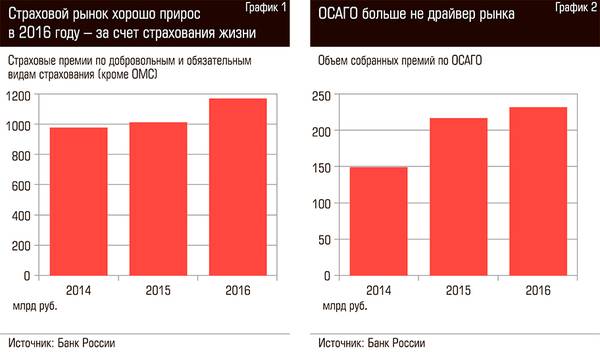

Если по результатам первого полугодия 2016-го ситуацию на российском рынке страхования можно было охарактеризовать как «весьма неоднозначную», то сейчас, по результатам всего года, тренды вполне очевидны. Резко подскочили премии по страхованию жизни, в первую очередь по инвестиционному страхованию жизни (ИСЖ; подробнее см. «Жизнь во главе угла» на стр. ???). Что же касается всех остальных сегментов, то в них наблюдается стагнация или даже спад. В 2016 году, по данным Банка России, суммарные страховые премии (без учета обязательного медицинского страхования) составили 1180,63 млрд рублей, что на 15% выше показателя 2015 года. Причем премии по страхованию жизни выросли по сравнению с предыдущим годом на 66% и достигли 215,74 млрд рублей (18% всех премий за 2016 год).

Всеобщая стагнация

По мнению заместителя генерального директора, главного андеррайтера ПАО «САК “Энергогарант”» Антона Легчилина, основными трендами сейчас являются дальнейшее падение рынка автокаско, небольшой рост на рынке страхования имущества, ответственности и ипотеки. Бум на рынке ИСЖ эксперт связывает с активной работой кэптивных банковских страховых компаний, продукты которых активно продвигают менеджеры соответствующих банков. «Кризис на рынке ОСАГО, надежда на выход из этого кризиса и жесткие реалии рынка — все это было в 2016 году и, скорее всего, продолжится и в 2017-м», — резюмирует г-н Легчилин.

Директор группы рейтингов финансовых институтов Аналитического кредитного рейтингового агентства (АКРА) Алексей Бредихин придерживается примерно такого же мнения: «В 2016 году сегмент страхования жизни показал феноменальный рост, основной вклад в который внесло инвестиционное страхование жизни. Единственным значимым сегментом страхового рынка, который снижался в 2016 году (темп прироста — 8,8 процента), стало автокаско. Спад спровоцирован сокращением средней страховой премии после существенного роста годом ранее, а также продолжившимся снижением количества заключенных договоров на фоне падения объемов продаж новых автомобилей».

«Падение отдельных сегментов началось еще в 2015 году и продолжилось в 2016-м, — напоминает управляющий директор Национального рейтингового агентства (НРА) Павел Самиев. — Это не удивительно: спрос на добровольное страхование достаточно ограничен, и даже повышение тарифов в некоторых сегментах, связанных с ростом убыточности и другими факторами (например, с инфляцией цен на запчасти для каско), не помогло. Клиентская база падала, падали продажи новых машин, а часть владельцев старого автопарка перестала пользоваться каско. В имуществе юридических лиц, в корпоративном секторе, тоже было падение объемов. Кроме ИСЖ еще выросло ОСАГО, но это было продолжение эффектов изменения коэффициентов, тренд еще имел место в первой половине прошлого года, потом сошел на нет. В конце года темпы роста ОСАГО уже были минимальными».

Всеобщая концентрация

Второй тренд, отмечает Павел Самиев, — это сокращение количества участников страхового рынка и рост концентрации во всех сегментах. «Уже три четверти взносов приходится на топ-10, а в некоторых видах даже еще больше, а на топ-20 почти во всех видах приходится 90 процентов взносов, — констатирует Самиев. — Это вполне закономерный тренд: количество компаний сокращается в основном из-за отзыва лицензий по причине несоответствия требованиям регулятора, но происходит и снижение мотивации самих участников рынка. При высоких расходах добавляются требования по докапитализации, а перспективы бизнеса далеко не очевидны. Некоторые небольшие участники рынка потеряли свою нишу и добровольно сдавали лицензию». Прошлый год также ознаменовался целым рядом регуляторных изменений, среди которых создание СРО на базе Всероссийского союза страховщиков, переход на единый план счетов, а также целый спектр других регуляторных изменений. «С одной стороны, они очень важны для рынка с точки зрения прозрачности и качества работы, с другой — происходит рост регулятивных издержек, который постепенно удаляет с рынка небольшие компании, которые не выдерживают этой нагрузки», — резюмирует Павел Самиев.

Комментируя изменения в регулировании рынка, Алексей Бредихин добавляет: «Среднее качество активов страховщиков на рынке улучшилось. Реформа профессии актуария и изменение формата отчетности способствуют повышению прозрачности. В перспективе переход к международным стандартам платежеспособности Solvency II станет еще одним шагом к более стабильному рынку».

Участие иностранцев в капитале российских страховых компаний продолжает постепенно сокращаться; по данным Банка России, на 1 января 2017 года оно составило 19,77%, это меньше показателя прошлого года примерно на один процентный пункт. Рейтинги надежности ведущих страховых компаний, которые выставляет агентство RAEX («Эксперт РА»), держатся на уровне А++, невзирая на далеко не самую идеальную ситуацию во всех сегментах страхования, кроме страхования жизни.

Довели до ремонта

В 2016 году, согласно данным Банка России, страховые премии по ОСАГО составили 234,1 млрд рублей, что всего на 7% выше показателя 2015 года.

«ОСАГО для страхового рынка уже не один год ключевая проблема, — говорит Павел Самиев. — Там в гипертрофированной форме проявились все проблемы рынка. Не вполне корректное поведение некоторых страховых компаний привело к тому, что судебная практика и отношение общества к страховщикам стали негативными. Дальше это превратилось в юридический экстремизм, причем даже не самих клиентов страховых компаний, а различных посредников. Те же самые автоюристы выкупают требования к страховым компаниям, судятся, получают выплату в полном объеме, да еще и пени, штрафы и прочее, особенно если есть сговор с судьей. Причем они специально делают так, чтобы страховая компания не могла вовремя сделать выплату, например, предлагая клиенту подать неполный набор документов, получить официальный отказ и дальше идти в суд».

Антон Легчилин также склонен считать мошенников и автоюристов основной проблемой сектора ОСАГО сегодня: «В зависимости от того, смогут ли региональные власти жестко подавить на своей территории мошенников и автоюристов, которые снимали все сливки с рынка ОСАГО в 2016 году и продолжают это делать и в 2017-м, а также от того, будет ли судебная власть рассматривать все страховые споры объективно или по-прежнему большинство решений будет приниматься в части регионов только против страховых компаний, в зависимости от всего этого и будет функционировать рынок ОСАГО и весь страховой рынок в 2017 году». Представитель «Энергогаранта» отмечает «слабые ростки позитивных тенденций по ОСАГО по некоторым регионам»; если эти ростки окрепнут, то они дадут возможность сохранить рынок ОСАГО и даже сделать его (с учетом изменений, вносимых в законодательство) более интересным для клиентов, так как на самом деле большинство потерпевших заинтересованы именно в оперативном и качественном ремонте автомобиля, а не в получении некоторой суммы денежных средств, которой на ремонт может с учетом износа и не хватить.

Собственно, основным способом решения проблемы убыточности ОСАГО сегодня считается «закон о ремонте». Причем страховые компании соглашаются даже с возмещением без учета амортизации — настолько велики потери от деятельности автоюристов. «При переходе к натуральному возмещению страховая компания напрямую контактирует с автосервисом, и движения денег между компанией и пострадавшим не происходит. Получается, что для недобросовестных автоюристов, которые завышают сумму штрафных санкций, исчезает возможность получить денежную компенсацию, а вместе с ней и мотивация заниматься этим. Благодаря этой поправке страховые компании перестанут нести огромные убытки из-за мошенников и сговора. Автовладельцы же тоже не пострадают, так как будет строгий контроль за качеством ремонта, плюс он будет без учета амортизации. Для самих страховых компаний прозрачные убытки значительно лучше, чем непредсказуемые потери через суды, которые тянутся месяцами или даже годами», — уверен Павел Самиев.

Тем не менее среди представителей отрасли нет полной уверенности, что без других комплексных мер новый закон сможет решить проблему. «Закон о приоритете ремонта по ОСАГО над выплатой денежными средствами нужно было принимать давно, — говорит Антон Легчилин. — Сам по себе этот закон не решит всех проблем с ОСАГО, но при комплексном подходе и работе как правоохранительных органов, так и судебной и исполнительной власти, ситуацию можно и нужно переломить. Даст ли это возможность страховщикам уже в 2017 году работать по ОСАГО рентабельно, сказать трудно, скорее всего, только к концу 2017-го — началу 2018 года мы сможем понять, насколько успешно мы в этом направлении движемся».

«Принятия закона ожидаем, но последствия пока трудно прогнозировать. С нашей точки зрения, это основной риск для рынка в текущем году», — резюмирует Алексей Бредихин.

В ожидании роста

В общем и целом, невзирая на все негативные тренды, будущее российского рынка страхования, с точки зрения экспертов, выглядит довольно неплохо. Существенного роста в сегментах, отличных от ИСЖ, никто не ожидает, но небольшой рост все-таки намечается.

«Перспективы автокаско я связываю с тем, что будет развиваться сегмент страхования автомобилей среднего возраста, от трех-четырех лет и старше, — говорит Павел Самиев. — Далее — развитие франшизы, этот инструмент будет очень распространен в сегменте автокаско. Наконец, телематика. Я верю в то, что телематика как инструмент индивидуального установления тарифов и мониторинга клиентов — это будущее автокаско. С учетом всего этого в будущем автокаско восстановится и, возможно, даже будет расти».

«Рынок страхования “нежизни” будет расти, но этот рост будет небольшим — три-пять процентов в год, — полагает Антон Легчилин. — Кроме автокаско, обязательного страхования опасных производственных объектов и обязательного страхования ответственности перевозчиков, остальные виды страхования “нежизни”, скорее всего, покажут в 2017 году небольшой рост. Конечно, оживление на рынке кредитного страхования уже заметно. Но из-за роста цен на автомобили и падения покупательной способности населения бума на рынке продаж новых автомобилей, а значит, и на рынке кредитного страхования каско не будет. Скорее, рынок начнет сначала расти в части кредитования и страхования юридических лиц и только потом, в 2018–2019 годах, мы можем надеяться уже на активный рост кредитования и страхования автокаско физических лиц».

Алексей Бредихин согласен с этим мнением: «Мы ожидаем, что в среднесрочной перспективе опережающий рост страхования жизни сохранится, если страховщикам удастся показать удовлетворительные результаты по инвестиционному страхованию. На 2017 год ожидаем рост около 25 процентов. В целом по рынку прогнозируем рост около девяти процентов. Автокаско после двух лет снижения покажет слабый рост. Рост в ИСЖ замедлится. Среди растущих сегментов также выделяем страхование от несчастных случаев, имущество физических лиц и автокаско. В базовом сценарии средний темп роста рынка в среднесрочной перспективе — около 11 процентов в год, поэтому это не стагнация. В связи с нашим прогнозом роста кредитования ожидаем, что в 2017 году “кредитные” виды — кредитное страхование жизни, несчастные случаи — покажут неплохой рост в 15–18 процентов».