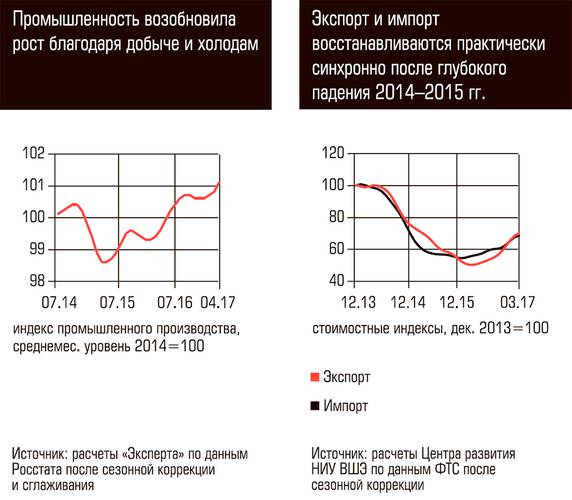

В марте 2017 года рост объемов внешней торговли России, наблюдавшийся со второй половины 2016 года, несколько замедлился. Несмотря на положительную динамику, объемы экспорта и импорта продолжают существенно отставать от уровней, сложившихся до начала периода спада (по экспорту — с мая 2014 года, по импорту — с февраля 2014-го). В марте 2017 года стоимостной объем экспорта недотягивал до уровня предкризисного пика (апрель 2014-го) на 30,2%, а импорт был меньше локального максимума января 2014-го на 32,3%.

В марте 2017 года относительно декабря 2016-го экспорт возрос на 12%, импорт — на 8,3%, а положительное сальдо торгового баланса — на 17,2%. Рост экспорта в первые три месяца 2017 года происходит почти исключительно за счет роста цен на топливно-энергетические товары при заметном снижении вывоза машин, оборудования и транспортных средств. Стоимость экспорта товаров увеличилась у 17 товарных групп, составляющих 85% общего объема экспорта. Свыше 55% валового прироста пришлось на увеличение поставок за рубеж сырой нефти и нефтепродуктов. Одновременно уменьшились экспортные поставки у двух товарных групп: машины, оборудование и транспортные средства, а также природный газ.

Стоимость импорта товаров в первом квартале текущего года увеличилась у 11 из 13 рассматриваемых товарных групп, представляющих более 99% общего объема импорта. Около 80% валового прироста объемов импорта пришлось на увеличение закупок машин, оборудования и транспортных средств (без легковых автомобилей) и товаров, относящихся к прочему импорту. В то же время рост импорта сдерживался сокращением закупок цитрусовых, а также стальных труб.

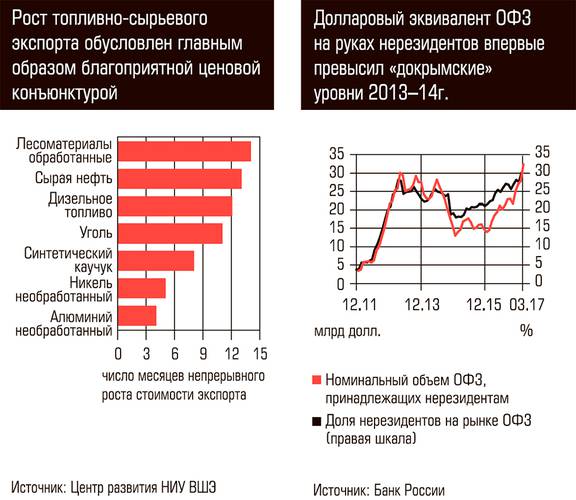

Банк России обнародовал свежие данные о вложениях нерезидентов в рынок гособлигаций России. С начала прошлого года по конец первого квартала нынешнего совокупный объем ОФЗ в портфелях нерезидентов более чем удвоился (прирост составил почти 18 млрд долларов, или примерно 1,3 млрд долларов в среднем за месяц), а их доля в общем объеме рынка превысила 30%. Привлеченные высокими процентными ставками по облигациям и укреплявшимся рублем, иностранные инвесторы активно эксплуатировали классическую спекулятивную схему carry trade. Ситуация опасна тем, что в случае нового валютного кризиса или даже просто роста девальвационных ожиданий, иностранцы могут быстро вывести средства с рынка, спровоцировав девальвацию. Пока риски сглаживаются высоким уровнем накопленных международных резервов — за последние 14 месяцев операциональный (не бухгалтерский) прирост резервов превысил приращение нерезидентских портфелей (23 против 18 млрд долларов), но сами по себе риски неконтролируемого роста внешней составляющей российского внутреннего долга сохраняются. Кстати, по состоянию на начало текущего года Россия располагала восьмым по размеру золотовалютным запасом в мире (уступая Китаю, Японии, Швейцарии, Саудовской Аравии, Тайваню, США и Гонконгу), а вот по отношению резервов к ВВП (29,2%) была только 16-й.

В апреле продолжилось снижение годовых темпов роста цен на непродовольственные товары и услуги, а годовая инфляция замедлилась до 4,1%. Темп роста потребительских цен сложился заметно ниже прогноза, сделанного ЦБ год назад. Это связано главным образом с более высокими, чем предполагалось, мировыми ценами на нефть и курсом рубля, а также с расширением предложения продуктов питания под влиянием рекордных урожаев 2015–2016 годов и развития тепличных хозяйств.

В то же время в апреле произошло ожидаемое небольшое повышение продовольственной инфляции, связанное с исчерпанием накопленных запасов плодоовощной продукции. Тем не менее овощи и фрукты продолжают стоить дешевле, чем год назад.

Динамика цен на плодоовощную продукцию может обусловить некоторое повышение годовых темпов роста цен на продовольствие в ближайшие месяцы, при этом общего ускорения инфляции не ожидается, считает регулятор, при этом традиционно обещая «ограничить инфляционные риски… поддержанием умеренно жестких денежно-кредитных условий».