Инфляционное таргетирование — писк моды или единственный выбор? Точно не единственный. «Инфляционные таргеты» — у центральных банков 38 стран, «монетарное таргетирование» — у 24, «валютный курс как якорь» — у 82, «прочие режимы» целеполагания — у 48, свидетельствует свежее исследование МВФ*. И доля стран — любителей строго указать, какой должна быть инфляция в следующем году, скорее уменьшается (с 22,9% в 2008 году до нынешних 19,8%).

Значит, есть выбор и можно подумать, что лучше подходит для нас. А какая разница между всеми этими режимами? Инфляционное таргетирование означает, что центральный банк публично объявляет, какого роста розничных цен он будет добиваться в следующем году, а то и на двух-трехлетнем горизонте. «Монетарное таргетирование» — ни слова об инфляции, цель (таргет) — изменение денежной массы. «Валютный курс» — забудьте об инфляции или количестве денег, главное — определиться, каким будет валютный курс к доллару, евро или корзине валют.

А вот «прочие режимы» политики ЦБ гораздо сложнее. В группу их приверженцев входят, между прочим, самые именитые — США, еврозона и другие страны ЕС. Там нет одного таргета, скорее набор контрольных параметров, общеэкономических и финансовых, за которыми следят, пытаются удерживать или регулировать, точно так же, как это делают авиадиспетчеры или люди за пультом АЭС или любой другой сложной технологической системы. Только здесь эта система — макроэкономика и финансовый сектор.

Наши соседи

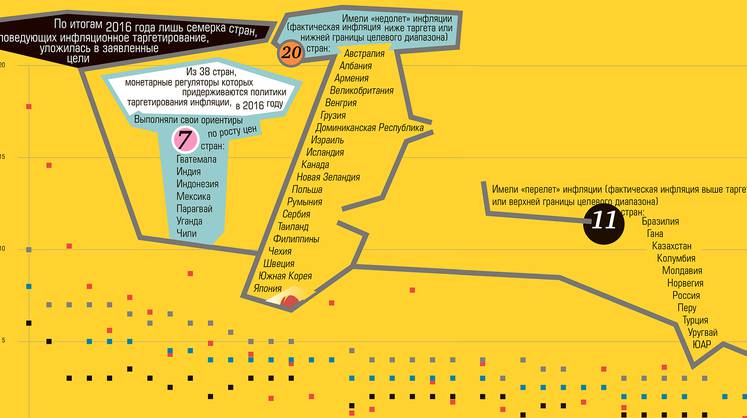

Инфляционное таргетирование в практике политики центробанков появилось в 1989 году. Сегодня им занимается не только Россия, но и целый пестрый букет из 38 стран, от малых (Албания, Гана, Грузия и т. д.) до великих (Япония, Великобритания), а между ними — государства, стоящие чуть ближе к России по риску, по размеру, по способу жизни в буйном племени развивающихся экономик (Бразилия, Турция, Индонезия и т. п.). Уровень инфляции и, соответственно, таргетов в них очень разный. Скажем, фактическая инфляция по итогам прошлого года варьировалась от отрицательных темпов, то есть дефляции, в Армении и Румынии до 17% в Гане и 14% в Казахстане.

Но все-таки лучше сравнивать подобное с подобным. Мелкое с мелким, крупное с крупным, страну — экспортера сырья с ее «одноклассниками». Кто, кроме России, из крупных развивающихся экономик находится в режиме инфляционного таргетирования, изучаем в таблице 1.

Итак, Россия — среди самых крупных и свободных. А если учесть, что Мексика — это зона глубокой интеграции с США, в том числе в финансах, то, наверное, мы — самые «отвязанные» и «свободно плавающие» среди всех развивающихся экономик, находящихся под инфляционным таргетированием.

По степени свободы мы числим себя среди самых развитых экономик (см. таблицу 2), что, конечно, навевает на размышления. У нас то же сочетание свободно плавающего курса и инфляционного таргетирования, что и в Великобритании, Швеции, Канаде, Австралии и даже Японии. Странно, находясь в московском Сити, в стране, где ВВП на душу населения сегодня недотягивает до 9000 долларов, считать, что ты где-то у собора Святого Павла на берегу Темзы. В Великобритании номинальный ВВП на душу населения больше 40 тыс. долларов. Разный уровень зрелости экономик, и, наверное, могли бы быть разные режимы для курсов валют и монетарной политики.

Хорошо ли инфляционное таргетирование как лекарство?

Честный ответ таков: доподлинно это неизвестно. За четверть века уровень мировой инфляции и номинального процента снизился кратно. Если в начале 1990-х среднемировой рост цен колебался от 19 до 44% в год, то к концу десятилетия он снизился до 5–7%, а в 2014–2016 годах дошел примерно до 3%. Ссудный процент в 1980-е годы был двузначным, в 1990-е стал однозначным, а сегодня максимально приблизился к «чуть выше нуля». В зоне евро стал обычным отрицательный процент.

Является ли причиной этому инфляционное таргетирование как инструмент? Конечно нет. После фантастического роста инфляции и процента в начале 1970-х, вызванного демонетизацией золота, массовыми девальвациями и распадом Бреттон-Вудской валютной системы, этот великий всплеск волатильности постепенно, десятилетиями, сходил на нет, пусть и с зигзагами. Год за годом новый финансовый мир, в котором «бумаги колеблются вокруг других бумаг», все больше успокаивался, приходил в себя, демонстрируя, при всех кризисах и мыльных пузырях, нисхождение инфляции и процента в развитых экономиках от 20–30% к 0–2%.

Инфляционное таргетирование появилось в 1989 году в Новой Зеландии. И что же? Инфляция там упала с 18% в 1986 году до 5–7% в 1989–1990-м, затем до 1,5–3% в начале 2000-х и наконец до 0,1–1,3% в 2014–2016 годах. Параллельно снижались процентные ставки — с заоблачных 20–30% во второй половине 1980-х до сегодняшних 1–2%.

Ура таргетам? Не торопитесь с выводами. Причина дезинфляции — глобальный тренд на снижение инфляции и процента, прежде всего в США и ЕС, распространившийся потом на братьев меньших. В США и ЕС инфляционного таргетирования не было, за исключением Великобритании с 1992 года. Хотя она и большая финансовая звезда, но сама по себе этот тренд создать не могла

Почему именно инфляция?

До 1989 года центральные банки таргетировали денежную массу или валютный курс. Но это оказалось неудобно. Так, во всяком случае, объясняют свои решения те, кто придумал все это. Дон Браш, глава центрального банка Новой Зеландии в 1988–2002 годах, говорил, что до этого решения у монетарной политики было много вариативных и неясно определенных целей, что спрос на деньги (денежная масса) был слишком волатилен для целеполагания, а таргетирование валютного курса — это привязка к чужой валюте и, соответственно, к монетарной политике другого центрального банка — ее эмитента. Инфляция — менее волатильная в краткосрочном плане переменная. Отсюда идея о таргетировании роста цен, особенно в условиях высоких инфляционных ожиданий конца 1980-х.

Великобритания приняла инфляционное таргетирование после краха фунта осенью 1992 года под ударами спекулятивной атаки (ее организацию приписывают фондам Джорджа Сороса), закончившейся выходом английской валюты из европейской системы регулирования валютных курсов. Нельзя рулить тем (денежная масса, валютный курс), что все время вырывается из рук.

Комфортный режим для регулятора

Весомым аргументом в пользу режима таргетирования инфляции является соображение, что в динамике инфляции скрыты и изменения денежной массы (денежное предложение), и процента (они связаны), и валютного курса (особенно в странах, остро зависящих от экспорта-импорта). Умеренная инфляция подбадривает, когда нужно расти, но чрезмерная инфляция, если ее не подавлять, — убивает. И наоборот, дефляция, падение цен — замораживает, делает экономический пейзаж мертвенно бледным. На все это можно и нужно влиять, регулируя макроэкономику и — через таргетирование инфляции — доставая и денежную массу, и процент, и валютный курс.

Это удобно, приятно еще и потому, что нет такой быстрой связи с действиями центрального банка, как при монетарном или валютном таргетировании. Можно смотреть куда-то вдаль, а если цены будут выше или ниже — ну, так жизнь сложилась. А внутри финансовое колесо может крутиться как хочет. Бумы, крахи, мыльные пузыри на рынках акций и недвижимости, банкротства банков — все это скрыто под ровным ковром инфляции как макроэкономической переменной, более инерционной, менее волатильной, чем все остальное в финансовом облаке.

А как удачно психологически! Сбивает инфляционные ожидания, когда цены растут слишком быстро, и, наоборот, вызывает предвкушения разогрева экономики, когда центральный банк пытается приподнять инфляцию, оживить тело бизнеса.

Универсально ли лекарство?

Есть какая-то мистика в том, что страны одна за другой начинают повторять «позитивный опыт», особо не задумываясь, кому он подходит, а кому нет. Финансовые мегарегуляторы, базельские стандарты во всей их тяжести, реформы регулирования, финансовые замораживания как методы борьбы с кризисами и, наконец, политика центрального банка — все это нередко автоматически переносится из страны в страну, чаще всего в развивающуюся, и в каждой из них есть свои собственные попугаи, которые талдычат о прогрессе, делая вид, что они находятся в Великобритании или Канаде.

Наверное, в странах со зрелой экономикой и с очень развитым финансовым сектором центральный банк мог бы успокоиться и на инфляционном таргетировании. Как врач, имеющий дело с более или менее здоровым человеком с чуть повышенным давлением, которое нужно сбить для профилактики. Или, наоборот, чуть приподнять (Япония, абэномика, с 2012 года).

Но когда речь идет о развивающейся стране, пропитанной деформациями в макроэкономике и финансах, столь незамысловатые рецепты не кажутся убедительными.

Если вдуматься, то с точки зрения системного анализа инфляционное таргетирование — это варварский способ управления макроэкономикой в ее финансовых аспектах, когда все управление со стороны центрального банка сверхсложной, имеющей гигантские масштабы и риски системой идет по одному ее параметру — инфляции, а его цели сводятся, пусть с оговорками, к стабильности цен, контролю за ними.

То же самое можно сказать и о таргетировании валютного курса или денежной массы. Принцип один и тот же — какой-то один магический, ключевой параметр, а все остальное побоку или куда-то в третьестепенное. Если вы серьезно больны, то вряд ли будете рады врачу, который лечит, сбивая только давление или температуру, а в российском случае еще и пускает кровь («умеренно жесткая денежно кредитная политика»).

«Близнецы» кашляют

Опыт показывает, что инфляционное таргетирование может работать в относительно здоровых, не имеющих крупных деформаций системах (экономиках), когда небольшая поднастройка какого-то параметра может быть позитивна. Или в небольших открытых экономиках, которые, по сути, часть общего — куда всех несет, туда и их. Если мировая инфляция и процент в глобальных финансах падают десятилетиями, с 1970-х, то и у них наступит успокоение.

Но если речь идет о крупных развивающихся странах, в макроэкономике и финансах которых возникают значимые деформации (аналог — болезнь, крупные расстройства в технической системе) или сверхсильные внешние воздействия, подход «от ключевого параметра» может быть пустым или даже разрушающим.

Подтверждается ли это практикой? Возьмем для примера нашего «макроэкономического близнеца» — Бразилию. Многие годы корреляция финансовых переменных Бразилии и России была исключительно высока. Бразилия ввела инфляционное таргетирование в 1999 году, после кризиса 1997–1998-го. Инфляция в это время составляла 4,9%. Все последующие годы (2000–2016), кроме 2007-го, она была ощутимо выше этого значения (2003 год — 14,7%, 2015–2016-й — 8,7–9% при целевом диапазоне 3–6%).

А каков был уровень процента (воздействие на него является основным инструментом инфляционного таргетирования)? Процентная ставка Центрального банка Бразилии в момент введения инфляционного таргетирования составляла 19%. Почти все это время она не опускалась ниже 10%, доходила до 27% в 2003 году и продолжает быть двузначной. Сейчас — 11,25%. При этом Бразилия осталась в зоне «бедной» финансовой системы, плохо насыщенной деньгами. Индикатор «денежная масса M2 / ВВП» в Бразилии на конец 2016 года — 38%, в России — 44%, в Колумбии — 46%, в США — 71%, в еврозоне — 94%, в Японии — 177%, в Китае — 208%.

А как там наш условный близнец у подножья Европы — Турция? У нас в чем-то схожие «европейские судьбы». Бывшие империи, у порога Европы, отличия в вероисповеданиях, и ту и другую страну не слишком готовы интегрировать. Финансовые рынки России и Турции мало связаны, хотя конкурируют за роль на постсоветском пространстве.

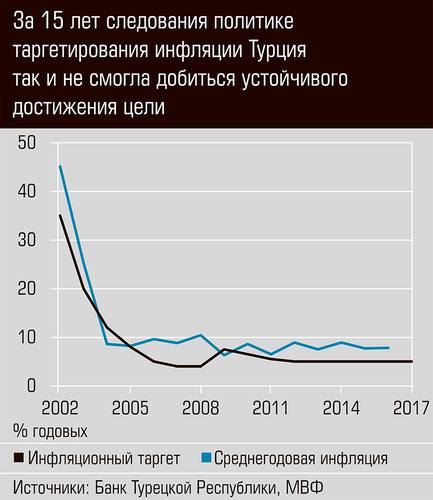

Турция устанавливает инфляционные таргеты с 2002 года, совмещая это с плавающим курсом турецкой лиры (см. график). Результаты? Хроническое неисполнение таргетов в течение 12 лет (кроме 2004 и 2009 годов), следование за глобальной конъюнктурой и собственной высокой финансовой волатильностью.

Инфляционное таргетирование в открытой, сырьевой, импортозависимой экономике

Насколько хорошо инфляционное таргетирование для того, чтобы лечить макроэкономику и финансы и помогать им у нас дома?

Пациент очень сложный, капризный, с запущенной, хронической инфляционной болезнью. Российская экономика по-прежнему критически зависит от экспорта-импорта. Доля топлива в доходах от экспорта товаров, по данным ФТС, — 58% в 2016 году (71% в 2013-м) плюс 10% — металлы, 6% — продовольствие (большей частью зерно), 7% — химия (прежде всего удобрения). Мировые цены на эти замечательные творения земли российской — все больше финансовые, формируются большей частью на биржах деривативов в Нью-Йорке, Чикаго, Лондоне, Женеве и других центрах Запада, зависят от курса доллара к евро как двух мировых резервных валют. Нет ничего более волатильного, чем цена на нефть. Скачки в два раза (2016 год), непринужденный уход вверх-вниз на 10–15%. Вместе с ней мотаются, как шарик на резинке, все прочие цены на сырье. Нестабилен и цикличен курс доллара к евро.

Мы по-прежнему критически зависим от импорта технологий, оборудования, инструмента, электроники. В начале 2015 года эта зависимость, по оценкам Минпромторга, составляла 80–100%. По-прежнему высока доля импорта в товарных ресурсах розничной торговли. В 2016 году — 40% (в 2014-м — 42%). Это значит, что скачки валютного курса (укрепление доллара к евро или, еще прямее, доллара к рублю) немедленно приведут к инфляционному всплеску, как уже было не один раз.

Таким образом, когда имеешь дело с сырьевой экономикой, глубоко зависящей от импорта готовых изделий, в части внутренних цен попадаешь в глубокую зависимость от мировых цен на сырье и от изменения валютных курсов, прежде всего в паре двух мировых резервных валют доллар — евро. И нет ничего более волатильного, чем эта внешняя среда. В 1970–2010-е годы она ходила ходуном, была циклична, пускалась в кризисы.

Инфляционное таргетирование в такой экономике очень ограниченно. Оно возможно только до того момента, пока за кордоном более или менее спокойно. Второе полугодие 2016-го — начало 2017 года хорошо показывают это. Стабилизированы и благоприятны внешние условия — и Банк России может демонстрировать, что инфляционное таргетирование в России живее всех живых. Но мы хорошо знаем, что финансовые радости за границей очень временны.

История с немонетарной инфляцией

Сколько копий сломано по этому поводу! Двадцать с лишним лет спорим с Банком России, доказывая, что он, борясь монетарными методами (замораживание, а временами даже сжатие денежной массы, высокий процент) с инфляцией, являющейся в основном немонетарной (рост цен, регулируемых государством, монопольных/олигополистических цен) или курсовой, тем самым гробит «живой подрост» в производстве. Что нужно бороться в первую очередь с олигополиями, с аппетитами естественных монополий, не контролирующих свои издержки (что, конечно, задача правительства, не центрального банка).

За четверть века — подумать только! — мы не cмогли нормализовать ни процент, ни валютный курс, ни кредит (его доступность), ни денежную массу (очень низкая монетизация экономики), ни финансовый рынок (мелкий, спекулятивный, не инвестиционный). И все это под лозунгом борьбы с инфляцией. Что это за сумма идей и что это за финансовая политика, которые за двадцать пять лет не смогли привести всё это в порядок, раз за разом попадая в финансовые кризисы и взрывные девальвации рубля? Эти двадцать пять лет мы были — и останемся — одной из самых волатильных финансовых систем в мире, будучи при этом одной из крупнейших экономик мира.

Вот только что нам еще раз объяснили, что, оказывается, назначение цен государством или олигополиями не является немонетарной инфляцией, что они, назначая свои «плюсы», просто следуют за своими инфляционными ожиданиями, сложившимися в прошлом году, когда центральный банк рост цен не додавил*.

Ровным счетом обратное показывает таблица 3. Ограничили в 2012 году, после выборов президента, тарифы для населения — получили инфляцию ниже. Подросли тарифы в 2013 году — инфляция выше. А вот 2014-й уже не считается — начал действовать курсовой фактор инфляции (падение курса рубля), политика сдерживания тарифов позволила не разогнать инфляцию еще выше.

Какой из этого можно сделать вывод? Инфляционное таргетирование в России возможно лишь в том случае, если оно будет глубоко увязано с подавлением роста цен и тарифов, регулируемых государством, и очень сильным антимонопольным давлением на монополии/олигополии, которыми пронизана наша экономика. Холодная денежная политика, длящаяся четверть века, избыточно высокий процент, вывод ликвидности из страны в форме перенакопления резервов, чем так славен Банк России, — все это негодный метод лечения, если он выбран, как главный в борьбе с инфляцией.

Таргеты, вырывающиеся из рук

Как только что-то произойдет с куром рубля под влиянием резких изменений за кордоном (мировые цены на сырье, курс доллара к евро, финансовые инфекции) или же как только будет ослаблен контроль государства за ценами монополий, как инфляционный таргет немедленно вырвется из рук Банка России, перестанет им быть.

Кстати, что-то подобное уже было в период, когда инфляционные ориентиры были всего лишь одним из таргетов (см. таблицу 4). Задача по инфляции была выполнена только в 2012 году, в остальные годы (2011, 2013–2015) наблюдались значимые «переборы» в реальной инфляции. В те годы внешние обстоятельства сложились так, что любые задания по ограничению роста цен стали просто невыполнимыми.

Условия успеха таргетирования инфляции

Главное для российского ЦБ — не изображать, что он Банк Англии или Банк Канады. Реальность деформированного финансового рынка другая. Невозможно говорить теми же словами и действовать теми же методами, как будто ты находишься в лондонском Сити или бродишь по вашингтонским улицам. Хотя, если вдуматься, одна из наших старых проблем — это то, что ЦБР всегда пытался играть роль банка, находящегося в развитой экономике, и действовал не по размеру одежки.

Наверное, стоило бы перейти из инфляционного таргетирования в «прочие режимы» монетарной политики по классификации МВФ, попав в почетную компанию с ФРС, Европейским центральным банком, центральными банками Франции, Германии, Италии, Испании, Нидерландов, Швейцарии, как и ряда развивающихся экономик. Это значит, что кроме инфляционного таргетирования ЦБР должен был бы ориентироваться в своей деятельности еще на ряд целей (экономический рост, занятость и др.), а не обращаться к ним исключительно через таргеты, как он делает сейчас. Что-то типа «ниже инфляция — условие для роста».

Конечно, невозможно себе представить, что Банк России начнет заниматься стимулированием экономики в одиночку. Неизвестно, где и как должны венчаться ЦБР и правительство, но брак этот, никогда не существовавший, должен быть наконец-то совершен.

Основа для такого брака — формула «экономики роста и модернизации». Она выглядит так: связанное, осторожное, количественное смягчение (доступный кредит, особенно для регионов) + снижение процента + умеренно слабый валютный курс + подавление немонетарной инфляции + снижение налогового бремени + ударные налоговые льготы за рост + ускоренная амортизация + рост нормы инвестиций + диверсификация собственности, борьба с олигополиями, разгосударствление, деконцентрация (в меру разумного) + резкое снижение регулятивных издержек (включающее в себя структурные реформы, но только не те, что за счет населения) + доступное использование госимущества и земли для развития бизнеса + максимум льгот для среднего и малого бизнеса, среднего класса + офис развития (подробнее см. «Спасительный форсаж», «Эксперт Северо-Запад» № 48–49 за 2015 год).

Это и есть системное лечение — но только очень взвешенное, осторожное, методом проб и ошибок. Не гигантскими дозами. Пройти, балансируя, по канату, небольшими шагами, медленно сжимая поле деформаций в российской экономике и финансах. Врач — макроэкономический инженер — всегда подберет такую дозировку лекарств, чтобы медленно подвести пациента к выздоровлению. Важно обозначить тренды по каждому из этих направлений.

На практике это означает экономическую либерализацию. Гораздо больше воздуха для бизнеса. И залог того, что у тех, кто действует как предприниматель внутри России, начнут возникать устойчивые представления о снижении рисков, о большей свободе, о более дальних инвестиционных горизонтах, о том, что государство делает все возможное для помощи, вместо того чтобы крутить бизнес и дальше в бараний рог. Только тогда денежные смягчения, какими бы осторожными и целевыми они ни были, не приведут к немедленному выбросу рублей на валютный рынок, бегству капитала и падению рубля.

У всего этого, конечно, есть инструментальное наполнение, но главное — договориться о принципах.