Новый участок земли Мохира из Таджикистана возделывает вместе с семьей. Месяцем ранее она и ее муж решили арендовать несколько гектаров для выращивания хлопка. Чтобы подготовить почву, Мохира берет кредит на покупку минеральных удобрений и семян хлопчатника: ей нужно 275 долларов. 200 долларов требуются Максимиллиано из Парагвая, чтобы заплатить за профессиональное образование, 1925 долларов — Людмиле из Украины для расширения розничной торговли женской одеждой. Тысячи похожих историй мелких предпринимателей, не имеющих доступа к традиционному кредитованию, можно прочитать на сайте Kiva.org.

Этот сайт представляет собой первую и крупнейшую в мире краудфандинговую онлайн-платформу, безвозмездно предлагающую некоммерческое кредитование. Она стала проводником идей Мухаммеда Юнуса, основателя бангладешского банка Grameen. Однако в отличие от Grameen Kiva полностью отошла от коммерческого кредитования — в ее основу была положена социальная философия. Через Kiva беднейшие жители большинства стран могут взять безвозмездный заем, чтобы открыть свое дело или получить образование.

Сеть благодетелей

Cоздатели Kiva Мэтт и Джессика Флэннери запустили свой проект в 2005 году, полагая, что в людях от природы заложено стремление помогать — «если это можно сделать прозрачным и понятным образом».

Kiva — полностью некоммерческая организация, она не берет процентов по выданным кредитам. По словам директора по коммуникациям Джейсона Риггса, ежегодный бюджет Kiva для всех операционных расходов, включая заработную плату, складывается из небольших пожертвований от кредиторов на управление платформой. Более 70% всех операционных расходов покрывается этими взносами, остальное — гранты от фондов и корпораций: так, в 2013 году Google перечислил Kiva грант Global Impact Award на развитие в размере 3 млн долларов.

Механизм работы платформы — распределенное кредитование, объединяющее заемщиков в 86 странах и кредиторов-физлиц, преимущественно из США, Австралии и Западной Европы. Kiva отличает прозрачность и сходство с социальной сетью: все участники могут видеть информацию друг о друге, они получают отчеты о сборе необходимой суммы и о погашении кредита, для каждого заемщика создается собственная страница с его фотографией, описанием цели или проекта, под которые выдается кредит, и результатами.

Кредиторы выбирают заявку, которую хотели бы профинансировать, причем она может быть как индивидуальной, так и групповой, и делают взнос, минимальный размер которого — 25 долларов. Обычно необходимая сумма складывается из взносов нескольких кредиторов.

Kiva сотрудничает с целым рядом организаций — так называемыми полевыми партнерами. Ими могут стать микрофинансовые институты (один из них — грузинский Micro Finance Organization Credo), учебные заведения (например, Университет Стратмор в Кении), международные и национальные некоммерческие организации, социальные предприятия, поддерживающие возможности и права женщин, и т. д.

На партнерские организации ложится обязанность выбирать заемщиков, операционные и транспортные расходы, сбор информации о заемщике и его фотографирование (часто заемщики проживают в отдаленных регионах, даже без мобильной связи и интернета), внесение кредита в систему Kiva, сбор выплат с заемщика, информирование кредиторов о погашении задолженности и перевод средств обратно в Kiva.

Чтобы минимизировать затраты по безналичным банковским переводам, Kiva использует биллинговую систему оплаты. Президент Kiva Премал Шах ранее в течение нескольких лет работал в PayPal, и с начала существования организации компания бесплатно обрабатывает платежи Kiva, что позволяет ежегодно экономить около миллиона долларов.

До 2014 года платформа собиралась выходить на российский рынок и вела переговоры о заключении партнерства с несколькими микрофинансовыми организациями, но санкции 2014-го исключили возможность ее присутствия в России.

В отличие от обычных микрофинансовых организаций и банков, выдающих потребительские кредиты, Kiva финансирует только социально значимые проекты — это выработка экологически чистой, возобновляемой энергии, водоснабжение, развитие сельского хозяйства и ремесел, получение образования, здравоохранение и развитие технологий мобильной связи. Почти две трети проектов предлагают женщины. Кредиторы же Kiva выступают в роли «социальных инвесторов». Они предоставляют средства по нулевой процентной ставке без залога и гарантий, руководствуясь исключительно идеей внесения положительных изменений в жизнь заемщиков.

В поиске симпатий

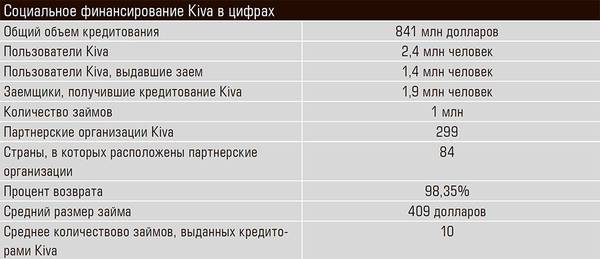

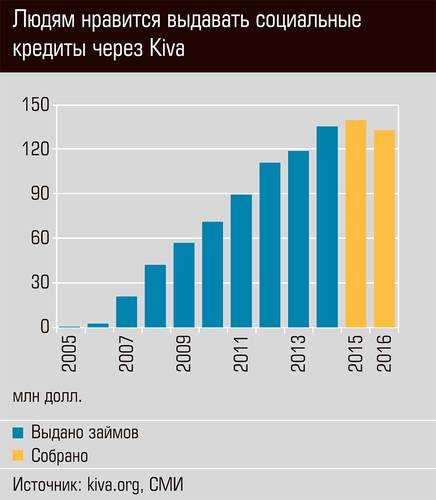

Начиная с 2005 года интернациональное сообщество Kiva и ее 1,4 млн кредиторов собрали около 900 млн долларов в микрозаймах (см. таблицу и график) с возвратом более 98%, что удивительно для любой системы микрофинансирования.

Столь высокий процент возврата в Kiva объясняют высоким уровнем контроля за деятельностью партнерских организаций и тем, что они кредитуют только достойных заемщиков, которые с большой вероятностью погасят кредит. Существенную роль играют и критерии отбора проектов.

Чтобы начать сотрудничество, потенциальным партнерским организациям — с активами или операционной выручкой не менее ста тысяч долларов — необходимо доказать, что они заинтересованы в работе с социально уязвимыми слоями общества. Кроме того, у них должна существовать или готовиться к запуску совпадающая с целями Kiva программа кредитования. От партнеров Kiva требует возможности выдавать займы не менее чем на 50 тысяч долларов в течение первого года сотрудничества. Дальше для каждого партнера устанавливается кредитный лимит — до четырех миллионов долларов.

Интересно, что заемщик получает кредит от партнерской организации еще до момента, когда заявка на него погашается на сайте. Только после того, как кредиторы Kiva на 100% профинансируют заявку (это должно произойти в течение 30 дней с момента ее размещения), партнер получает от Kiva средства для восполнения своих затрат. В этот момент риски перекладываются с партнерских организаций на кредиторов Kiva.

Последние часто задают вопрос: в чем же смысл их деятельности, если на самом деле кредиты были выделены еще до того, как они профинансировали заявку? Дело в том, что, поскольку Kiva предоставляет капитал под нулевую ставку, это дает возможность партнерским организациям расширить свои программы кредитования, вовлечь в них заемщиков, ранее лишенных возможности получить финансирование, расширить спектр предлагаемых услуг — среди них здравоохранение, повышение финансовой грамотности и другие, а также оценить эффективность кредитных продуктов с высокими рисками.

Если после публикации заявки на кредит на сайте Kiva кредиторы не профинансируют заявку в полном объеме в течение 30 дней, то партнер не получит запрашиваемую сумму и риски по возврату лягут на него. Поэтому партнерам приходится тщательно проверять заемщиков, чтобы впоследствии их репутация и рейтинг на платформе не пострадали, — именно этим в значительной степени объясняется высокий процент возврата. Жесткий временной лимит заставляет партнерские организации задумываться о том, как сделать заявки привлекательными для кредиторов и добиться их поддержки. Фактически все сводится к тому, чтобы удовлетворять «потребность в благотворительности» у тех, кто выделяет деньги.

Совсем другое микрофинансирование

Немаловажен в деятельности Kiva вопрос процентов, которые в микрокредитовании обычно крайне высоки. Несмотря на то что кредиторы одалживают заемщикам деньги под нулевую ставку, это не означает, что заемщик вообще не платит процентов. Дело в том, что партнерам Kiva разрешает устанавливать в разумных пределах процентные ставки или тариф за обслуживание. Но если некоммерческие организации — а их среди партнеров более 60% — просто назначают небольшой процент для компенсации текущих расходов, то микрофинансовые организации берут за свои услуги довольно высокую комиссию — она может достигать 50% (хотя это и ниже традиционных процентов по микрозаймам, которые доходят до 800%). В таком случае беспроцентные займы через Kiva просто позволяют микрокредитованию снять с себя часть рисков. Можно предположить, что в некоторых случаях заемщикам выдается несколько дорогих микрокредитов, после чего им заводят страничку на Kiva — это помогает им перекредитоваться и уменьшить долговое бремя. Ведь основная проблема Kiva, о которой говорят критики этой платформы, — контроль за тем, на что в реальности пошли деньги. Проконтролировать это способна, разумеется, только партнерская организация, поскольку сотрудники Kiva (за исключением отдельных случаев) лично не проверяют текущий статус бывшего заемщика и не выясняют, насколько поменялись его жизненные условия.

Столь привлекательные для кредиторов из США и стран Западной Европы проекты на самом деле могут и не отвечать реальным рыночным запросам. Женщины-заемщики, чьи заявки находят больший отклик у кредиторов Kiva, предпочитают традиционные виды деятельности, не требующие нового опыта или дополнительного образования: ремесла, шитье, агрикультуру, в лучшем случае — расширение розничных продаж. Мужская аудитория специализируется в основном на сельском хозяйстве, транспортных перевозках, услугах такси, автомобильных мастерских и мелком предпринимательстве.

Так, Клаус Тишхаузер, сооснователь швейцарской управляющей компании Responsability Investments, инвестирующей в микрофинансовые компании, в немецком журнале Spiegel несколько лет назад выразил опасение, что Kiva способна составить серьезную конкуренцию региональным микрофинансовым организациям. Последние не смогут предложить кредиты по таким же низким процентным ставками, как Kiva, что приведет их к банкротству, в долгосрочной перспективе разрушая, а не укрепляя региональные экономики.

Не исключена также ситуация, когда кредиты Kiva выдаются в условиях, в принципе недостаточных для экономической активности и в отсутствие функционирующего рынка, что лишает социальное кредитование смысла: кредит используется в итоге для повседневных нужд — покупки еды, лечения и временного выхода из бедственного положения.

Эти опасения не имеют под собой оснований, заявил «Эксперту» Джейсон Риггс. «Мы серьезно сомневаемся, что в состоянии вывести местные банки “из бизнеса”, учитывая небольшой объем капитала на каждом отдельном рынке, — сказал он. — Снижение расходов на кредитование малообеспеченных хозяйств с низким уровнем доходов уже само по себе хорошо, учитывая относительно высокие процентные ставки в микрофинансировании».

Сейчас Kiva занимается новым проектом Kiva Labs — как раз за счет гранта Google. Бóльшая часть капитала тратится на разработку новых типов кредитных продуктов, чтобы шире охватывать потребности клиентов, а это обходится партнерским организациям недешево и вряд ли бы вообще осуществилось, если бы не Kiva. К таким продуктам относятся солнечная энергия и гибкие сезонные периоды отсрочки по кредитным выплатам для фермеров. «Мы используем наш недорогой капитал для поощрения местных партнеров в экспериментировании с новыми кредитными продуктами и охвате большего числа сельских жителей и “рискованных” заемщиков. Наша цель в том, чтобы благодаря сотрудничеству с партнерскими организациями выяснить, какие инновации жизнеспособны и лучше служат нашим заемщикам», — говорит Джейсон Риггс.

По мнению промышленного эксперта Дина Кэрлена, автора исследования Йельского университета 2014 года о роли некоммерческих организаций в микрофинансировании, сейчас в традиционно дорогостоящей сфере микрофинансирования есть острая потребность в льготном «субсидированном капитале», чтобы создавать новые бизнес-модели и раскрывать потенциал современных высокоэффективных и динамических продуктов.

«Направленная на раскрытие человеческого потенциала социальная философия, которой руководствуется Kiva, — одна из мощнейших концепций развития человечества вообще, — говорит Елена Зурбаганская, советник по правовым вопросам Российского микрофинансового центра. — Люди по своей природе готовы помогать друг другу, и многие из существующих российских онлайн-краудфандинговых платформ и инвесторы — частные лица делают на это ставку. Российская специфика — поддержка только физических лиц, платформ по поддержке малого бизнеса не существует вообще. Если бы Kiva пришла в Россию, это могло бы дать новый виток развитию предпринимательства. Инновационных идей в действительности много, и в их развитии огромную роль играет человеческий фактор — доверие и вера в то, что все люди достойны лучшего существования и реализации своих планов».

Не так давно Банк России заинтересовался деятельностью существующих краудфандинговых платформ в России и начал ее анализировать. Это излишне, полагает Елена Зурбаганская: частные инвесторы сами в состоянии оценить бизнес-проекты по их подробному описанию и понять, готовы ли в них инвестировать.

Андрей Паранич, директор саморегулируемой организации НП «Микрофинансирование и развитие», сопоставляет деятельность Kiva с программами региональных фондов Минэкономразвития, предлагающими кредитование по значительно более низкой процентной ставке, чем в банках. «Главное сходство заключается в единстве целей — не столько заработать, сколько поддержать социальный проект. Мизерный процент невозврата объясняется формированием высокой социальной ответственности, когда и получатель, и кредитор воспринимают и рассматривают капитал как партнерскую поддержку, а не как средство заработка. В этом смысле совершенно некорректно сравнивать Kiva с обычной микрофинансовой организацией, поскольку она занимается кредитованием социально значимых проектов и охватывает иную целевую аудиторию», — говорит эксперт.