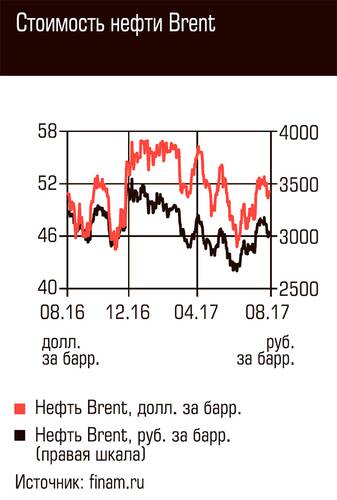

Причиной июльского падения рубля к доллару (–1,5%), произошедшего, несмотря на рост цен на нефть и ослабление доллара к основным мировым валютам, стали распродажи валюты экспортерами и обратная конвертация в валюту дивидендов, которые получили иностранные инвесторы. Об этом говорится в июльском обзоре ЦБ «Ликвидность банковского сектора и финансовые рынки». Антироссийские санкции, задевающие деятельность нефтедобывающих компаний, также оказывали давление на рубль.

Что же касается ставок, то эксперты ЦБ считают, что ожидания рынка сместились в сторону замедления темпов снижения ставки. «Из-за увеличения инфляции в июне, плохих погодных условий, ослабления рубля и введения новых санкций участники рынка допускают, что Банк России воздержится от снижения ключевой ставки на сентябрьском заседании совета директоров», — говорится в отчете (напомним, следующее заседание состоится 15 сентября).

Эксперты Sberbank CIB, напротив, считают, что август дает повод к снижению ставки, так как последний месяц лета принес нам дефляцию. «За неделю, завершившуюся 14 августа, индекс потребительских цен снизился на 0,1 процента по сравнению с предыдущим периодом, а с начала месяца — на 0,2 процента. Как и на предыдущей неделе, дефляция была обусловлена в первую очередь снижением цен на фрукты и овощи (на 3,8 процента)», — отмечают в своем отчете эксперты. «Мы полагаем, что в ближайшие недели фрукты и овощи продолжат дешеветь, поэтому в августе, вероятно, будет зафиксирована дефляция относительно июля», — добавляют они.

При этом интерес к нашим ОФЗ пока сохраняется. По данным ЦБ, итоговые вложения за июль нерезидентов в ОФЗ и акции на нетто-основе составили 36 и 42 млрд рублей соответственно. Активно покупали ОФЗ и коллективные инвесторы (например, НПФ): по данным ЦБ, их вложения в ОФЗ выросли за июль на 77,4 млрд рублей и это рекордный показатель как минимум за последние четыре года. А вот спрос на корпоративные облигации несколько снизился из-за сужения спреда между корпоративными и федеральными облигациями.