Индекс промышленного оптимизма, рассчитываемый ИЭП им. Е. Т. Гайдара на основании опросов предприятий, продолжает снижение после достигнутого в июне шестилетнего максимума. Он потерял в августе еще 2,4 пункта в результате снижения трех исходных показателей из четырех, в него входящих.

Самое сильное снижение претерпела динамика спроса на промышленную продукцию: оно достигло сразу шести пунктов, индикатор опустился до 16-месячного минимума. «Последнее вызвало логичную, но пока осторожную реакцию промышленности, — комментирует руководитель лаборатории конъюнктурных опросов ИЭП Сергей Цухло. — Во-первых, запасы готовой продукции вновь стали набирать избыточность, от которой предприятия начали избавляться в июне-июле. В августе баланс их оценок ухудшился на два пункта и опустился до трехлетнего минимума. Во-вторых, удовлетворенность текущими объемами спроса снизилась в августе до пятимесячного минимума».

Однако в таких условиях предприятия пока не пересмотрели своих планов выпуска в худшую сторону, даже наоборот. В августе баланс этого показателя улучшился на четыре пункта. Видимо, надежды на возобновление роста еще сохраняются в российской промышленности.

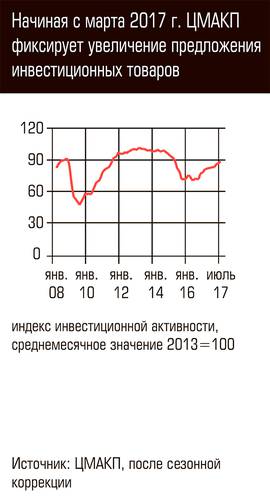

В прошлую пятницу Росстат порадовал неожиданно высокой оценкой динамики инвестиций в основной капитал. По оценке статведомства, они увеличились во втором квартале на 6,3% к соответствующему кварталу 2016 года (против 2,3% в январе–марте), а в целом по полугодию прирост составил вполне внушительные 4,8%.

По оценке ЦМАКП, в начале третьего квартала восстановительный рост инвестиционной активности возобновился. Причем в июле объем предложения инвестиционных товаров подскочил сразу на 2,3% относительно предшествующего месяца (сезонность устранена). В результате июньское торможение было полностью компенсировано, и интенсивность восстановления вернулась к характерным за последние полтора года темпам.

Июльский позитив связан с ростом производства машин и оборудования (после снижения в предшествующие месяцы), а также стройматериалов (после стагнации). При этом инвестиционный импорт продолжал увеличиваться все последние месяцы.

Ситуация в банковской системе противоречива. На фоне проблем в ряде крупнейших частных банков усиливается переток средств юрлиц и населения в госбанки и «дочки» нерезидентов. При этом динамика розничного кредитования позитивна, тогда как совокупный корпоративный кредитный портфель по-прежнему недотягивает до прошлогодних отметок даже по номиналу. Динамика вкладов слабо позитивная. Ставки по ним, несмотря на медленное снижение, продолжают серьезно опережать инфляцию.

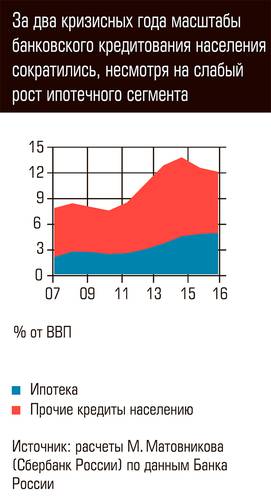

В структуре розничного кредитования в последние три кризисных года «якорную» роль выполняет ипотека, хотя в 2011–2013 годах главными драйверами роста были неипотечные кредиты. Доля последних в ВВП всего за три года выросла с 5,4 до 9,7% ВВП, подсчитал главный аналитик Сбербанка Михаил Матовников. Однако в 2015–2016 годах этот рынок сократился до 7,6% к ВВП. Можно ли ожидать возобновления высоких темпов роста рынка? Матовников сомневается: «Если рассматривать этот рост в международном аспекте, то можно заметить, что во всех европейских странах, где объем неипотечных кредитов превышал 12 процентов ВВП, случался кризис на этом рынке. В качестве примера можно привести Грецию, Венгрию, Болгарию, Румынию. Россия не стала исключением. Некоторый рост этого сегмента в реальном выражении возможен, но более вероятно, что он будет в большей степени следовать динамике номинального ВВП».

В отличие от потребительских кредитов ипотека продолжила расти даже в кризис, хотя и меньшими темпами. В более отдаленной перспективе при условии устойчивого снижения инфляции до уровня 4% можно быть уверенным, что ставка по ипотеке снизится до 6–7%. Сейчас средняя величина ипотечного кредита — 1,8 млн рублей, что при ставке кредитования около 12% означает ежемесячный платеж в размере порядка 18 тыс. рублей, снижение ставки до уровня 6% снизит объем ежемесячных платежей почти вдвое. Соответственно, снизится и минимальный порог дохода, с которым семья реально сможет взять ипотечный кредит. Исходя из статистики Росстата о распределении населения по величине среднедушевых доходов, столь резкое снижение ставки делает ипотечные кредиты потенциально доступными не 20% домохозяйств, а не менее чем 50%, подсчитал Михаил Матовников.