В августе Национальное бюро экономических исследований США опубликовало доклад «От Советов до олигархов: неравенство и имущество в России, 1905–2016». Коротко результаты доклада можно изложить так: к 100-летию революции Россия полностью ликвидировала все ее социальные достижения — неравенство в стране вернулось к уровню 1905 года. «Бросается в глаза очень быстрый рост неравенства доходов после распада Советского Союза, — пишут авторы. — Стоит также отметить, что этот огромный рост сопровождался серьезным сокращением доходов 50% беднейшей части населения. Развал СССР и эгалитарной идеологии в той форме, в какой это произошло в России, по-видимому, привел к относительно высокой терпимости к имущественному неравенству и концентрации частной собственности». Собственно, все пересказы доклада в российских СМИ и фиксировали этот результат.

Никто не обратил внимание на то, что среди авторов доклада значится Томас Пикетти — экономист, который считается главным современным теоретиком капитала, этаким Карлом Марксом XXI века, автор прекрасной 700-страничной книги «Капитал в XXI веке». В ней Пикетти объясняет, что динамика неравенства за последние 110 лет была подвержена характерным общемировым изменениям с падением неравенства в середине XX века и последующим ростом в 1980–1990-е годы. Там же он объясняет природу этого явления, делает очень неутешительный прогноз и ищет варианты сдерживания роста неравенства. Это очень важная книга — первая работа в области теоретической экономики, которая имеет основания сместить достижения «вашингтонского консенсуса», предписывающего всем странам иметь низкую инфляцию, жесткую денежную политику и институциональные реформы. Работа Пикетти имеет основание дать современным политикам в руки инструмент формирования экономической политики XXI века. Если, конечно, политики захотят взять этот инструмент в руки.

Динамика неравенства

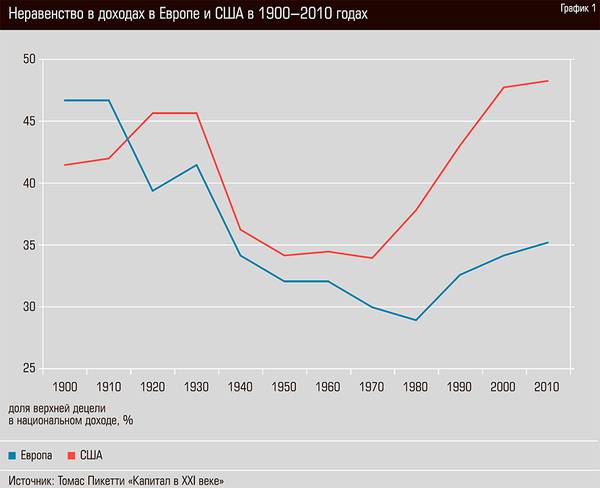

Пикетти исследует период с 1900 по 2010 год фактически по двум параметрам: динамика распределения национального дохода широкого круга государств (США, Европа, развивающиеся страны) и динамика распределения имущества (капитала) стран. Оба показателя испытали за эти 110 лет драматические изменения.

На графике 1 показана динамика неравенства в доходах в Европе и США в 1900–2010 годах. Как мы видим, в начале прошлого века верхние 10% населения на обоих континентах получали 40–45% национального дохода. Характерно, что в начале периода США были чуть более справедливой территорией, нежели Европа, чем они обязаны эгалитарной морали своих отцов-основателей и молодостью страны (относительной скудностью наследства).

После наступления Великой депрессии 1930-х уровень неравенства начинает очень быстро снижаться. В 1940-х верхний дециль владеет уже только 35% национального дохода, после войны — 32%, а в 1970-х уже лишь 30%.

После этого начинается рост неравенства. Более медленный в Европе — здесь верхний дециль отыгрывает только 5% национального дохода, и по-настоящему стремительный в США, которые в 2010 году превосходят уровень 1900 года, отвергнув эгалитарную мечту отцов-основателей ничуть не в меньшей степени, чем российская элита отвергла идеи Карла Маркса.

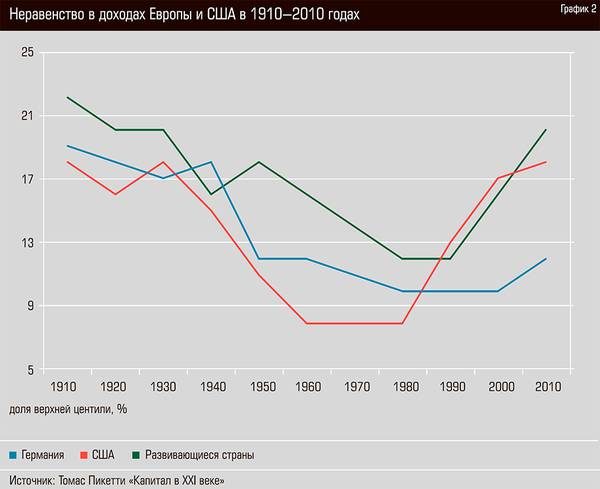

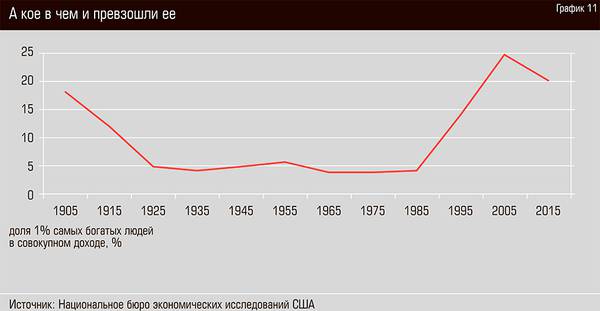

Так как внутри верхнего дециля тоже существует неравномерное распределение доходов и именно один процент самых богатых граждан своих стран и составляет их элиту и субэлиту, то Пикетти исследует и динамику национального дохода, который приходится на верхний центиль (один процент населения). Она показана на графике 2. Как мы видим, в США самый обеспеченный процент населения за век возвращает себе свой статус: доля национального дохода, который приходится на верхний один процент в США, в 1900 году составляет 18%, в 1970-м — 7% (колоссальные потери — минус 11%), а 2010-м — опять 18%. Европа больше сдерживает свою элиту. Если в 1900 году один процент граждан владеет 20% национального дохода Германии, в 1970-м — 10%, то в 2010-м они «отыгрывают» всего два процента, итог — 12% нацдохода.

Развивающиеся станы демонстрируют такую же букву V (график 2). Накануне деколонизации один процент населения развивающихся стран владел от 16 до 26% нацдохода. К 1980-м этот показатель упал до 6–12%, а сейчас находится на уровне 12–18%.

Здесь подчеркнем, что мы видим динамику неравенства как общемировой процесс. При разности стартовых условий богатства стран, политики, национальной культуры и текущих событий богатые люди всех стран сначала имеют очень много, потом много теряют, а к концу XX века в той или иной степени возвращают себе свою долю.

Для понимания масштаба неравенства сделаем несложные расчеты. Пусть национальный доход страны составляет 1000 единиц и в ней живут сто человек. Если один процент забирает себе 18% национального дохода, то его годовой доход — 180 единиц. Доход каждого из верхнего дециля — 45 единиц. Доход каждого из остальных — шесть единиц. То есть абсолютному большинству работающих в стране людей надо трудиться всю жизнь (30 лет), чтобы заработать столько же, сколько за год получает один процент самых обеспеченных. Это один из механизмов неуправляемого нарастания неравенства. Большинство людей не могут откладывать деньги для приобретения капитала, и это ключевой момент.

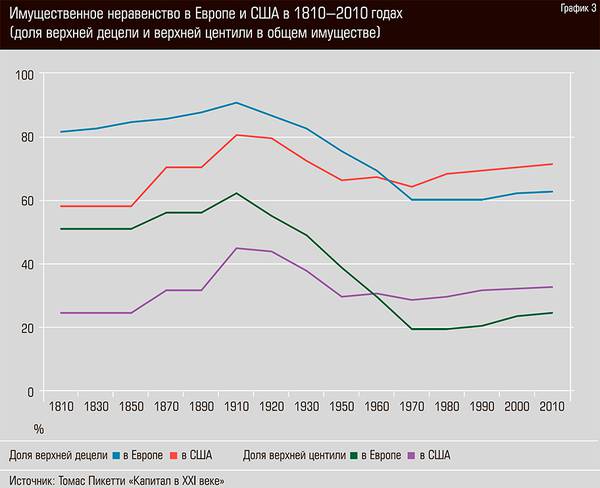

Теперь переберемся к имуществу. На графике 3 представлена динамика доли во владении имуществом верхних 10% и верхнего одного процента населения в Европе и США в 1810–2010 годах. По этому показателю «входящее» неравенство было еще больше. В Европе 10% населения к началу Первой мировой войны владели 90% (!) имущества страны, в США — 80%. Верхний один процент владел соответственно 62 и 45%. С момента Первой мировой войны и до конца эпохи «всеобщего благоденствия» («Славного тридцатилетия», как называет ее Пикетти) доля в имуществе дециля упала до 60% от страновой (потеряли треть), а центиля — до 20–30% страновой (потеряли половину). И там и там процесс увеличения доли имущества начался после 1970-х, но не так интенсивно, как доходного неравенства.

Причины

Сейчас в России это часто обсуждается: что должно произойти, чтобы один процент самых богатых (в нашем случае — россиян) отказался от половины своего имущества? История дает не очень симпатичные ответы на этот вопрос.

Начало XX века — это Первая мировая война, самая жестокая из всех произошедших на тот момент Великая депрессия, Великая революция, Вторая мировая война. Вся эта череда событий больно била по тем, кто имел капитал. Экспроприация, банкротства, поражение в войне и снова экспроприация, только не «красными», а победителями.

На фоне Великой революции и бедствий, принесенных не менее Великой депрессией, западные государства решительно меняют свою налоговую политику. К власти приходят такие люди, как Франклин Рузвельт, которые способны сказать о «новом курсе», а это была болезненная операция для капитала. Мы забыли, что в начале прошлого века подоходные налоги и налоги на капитал составляли единицы процентов. Государство несло на себе бремя ответственности только за безопасность и дипломатию, у него практически не было социальных обязательств, к капиталу во всех его формах оно относилось как младший брат к старшему.

В перерыве между двумя войнами государство полностью перестроилось. Верхние ставки налога на наследство взлетели с 0–10% в начале века до 40% в 30-х годах и 70% — накануне Второй мировой войны (см. график 4). В частности, Рокфеллеры были очень недовольны этим изобретением американской администрации, и именно тогда придумали вариант передачи наследства в трастовые фонды (по крайней мере, так описывает эту историю Рокфеллер III).

Капитал утрачивался владельцами в результате массовых банкротств в 1930-е годы. А в период войны просто передавался в собственность государству, независимо от того, были это государства-агрессоры или «второй фронт». После войны в проигравших странах капитал не сразу возвращался к капиталистам. Создатель компании Panasonic в мемуарах описывает восстановление своей бизнес-империи как долгий двадцатилетний процесс. Впрочем, он не испытывал по этому поводу фрустраций, считая, что Япония и он были наказаны справедливо.

В развивающихся странах победа СССР вызвала к жизни национальные революционные движения. Началась массовая деколонизация. Богатые люди освобождаемых стран отдавали свои состояния на благо национальных революций (это описано у Маркеса), а те, кто не отдавал, лишались капитала в результате этих революций.

К счастью народов всего мира, мощность, накопленная государствами в результате Второй мировой войны, была использована ими для проведения политики всеобщего благоденствия. Для стран капиталистического мира в немалой степени это была заслуга СССР, который формировал альтернативу с массой преимуществ, поддерживая конкуренцию и разум в политических кругах Запада. Достаточно сказать, что фактически конфискационный налог на наследство продержался в западных странах до начала 1980-х.

Правда, возможности государств осуществлять достаточно эгалитарную экономическую политику в значительной степени держались на накопленном обобранными капиталистами технологическом потенциале, который позволил заняться эффективным массовым производством, что радикально и быстро повысило уровень жизни людей. В финансовой сфере была изобретена как общедоступный инструмент ипотека, которая позволила приобретать активы быстро, что влияло на массовость владения имуществом. Широкое развитие фондового, облигационного рынка и пенсионных накоплений также позволило простым людям становиться владельцами каптала.

Правительства тоже не спешили расставаться со своим имуществом, активно кредитуя и развивая государственные активы. Оправданием были огромные социальные обязательства, которые взяло на себя государство Славного тридцатилетия. Но все это быстро закончилось.

В результате чего произошел разворот? Почему не удалось сохранить возникший уровень равенства?

Пикетти исследует вопрос о роли стремительного роста зарплат менеджеров, что, конечно, сказалось на росте неравенства. Но это не было главным. На наш взгляд, из событийных факторов главной причиной разворота в сторону роста неравенства в каждой отдельной стране стала глобализация, которая разорвала связь производственного капитала со своими странами, привела к резкому росту офшорной экономики и сформировала мощнейший блок международного финансового капитала.

Далее, появилась виртуальная экономика, которая сформировала большие массы капитала вообще, никак не связанные со страной пребывания. К этому стоит добавить перенесение экономического роста из стран развитого мира в развивающиеся. В результате сформировалась новая космополитичная политическая элита, главным вопросом для которой (видимо, во всех странах) давно уже стал вопрос, как избавиться от взятых предшественниками социальных обязательств, постоянно составляющих риск для поддержания роста ее глобальных активов.

Главный механизм неравенства

Однако войны и революции не являются механизмами управления неравенством. Они суть следствие незнания или неиспользования настоящих механизмов. Задача исследователя — выявить среди множества связей и факторов ключевые, повлияв на которые непосредственно можно остановить нарастание неравенства. Маркс в качестве центрального элемента несправедливости выбрал прибавочную стоимость. Отсюда возникли все идеи, главной из которых стало обобществление собственности.

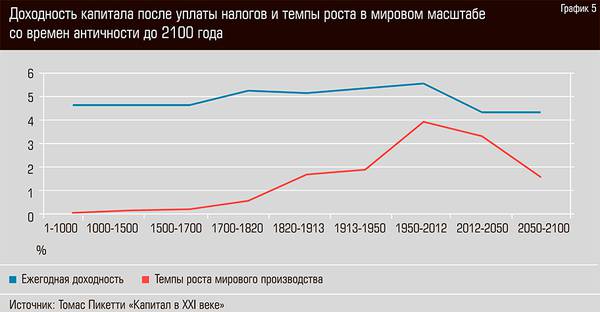

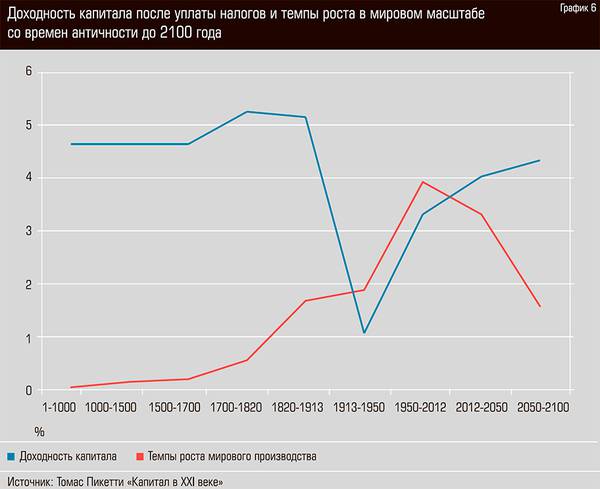

Пикетти делает другое очень мощное открытие. На большом массиве статистических данных он показывает, что главные факторы неравенства — разрыв между доходностью капитала и скоростью роста экономики. По оценкам Пикетти, на протяжении почти всей наблюдаемой истории человечества, за исключением Славного тридцатилетия, доходность капитала была выше, причем в разы выше, чем темпы роста экономики, а значит, и темпы роста трудовых доходов. Это принципиальный момент: нетрудно понять, что на протяжении пары десятилетий разрыв в доходности в два–четыре процента даст колоссальное перераспределение богатства.

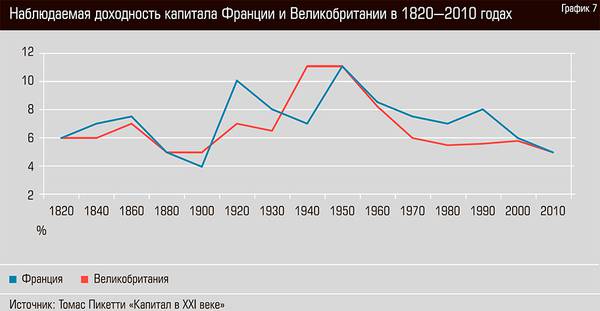

Этот эффект показан на графиках 5 и 6. На первом представлена динамика доходности на капитал до налогообложения и потерь капитала в результате войн и революций и темпы роста мировой экономики с античности до 2100 года. Видно, что доходность варьируется в диапазоне до 4,5 до 5,5%, но в целом является величиной достаточно постоянной. В качестве обоснования Пикетти приводит данные о доходности землевладений в аграрных обществах, используя их до XVIII века, а дальше в ход идут реальные данные: XVIII–XIX века — данные о доходности капитала в Англии и Франции, XX век — по более широкому кругу стран (график 7). Прогнозные данные по доходности на капитал в XXI веке несколько снижены по сравнению с текущей реальностью, так как сейчас доходность на капитал в мире выше — от семи до восьми процентов. Такую доходность показывают и суверенные фонды разных стран, и эндаументы американских университетов, и многие другие активы, в частности российские ОФЗ. Что касается параметров роста, то их оценки меняются с переходом от аграрного к индустриальному укладу исходя из темпов роста населения и реальных экономических данных в XIX и XX веках. Из этого графика ясно видно, что в отсутствие управления капиталом через налоги и отчуждение, единственным периодом сближения двух показателей, а значит, фактически рентных и трудовых доходов, было то самое Славное тридцатилетие с переходом к массовому рынку, активной государственной экономической политикой, повсеместным внедрением новых производственных технологий.

На графике 6 те же оценки доходности скорректированы за счет налогообложения и разных форм потери капитала. Здесь мы еще ярче видим эксклюзивность XX века. Почти все это столетие доходность капитала была чуть ниже темпов роста экономики и трудовых доходов, что и обеспечило рост равенства, чего не было раньше и не будет потом.

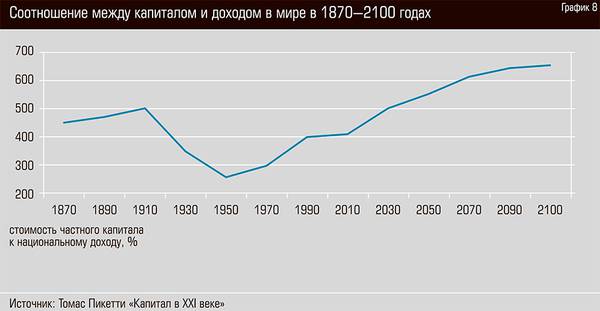

Прогноз Пикетти на XXI век неутешителен. Он полагает, что если ничего не предпринять в области налогообложения наследства и доходов от капитала, то примерно к середине XXI века степень доходного и имущественного неравенства вернутся к уровню начала XX века. Этому способствует уже произошедшее накопление и концентрация капитала в руках небольшой доли населения. На графике 8 видно, что соотношение совокупного мирового капитала и ежегодного мирового дохода за вторую половину XX века восстановилось к уровню начала XX века. По прогнозу Пикетти, капитал будет расти и дальше. Что же касается концентрации, то она особенно заметна на стремительном росте доли миллиардеров в мире: с 1987 года доля их имущества по отношению к мировому имуществу выросла с 0,2 до 1,6% (график 9).

Пикетти не видит оснований и для повторения длительного периода высоких темпов экономического роста, как во второй половине XX века. Этому не способствуют ни демография, ни наличие высокопроизводительных технологий. Наконец, важно, что при неизменном положении вещей большая часть капитала и доходности будет сосредоточена в Азии, так как именно там в последние годы отмечалось самое масштабное накопление производственного капитала.

Почему так происходит? Почему доходность оказывается почти всегда выше темпов экономического роста, если этим соотношением не управлять? Пикетти отвечает на это так: «Фундаментальное неравенство доходности капитала и темпов роста вытекает прежде всего из неоспоримых исторических фактов».

Что следует из этого? Если вы частное лицо, то надо озаботиться накоплением капитала и наследством для своих детей. В ближайшие десятилетия вы окажете им большую помощь, если передадите что-то.

А если вы имеете отношение к политике и регулированию и хотите препятствовать росту неравенства, то вы должны думать о наборе инструментов политики, которые:

1) стимулируют экономический рост, желательно на уровне шесть-семь процентов годовых (если кто помнит, была такая знаменитая и реализованная идея — удвоение ВВП за десять лет, а это как раз и есть рост на 7,2% в год);

2) дают возможность владеть активами как можно большему числу граждан (дешевая ипотека, участие в капитале больших проектов, разные формы накопительного капитала с возможностью управлять доходностью (пенсии, страховки, материнский, образовательный капитал);

3) позволяют перераспределять капитал в пользу экономического роста через прогрессивное налогообложение. (последнее особенно нравится Пикетти).

Теперь, когда мы разобрались с неравенством в мире, мы можем переместиться в Россию.

Неравенство в России

Согласно данным доклада «От Советов к олигархам: неравенство и собственность в России, 1905–2016», в России за последние три десятилетия неравенство резко выросло и достигло практически того же уровня, который существовал до революции 1917 года. Это касается доли в общенациональном доходе 10% самых богатых людей. Что же касается одного процента богатейших граждан, то по их доле в общем национальном доходе можно сделать вывод, что Российскую империю мы даже немного превзошли (см. графики 10 и 11). Авторы доклада также приводят данные по США и Франции — наш уровень неравенства по доходам серьезно превосходит французский и находится примерно на одном уровне с американским.

Национальное бюро экономических исследований — негосударственный аналитический центр, существующий в США с 1920 года. Бюро собирает и анализирует данные по экономике, прежде всего американской. Разработанные методы также применяются для изучения международных аспектов экономики. Для оценки динамики неравенства в России ученые использовали национальные счета, данные деклараций о доходах богатейших людей в виде статистических рядов со времени Советского Союза и до современной России. Правда, для России используемые данные отражают в основном доходы до вычета налогов, в отличие от остальных стран, так что можно сделать на это некоторую поправку. Тем не менее сам факт, что неравенство растет семимильными шагами, сомнений не вызывает.

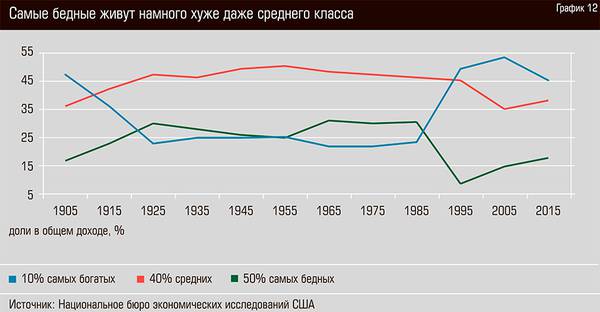

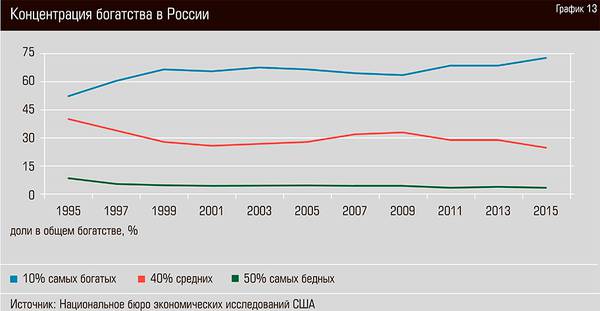

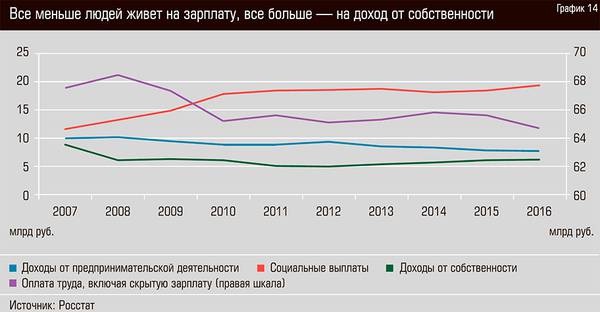

Интересно, что неравенство по доходам у нас несколько пошло на спад после 2008 года — это показывает индекс Джини, который рассчитывает Росстат. Индекс взлетел в 2007 году и с тех пор последовательно снижается. Это противоречит утверждению Пикетти, что неравенство снижается именно в периоды экономического роста — годы после 2008-го были для нашей экономики большей частью сложными. Можно предположить, что сыграли роль сразу несколько факторов — и последовательные попытки обелить доходы чиновников, и попытка антиофшорной кампании, и повышение зарплат бюджетникам, «подпитавшее» менее состоятельные слои населения. Длинные ряды данных по доходам (см. график 12) позволяют увидеть, что в советские годы была действительно достигнута серьезная степень однородности общества — на долю среднего класса приходилось 50% общих доходов. Но после перестройки бедные обеднели резко и сильно. Их доходы сильно отличаются не только от доходов самых богатых, но и от доходов среднего класса. Согласно расчетам упомянутого Национального бюро экономических исследований, в период с 1986 по 2016 год в целом все население России стало богаче на 41%. Однако не всем повезло в равной степени. Средний по уровню доходов сегмент населения, который составляет 40%, увеличил свои доходы только на 15%. Нижний сегмент, а это половина населения страны, и вовсе стал получать доход на 20% меньше (!), зато богатейшая часть населения — оставшиеся 10% — увеличили свои доходы на 171%. В настоящий момент, по данным исследования, чуть более миллиона богатейших россиян в среднем имеет доход 470 тыс. евро в год (около 33 млн рублей) и располагают 20% национального дохода. В то же время более 57 млн беднейших россиян (50% всего населения) получают только 7,9 тыс. евро в год (553 тыс. рублей). Результаты произошедшего в России накопления капиталов узкой прослойкой подтверждают и другие исследования. По итогам 2016 года доходы 10% самых богатых людей в России и 10% самых бедных различаются в 16 раз, отмечает директор Центра социально-политического мониторинга Института общественных наук РАНХиГС Андрей Покида. Это очень высокое значение. Последний раз ближе всего к такому показателю неравенства Россия подходила в начале 1990-х. Тогда децильный коэффициент, то есть соотношение доходов 10% самых богатых и 10% самых бедных составлял 17. Затем он снижался, а в последнее время вновь начал увеличиваться. «Особенно сильное влияние на рост экономического неравенства в стране оказал кризис, начавшийся в 2014 году. В текущий период самые бедные стали еще беднее, а самые богатые еще больше разбогатели», — говорит эксперт. Наконец, эти данные согласуются со специальным докладом «Уровень и образ жизни населения России в 1989–2009 годах», подготовленным журналом «Эксперт». Там отмечалось, что, хотя по показателям абсолютной бедности (доли населения, имеющего доходы ниже прожиточного минимума) рыночная Россия к концу 2000-х в первом приближении вернулась на позднесоветский уровень 13–15%, доля относительно бедных (обладающих доходом, который существенно меньше доминирующего в стране — ниже 60% медианного дохода) у нас за рыночное двадцатилетие резко увеличилась — с 11% в 1990 году до 26% в 2008-м. О том, как распределены доходы в России, отчасти можно судить по декларационной кампании. Самые свежие данные: с 1 января по 15 мая 324 жителя России подали в Федеральную налоговую службу декларации о доходах свыше миллиарда рублей в год, еще 101 человек задекларировал доход в диапазоне от 500 млн до миллиарда. В ФНС подчеркнули, что миллиардеров может быть и больше, ведь налогоплательщики вправе не указывать в декларации доходы, которые не подлежат налогообложению, и доходы, по которым НДФЛ уже был удержан налоговыми агентами. Однако некоторые выводы о самых богатых людях по декларации все же можно сделать, дополнив их другими данными. Сейчас известны полные итоги декларационной кампании только за 2015 год — у нас в стране около 400 миллиардеров, и еще около пяти тысяч декларируют доход от 100 млн до одного миллиарда рублей. При этом почти 300 тысяч вкладов в российских банках имеют размер свыше пяти миллионов рублей. Российский рынок дорогих автомобилей (стоимостью свыше двух миллионов рублей) в 2016 году насчитывал около 150 тыс. проданных машин. Сопоставив ряд других цифр, «Эксперт» предложил свои оценки: сегодня в стране около 300 тыс. очень богатых домохозяйств (с годовым доходом свыше 10 млн рублей, банковскими сбережениями в размере свыше пяти миллионов рублей, имеющих в распоряжении недвижимость стоимостью более миллиона долларов). Или 115 тыс. граждан с доходами, в сотни раз превышающими средний доход по стране — 30,5 тыс. рублей в месяц (подробнее см. «Цена справедливости», «Эксперт» № 9 за 2017 год). Теперь перейдем к вопросу распределения национального богатства. Здесь последние тенденции еще менее оптимистичны, чем в доходах. Доля богатства, приходящегося на 40% людей из среднего класса, медленно, но верно снижается, а доля самых богатых так же верно растет. На них уже приходится более 70% национального богатства (см. график 13), при этом половину состояния богатейшие люди хранят в офшорах. «Мы знаем, что Россия — страна с высокой степенью концентрации в богатстве, но мы не знаем точной степени его концентрации и не можем сравнить, например, с США», — говорится в докладе. Но вот оценки, которые авторы готовы сделать: «Количество российских миллиардеров, зарегистрированных в международных рейтингах, таких как список Forbes, чрезвычайно велико по международным стандартам. По данным Forbes, общее богатство миллиардеров в России в 1990-х годах было очень небольшим, в начале 2000-х оно значительно увеличилось и стабилизировалось примерно на 25–40% национального дохода в период с 2005 по 2015 год. Это намного больше, чем соответствующие цифры в западных странах: общее богатство миллиардеров составляет от 5% до 15% национального дохода в Соединенных Штатах, Германии и Франции в 2005–2015 годах, по данным Forbes, несмотря на то что средний доход и среднее богатство намного выше, чем в России. Это явно свидетельствует о том, что концентрация богатства на самом верху в России значительно выше, чем в других странах». Вполне возможно, ответ на вопрос, почему так произошло, кроется в совсем недавнем прошлом. Напомним, что в постсоветский период граждане в основном предпочитали тратить, а не копить. И если доля конечного потребления домашних хозяйств в ВВП к 2006 году выросла до 53% (в 1989-м — 45%), то валовое накопление за этот период сократилось с 31 до 19% ВВП. Соответственно, богатство в этот период накапливало лишь очень незначительное число граждан. В отсутствие развитого рынка акций, позволяющего перераспределять собственность в виде долей бизнеса более равномерно, мы получили сверхвысокую концентрацию состояния, которое потом стало утекать в офшорные юрисдикции. Теперь же мы оказались в ситуации, когда все больше граждан живут либо на доходы от собственности (очень небольшая группа тех самых богатых), либо на пособия (значительная часть самых бедных).

На свет

Вообще, судя по динамике неравенства в доходах и в богатстве, в отношении последнего принять меры значительно сложнее. Одно дело повысить зарплаты большой группе работающих (бюджетникам), и совсем другое — реально кропотливо перераспределять национальные активы. Кстати, вспомним: опыт такой был как раз в 2006–2007 годах — тогда прошло три народных IPO: «Роснефти», Сбербанка и ВТБ. Это дало примерно 200 тыс. собственников акций. Капля в море, но тренд был однозначно правильным; потом его свернули.

Другой логичный шаг был предпринят на старте антиофшорной кампании в 2012 году. Тогда было подписано дополнительное соглашение с главным российским офшором — Кипром — о предоставлении информации российским налоговым органам не только по судебному, но и по административному запросу. В 2015 году вступил в силу закон «О налогообложении прибыли контролируемых иностранных компаний и доходов иностранных организаций» — российские налогоплательщики получили обязанность раскрывать налоговой службе прямое или косвенное участие в иностранных компаниях, а также уплачивать налог на нераспределенную прибыль, которую эти организации получают. Избавиться от этой обязанности можно, если находиться в России менее 183 дней в году, тогда статус налогового резидента теряется. Состоятельные граждане потянулись «на выход». В последние два-три года отмечается неуклонный рост запросов от потенциальных клиентов в России, рассказывает Маика Эмметт, управляющий директор группы компаний CS Global Partners. «Наши клиенты, как правило, очень состоятельные люди, которые заинтересованы в получении второго гражданства в целях диверсификации своего богатства и ищут новые способы получения дохода, — поясняет госпожа Эммет. — Мы наблюдаем рост количества российских предпринимателей, претендующих на второе гражданство в таких странах, как Доминика, Сент-Китс и Невис, Гренада, что, безусловно, свидетельствует о повышение заинтересованности в глобальных инвестициях и диверсификации активов между несколькими странами».

Однако оставить компанию здесь, а контролировать ее полностью из-за границы — чаще всего утопия. Тот же закон о контролируемых иностранных компаниях фактически запрещает, например, госзакупки в офшорах. Власти продолжают постепенно закручивать гайки в отношении вывода средств. Уже муниципальным и окружным депутатам запрещено иметь активы за рубежом. ЦБ настаивает, чтобы не только банки, но и НПФ, ставшие в последнее время «держателями» крупных активов, а также УК и страховщики раскрывали всех бенефициаров и находились преимущественно под российским владением — с 28 января 2018 года не более 10% уставного капитала НП, УК и остальных может находиться в официально признанных Минфином РФ офшорных юрисдикциях. Тренд совершенно очевиден: прекратить утечку активов и прибыли от них за рубеж. Однако этого мало. По подсчетам «Эксперта», только лишь побудив (или заставив) самых богатых (тех самых 115 тыс. человек) декларировать доходы при текущей ставке НДФЛ, можно получить, по скромным подсчетам, 500 млрд рублей дополнительно — тут речь идет о выводе доходов не только и не столько из офшоров, сколько из тени. И наконец, надо всерьез отнестись к вопросу о введении прогрессивного налога на сверхдоходы и сверхкапиталы.

Сам Пикетти рассматривает прогрессивное налогообложение и деофшоризацию как абсолютно необходимые инструменты для гармонизации ситуации. Однако он почти не верит в возможность экономического роста.

Конкретно для России это не так. Здесь возможность роста с темпом 6–7% годовых доказаны совсем недавним временем. В первой половине 2000-х только за счет притока экспортной выручки и нормализации денежного обращения темпы роста экономики выросли именно до этих величин. И тогда у нас было свое Славное десятилетие. Эластичность нашей экономики по денежной массе очень высока, так как мы испытываем дефицит обновленного капитала практически везде — инфраструктура, дороги, оборудование. Высокая эластичность означает, что при очень небольших разумных вливаниях денег в инвестиции произойдет стремительное падение издержек по всей технологической цепочке, мы получим высокую отдачу на вложения и остановим рост неравенства в отдельно взятой стране.

Чего нам остро не хватает, так это уважения к понятию «справедливость». В интеллектуальных и элитных кругах принято считать это понятие устаревшим, непрогрессивным, ведущим общество к архаичным временам. Но теперь нельзя отрицать очевидное: социально-экономическая модель справедливого и одновременного технологичного общества середины XX века оказалась существенно более успешной с точки зрения экономического роста и повсеместного роста уровня жизни, чем элитарная модель 90-х годов XX века.