Годовая инфляция уменьшилась с 3,3% в августе до 3,0% в сентябре. Потребительские цены снизились в сентябре 2017 года относительно предыдущего месяца на 0,1%, что не характерно для этого времени года (понижательная динамика в этом месяце в последний раз наблюдалась в 1997-м). Банк России признает, что текущий уровень инфляции несколько ниже, чем он прогнозировал год назад. Напомним, ЦБ тогда дал прогноз инфляции в сентябре 2017 года на уровне около 4,5% при цене на нефть примерно 40 долларов за баррель. Отклонение, считают в ЦБ, связано с более существенным, чем ожидалось, ростом предложения продукции растениеводства, а также с более существенным укреплением рубля в связи с превышением мировой ценой на нефть прогнозного уровня.

Заметно замедлился годовой рост цен на продовольственные товары, чему способствовал рекордный урожай ряда сельскохозяйственных культур (зерновых и зернобобовых, сахарной свеклы и др.). Возможно, определенную роль сыграл эффект базы: запоздалая уборка сместила поступление части урожая на сентябрь. Плодоовощная продукция подешевела на 2,4% по сравнению с уровнем сентября 2016 года, годовой рост цен на другие продукты питания замедлился до 2,5%. Продолжилось снижение годовых темпов роста цен на непродовольственные товары под влиянием укрепления рубля. Однако удорожание услуг несколько ускорилось (главным образом за счет динамики цен на услуги образования). По мнению ЦБ, это может быть признаком возрастающей готовности потребителей осуществлять крупные расходы, а также указывать на наметившееся ослабление спросовых ограничений.

В дальнейшем, после исчерпания влияния временных дезинфляционных факторов, инфляция будет колебаться вблизи 4%, считает ЦБ.

Лицевая стоимость облигаций федерального займа, принадлежащих нерезидентам, достигла в конце августа в пересчете на валюту 34,6 млрд долларов, или 31,6% всех ОФЗ в обращении, — обе цифры рекордные с момента полной либерализации рынка ОФЗ для иностранных инвесторов с начала 2012 года. За один только август портфель нерезидентов «потяжелел» на 2,75 млрд долларов (в валютном эквиваленте), несмотря на то что с мая по август обменный курс рубля снижался в реальном выражении, что, по идее, снижало привлекательность операций carry trade.

Более мощным фактором, определившим приток иностранных инвестиций в российские госбумаги в августе, стали ожидания большого, сразу на полпункта, понижения ключевой ставки ЦБ. Регулятор действительно снизил ставку в сентябре с 9 до 8,5%, что вызвало автоматическую понижательную корректировку доходности ОФЗ. Если иностранцы вкладывались «вкороткую», то во второй половине сентября они, по-видимому, должны были фиксировать прибыль, так что по итогам прошлого месяца нерезидентский портфель ОФЗ вполне может «похудеть».

Впрочем, сильных конъюнктурных распродаж ожидать вряд ли стоит: ставки доходности ОФЗ выглядят все еще крайне привлекательно (скажем, четырехлетние бумаги по состоянию на 13 октября торговались по 7,74% годовых). К тому же на фоне рекордно низкой инфляции (3% в сентябре) участники финансового рынка ждут еще одного снижения ключевой ставки ЦБ до конца года.

А вот неконъюнктурный сброс ОФЗ крупнейшим институциональным держателем российского долга — суверенным фондом Норвегии, о чем фонд предупредил в прошлом месяце, — может оказать дестабилизирующее воздействие на рынок. По состоянию на конец прошлого года он владел ОФЗ на 2,2 млрд долларов из 25 млрд долларов иностранных вложений в них.

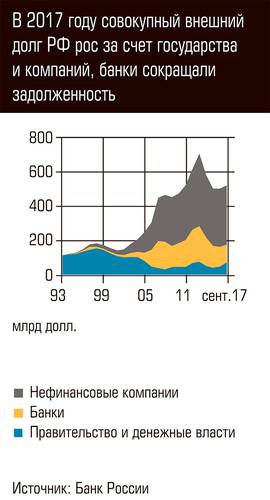

Внешний долг Российской Федерации по состоянию на 1 октября 2017 года, по оценке Банка России, достиг 537,5 млрд долларов, увеличившись с начала года на 4,5%. Ровно две трети совокупного внешнего долга приходится на нефинансовые компании, они в текущем году наращивали долг, как и органы госуправления (последнее было обусловлено главным образом приобретением нерезидентами суверенных долговых инструментов в российских рублях на вторичном рынке). А вот банки продолжили сокращение внешней задолженности. За январь–сентябрь внешние долговые обязательства банков снизились на 12 млрд долларов.

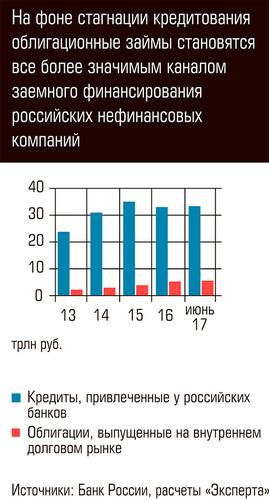

На фоне стагнации кредитования облигационные займы становятся все более значимым каналом заемного финансирования российских нефинансовых компаний. По итогам первого полугодия 2017 года нетто-объем выпуска облигаций последними составил 333 млрд рублей, тогда как прирост совокупного корпоративного кредитного портфеля — лишь 304 млрд рублей. Облигации и банковские кредиты соотносятся сейчас по объему в пропорции один к шести, однако постепенно доля облигаций увеличивается.