«Труд — отец богатства, земля — его мать», — писал четыре с лишним века назад классик английской политэкономии, предтеча Адама Смита Уильям Петти. Сколь изощренными не становились бы экономические теории и модели, базовый тезис о составляющих богатства наций, по большому счету, остается незыблемым: объем благ, производимых страной в единицу времени, определяется факторами производства — трудом и капиталом (в доиндустриальную эпоху Петти главным капиталом была земля). Впоследствии, когда первая технологическая волна Нового времени перевернула материальное бытие людей, экономисты стали включать в эту формулу третий элемент, не относящийся напрямую ни к труду, ни к капиталу, а определяющий специфический характер их взаимодействия — набор доминирующих технологий. То, что в теории производственных функций именуется фактором «технического прогресса».

При этом поскольку именно труд в силу демографических обстоятельств является более ограниченным фактором производства, да и само производство нацелено в конечном счете на удовлетворение запросов человека, а не капитала, сколь бы ревностно многие из нас ни служили ему, то ключевое значение в анализе хозяйственной продуктивности наций отводится вопросу производительности труда. Лидерство в производительности определяет конкурентные позиции страны на мировом рынке и в значительной степени уровень жизни ее граждан.

Борьба с зачастившими кризисами задвинуло задачу повышения производительности труда на дальнюю пыльную полку приоритетов работы российского правительства. О зафиксированной в одном из тринадцати майских (2012 года) указов президента задаче увеличить производительность труда в нашей экономике в полтора раза к 2018 году (считая от 2011-го) уже мало кто вспоминает (а ведь еще раньше, в 2008 году, Владимир Путин выдвигал амбициозную задачу удвоения производительности к 2020 году (правда, тогда по отношению к 2007 году).

В принципе, ничего сверхъестественного в этих целях не было. Так, за десятилетие 1998–2007 годов производительность труда в нашей стране выросла в 1,7 раза (оценка McKinsey Global Institute в одном из немногих профессиональных обзоров на данную тему «Эффективная Россия: производительность как фундамент роста», датированных апрелем 2009 года), хотя тогда это было достигнуто в основном за счет банального повышения загрузки действующих мощностей.

В дальнейшем рост производительности замедлился. Специалисты Аналитического центра при правительстве РФ оценивают рост производительности труда в России к 2015 году по отношению к 2005-му уже всего в 19,8% (расчеты по методологии ОЭСР).

Журнал «Эксперт» давно занимается изучением резервов и рецептов роста производительности на микроуровне. В процессе разбора конкретных бизнес-кейсов нам доводилось знакомиться с примерами впечатляющих успехов роста эффективности конкретных производителей (см., например, интервью с главой компании «Технониколь» Сергеем Колесниковым в № 22 за этот год). Теперь пришло время для более систематического анализа.

Повод дал подготовленный АЦ «Эксперт» свежий рейтинг 400 крупнейших компаний, в котором коллеги впервые постарались собрать данные о количестве занятых в компаниях, что дает возможность оценить производительность труда в целом по крупному бизнесу и в отраслевом разрезе.

Оценки АЦ «Эксперт» по 153 компаниям из рейтинга 400 крупнейших, по которым удалось получить данные по занятости, дают значение их средней производительности (выручки на одного занятого) по итогам прошлого года в 7,9 млн рублей, или 118 тыс. долларов (см. «Опись первого эшелона», стр. 72). Коллеги из Высшей школы бизнеса МГУ сделали аналогичную оценку по 500 крупнейшим американским компаниям, входящим в рейтинговый список Fortune 500 USA (см. «Корпоративная Америка: тенденции в занятости и устойчивость пула крупнейших» на стр. 94). Получилась первая грубая оценка отставания нашего крупного бизнеса от американского по производительности в 3,6 раза. Кстати, эта цифра хорошо «бьется» с оценкой McKinsey 2007 года. В упомянутом обзоре на основе расчетов по пяти отраслям средняя величина производительности труда в России оценивалась в 26% от американской, то есть разрыв был примерно четырехкратным.

Однако разрыв в удельной выручке между крупнейшими представителями различных отраслей, как правило, существенно больше. В частности, удельная выручка Eххоn Mobil превышает соответствующий показатель «Роснефти» в 12,1 раза, производительность Объединенной авиастроительной корпорации ниже производительности труда компании Boeing в 10,2 раза.

«Эксперт» попытался детально разобрать «анатомию» разрывов производительности некоторых крупнейших российских госкомпаний.

ОАО РЖД

«Российские железные дороги» по итогам 2016 года показали выручку в размере 1,58 трлн рублей (весь холдинг). При наличии у компании 774 тыс. сотрудников это означает, что выручка на одного сотрудника составляет 2,04 млн рублей, или 30,44 тыс. долларов США по среднегодовому обменному курсу.

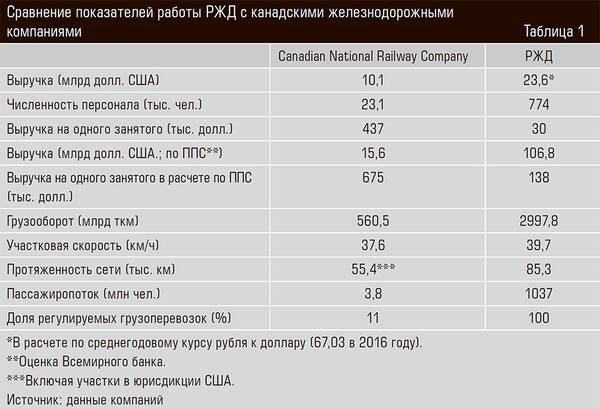

Для сравнения: Canadian National Railway Company (CN) — мы взяли ее в качестве бенчмарка — в 2016 году показала выручку в 10,1 млрд долларов США. При наличии у компании 23,1 тыс. сотрудников выручка в расчете на одного сотрудника составила 436,1 тыс. долларов, в 14 с лишним раз больше, чем у РЖД (см. таблицу 1).

Все пропало, наша национальная железнодорожная компания критически неэффективна? Не торопитесь с выводами.

Начнем с констатации того факта, что РЖД и CN представляют собой компании, принципиально различные по своей структуре и характеру работы.

РЖД — национальная железнодорожная монополия (протяженность неподконтрольных компании железнодорожных магистралей в России пренебрежимо мала по сравнению с сетью РЖД). В Канаде же в принципе нет национальной железнодорожной монополии. Помимо CN в стране существует крупная железнодорожная корпорация Canadian Pacific Railway (CP), имеющая сопоставимые масштабы (грузооборот в 2016 году — 136 млрд тонно-миль против 214,3 у CN). Более того, обе компании нельзя назвать строго канадскими — значительная часть контролируемой ими железнодорожной сети находится в юрисдикции США. То есть обе компании — типичные представители североамериканской модели работы железнодорожного транспорта, который принципиально отличается от принятого в России.

Во-первых, это отношение к пассажирским перевозкам. Пассажирские железнодорожные перевозки носят во многом социальный характер, и потому для самих перевозчиков уже давно считаются убыточными. Например, РЖД по итогам 2016 года перевезла 1037 млн пассажиров, в том числе 101 млн человек в дальнем сообщении. При этом Федеральная пассажирская компания (дочерняя структура РЖД, оператор поездов дальнего следования) заработала лишь 201,2 млрд рублей при расходах в 207,1 млрд рублей. Убыточны и многие пригородные перевозки.

Как обстоят дела с пассажирами у канадских коллег? А никак. Ни CN, ни CP пассажирскими перевозками в принципе не занимаются. Вопрос о полном отказе от пассажирских перевозок был поставлен ими еще в 1967 году, а в 1978-м решением премьер-министра Канады Пьера Трюдо все железнодорожные перевозки страны были сведены в специально созданную компанию VIA Rail. Это «коронная компания» (Crown corporation), примерный эквивалент отечественных госкорпораций. Компания почти не имеет собственных путей (98% маршрутов проходит по путям CN и CP). При этом, имея довольно скромные масштабы по сравнению с пассажирским сегментом РЖД (3,8 млн пассажиров, из которых 94% в пригородном сообщении, в 2016 году) демонстрирует ужасающие финансовые результаты. Так, в 2015 году при общей выручке 297,8 млн долларов расходы компании составили 577,8 млн долларов, а государственные дотации — 377,9 млн долларов — больше всей выручки. И это повторяется из года в год (см. график 1). Однако если в Канаде CN и CP перенесли эту ношу на государство, то РЖД такого никто не позволит.

Во-вторых, необходимо учитывать фактор регулирования тарифов на грузовые перевозки. В Канаде регулируются только тарифы на перевозку зерна. Но его вклад в объем перевозимых грузов невелик. CN не раскрывает долю регулируемых тарифов в своей выручке. Но, например, для CP эти данные известны: 16% выручки компании генерируется за счет перевозок канадского зерна, из них 70% приходится на регулируемые тарифы. То есть в целом для компании в зоне государственного регулирования оказывается порядка 11% выручки. Стоимость прочих грузовых перевозок на североамериканском рынке определяется чисто рыночными механизмами, в результате двусторонних соглашений оператора перевозок и грузоотправителя.

Для сравнения: у РЖД все тарифы попадают под регулирование. Тариф назначается в соответствии с установленным прейскурантом, возможности уклонения от установленных прейскурантом ставок тоже ограничены регулятором.

Даже индексация тарифов производится отнюдь не по желанию самой РЖД, но по согласованию с ФАС. И подчас эта индексация оказывается ниже уровня инфляции — за счет тарифов РЖД государство решает вопросы конкурентоспособности экономики страны в целом. Например, в 2014 году индексацию не проводили.

Время от времени перевозки ряда товарных групп осуществляются по специальным, особо дотируемым тарифам. Образцом такой «социальной нагрузки» в России может служить перевозка угля. Чтобы сделать рентабельной для производителя перевозку угля с Кузбасса к морским портам на западе страны и на тихоокеанском побережье, за тысячи километров от районов добычи, железнодорожные тарифы намеренно придерживаются на низком уровне. Президент РЖД Олег Белозеров в прошлом году указывал, что компания перевозит порядка 14 млн тонн угля в год не то что без прибыли, но и прямо в убыток себе.

В-третьих, необходимо учитывать фактор валютных курсов. В России и так были сравнительно низкие тарифы на железнодорожные перевозки. После резкого удешевления рубля к доллару в 2014 году отечественные железнодорожные тарифы в долларовом выражении стали еще ниже. Так, если в России стоимость доставки стандартного 40-футового контейнера может уложиться в пределах 0,3 долл./км, то в Канаде стоит быть готовым выложить от 1,3 до 1,5 долл./км.

Это означает, что при равных условиях канадский перевозчик в долларовом выражении получит выручку впятеро больше. Поэтому имеет смысл сравнивать выручку компаний по крайней мере с поправкой на паритет покупательной способности (ППС). Уже эта корректировка уменьшает разрыв в производительности менее чем до пяти раз.

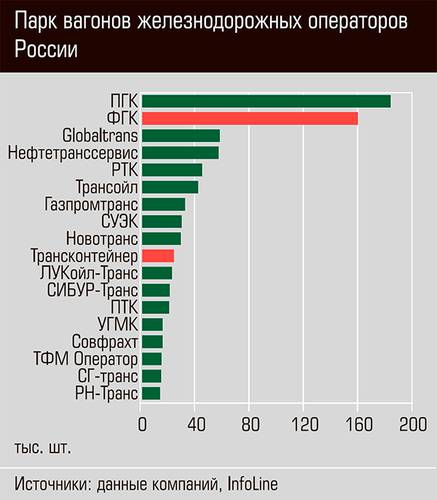

В-четвертых, важно учитывать подвижной состав. В России стоимость железнодорожной перевозки имеет три составляющие: инфраструктурную, локомотивную и вагонную. И если первые две приходятся на долю РЖД, которая владеет как путями, так и парком магистральных локомотивов, то вагонная составляющая может приходиться на долю независимых игроков рынка.

Это обстоятельство не стоит недооценивать. Например, крупнейший независимый оператор, ПГК Владимира Лисина, имея парк в 183 тыс. вагонов, за 2016 год показал выручку 82,3 млрд рублей при чистой прибыли 12,6 млрд рублей. При средней численности работников 3700 человек это означает удельную выручку в размере 22,3 млн рублей на одного сотрудника. Эти доходы могли бы поправить финансовые показатели РЖД, но после либерализации вагонного рынка они ей не достаются (см. график 2).

А вот в Канаде CN и CP, скинув на баланс государства убыточное, но социально значимое пассажирское сообщение, выгодные грузовые перевозки оставили себе в полном объеме, включая контроль над парком грузовых вагонов.

В целом, если перейти к сопоставлению технических параметров работы РЖД с одной стороны и условной «Канады» — с другой (суммы показателей трех основных канадских железнодорожных компаний), то ситуация выглядит совсем иначе (см. таблицу 1).

Разумеется, из всего вышесказанного вовсе не следует, что РЖД — это идеальная компания, совершенно не имеющая проблем и недостатков. Таковые есть, чему свидетельством продолжающийся уход высокодоходных грузов на иные виды транспорта. Однако именно на эти слабости компании и следует обращать внимание, не пытаясь «в лоб» сравнивать принципиально разные модели работы транспортного рынка.

ПАО «НК “Роснефть”»

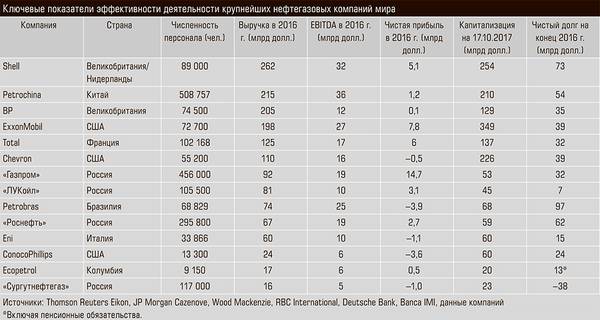

Заметный разрыв в производительности труда российских нефтегазовых компаний и зарубежных мейджоров и даже национальных нефтяных компаний в Бразилии и Китае не может не бросаться в глаза. Соотношение выручки к числу работников той или иной компании показывает минимум полуторакратное, а максимум 14-кратное расхождение с зарубежными конкурентами по данному параметру (см. таблицу 2).

Как правило, когда говорят о низкой производительность труда в российской нефтянке, то в первую очередь упоминают невысокую добавленную стоимость в отечественном ТЭКе. Мол, там, на Западе, все нефтяные компании уже давно наладили более глубокую переработку получаемого из стран третьего мира сырья, почти все повсеместно заточены под переработку и производство нефтехимической продукции, а с добычей (upstream) имеют дел всё меньше и меньше.

На первый взгляд эта гипотеза может быть подкреплена фактами. Доля upstream-дивизиона в выручке американской Exxon Mobil, к примеру, в 2016 году составляла 15%, у французской Total — 16%, у британской BP — 17%, у итальянской Eni и вовсе 11%, при том что у «ЛУКойла» и «Роснефти» эти показатели были на уровне 24 и 32% соответственно. Тем не менее заметный перекос в добывающем сегменте в структуре выручки российских компаний вряд ли до конца объясняет 12-кратный разрыв в производительности труда BP и «Роснефти». Более того, еще в 2013 году, до покупки «Башнефти», объем переработки нефти в натуральных показателях у «Роснефти» превышал объемы переработки BP.

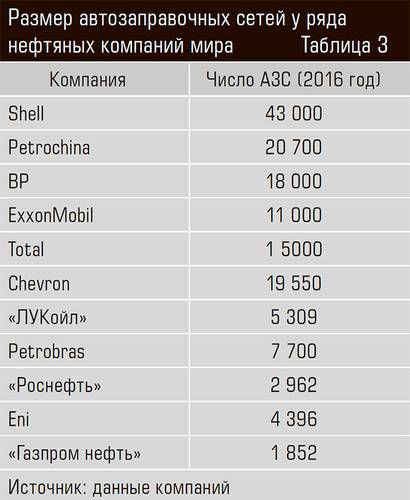

Такой огромный разрыв объясняется двумя обстоятельствами. Западные компании, да и игроки из Китая и Бразилии, заметно вырываются вперед «на последней миле» — в реализации нефтепродуктов. Так, у англо-голландской Royal Dutch Shell количество автозаправочных станций составляет 43 тыс., у китайской Petrochina — 20,7 тыс., а у бразильской Petrobras — 7700. У «Роснефти», которая добывает в два раза больше французской Total, до недавнего времени сеть АЗС была в пять раз меньше (см. таблицу 3).

Вообще, западные игроки заметно активнее занимаются трейдингом чужих нефтепродуктов. Так, продажи нефтепродуктов у BP в том же 2013 году были ровно в три раза больше, чем у «Роснефти».

Кроме того, стоит обратить внимание и еще на один фактор — стоимость топлива на российском рынке (там, где находятся основные сети АЗС) гораздо ниже, чем за рубежом. В частности, в Европе цены на бензин сейчас практически вдвое выше российских.

Стратегия выхода на конечного потребителя за рубежом давно будоражит умы российских нефтяников и газовиков. «ЛУКойл», к примеру, уже многие годы методично выстраивает собственную сеть АЗС в Европе и Турции… и продает АЗС в России. Так, весной этого года из-за падения рентабельности нефтепродуктовой розницы в России «ЛУКойл» задумался о продаже более 800 АЗС в центральной части РФ и при этом объявил об увеличении присутствия в Турции, Бельгии и Голландии.

Недаром более глубокое проникновение «ЛУКойла» на западные рынки ритейла нефтепродуктов дало огромную фору в производительности труда в этой компании по сравнению с «Роснефтью» — производительность труда в «ЛУКойле» в четыре раза выше, чем в «Роснефти».

Громкая сделка «Роснефти» по вхождению в бизнес индийской Essar, первая часть которой была закрыта в августе этого года, — еще один яркий пример такой стратегии выхода на зарубежных конечных потребителей. «Роснефть» успешно закрыла стратегическую сделку по приобретению 49,13% акций Essar Oil Limited (EOL) у Essar Energy Holdings Limited и аффилированных с ней компаний. Одновременно о закрытии сделки по приобретению 49,13% EOL объявил консорциум международных инвесторов, в который входят Trafigura и UCP. В число приобретенных «Роснефтью» индийских активов помимо НПЗ «Вадинар» (20 млн тонн переработки в год) и глубоководного порта также входит сеть более чем из 3500 заправочных станций по всей Индии.

Сделка отчасти рискованная. Отмена регулирования ценообразования на розничном рынке Индии проводится поэтапно и пока не доведена до конца. Но перспективы продажи нефтепродуктов на бурно растущем индийском рынке, который к тому же может стать эффективнее, уже будоражит воображение. По данным Международного энергетического агентства, к 2040 году автомобильная отрасль Индии будет потреблять вчетверо больше нефтепродуктов, чем сейчас.

В газовой индустрии выход на «последнюю милю» на экспортных рынках и вовсе стал притчей во языцех. «Газпром» пытается покорить последнюю милю в ЕС уже несколько десятилетий. Но прямо или косвенно ему это не позволяют европейские власти, которые всячески препятствуют попыткам переноса российской действительности на европейскую почву (когда одна компания и добывает, и транспортирует, и продает газ). Германские, итальянские и другие партнеры «Газпрома» в ЕС так и не предоставили ему ничего существенного в рамках сделок по обмену активами.

В 2014 году открылось еще одно обстоятельство, которое стало причиной заметного отягощения корпоративного контура российских нефтяных компаний значительным количеством трудовых ресурсов. Большинство нефтяников в России к тому моменту уже избавились от собственного сервиса — перешли на аутсорсинг. Но «Роснефти» пришлось пойти в обратном направлении: после наложенных на нее в 2014 году западных санкций компания, наоборот, стала консолидировать сервисные предприятия в своем корпоративном периметре. В результате из 295 тыс. сотрудников сегодня около 60 тыс. приходится на сервисные подразделения и компании, которая «Роснефть» приобрела за последние годы.

Отдельно стоит разбить еще один стереотип. О том, что, мол, огромный раздутый штат российских нефтяных компаний — причина низкой производительности труда. При более подробном анализе этот аргумент сводится на нет фактическими данными. Как видно из таблицы 4, численность управленческого аппарата в российских компаниях не отличается чрезмерностью, хотя потенциал для оптимизации все же есть.

Объединенная авиастроительная корпорация

Если еще два-три года назад безоговорочным аутсайдером в рейтинге производительности труда мировых авиастроительных компаний были индийцы, то теперь эту позицию прочно заняли мы. Так, по итогам прошлого года выручка Объединенной авиастроительной корпорации (ОАК) в расчете на одного сотрудника составила порядка 61 тыс. долларов. Это в 10–12 раз меньше, чем у таких гигантов, как Boeing или Airbus Group, и в пять раз меньше, чем у бразильской корпорации Embraer (см. таблицу 5). Что же касается индийской Hindustan Aeronautics Limited (HAL), то ей мы проигрываем теперь 34%, хотя еще в 2015 году опережали почти втрое. При этом разница в производительности с лидером рейтинга — франко-итальянской ATR Aircraft — у нас составляет ни много ни мало 21 раз.

Впрочем, в последнем случае аномально большой разрыв объясняется тем, что ATR — узкоспециализированная компания. Она выпускает лишь две модели очень востребованных в мире турбовинтовых самолетов по отработанной технологии с минимальным количеством персонала. В этом концерне трудится всего 1300 человек, а его производство полностью автоматизировано. Но как же получилось, что наши авиастроители умудрились оказаться в самом конце списка, да еще и пропустили вперед индийцев?

На самом деле этому есть сразу несколько причин. Начнем с того, что ОАК имеет гигантские производственные мощности, несопоставимые с количеством выпускаемых самолетов. Не секрет, что общая площадь заводов нашей корпорации превышает 43 млн кв. м. Это больше, чем у всех ведущих авиастроительных компаний мира вместе взятых. Например, у Boeing менее 10 млн кв. м. производственных площадей, у Airbus — порядка 15 млн, а у Embraer и Bombardier — всего по 3 млн кв. м. И это при том, что американцы и европейцы ежегодно делают примерно по 700 самолетов всех типов, а мы не производим и полутора сотен. Ясно, что обширные площади требуют чрезмерных расходов на содержание, в том числе налоговых, на охрану, освещение, отопление и т. д. (от последнего индийцы, кстати, избавлены).

Но это еще не все. Самих заводов у нас тоже слишком много. У ОАК насчитывается с десяток предприятий, занимающихся финальным производством воздушных судов. И этому тоже есть простое объяснение — ни федеральный центр, ни местные власти просто не дают закрыть лишние производства. Заметим, что часть этих заводов выпускают однотипную продукцию. Например, тяжелые истребители четвертого поколения у нас делают сразу три завода — в Иркутске, Комсомольске-на-Амуре и в Новосибирске. Только в одном месте это Су-30, в другом — Су-35, а в третьем — Су-34. Все эти самолеты созданы на базе единой платформы, а различаются они главным образом своим вооружением и боевым потенциалом. Скажем, Су-34 где-то на 80% предназначен для поражения наземных целей и на 20% — воздушных, Су-35 имеет обратное соотношение. А самый сбалансированный самолет — Су-30, потенциал которого в равных пропорциях позволяет вести воздушный бой и уничтожать противника на земле. Но из-за того, что выпуск всех этих истребителей организован на трех разных площадках, у нас ни на одном заводе нет конвейера на линии финальной сборки. Для выпуска 30–40 самолетов в год он просто не нужен. Но самое главное, почти все российские авиазаводы, за исключением разве что иркутского и комсомольского, не автоматизировали свои производственные процессы. Более того, многие из них вообще организованы по принципу натурального хозяйства. То есть они, помимо прочего, имеют литейные и кузнечные производства, выпускают инструмент, оснастку. На эти так называемые низшие переделы продукции приходится более трети всех производственных площадей ОАК, а на занятых там сотрудников тратится чуть ли не 40% всего фонда оплаты труда корпорации, который составляет порядка 60 млрд рублей.

Наконец, у ОАК явно избыточный персонал. Всего он насчитывает более 100 тыс. человек. Это в пять раз больше, чем у Embraer, имеющей такую же выручку, как и ОАК. Если же сравнивать количество работников нашей корпорации с Boeing или Airbus Group, то у грандов мирового авиастроения их всего на 33–50% больше. Правда, они его из года в год нещадно сокращают. Еще пять лет назад в том же Boeing работало свыше 174 тыс. человек, а теперь только 150,5 тыс. При этом надо понимать, что европейские и американские гиганты помимо самолетов выпускают еще вертолеты, спутники, ракеты и другую космическую технику, чего ОАК в принципе не делает. Если же к персоналу ОАК добавить свыше 232 тыс. работников, занятых на предприятиях «Роскосмоса» и еще 44 тыс. человек, работающих в «Вертолетах России», то сравнение производительности труда с нашими конкурентами вообще потеряет всякий смысл.

Справедливости ради нельзя не признать, что руководство ОАК не только прекрасно понимает необходимость радикального изменения ситуации, но и уже начало предпринимать первые шаги в этом направлении. Так, в самом конце прошлого года совет директоров корпорации принял решение о переходе на новую индустриальную модель. Она предполагает вывод на аутсорсинг всех производств, занятых низкими переделами, либо трансформацию их в агрегатные заводы. Эксперты подсчитали, что таким образом за периметром ОАК окажется свыше сотни низкомаржинальных производств. Они должны будут работать не только на авиапром, но и в интересах других отраслей машиностроения. Сама же корпорация сосредоточится на создании центров компетенций и специализации, таких как «Аэрокомпозит». Эта компания сейчас занята выпуском всех деталей для оперения самолетов из сверхпрочных углепластиков.

Кроме того, ОАК намерена в перспективе сделать из холдинга концерн и перейти на единую акцию. Этот процесс уже начался. Буквально на днях было объявлено о слиянии «Гражданских самолетов Сухого» с корпорацией «Иркут» и создании на базе последней дивизиона по выпуску пассажирских самолетов. Именно такая производственная модель была внедрена на Boeing в конце 1990-х — теперь там своими силами производится только 10% комплектующих авиалайнера, а все остальное приобретается у сертифицированных партнеров. Считается, что в случае с ОАК благодаря таким изменениям удастся сэкономить порядка 330 млрд рублей до 2025 года.

При этом корпорация все-таки должна будет закрыть несколько заводов и сократить персонал вдвое, что, как говорят эксперты, позволит увеличить производительность труда хотя бы до 19 млн рублей, или 315 тыс. долларов. Единственное, что может этому помешать, — чрезмерно раздутая производственная линейка корпорации. Сейчас ОАК не только готовится к серийному производству нового магистрального пассажирского лайнера МС-21 и истребителя пятого поколения Су-57, но и продолжает выпуск устаревших самолетов типа Ил-96, Ту-204/214, а также возобновляет производство Ил-76, Ил-112, Ил-114 и стратегического бомбардировщика Ту-160. Несмотря на то что все эти самолеты были созданы в конце прошлого тысячелетия и не потребуют сейчас каких-то невообразимых конструкторских и производственных усилий, у ОАК есть реальный шанс не справиться со всей этой работой одновременно с переходом на новую индустриальную модель.

Здесь уместно вспомнить недавнюю историю Airbus, который в начале века начал создавать сразу две модели самолетов — A380 и A400M, но не рассчитал силы и в результате был вынужден сдвинуть сроки реализации этих программ на три–пять лет.

«Аэрофлот»

За последние несколько лет «Аэрофлот», кажется, получил все награды и премии, которые только присуждались международными организациями и авторитетными западными изданиями в области авиационного транспорта. И, в общем, понятно почему. Наш национальный авиаперевозчик уже давно вернулся в элиту мировой гражданской авиации.

Сейчас в глобальном рейтинге ведущих авиакомпаний мира он по интегральному показателю прочно занимает место в конце второй десятки лидеров. Ни санкции против России, ни сложная макроэкономическая ситуация практически не повлияли на рост бизнеса «Аэрофлота». Только за последний год выручка компании выросла на 20%, почти до 500 млрд рублей. А убыток, полученный в 2015 году, сменился рекордной чистой прибылью — 38,8 млрд рублей. Более того, у группы заметно выросли почти все ключевые показатели операционной деятельности. Пассажиропоток вырос на 10%, пассажирооборот — почти на 15%, а загрузка кресел — более чем на три процентных пункта, до 81,5%, это один из лучших показателей для классических авиакомпаний.

Если же взять данные пятилетней давности, то за прошедшее время бизнес группы «Аэрофлот» увеличился примерно вдвое. Резко — до 15% — выросла и рентабельность по EBITDA. Заметим, что такой маржей могут похвастаться лишь единицы самых успешных авиакомпаний мира. Безусловно, столь впечатляющие результаты удалось продемонстрировать во многом благодаря тому, что «Аэрофлот» без всякого конкурса получил от Росавиации самые привлекательные международные маршруты разорившейся «Трансаэро». Да и уход с рынка этой авиакомпании тоже сыграл свою роль: большинство самых состоятельных пассажиров «Трансаэро», часто летающих бизнес-классом, пересели как раз на рейсы «Аэрофлота». Но не только.

Нельзя не признать, что финансовые показатели национальной авиакомпании России во многом зависят от размера роялти, которые платят «Аэрофлоту» иностранные авиакомпании, летающие по транссибирским линиям, а также через Северный полюс. Это не что иное, как плата за недоиспользованные коммерческие права. Они зафиксированы в межгосударственных соглашениях о воздушном сообщении, которые СССР в свое время заключил со странами Европы и Азии. Еще несколько лет назад сумма роялти, перечисляемая «Аэрофлоту», составляла порядка 250–300 млн долларов. Но теперь она уже превышает 500 млн долларов. Во всяком случае, в отчетности «Аэрофлота» его доходы по статье «соглашения с авиакомпаниями» за прошлый год составили почти 36 млрд рублей. Правда, как говорят наши чиновники, львиную долю этих средств «Аэрофлот» тут же перечисляет Росавиации на развитие отрасли. В разное время эти деньги использовались то на модернизацию системы управления воздушным движением, то на различные субсидии. Сейчас же из этих средств, среди прочего, финансируется развозка пассажиров терпящей крах «ВИМ-Авиа», а также многочисленные социальные программы.

Едва ли не единственный показатель «Аэрофлота», по которому он заметно отстает от своих партнеров и конкурентов, — производительность труда. Сейчас она составляет около 212 тыс. долларов на человека. Это почти в три раза меньше, чем у признанного мирового лидера Singapore Airlines Group, и в два раза меньше, чем у Korean Air Lines. А вот разница с Lufthansa или Emirates уже не так велика. Этим авиакомпаниям «Аэрофлот» проигрывает по производительности труда всего 20–25% (см. таблицу 6).

Тем не менее даже такой результат выглядит очень достойно. Например, наши авиастроители отстают по производительности труда от западных конкурентов почти в десять раз. Так за счет чего же «Аэрофлот» демонстрирует весьма неплохую производительность своего персонала? Прежде всего за счет тотальной автоматизации производственных процессов и полного перехода на западные стандарты работы. Это произошло уже в момент присоединения национальной авиакомпании России к глобальному авиационному альянсу Sky Team в начале 2000-х. Участие в этом альянсе требует неукоснительного соблюдения принятых на Западе стандартов обслуживания и работы персонала авиакомпаний. Иными словами, пассажир, путешествующий, скажем, из Бостона в Юго-Восточную Азию через Европу рейсами сначала Delta, потом Air France и, наконец, «Аэрофлота», на всем пути следования не должен заметить разницы. Причем это касается не только сервиса на борту самолета или в аэропорту. Единые стандарты распространяются буквально на всё, начиная с покупки билетов, бронирования гостиницы, аренды автомобиля и заканчивая доставкой к дому. Именно внедрение таких стандартов позволило «Аэрофлоту» в период бурного роста (отчасти за счет увеличения количества транзитных пассажиров благодаря партнерам по альянсу) не нанимать лишних работников.

Это полностью подтверждает и статистика компании. Еще в 2000 году в «Аэрофлоте» работало порядка 14,5 тыс. человек, а производительность труда недотягивала и до 90 тыс. долларов. Но с тех пор этот показатель увеличился почти в два с половиной раза, а количество сотрудников выросло до 36,6 тыс. человек. Это примерно столько же, сколько у японской JAL.

Вообще, «Аэрофлот» очень похож на японского национального перевозчика не только по количеству персонала, но и по объему перевезенных пассажиров, а также по размеру авиапарка. Правда, производительность труда в JAL почти в полтора раза выше. Это объясняется, в частности, тем, что японцы при построении своего авиапарка магистральных самолетов сделали ставку исключительно на лайнеры Boeing, что позволило им не нанимать дополнительный персонал для эксплуатации самолетов других производителей. Что же касается «Аэрофлота», то наша авиакомпания использует и средне- и дальнемагистральные лайнеры сразу двух производителей — Airbus и Boeing. А в перспективе, после ввода в эксплуатацию нашего нового самолета МС-21, их будет уже три, и это чрезмерно с точки зрения расходов на обслуживание.

Для повышения производительности труда и экономии на сервисе «Аэрофлоту» необходимо будет отказаться от среднемагистральных лайнеров западных производителей и сосредоточиться исключительно на МС-21. Хорошо бы нашей авиакомпании поступить так же и с парком дальнемагистральных самолетов. Во всяком случае, какими-то другими методами серьезно повысить производительность труда, например, до уровня JAL, «Аэрофлоту» вряд ли удастся.