«Крайне трудно найти свободные сейфовые ячейки большого размера, потому что они забиты наличными деньгами, в основном валютой, — рассказывает Антон Дудин, начальник управления продаж ИК “Велес Капитал”. — Это говорит о том, что состоятельные клиенты опасаются инвестировать свои средства. В валюте банки дают один процент годовых, а продавать сейчас валюту и инвестировать в рублях готовы не многие, люди еще помнят скачки курса в 2014–2015 годах)». Тем не менее подразделения private banking в банках, управляющих и брокерских компаниях видят прекрасные перспективы рынка банковских и финансовых услуг для состоятельных клиентов (именно так можно описать private banking). Основные тренды на этом рынке в России — уход в более крупные, более надежные банки, в первую очередь государственные, и продолжающийся рост интереса к различным инвестиционным продуктам на фоне снижения ставок по депозитам.

Богатых стало больше…

«По оценкам специалистов, работающих в private banking, этот сегмент остается одним из немногих направлений российской банковской индустрии, где ожидается рост комиссионных доходов», — отмечает руководитель департамента по работе с состоятельными семьями банка “Уралсиб” Ольга Дегтярева. Она также приводит данные французской Capgemini (глобальное исследование Wealth Report 2017), согласно которым, общее число хайнетов (клиенты категории HNWI, High Net Worth Individuals — высокообеспеченные частные лица), проживающих в России на начало 2017 года, составило 182 тыс. человек. Годовой прирост – 20%. Это самый сильный результат, по данным Capgemini, среди всех стран мира.

Цифру в 183 тыс. человек можно рассматривать в качестве потенциала российского рынка private banking. «Не секрет, что большую часть своих активов (по экспертным оценкам, до 70–80 процентов) состоятельные люди в нашей стране предпочитают размещать за рубежом. Поэтому многие из них являются клиентами западных private banks, а не российских. В частности, российская Frank Research Group, которая провела в этом году очередное исследование отечественного рынка private banking, подсчитала, что реальный объем клиентского сегмента private banking в России — 20–25 тысяч человек. Это именно те клиенты, которые разместили в России в банках средства на сумму, эквивалентную миллиону долларов и больше», — добавляет Ольга Дегтярева.

С другой стороны, заместитель председателя правления — член правления Росбанка Улан Илишкин говорит, что оценить объем и особенно потенциал рынка private banking непросто — сегмент очень закрытый. «Я не рекомендовал бы безусловно доверять данным исследований, проводимых различными (в том числе очень уважаемыми) компаниями, — отмечает г-н Илишкин. — Их оценки разнятся, так как очень сильно зависят от количества и веса на рынке опрошенных банков, от метода подсчета активов в управлении, от оценки регионального потенциала и так далее».

Господин Илишкин добавляет, что, хотя в Москве рынок почти поделен, это не статичная ситуация. «В портфеле московского состоятельного клиента в среднем два-четыре банка. Как правило, каждый банк выбирается для выполнения определенной функции. Задача банка, работающего с состоятельными клиентами, — стать основным для клиента. Это значит предоставить лучшее альтернативное предложение. Наиболее значимые игроки рынка стремятся именно к этому», — отмечает Руслан Илишкин. На региональном же рынке, по его мнению, нет строгого деления между крупными игроками, потенциал этого рынка огромен. Работа с состоятельными клиентами достаточно дорогой вид обслуживания (в первую очередь с точки зрения квалификации персонала и качества экспертизы), поэтому не многие банки способны сохранять региональное присутствие в этом сегменте.

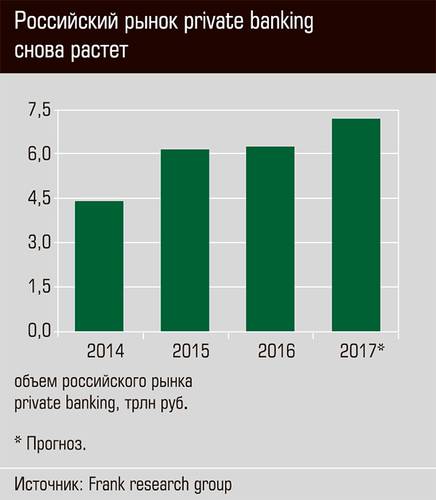

Средний темп ежегодного роста рынка private banking в России составляет порядка 15%. По оценкам Frank RG, объем средств клиентов, которые разместили более миллиона долларов в российских банках и дочерних структурах иностранных банков в России, включая их зарубежные платформы, составил по итогам 2016 года 6,25 трлн рублей. По сравнению с 2015 годом рост рынка составил менее 5%.

Поскольку основная часть сбережений состоятельных клиентов размещена в валюте, на оценку российского рынка private banking неизбежно оказывает влияние изменение валютного курса. В то время как в 2015 году рост рынка в рублевом выражении составил 40% и этому способствовало ослабление рубля, в 2016-м ситуация была обратной: рубль укрепился, что отразилось на снижении уровня прироста объема рынка в рублях. По мнению Frank RG, рост рынка продолжится и составит в 2017 году 10–15%. «Основываясь на мнении разных аналитиков рынка, которые прогнозируют ослабление курса рубля к концу года, мы ожидаем, что рынок private banking в России составит по крайней мере 7–7,2 триллиона рублей», — говорит главный эксперт (сегмент Affluent & Private Banking) Frank RG Любовь Прокопова.

…а игроков на рынке private banking все меньше

«Думаю, что не ошибусь, если скажу, что сейчас рынок private banking в значительной степени поделен — между четырьмя госбанками, одним-двумя частными банками и двумя-тремя иностранными “дочками”)», — говорит Антон Дудин из «Велес Капитала».

«Если не принимать в расчет небольшие банки, обслуживающие исключительно интересы своих состоятельных акционеров и приближенных лиц, то можно выделить следующие основные категории банков: универсальные российские государственные банки, в которых обслуживание клиентов категории private banking имеет четко оформленную организационную и продуктовую платформу, и российские универсальные банки, принадлежащие крупным международным финансовым группам и использующие опыт, продуктовые решения и стандарты обслуживания материнских компаний при работе с российскими состоятельными клиентами, — перечисляет Улан Илишкин. — Обе эти категории паритетны на рынке, так как в основе выбора состоятельного клиента одним из ключевых факторов является надежность финансового института. В первом случае надежность подкрепляется государством, во втором — иностранным акционером. Что касается других частных банков, то мы знаем, что до последнего времени некоторые из них активно выступали на рынке обслуживания состоятельных клиентов, привлекая их высокими ставками. Сейчас ситуация меняется».

Сооснователь NICA Multi family Office Кирилл Николаев объясняет, что почти все состоятельные клиенты пользуются услугами private banking в том или ином виде, и так как у всех есть банковские счета, то услуги private banking предоставляются дополнительно для повышения лояльности клиента. «Сейчас ярко выраженные лидеры — Альфа-банк и Сбербанк среди русских банков и “Райфайзен” среди зарубежных офлайн-ритейлеров в РФ», — добавляет г-н Николаев.

Если говорить о востребованных услугах, то эталонный private banking в России в первую очередь должен максимально быстро и просто решать базовые задачи управления ежедневными расчетами и платежами внутри семьи и в ее интересах вовне, а уже дальше на такой комфортной базе обеспечивать этой семье систему консультационной поддержки по широчайшему спектру финансовых и нефинансовых вопросов, добавляют в Альфа-банке.

Небанковские компании имеют свой взгляд на рынок private banking. Управляющий директор «БКС Ультима» Олег Сафонов утверждает, что формирующийся сегмент private banking в России неоднороден. Это и зарубежные банки, традиционно работающие с состоятельными клиентами, и российские классические банки, развивающие это направление, и инвестиционные компании, сегментирующие своих клиентов с точки зрения набора доступных услуг и индивидуальных условий по тем или иным продуктам. «Игроки этого рынка довольно активно идут в регионы, при этом, безусловно, наибольшая концентрация клиентов и, соответственно, конкуренция сосредоточены в крупных городах, в первую очередь в Москве, Санкт-Петербурге, Екатеринбурге, Новосибирске», — отмечает г-н Сафонов. В качестве важного тренда он выделяет сложность продуктов и индивидуальность запросов клиентов, которые постоянно возрастают. В связи с этим полноценными игроками рынка в итоге останется не такое уж большое количество банков и инвестиционных компаний. Отстающие либо закроют это направление как нерентабельное, либо переведут его в модель фронт-линии по работе с клиентами, а продуктовое и сервисное направление будет по большей части предоставляться зарубежными и российскими партнерами.

Инвестиции с защитой вместо депозитов

Бесспорный тренд этого года среди состоятельных клиентов — рост интереса к рынку ценных бумаг. Ольга Дегтярева рассказывает, что это связано в первую очередь с продолжающимся процессом снижения ставок по банковским вкладам. «По валютным депозитам (доллар США и евро) ставки, как хорошо всем известно, стремятся к нулю. По рублевым вкладам доходность тоже падает вслед за снижением ключевой ставки ЦБ России. Поэтому инвесторы вынуждены искать альтернативу традиционным банковским вкладам. И если для розничного, более массового сегмента такой альтернативой стали ПИФы, то в премиальном сегменте, в первую очередь среди клиентов категории HNWI, популярностью пользуются еврооблигации и структурные продукты (ноты), — отмечает Ольга Дегтярева. — Инвестировать напрямую в фондовый рынок, покупая акции либо ETF, сейчас очень рискованно. Рынки — и в России, и за рубежом — без сколько-нибудь значимой коррекции росли очень давно. По мнению наших специалистов из инвестиционного подразделения “Уралсиб | Private Bank”, фондовые рынки в настоящее время перегреты (с точки зрения соотношения прибыльности компаний и стоимости их акций). Поэтому делать ставку на дальнейший рост — рискованная стратегия».

Именно поэтому состоятельным клиентам, для которых главное не столько приумножить, сколько сохранить капитал, специалисты private banking предлагают разного рода продукты с защитой капитала. «Структурные продукты (ноты) можно оформить таким образом, чтобы, с одной стороны, инвестор мог рассчитывать на повышенный купон (доход), который будет в несколько раз превышать ставку по депозитам, а с другой стороны, мог получить защиту от падения котировок. В свою очередь клиентам, предпочитающим консервативную стратегию инвестирования, мы предлагаем структурные решения со стопроцентной защитой капитала, а также еврооблигации. У них длинный горизонт (длительный период инвестиций) — от двух до пяти лет. Этим они отличаются от нот с частичной защитой капитала, которые имеют более короткий горизонт», — рассказывает г-жа Дегтярева. Дело в том, что большая часть клиентов категории HNWI не готова рисковать своими вложениями и отдает предпочтение инвестициям с гарантией возврата капитала (стопроцентная защита). Подобные решения в зависимости от предпочтений клиента и его инвестиционного портфеля и структурируются через ноты либо через покупку облигаций.

«Отдельно следует сказать о еврооблигациях. Последние годы они пользуются особой популярностью. Связано это с тем, что возможностей для валютных вложений у состоятельных инвесторов в России крайне мало. ПИФы и ИСЖ (инвестиционное страхование жизни) — это рублевые инструменты. Валюту, кроме как на банковские вклады, разместить особо некуда. Остаются лишь еврооблигации и структурные ноты», — резюмирует Ольга Дегтярева.

В свою очередь Улан Илишкин подтверждает тенденцию на предпочтение состоятельными клиентами инвестиционных продуктов, а также сложных продуктов с сохранением капитала. «Естественной реакцией российских состоятельных клиентов с учетом снижения ставок по депозитам как традиционным объектам размещения средств стало увеличение доли инвестиционных продуктов в их портфелях, — поясняет г-н Илишкин. — Мы должны понимать, что большинство состоятельных клиентов по психотипу — бизнесмены, а бизнесмен всегда стремится к максимизации прибыли. Однако в текущей рыночной ситуации основной фокус внимания клиентов сосредоточен на наиболее защищенных инструментах: еврооблигациях и структурных продуктах, в том числе в виде инвестиционного страхования жизни, обеспечивающих защиту вложенных средств. В то же время мы отмечаем рост интереса наших клиентов к облигациям российских корпоративных эмитентов в рублях с учетом изменений в налоговом законодательстве».

«Мы отмечаем, что на фоне турбулентности последних лет естественное желание инвесторов — стабильная доходность, минимально зависящая от динамики рынков, — рассказывает Олег Сафонов. — Клиенты все чаще хотят иметь портфель, ориентированный не на относительную (к примеру, S&P 500 плюс пять процентов), а на абсолютную доходность. В этом контексте растет спрос на multi-asset-портфели и структурные продукты. Вторая важная тенденция — глобализация портфелей. Инвесторы все больше осознают ограниченность российского рынка и понимают важность глобальной диверсификации. Наконец, мы видим все больший спрос на гибкость с точки зрения юрисдикций».

В Альфа-банке в качестве тренда рынка называют наследование. «Многие состоятельные россияне начинают задумываться о передаче капитала наследникам. Эти размышления связаны с ценностными и философскими установками семьи, это очень глубокая и интересная тема как для самой семьи, которой предстоит сформировать видение своего будущего, так и для тех профессиональных советников, которые с ней работают, например по финансовым вопросам, и это видение должны уметь качественно реализовать. Мы, как и во многих других вопросах, видим свою роль в содействии развитию сотрудничества заинтересованных семей и профильных экспертов в этом направлении и планируем реализовать ряд образовательных и практических шагов», — говорят в банке.

Возвращение капиталов

Если до санкций российский рынок private banking по объемам денег под управлением не мог даже сравниться с капиталами, которые российские богатые люди держали за рубежом, то сейчас игроки отмечают некий тренд на возвращение капитала. Хотя, конечно, состоятельные люди предпочитают зарубежные активы: по словам Любови Прокоповой из Frank RG, традиционно российский клиент private banking большую часть своих средств держит за рубежом; в ходе глубинных интервью, проведенных Frank RG в 2016 году, один из клиентов private banking заметил, что «на один миллион долларов здесь у меня и моих знакомых по крайней мере три миллиона долларов там». Мнение довольно точно отражает среднюю оценку разных экспертов по рынку. Сейчас участники российского рынка private banking отмечают небольшой приток клиентов из зарубежных юрисдикций, однако в основном это единичные случаи, которые пока нельзя назвать общей тенденцией, добавляет Любовь Прокопова; кроме того, закон о деофшоризации спровоцировал и обратную тенденцию: часть граждан отказалась от российского резидентства. «Пока возвращение капиталов из-за рубежа остается огромным потенциалом для роста российского рынка private banking, при том что российский private banking активно наращивает свою компетенцию, и если раньше клиент смотрел на российский банк с целью размещения средств для текущих нужд в виде депозита, выпуска топовой карточки и получения доступа к менеджеру с возможностью круглосуточного обслуживания, то сейчас российский банк начинает выступать в качестве полноценного партнера по более сложным вопросам. Участники рынка отмечают, что банк за рубежом становится местом для пассивного хранения средств в юрисдикции спокойствия, а банк в России — местом, откуда удобнее заниматься активным управлением капитала, где доступен профессиональный совет», — резюмирует представитель Frank RG.

«Мы действительно наблюдаем материальный эффект от деофшоризации — клиенты все более взвешенно подходят к вопросам эффективного распределения средств, отчетности и налогообложения операций за рубежом, а часть клиентов в связи с этим уже перераспределила свои активы в пользу счетов в России, — говорит Улан Илишкин. — С точки зрения инструментов мы видим рост спроса на вложения в зарубежные рыночные инструменты, а также в те продукты, которые дают нашим клиентам возможность выхода на зарубежные рынки».

«Снижение оттока точно есть, хотя я пока не стал бы говорить об активном возвращении капитала, — говорит Антон Дудин. — В 2018–2019 годах мы, скорее всего, увидим более выраженную тенденцию к возвращению средств в РФ. Связываю это с процессами глобального раскрытию большинством стран мира всех сведений о счетах клиентов и об операциях по ним. То, за что цеплялись, что ценили состоятельные инвесторы, имея счета за границей, постепенно уходит в прошлое. Например, начало процесса автоматического обмена налоговой информацией (CRS) между странами — участницами процесса — наиболее очевидный пример таких процессов».