Позиции угля в мировой энергетике уже в ближайшее время окажутся под угрозой. Глава министерства экономического развития Италии Карло Календа на парламентских слушаниях объявил о новой стратегии своего правительства, которая предполагает полный отказ от использования угольной генерации к 2030 году. По словам чиновника, власти Италии уже обратилось к руководству электросетевой корпорации Terna S.p.A. с просьбой рассчитать, какая инфраструктура необходима для выполнения этой задачи. А чуть раньше о намерении закрыть все угольные электростанции к этому же времени объявили Нидерланды. Программы сокращения или даже полного отказа от использования угля есть и других странах ЕС.

Но если болезненное пристрастие европейцев к экологическим вопросам в последние годы ни для кого не было секретом, то сейчас угольный рынок получил удар с неожиданной стороны — от Китая, крупнейшего в мире производителя и потребителя угля. Местное правительственное информационное агентство «Синьхуа» сообщило, что в 13-ю пятилетку (с 2016 по 2020 год) страна откажется от строительства новых угольных электростанций совокупной мощностью до 150 ГВт. Это колоссальная величина. Для сравнения: установленная мощность всех тепловых электростанций Единой энергосистемы России на начало 2017 года составила 160 ГВт.

Китайская комиссия по развитию и реформам заявила, что «новые мощности будут строго контролироваться» и «все незаконные проекты по сжиганию угля будут прекращены». Более того, планируется не только остановить ввод новых мощностей, но и вывести из эксплуатации устаревшие, в сумме до 20 ГВт (для сравнения: установленная мощность всех тепловых электростанций Сибири — 26,7 ГВт). В целом до 2020 года китайцы надеются удерживать уровень мощностей угольной генерации ниже 1100 ГВт. И это означает, что угольный рынок потеряет значительную часть спроса и еще больше не получит вовсе, вопреки прежним ожиданиям.

Ставка на экспорт

Для России ситуация на внешних рынках угля важна потому, что угольная отрасль нашей страны в последние годы ориентируется в основном на экспорт. Поставки на внешние рынки стали локомотивом развития отрасли на фоне снижения внутреннего спроса из-за продолжающейся газификации. Так, добыча угля в России выросла с 316 млн тонн в 2010 году до 385,4 млн тонн в 2016-м. И, по существующим прогнозам, продолжит расти. Например, прогноз социально-экономического развития России, подготовленный Минэкономразвития, предполагает по базовому сценарию рост добычи угля до 395 млн тонн уже к 2019 году.

Но еще более стремительными темпами растет экспорт угля из России. Если в 2010 году из нашей страны было поставлено на внешние рынки 115,5 млн тонн угля, то в 2016-м уже 166,1 млн тонн — почти на 44% больше. Если взять более длительный временной отрезок, то динамика экспортной переориентации российской угольной отрасли будет выглядеть еще более внушительно (см. график 1). Например, в 2001 году из России было вывезено всего 41 млн тонн угля, то есть за пятнадцать лет экспорт угля вырос в четыре (!) раза. И это не предел. Уже упомянутый прогноз социально-экономического развития страны исходит из роста экспорта до 170 млн тонн уже к 2019 году даже по базовому сценарию. Нетрудно заметить, что весь прогнозируемый прирост добычи уйдет именно на экспорт.

Причем даже эти цифры могут оказаться слишком консервативными. Как заявил заместитель министра энергетики России Анатолий Яновский, «по итогам 2017 года показатель добычи приблизится к 400 миллионам тонн. В 2018 году прогнозируется добыча в объеме 405–410 миллионов тонн. Основной фактор, стимулирующий рост, — экспорт. Текущие темпы роста объемов добычи угля соответствуют росту поставок на внешний рынок. По нашим оценкам, экспорт российских углей в 2017 году может достигнуть 185–188 миллионов тонн. Согласно программе развития угольной промышленности до 2030 года, вилка по экспорту до 2025 года — 165–220 миллионов тонн. В том числе в страны Азиатско-Тихоокеанского региона, как мы ожидаем, будет поставлено от 93 до 140 миллионов тонн. Думаю, при сохранении сегодняшних темпов роста ориентиры, прописанные в программе, будут превышены». В крупнейшей российской угольной компании, СУЭК, отмечают: «Российский угольный экспорт стабильно растет уже второе десятилетие, с 1997 года. Если ориентироваться на прогнозы Международного энергетического агентства (МЭА), то российские компании будут укреплять свои позиции на мировом рынке угля, увеличив к 2021 году долю в международной торговле энергетическим углем с 14 до 15 процентов, а металлургическим — с четырех до шести процентов. В этих условия СУЭК продолжит наращивать свои экспортные поставки».

Именно поэтому для нашей страны так важно «здоровье» мирового угольного рынка. Отметим, что в угольной отрасли России занято примерно 153 тыс. человек, для многих городов и даже целых регионов она является важнейшим источником доходов.

Подъем-переворот

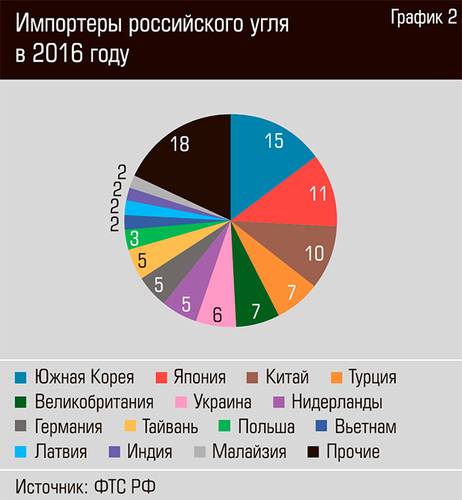

Но как продолжающийся рост российского угольного экспорта состыкуется с заявленными планами снижения мощностей угольной генерации в других странах? С одной стороны, европейский рынок традиционно имел важное значение для российских угольщиков. В 2016 году, по данным внешнеторговой статистики, на поставки в Европу пришлось 39,5% всего российского угольного экспорта. Причем в числе крупнейших покупателей — те же Нидерланды (см. график 2). Потерять такой рынок было бы крайне неприятно. С другой стороны, российский угольный экспорт уже взял курс на Восток. Так, еще пять лет назад доля европейского рынка в российском угольном экспорте превышала 60%, сейчас же зависимость экспортеров от Европы на треть меньше.

В СУЭК отмечают: «Следствием сокращения экспорта угля в Европу является увеличение поставок в восточном направлении. Уже в течение нескольких лет рост экспорта российского угля сопровождается его переориентацией на Азиатско-Тихоокеанский регион — ближе к центрам роста мирового спроса на уголь. В 2016 году доля поставок угля по азиатско-тихоокеанскому направлению возросла с 46,2 до 50,3 процента». При этом источники на рынке указывают, что сокращение потребления угля в большинстве стран Западной и Северной Европы происходит вследствие регуляторных ограничений для угольной генерации и никаких объективных экономических оснований под собой не имеет. И во многих странах идет пересмотр ранее объявленных радикальных планов отказа от угля. Так, исследование британского Института инженеров-механиков показало, что, если Великобритания реализует заявленные планы и откажется от угольной генерации к 2025 году, то заместить выпадающие мощности будет нечем, страна может столкнуться с дефицитом электроэнергии.

«Полностью угольную генерацию в Европе свернуть пока сложно из-за проблем с эластичностью рынка электроэнергии. Производительность ветровых и гелиоустановок растет, себестоимость производства падает, но пока их работа существенно зависит от погоды», — говорит старший аналитик Thomson Reuters Алексей Ярковой.

Агентство по охране окружающей среды США (EPA) в октябре объявило об отказе от плана «Чистая энергия», запущенного администрацией Барака Обамы, при этом глава ведомства Скотт Прюитт подчеркнул, что «война с углем окончена». Позже решение об отмене субсидий для возобновляемых источников энергии и об обеспечении гарантированного уровня угольной генерации приняла Австралия. Подобная тенденция, как полагают на рынке, может привести к пересмотру планов сворачивания угольной генерации и в странах Европы.

Остается Китай. Эта страна является крупнейшим производителем угля (более 3,5 млрд тонн). Неужели отказ от огромных мощностей угольной генерации приведет к «затоплению» мирового рынка китайским углем, как это уже случилось со сталью?

На самом деле нет. Вместе с отказом от строительства новой угольной генерации Китай взял курс и на сокращение собственной добычи угля. В текущую пятилетку страна намерена снизить объемы добычи на колоссальные 700 млн тонн в год, закрыв до 400 шахт.

Газовая доля

Вообще, с 2014 года в Китае наметилась тенденция к снижению потребления угля. В прошлом году, например, его потребление сократилось на 4,7% — страна делает ставку на газ. Сейчас Китай потребляет около 200 млрд кубометров газа; по прогнозу государственной CNPC, спрос к 2020 году вырастет до 340 млрд кубометров, а к 2030-му — до 540 млрд кубометров.

В структуре российского угольного экспорта на Китай в 2016 году пришлось 9,6%, что, в общем, не слишком принципиально для отрасли. Зато для российских экспортеров газа это возможность заработать. Например, один только «Газпром» намерен ввести к 2018 году газопровод «Сила Сибири» мощностью 38 млрд кубометров в год с возможностью ее увеличения до 61 млрд кубометров. Газовый гигант уже начал осваивать новое для себя направление. Так, в самом начале ноября глава компании Алексей Миллер заявил, что из-за резкого роста спроса Китай может столкнуться с дефицитом газа. Но, разумеется, китайцы всегда могут положиться на Россию, которая готова помочь удовлетворить газовые запросы КНР. «У “Газпрома” есть солидный задел производственных мощностей, компания может относительно быстро повысить добычу как минимум на треть, — говорит руководитель аналитического управления Фонда национальной энергетической безопасности Александр Пасечник. — “НоваТЭК” тоже ориентирован на расширение производства, он сделал ставку на СПГ и рассматривает азиатский рынок как опорный». За счет истории с углем «Газпром» сможет заработать и в Европе. «Цены на газ “Газпрома” имеют потенциал к росту, учитывая подорожание нефти на мировом рынке. Как известно, долгосрочные контракты на газ в части ценообразования имеют привязку к нефтяной корзине, и лаг запаздывания здесь обычно от квартала до полугода. То есть эффект нынешних 60 долларов за баррель рынок газа ощутит в полной мере во второй половине зимы, причем в этот период подстегивать цены на газ будет и сезонный спрос, — отмечает Александр Пасечник. — Сейчас экспорт “Газпрома” устойчив, но холдингу надо учитывать в стратегии альтернативные сценарии развития энергетики и продолжать изучать конкурентное поле, в том числе роль сегмента СПГ на рынке стран Старого Света».

В целом, по прогнозу Института энергетических исследований (ИНЭИ) РАН, даже на горизонте до 2040 года, несмотря на рост потребления газа, уголь сохранит свое доминирующее положение в Китае (см. график 3), в том числе в тепловой генерации (см. график 4).

Вывезти добытое

Таким образом, хоронить угольный рынок еще рано. «Стоит ждать определенных перемен, — говорит Александр Пасечник. — Ставка Пекина на замещение угля газом, конечно, изменит пропорции долей газа и угля в энергобалансе. Но процесс этот довольно инерционный, поэтому скорых перемен не последует, как минимум через пятилетку будет более ясное понимание энергетического вектора развития КНР».

«Как правило, экспортный рынок премиальный и производители заинтересованы в увеличении объема отгрузок, — отмечает Алексей Ярковой. — У российских производителей угля есть потенциал для развития, особенно в Восточной Сибири. Поэтому с высокой долей вероятности можно ожидать роста экспорта. Насколько вырастет российский угольный экспорт, зависит от пропускных возможностей отечественных железных дорог и морских портов». По словам аналитика, сокращение собственной добычи в Китае можно считать триггером, но не в долгосрочной перспективе, а скорее в краткосрочной. Появление дополнительного спроса на российский уголь в Азии произошло в результате сочетания нескольких факторов. Во-первых, в августе этого года ООН проголосовала за новые санкции против КНДР — входящим в ООН странам запретили импортировать из этой страны уголь, железную руду, железо, свинец и морепродукты. Запрет на покупку угля у Северной Кореи, которая поставляла антрацит в Китай, сделал востребованным российский антрацит на фоне хорошей логистики в сравнении, например, с конкурентами из Австралии. Во-вторых, это борьба китайских регуляторов с нелегальными шахтами, закрытие устаревших производств, ужесточение требований промышленной безопасности.

«Сжатие европейского угольного рынка в последние годы успешно компенсируется ростом востребованности угля на Востоке со стороны традиционных игроков — Японии, сократившей после аварии на Фукусиме выработку энергии атомными станциями, Китая, Южной Кореи, Индии, а также расширением поставок в относительно новые регионы сбыта — Вьетнам и Филиппины, — говорит Алексей Ярковой. — Уровень цен на уголь сделал рентабельным даже отправку этого сырья в Азиатско-Тихоокеанский регион из портов на Балтике».

В СУЭК отмечают, что наиболее привлекательным рынком сбыта для российских экспортеров угля будет не Китай, а развивающиеся страны Азиатско-Тихоокеанского региона, где, по прогнозу МЭА, спрос к 2021 году вырастет в 1,4 раза по сравнению с показателями 2015 года. Это Вьетнам, Филиппины, Малайзия, Таиланд.

«Нельзя забывать, что в мире живет более одного миллиарда человек, не имеющих доступа к электроэнергии, и уголь является для них наиболее доступным, экономически обоснованным и, при соблюдении ряда условий, высокоэкологичным способом этот доступ получить. Опубликованное в октябре исследование МЭА Energy Access Outlook 2017: From Poverty to Prosperity показало, что за последние полтора десятилетие число людей, живущих без доступа к электричеству, сократилось на 600 млн человек, причем вклад угольной генерации в решение этой проблемы составил 45%. Эта статистика показывает, что у угля есть серьезнейшие перспективы, несмотря на существующие в странах ЕС тенденции», — считают в СУЭК.

Таким образом, перспективы российского угольного экспорта, а следовательно, и самого развития отечественной угольной отрасли можно оценивать скорее как благоприятные. Однако при этом игроки рынка указывают на наличие инфраструктурных ограничений для экспорта. «Как показывает опрос участников рынка, пропускной способности РЖД уже не хватает, не хватает и вагонов, — отмечает Алексей Ярковой. — Зачастую в некоторых направлениях сложно согласовать план перевозок. Поставщики угля не могут гарантировать своевременного исполнения обязательств. И если портовая инфраструктура все-таки совершенствуется, то строительства новых крупных железнодорожных магистралей на Востоке пока не наблюдается. Более того, отгрузки летом часто серьезно осложняются ремонтом действующих путей. По словам трейдеров, сегодня железные дороги на востоке страны работают на грани пропускных способностей». Действительно, после вагонного бума пятилетней давности операторы, столкнувшись с избытком парка, не спешат покупать новые вагоны. На отдельных участках это уже привело к дефициту полувагонов.

Заметим, что перевозки угля для РЖД низкодоходны. Более того, как заявил в прошлом году глава железнодорожной монополии Олег Белозеров, РЖД перевозит в год 14 млн тонн угля себе в убыток. Тем не менее, указывают в СУЭК, в 2013 году, в значительной мере для целей угольного экспорта, был утвержден проект развития Восточного полигона — системы магистральных железных дорог Сибири и Дальнего Востока, предполагающий расширение пропускной способности Транссиба и БАМа на 66 млн тонн в год, до 124,4 млн тонн к 2020 году. «Развитие Восточного полигона подразумевает не только собственно строительство железных дорог, но и масштабную закупку нового подвижного состава, что поддерживает транспортное машиностроение, а также развитие электроэнергетики, прежде всего электросетевого комплекса, для электроснабжения магистралей», — говорят в компании.

Таким образом, планы ЕС и китайского правительства развитию российской угольной отрасли серьезно не помешают. Но для обеспечения этого развития придется разрешить ряд противоречий внутри страны, найти компромисс между угольщиками и железнодорожниками. Для чего, возможно, потребуется комплекс мер на государственном уровне.