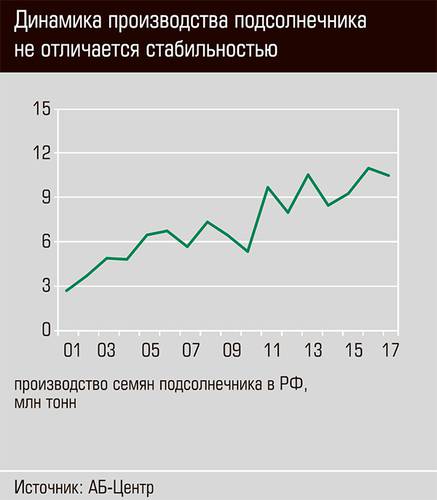

Судя по данным с полей, в этом году прогнозы по сбору подсолнечника не сбудутся: вместо ожидаемых 11 млн тонн будет собрано 10,5 млн, что на 10% меньше, чем в прошлом году. При этом мощности отечественных переработчиков масличных культур год от года растут, и снижение урожая подсолнечника в целом по стране приведет к загруженности маслобоен не более чем на 55% (вместо прежних 57%). В ситуации нестабильных урожаев подсолнечника переработчики стремятся диверсифицировать бизнес и начинают присматриваться к менее популярным пока у нас культурам — сое и рапсу. Растущий спрос на них в стране и мире сулит куда более заманчивые бизнес-результаты, чем переработка подсолнечника.

Уборочная страда

По оценкам ряда экспертов, производство российского подсолнечного масла в будущем аграрном сезоне 2017/18 снизится до 4,5 млн тонн (против 4,61 млн тонн в этом году). Впрочем, эксперты сходятся во мнении, что общий объем производства основных видов масел либо сохранится на уровне минувшего сельхозсезона, либо даже превысит его объемы на 10–20%. «Сокращение производства подсолнечного масла в этом году будет нивелировано ростом объемов выпуска рапсового и соевого масел почти на 30 процентов и более, до 470 тысяч тонн и 800 тысяч тонн соответственно, — говорит генеральный директор консалтинговой компании “Прозерно” Владимир Петриченко. — Для рапса погода была лучше, чем для подсолнечника, и его урожайность в этом году повысилась на 43 процента, а посевы сои были значительно расширены».

Дефицит подсолнечника в этом году мало кого пугает, поскольку его переработчики уже привыкли жить в условиях хронической нехватки сырья. Она сформировалась главным образом из-за несогласованности инвестиционных планов переработчиков подсолнечника и производителей, а также технологической отсталости ряда сельхозпредприятий. Это приводит к неравномерному распределению сырья между внешним и внутренним рынками.

Показательный пример в этом году — Алтайский край, собравший большой урожай подсолнечника раньше всех в Сибири. Как следствие, в самую страду стоимость тонны семян подсолнечника здесь снизилась в среднем до 10–12 тыс. рублей за тонну, при том что в прошлом году в пик уборочной она составила 15 тыс. рублей, а в декабре превышала 20 тыс. рублей за тонну. Причина в том, что некоторые аграрии, видя резкое снижение цен в сентябре, связанное с поступлением нового урожая, начали спешно продавать семечки подсолнечника, опасаясь еще большего падения его стоимости. По словам самих аграриев, цену, по сути, сломали те хозяйства, которые не имеют мощностей по сушке зерна и первичной переработке масла и продают в чистом виде семена. Их, в свою очередь, запугали якобы грядущим снижением цен трейдеры, перекупающие урожай подсолнечника для последующей минимальной переработки и поставки на экспорт. Однако уже в октябре все вспомнили о традиционном ежегодном дефиците, который явно усилится в следующем сезоне. В итоге на том же Алтае цена подсолнечника стабилизировалась на приемлемых значениях.

По данным аналитической компании «СовЭкон», в целом в августе–сентябре цены на подсолнечник снижались по стране, впервые за три года достигнув уровня 2014 года. Но уже во второй половине месяца сентября они поднялись до 16,6 тыс. рублей за тонну, главным образом из-за повышения закупочных цен маслоперерабатывающими предприятиями. По словам директора «СовЭкон» Андрея Сизова, цены начали расти и после снижения прогнозов по урожаю. «Цена на подсолнечное масло тоже может вырасти из-за вероятного повышения мировых цен, так как ведущие поставщики масла на внешние рынки — Россия и Украина — ожидают снижения валового сбора подсолнечника», — объясняет Андрей Сизов.

Производство отстает от переработки

Масличный рынок, в отличие от зернового, структурирован особым образом. Здесь мало кто сбывает семена в чистом виде, потому что даже многим средним и мелким хозяйствам почти ничего не стоит выжать из них нерафинированное масло на местных маслобойнях и продать его для дальнейшей очистки и фасовки переработчикам или экспортерам, готовым сбывать за рубеж и полуфабрикаты. В то же время крупнейшие российские переработчики по примеру ведущих мировых компаний предпочитают дистанцироваться от самостоятельного выращивания сырья и все больше сосредоточены на масштабировании выпуска масел и расширении их поставки на внутренний и внешний рынки.

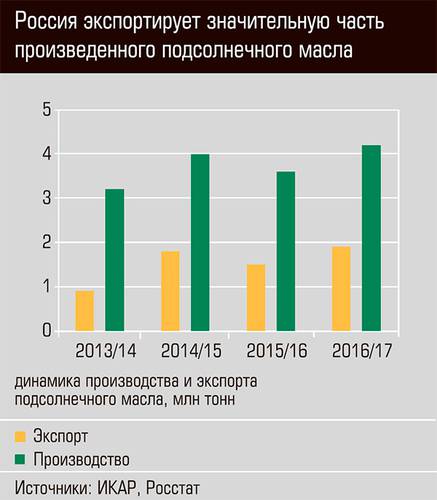

Погоня за объемами выпуска масла без учета планов аграриев привела за несколько лет к видимому дисбалансу. По данным аналитического портала Oil World, если мощности по переработке масличных культур в России (на 75–80% это подсолнечник) за восемь лет увеличились более чем вдвое и составили в прошлом году порядка 22–23 млн тонн семян, то валовое производство сырья за это же время выросло всего в 1,6 раза, до 10–11 млн тонн. То есть около половины перерабатывающих мощностей простаивают. Больше всего наращивали мощности именно производители подсолнечного масла, выпуск которого, по данным Масложирового союза России, увеличивался шесть лет кряду и в уходящем сезоне вырос на 21%, достигнув 4,6 млн тонн. При этом почти половину этих объемов переработали пять крупнейших участников рынка — группы компаний «Юг Руси», «Эфко», «Солнечные продукты», «Астон» и НМЖК, что говорит об относительно высокой концентрации рынка.

Активные инвестиции, насыщение внутреннего рынка и недозагрузка мощностей привели к снижению маржи переработчиков, которая сейчас варьируется на уровне от 6 до 10%, в то время как многие производители сырья, если не сбывают его в пик сезона, могут получать и двузначную рентабельность. Обострение конкуренции за сырье привело к тому, что некоторые компании начали сворачивать производство: в позапрошлом году, например, маслобойные заводы закрыли такие видные компании, как «ЮНК-Агропродукт», «Элит-масло», «Кернел» и другие. Лидеры же рынка стремятся создавать с производителями семян прочные альянсы. «По объемам для обоих наших маслоперерабатывающих заводов маслозерна, в принципе, хватает в регионах присутствия, — говорит генеральный директор “Русагро” Максим Басов. — Но когда в соседних регионах собирают меньше урожая, чем планировалось, то обостряется конкуренция и на наших локальных рынках. Поэтому мы стали больше работать с аграриями напрямую, либо авансируя их, либо иным образом предлагая заведомо более выгодные условия закупок, чем конкуренты-соседи».

Для увеличения загрузки предприятий Масложировой союз предлагает правительству повысить заградительную пошлину для экспортеров семян подсолнечника с нынешних 6,5 до 12% и выше. Дело в том, что после снижения в прошлом году заградительной пошлины (по условиям ВТО) экспорт сырья подсолнечника вырос за год вчетверо. «Если с 2013 по 2016 год Россия экспортировала менее 80 тысяч тонн семян подсолнечника, то уже в сезоне 2016/17 экспорт вырос в четыре раза, превысив 322 тысячи тонн, — говорит исполнительный директор Масложирового союза России Михаил Мальцев. — Это означает вымывание и без того дефицитной сырьевой базы. То есть мы будем недополучать экспортную выручку от готовой продукции с большей добавленной стоимостью».

Рост объемов производства и переработки подсолнечника уже несколько лет подряд ориентирован в основном на внешние рынки, поскольку внутренний насытили еще лет десять назад. По данным Oil World, в сезоне 2016/17 Россия экспортировала 2,9 млн тонн масел и жиров, что на 35% выше показателей прошлого сезона, или около 70% всей произведенной в стране продукции. На долю нашей страны приходится почти 20% мировых продаж подсолнечного масла (первое место занимает более плодородная Украина).

Направление — на рапс и сою

Для переработчиков один из способов избежать убытков при резком повышении цен на подсолнечник и снижении заградительных пошлин на экспорт семян — диверсификация переработки. Ряд производителей стал дополнять свои производства линиями переработки рапса и сои. Один из успешных примеров такой комбинации — экспортно ориентированный портовый производственный комплекс по переработке семян подсолнечника и рапса в Краснодарском крае компании «Эфко» мощностью 650 тонн в сутки. Группа «Содружество» еще в позапрошлом году начала строить в Белоруссии новый маслоэкстракционный завод (МЭЗ) стоимостью около 100 млн долларов по переработке подсолнечника и рапса, посевы которого активно увеличивает соседняя страна. Компания с иностранным участием «Каргилл» строит Новоаннинский МЭЗ в Волгоградской области, планируя освоить переработку новых гибридов подсолнечника, в том числе высокоолеинового, что позволит существенно углубить его переработку и повысить рентабельность. В этом году в Липецкой области компания «Черноземье» открывает самый крупный в Европе завод по переработке масличных культур мощностью до 900 тыс. тонн в сутки. Новое оборудование на этом заводе позволит перерабатывать для пищевой промышленности несколько видов масел, в том числе соевого и пальмового.

Мировой спрос на рапс растет сегодня активнее, чем на подсолнечник, в связи с возможностью производства из него биотоплива. Если в 2003 году в мире было собрано 36 млн тонн семян рапса, то в 2016-м — уже свыше 60 млн тонн. «Российский сектор растительных масел, прежде всего подсолнечника, доказал свою высокую конкурентоспособность на мировом рынке, поэтому, возможно, аграрии смогут добиваться эффективности и по другим масличным культурам, — считает главный аналитик Института конъюнктуры аграрного рынка Даниил Хотько. — Мы видим, что среди производителей и переработчиков растет интерес к соевому и рапсовому направлениям ввиду их большей востребованности на внешних рынках. Например, у нас посевы масличного льна с 2008 года выросли почти в десять раз, и России совместно с Казахстаном удалось выйти на первое место в мире по экспорту семян этого растения, вытеснив прежнего лидера — Канаду. Начинает расти и производство рыжикового масла, обладающего уникальными свойствами для производства из него биотоплива».

В России посевные площади под рапс наиболее активно расширялись с 2006 года и сейчас утроились по сравнению с тем временем. В 2013 году впервые был получен рекордный за всю историю выращивания в стране этой масличной культуры урожай 1,39 млн тонн, но затем сборы перестали расти, в основном из-за отсутствия достаточных мощностей по первичной переработке. Однако низкий мировой урожай и взрывной рост биржевых котировок на рапс в минувшем сезоне, возможно, заставит аграриев задуматься о расширении площадей под рапс и сою. «Рапс — твердая экспортная позиция, а соя очень востребована на внутреннем рынке. Мы уже сейчас можем перерабатывать свыше четырех миллионов тонн соевых бобов, а выращиваем их только два миллиона тонн и почти столько же завозим, — говорит Михаил Мальцев. — Поэтому для аграриев сейчас станет приоритетом расширять площади под более сложную в выращивании, но и более маржинальную сою».

Действительно, в уходящем сезоне российские производители сои побили исторический рекорд благодаря росту посевных площадей и повышению урожайности почти на 10% — до 14,8 центнера с гектара. В прошлом году была введена заградительная пошлина на соевый шрот и масло, в результате импорт сократился в десять раз, а объем производства сои вырос вдвое, до трех миллионов тонн. Это открывает новые перспективы для производителей маслосырья, поскольку в случае нестабильности на рынке подсолнечника у них будет возможность с прибылью заменить его другими масличными культурами.