По итогам года «Газпром» поставит на рынки дальнего зарубежья порядка 190 млрд кубометров газа. По словам главы монополии Алексея Миллера, это будет рекорд и для нее, и для всей газовой отрасли страны. И действительно, год назад «Газпром» экспортировал в дальнее зарубежье 179,3 млрд кубометров газа, это тоже было рекордом и на 12,5% превосходило показатель предыдущего года. Если же брать все экспортные поставки группы, включая продажи СПГ и трейдинг, то динамика роста экспорта будет видна еще яснее: объемы выросли со 167,6 млрд кубометров в 2008 году до 228,3 млрд в 2016-м, то есть на 36%. Сейчас экспорт в дальнее зарубежье превышает 54% всей добычи группы.

Крупнейшим внешним рынком традиционно выступают страны ЕС — они формируют до 80% объема поставок в дальнее зарубежье, их газовый рынок на 34% зависит от российского поставщика. И поставки туда продолжают расти, причем больше, чем рынок в целом. «Темпы роста поставок будут существенно выше скорости увеличения потребления, а это свидетельствует о том, что ниша для нашего газа на рынке имеется», — говорит руководитель «Газпром экспорта» Елена Бурмистрова.

Между тем «Газпром» вовсе не собирается почивать на лаврах и форсирует альтернативные пути внешних поставок.

Так, появилась информация, что экспортный газопровод «Сила Сибири» может быть запущен даже с опережением заявленных сроков (декабрь 2019 года). Более того, помимо традиционного интереса к китайскому рынку «Газпром» обнаружил перспективы на рынках Юго-Восточной Азии. По словам Алексея Миллера, в ходе саммита АТЭС прошли переговоры с PetroVietnam о возможности строительства регазификационных терминалов под СПГ на территории Вьетнама. «Мы в деталях обсуждали статус проектов, которые находятся сейчас в реализации, и в результате были намечены планы на перспективу. Рынок Вьетнама постепенно начнет расширяться, а потому он намного больше будет нуждаться в импорте и сжиженного газа. Мы наблюдаем тут отличные перспективы совместной деятельности в части возведения регазификационных терминалов под СПГ и с точки зрения его поставок из своего портфеля», — заявил глава «Газпрома».

Нерыночная конкуренция

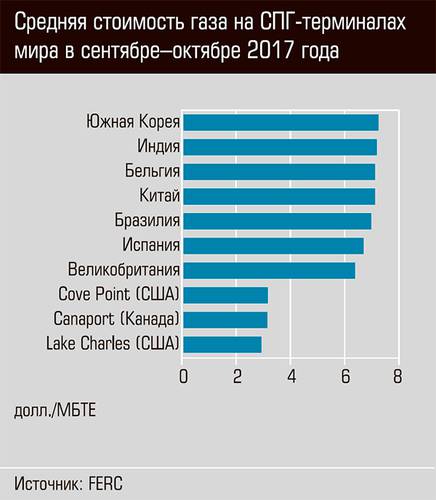

Формально «Газпрому» нечего волноваться. Рыночной конкуренции с альтернативными источниками газа в Европе в лице поставок СПГ из США в компании не боятся. Елена Бурмистрова уверяет, что реальная конкуренция станет возможна лишь в том случае, если газ на площадке Henry Hub будет стоить один доллар за миллион BTU: «То есть снижение втрое! Американским коллегам сегодня намного выгоднее осуществлять поставки в Азиатско-Тихоокеанский регион».

Последние три года цены на мировых рынках СПГ снижались. Но даже это ситуацию не спасает, цены слишком высоки для реальной конкуренции с трубопроводным газом.

«Газпром» не может пожаловаться и на низкую ресурсную обеспеченность. По данным компании, ее разведанные запасы по итогам 2016 года оценивались в 36,4 трлн кубометров — на 25% больше, чем в 2005 году. В том числе доказанные и вероятные запасы год назад составили 23,9 трлн кубометров — на 15% больше, чем в 2005-м.

Прирост запасов позволяет компании уверенно смотреть в будущее. Ее ресурсная обеспеченность велика и в последнее десятилетие уверенно росла, достигнув в прошлом году 87 лет.

Коль условия работы столь комфортны, что же толкает компанию на поиск альтернативных каналов поставок?

Безусловно, политика. Ранее важнейшим каналом экспортных поставок «Газпрома» в Европу была украинская газотранспортная система. Десять лет назад через нее прокачивалось в среднем порядка 80% поставляемого в Европу газа. Однако украинская сторона, похоже, воспринимала транзитную трубу как дойную корову (сейчас транзитные платежи создают порядка 3% украинского ВВП), которую совсем не обязательно кормить. Несмотря на свое стратегическое значение, украинская ГТС оставалась хронически недофинансированной, что привело к ее колоссальному износу и вскоре уже может поставить под вопрос саму техническую возможность прокачки через нее газа. Более того, Киев неоднократно использовал «трубу» для политического шантажа в вопросах, даже не связанных с газовым рынком.

Ответом «Газпрома» стало строительство газопроводов в обход Украины. В конце 2011 года по дну Балтийского моря проложили первую ветку «Северного потока» мощностью 55 млрд кубометров газа в год. Позже был заявлен еще ряд проектов.

В принципе, эти проекты выгодны потребителям в Западной Европе. Согласно исследованию немецкой консалтинговой компании EWI, появление «Северного потока — 2» приведет к тому, что «из-за конкуренции между поставщиками СПГ и трубопроводного газа цены снизятся на 4–13% к 2020 году, а экономия конечных потребителей в Европе от этого составит 7,9 млрд евро в 2020 году».

Против выступают, само собой, Украина, которая боится потерять транзитную кормушку, а также США, продвигающие интересы своих экспортеров СПГ. И, как ни парадоксально, Польша и прибалтийские страны, которые, строго говоря, от появления новой трубы ничего не теряют.

Их борьба

Противникам российских экспортных проектов доводилось одерживать победы. Скажем, из-за политического давления Брюсселя по инициативе болгарской стороны было заморожено строительство «Южного потока». Сейчас борьба евробюрократов и лимитрофов с «Газпромом» переместилась на фронт «Северного потока — 2». Здесь важно отметить, что транзитный контракт «Газпрома» с Украиной истекает в 2019 году и перезаключать его стороны не спешат — не могут договориться об условиях нового контракта. Однако, как заявил вице-председатель Еврокомиссии Марош Шефчович, «продолжение транзита газа через Украину после 2019 года — приоритет для ЕС».

Накануне октябрьского саммита ЕС Варшава и прибалты требовали предоставить Еврокомиссии мандат на ведение переговоров с Россией по «Северному потоку — 2». Но в итоге вопрос даже не обсуждался. В свою очередь юридическая служба Совета ЕС вынесла вердикт, что Еврокомиссия не имеет юридических оснований для ведения переговоров с «Газпромом».

Как отмечают эксперты, для принятия решения в Совете ЕС понадобится квалифицированное большинство, которым будут считаться не менее 55% членов совета, представляющих не менее 14 стран и не менее 65% населения ЕС. Страны — сторонники проекта, которые через свои энергокомпании инвестируют в газопровод либо обеспечивают его заказами на поставку газа, или те, в которых базируются компании, получающие выручку от строительства газопровода, — это 51,3% общего количества голосов.

Ведущий аналитик Фонда национальной энергетической безопасности Игорь Юшков рассказывает: «С 1 января 2020-го закончится контракт на прокачку газа через Украину. И к этому сроку “Газпром” хочет иметь альтернативные газопроводы, иначе Киев сможет шантажировать Россию транзитом. “Турецкий поток”: точно будет построен. Однако проблема во второй нитке: у “Газпрома” нет договоренности о продолжении ее на территории ЕС. Нет и решения, куда вести трубу: в Грецию и далее в Италию или через Болгарию, Сербию, Венгрию в Австрию. С “Северным потоком — 2” проблем пока много. Они связаны с попытками Еврокомиссии заставить Россию отказаться от проекта. Юридическая служба ЕС согласилась, что запретить строить проект она не может. Теперь ЕС стремится сделать так, чтобы участники проекта сами от него отказались. Для этого ЕС хочет распространить на “Северный поток — 2” нормы Третьего энергопакета. Это, по их мысли, приведет к тому, что “Газпром” сможет использовать только 27,5 миллиарда кубометров вместо 55 миллиардов мощности газопровода. Соответственно, инвестиции в размере 9,8 миллиарда долларов уже значительно менее выгодны для иностранных участников проекта. И расчет на то, что они сами от него откажутся. Важно отметить, что Третий энергопакет — это правило использования инфраструктуры. Этот закон не может запретить кому-то строить газопровод. Стратегическая задача “Газпрома” — закончить газопровод к концу 2019 года. Пока концерн говорит, что успеет это сделать. “Газпрому” нужно упирать на то, что Третий энергопакет, придуманный для развития конкуренции, пытаются применить для блокировки отдельного проекта. Это политизация энергетики, а это приводит к искажению сути закона».

Отметим, что теперь, как заявил министр иностранных дел России Сергей Лавров, Москва будет учитывать негативный опыт с «Южным потоком». По его словам, страны Южной Европы выражают заинтересованность в проведении к ним нитки «Турецкого потока». Однако Россия будет готова к этому лишь «после получения твердых юридических гарантий со стороны Брюсселя».

Другие корзины

Становится понятно, что «Газпром» не хочет складывать все яйца в одну корзину. Альтернативой могут выступать как географическая диверсификация экспортных поставок трубопроводного газа, так и освоение иных технологий доставки его потребителю.

В случае экспортных трубопроводов в первую очередь речь идет о «Силе Сибири». Газопровод проектной мощностью 48 млрд кубометров в год уже строится. Ресурсной базой для него должны стать Чаяндинское (Якутия) и Ковыктинское (Иркутская область) месторождения. Газопровод ориентирован на обеспечение газоснабжения дальневосточных регионов России и на экспорт в Китай. Экспортная составляющая, по соглашению между «Газпромом» и китайской CNPC, — 38 млрд кубометров в год в течение как минимум тридцати лет. Старт поставок через новую трубу намечен на 20 декабря 2019 года. Но, как уже было отмечено выше не исключен и более ранний запуск.

Впрочем, «Сила Сибири» будет опираться на сырьевую базу Восточной Сибири и Дальнего Востока, ее нельзя в полной мере считать альтернативой экспортным поставкам с месторождений Западной Сибири. Такой альтернативой может стать проект «Сила Сибири — 2» мощностью 30 млрд кубометров в год. Как сообщает «Газпром», по этому проекту выполнен технико-экономический анализ и ведутся переговоры с CNPC о согласовании коммерческих и технических условий. Ранее речь шла о том, что китайцы хотели бы заключения интегрированного контракта — с доступом к добыче в России. «Газпром» же согласен только на равноценный размен — с доступом к добыче в Китае.

Другой альтернативой может стать развитие СПГ-проектов. Сегодня доля России на мировом рынке СПГ не превышает 5%, однако государственная энергетическая стратегия предусматривает увеличение ее к 2035 году до 12%. «Газпром» работает на рынке СПГ с 2005 года в рамках спотовых и разменных операций, осуществляемых компанией Gazprom Marketing and Trading. В 2008 году этот бизнес был выделен в отдельную дочернюю компанию Gazprom Global LNG. В 2009-м в рамках проекта «Сахалин-2» введен в эксплуатацию первый в России завод по производству СПГ мощностью 10 млн тонн в год. В перспективе «Газпром» намерен расширить его мощность еще на 5,4 млн тонн в год, а также построить два новых СПГ-терминала – «Балтийский СПГ» в Ленинградской области и «Владивосток-СПГ» в Приморье мощностью по 10 млн тонн в год каждый.

Отметим, что, по данным компании, группа «Газпром» в последние годы уверенно наращивает объемы продаж СПГ — с 1,85 млн тонн в 2010 году до 3,71 млн в 2016-м. Крупнейшие потребители — Япония и Тайвань, но возможное проникновение на рынки Юго-Восточной Азии хорошо ложится в эту тенденцию. «СПГ-терминал во Вьетнаме — это попытка создать дополнительный рынок сбыта. Страны АТР будут наращивать потребление газа. Тем более что Вьетнам отказался от строительства АЭС. И “Газпром” рассчитывает, что сможет поставлять свой СПГ во Вьетнам с третьей очереди завода на Сахалине, когда ее построит», — говорит Игорь Юшков.