Если верить философскому убеждению, что жизнь состоит из белых и черных полос, то можно утверждать, что продажи коммерческих автомобилей и спецтехники в России уверенно въехали в белую полосу. После нескольких тяжелых лет провала этот рынок вновь устремился вверх.

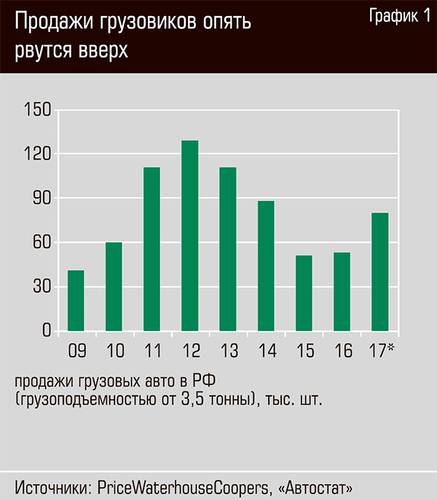

Внушительные результаты прироста демонстрируют все виды коммерческих автомобилей и техники. Например, в сегменте так называемых легких коммерческих автомобилей (полной массой до 3,5 тонн) продажи за первые девять месяцев текущего года выросли на весомые 20% и, по данным аналитического агентства «Автостат», достигли 62,3 тыс. единиц. Еще более впечатляюще выглядит прирост продаж грузовиков (полной массой свыше 3,5 тонны). По данным «Автостата», за январь–сентябрь их продажи в России подскочили на 49%, до 53,1 тыс. единиц. Столь позитивные сдвиги весьма вдохновляют участников рынка, для которых последние четыре года были очень непростыми: в частности, продажи грузовиков упали в два с половиной раза — с почти 130 тыс. единиц в рекордном 2012-м до 50 тысяч с небольшим по итогам 2016 года (см. график 1).

Отложенный спрос

Важным фактором, влияющим на оживление рынка коммерческих автомобилей, его участники называют эффект отложенного спроса. С началом кризиса из-за падения рубля многие владельцы автопарков приостановили закупки машин до лучших времен. И сейчас, когда рынок стабилизируется, транспортные компании начали обновлять парки, так как устаревшие и изношенные автомобили грозят их владельцам нарушением основных бизнес-процессов и убытками. «Если есть груз, то его нужно на чем-то перевозить, — говорит Дмитрий Иевлев, генеральный директор автопарка транспортной компании ПЭК. — В последние годы многие компании отложили закупку автомобилей из-за значительного роста их стоимости и цен комплектующих. Но сейчас, после некой стабилизации рынка и постепенного роста тарифов на услуги, игроки смогли продолжить обновлять парки коммерческих автомобилей».

Растущий спрос на коммерческие машины способствует и оживлению некоторых видов перевозок, констатируют представители логистических компаний. «Ритейл растет, что сказывается на увеличении объемов перевозок. Часть крупных компаний расширяют собственные автопарки, а остальные игроки нуждаются в услугах внешних перевозчиков, которые тоже вынуждены увеличивать свои парки, — рассказывает Марат Зайнетдинов, директор по операциям логистической компании Nawinia Rus. — Кроме того, стандарты качества перевозок и требования к подвижному составу ужесточаются, следовательно, появляется необходимость замены устаревшей техники. Производители коммерческого транспорта также улучшают многие эксплуатационные характеристики транспортных средств, например показатели экономичности и экологичности, что является еще одним стимулирующим фактором для обновления автопарков».

Дополнительный стимул развития продаж — укрепление курса рубля, благодаря чему цены, прежде всего на иностранные машины, кажутся потребителям не такими заоблачными. Позитивно сказываются на рынке и меры господдержки. В частности, государство в настоящее время поддерживает некоторых схемы приобретения коммерческих автомобилей в лизинг, что делает его более доступным.

Иностранное вмешательство

Российский рынок коммерческих автомобилей отличается тем, что здесь доминирующие позиции все еще держат российские производители. В отличие от рынка легковых автомобилей, где тон уже давно задают иностранные гиганты, коммерческий автотранспорт традиционных отечественных брендов пользуется значительным спросом.

Например, в сегменте грузовых автомобилей уверенное лидерство по продажам держит КамАЗ — по итогам девяти месяцев этого года КамАЗ ГАЗ и «Урал» занимают 48% всего рынка грузовиков. То же самое в сегменте легких коммерческих авто (LCV). Здесь не просто лидерство, а почти монополию на рынке держат ГАЗ, УАЗ и Lada, которым вместе в этом году удалось подмять под себя почти 90% всех продаж LCV.

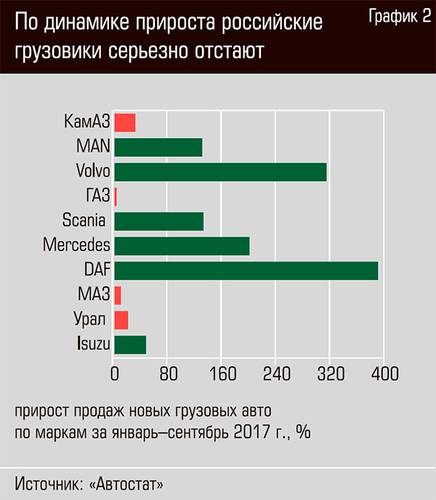

Однако не стоит полагать, что положение российских производителей на рынке коммерческих автомобилей комфортно и безоблачно. Российские продажи здесь особенно укрепились после падения курса рубля в 2014–2015 годах, когда цены на зарубежные грузовики скакнули вверх и стали «кусаться». По мере укрепления национальной валюты и стабилизации цен на импортные машины ситуация меняется. Да, при общем росте рынка растут продажи и у российских автопроизводителей, однако динамика прироста у иностранных брендов более весомая.

Например, если по итогам девяти месяцев продажи КамАЗа увеличились почти на 30% по сравнению с аналогичным периодом прошлого года, то немецкая марка MAN за этот же период приросла на 129%, Volvo — на 313%, Scania — на 131%, Mercedes — на 199%, а DAF — на 389% (см. график 2). Схожая ситуация наблюдается на рынке легких коммерческих автомобилей, где по приросту продаж тоже лидируют иностранные бренды. В частности, за девять месяцев 2017-го компании Ford удалось нарастить продажи на 63%, Citroën — на 59%, Peugeot — на 38%. В то время как у отечественных брендов динамика прироста более скромная: ГАЗ за тот же период увеличил продажи на 20%, УАЗ — на 18%, Lada — на 35%.

Конкурентная борьба

Столь разная скорость роста продаж у российских и у иностранных производителей говорит о том, что в ближайшее время за растущий рынок коммерческих автомобилей в России развернется нешуточная схватка. Реальность такова, что если российские производители коммерческих машин не смогут в ближайшем будущем предлагать потребителю современный, качественный и доступный продукт, то они рискуют быть вытесненными иностранными игроками.

Понимая это, российские компании активно модернизуют свою продукцию. Так, КамАЗ недавно объявил, что в ближайшее время будет делать ставку на выпуск грузовиков с принципиально новой кабиной К5. Кабины всегда были слабым элементом в продукции предприятия. И вот теперь новая кабина, по заявлениям российских разработчиков, отвечает мировому уровню по эргономике, удобству и комфорту для водителя. Кроме того, недавно КамАЗ представил свой принципиально новый двигатель Р6 — экономичный, экологичный и при этом более мощный. Продвигает КамАЗ и новый для себя тип грузовиков, предназначенных для перевозок на дальние расстояние, где раньше безраздельно господствовали иностранные компании. Речь идет о машинах семейства «КамАЗ-5490 Neo», недавнее появление которых на рынке благодаря привлекательному соотношению цены и качества было встречено с большим интересом.

Активно развивает свою продуктовую линейку и ГАЗ. В частности, недавно предприятие объявило о начале продаж новой линейки коммерческих автомобилей «ГАЗель Next» полной массой 4,6 тонны. По сравнению с действующей линейкой «ГАЗель Next» (полной массой 3,5 тонны) новая модель отличается повышенной грузоподъемностью (она выросла с 1,5 тонны до 2,62), увеличенным объемом кузова, улучшенной эргономичностью, более высоким уровнем безопасности.

Наконец, громкое заявление о своем наступлении на рынок легких коммерческих автомобилей сделал недавно Ульяновский автомобильный завод, который начинает продажи совершенного нового автомобиля «УАЗ Профи». Машина имеет грузоподъемность 1,5 тонны, оснащается новым поколением бензинового двигателя Заволжского моторного завода ZMZ-PRO (мощность до 160 л. с.) и коробкой передач корейского производства. «УАЗ Профи» доступен по цене (она начинается примерно с 700 тыс. рублей) и имеет все шансы стать весьма привлекательным предложением для транспортных компаний и частных предпринимателей.

Впрочем, не стоят на месте и иностранные производители коммерческой техники. Большинство их активно обновляет представленный в России модельный ряд, пытаясь на фоне подъема спроса сделать выгодное предложение. Например, компания DAF объявила о начале продаж в России с начала следующего года нового грузовика DAF XF 480 FT. Эта машина отличается пониженным расходом топлива, увеличенной грузоподъемностью, а также повышенным комфортом для водителя.

Ford, в свою очередь, недавно запустил облегченную версию модели легкого коммерческого автомобиля Ford Transit. Новые модификации имеют полную массу 2499 кг, что позволяет беспрепятственно передвигаться по центру Москвы и других крупных российских городов, где движение транспорта большей грузоподъемности запрещено.

А корейская Hyundai недавно начала выводить на российской рынок свою новую модель H350 (полная масса до 3,5 тонны), которая будет доступна как микроавтобус, фургон и шасси. В более тяжелом весе корейский автопроизводитель намерен продвигаться на рынке с помощью новых моделей Hyundai Mighty EX6 (полная масса 6,5 тонны) и Hyundai Mighty EX8 (полная масса 7,8 тонны).

Но главный тренд активизации иностранных производителей коммерческих автомобилей — развитие собственных производств на территории России. Так, Volvo Group недавно объявила о расширении выпуска грузовиков на своем предприятии под Калугой. Компания запустила его еще в 2009 году, и суммарные инвестиции в этот проект производственной мощностью 15 тыс. грузовиков в год уже превысили 100 млн евро. В частности, Volvo наращивает под Калугой производство грузовиков ходовой серии Volvo FMX, а также заявляет, что в ближайшее время планирует запустить здесь производство передовых автоматизированных коробок передач Volvo I-Shift.

Активизирует производство грузовиков в России и марка Mercedes. Представители совместного предприятия «Даймлер КамАЗ Рус» недавно заявили, что в этом году Mercedes планирует произвести в России около 3000 грузовиков — больше, чем в рекордном 2013-м (тогда было выпущено 2600 машин). СП также строит в России новый завод по производству кабин, который начнет выпускать продукцию в 2018 году.

Наконец, громкое заявление недавно сделала японская компания Hino, которая обнародовала планы строительства своего завода по производству грузовиков в России. Соглашение об этом было подписано с руководством Московской области; новое предприятие разместится на северо-западе Подмосковья, в районе аэропорта Шереметьево. Начало строительства запланировано на весну следующего года, а первые автомобили на российском заводе Hino начнут сходить с конвейера в середине 2019-го. Планируемый начальный объем выпуска машин на предприятии — две тысячи единиц в год, а объем инвестиций в проект с японской стороны составит около миллиарда рублей.

Наезд экскаваторов

Наряду с продажей коммерческих автомобилей в России стремительно развивается и рынок дорожно-строительной техники. Согласно опубликованному на прошлой неделе заявлению Комитета производителей дорожно-строительной и спецтехники Ассоциации европейского бизнеса (АЕБ), в третьем квартале текущего года продажи этого вида техники в России увеличились на внушительные 60%.

В частности, продажи гусеничных тракторов за июль–сентябрь этого года подскочили на 93% (по сравнению с аналогичным периодом прошлого года), экскаваторов-погрузчиков — на 73%, гусеничных экскаваторов — на 55%, колесных погрузчиков — на 33%, колесных экскаваторов — на 82%, самосвалов с жесткой рамой — на 175% (см. график 3).

Причины столь бурного роста спроса на спецтехнику в целом схожи с факторами, толкающими вверх спрос на коммерческие автомобили. «Укрепление рубля к основным валютам на фоне увеличения инвестиций в строительные проекты со стороны государства (наиболее крупные из них — объекты в Южном федеральном округе, нефтяные и газопроводы, а также инфраструктурные объекты для чемпионата мира по футболу-2018 года в разных городах России) стали мощным стимулом для подъема рынка спецтехники», — говорит Сергей Харитонов, директор по развитию компании JCB в России.

Как и в сегменте коммерческих автомобилей, развитие рынка здесь характеризуется противостоянием российских и иностранных производителей. По данным ассоциации «Росспецмаш», в настоящее время доля российских производителей на рынке дорожно-строительной техники (ДСТ) составляет 45%. При этом в перспективе она вполне может вырасти: в частности, за первые девять месяцев текущего года выпуск автогрейдеров в России увеличился на 70%, экскаваторов — на 36%, дорожных катков — на 43%, автокранов — на 30%. Всего же производство ДСТ в России, по подсчетам «Росспецмаша», в январе–сентябре увеличилось на 34%, до 19,5 млрд рублей.

По заявлению представителей ассоциации, важное значение для развития производства спецтехники в России оказывают меры государственной поддержки, прежде всего связанные с программой льготного лизинга, когда государство компенсирует часть лизинговых платежей. Программа была запущена в этом году, и, по мнению представителей «Росспецмаша», ее обязательно нужно продолжить в 2018-м.

Производственный задор в области выпуска спецтехники в России охватил не только российские, но и иностранные компании. Некоторые из них уже успели запустить здесь производственные площадки. Например, в ближайшее время Volvo собирается расконсервировать свой завод экскаваторов под Калугой, деятельность которого была приостановлена из-за спада на рынке. Hitachi заявляет о развитии своих производственных мощностей на тверском предприятии — в частности, недавно было объявлено о развитии здесь выпуска комплектующих для карьерных экскаваторов. «Мы планируем расширять производственный модельный ряд на заводе в Твери, представим несколько новинок. А наши новые дистрибуторы в России планируют расширять свою филиальную сеть, чтобы обеспечить максимальную поддержку клиентов вне зависимости от удаленности их рабочих площадок», — рассказал «Эксперту» Сэндзаки Масафуми, генеральный директор Hitachi Construction Machinery Eurasia.

Впрочем, по мнению участников рынка спецтехники, однозначной уверенности, что нынешний всплеск спроса окажется долгосрочным, нет. Представители компаний опасаются, что в ближайшие годы в России не появится новых масштабных инфраструктурных проектов, и тогда спрос на строительную и дорожную технику вновь пойдет на спад. Пугают участников рынка и разговоры о том, что в следующем году в России введут новый утилизационный сбор на строительную и дорожную технику.

Более оптимистичны прогнозы в отношении долгосрочного развития продаж коммерческих автомобилей. Скорее всего, рост этого рынка в ближайшие годы сохранится — обнадеживает развитие ряда секторов экономики, где активизируются коммерческие автомобильные перевозки. «На данный момент мы видим бурный рост в нескольких областях грузоперевозок. Это, например, перевозка продуктов питания, а также все, что связано с электронной коммерцией. Как минимум две эти области прогнозируемо указывают на позитивный рост, — считает Дмитрий Колотильщиков, директор по закупкам транспортных услуг логистической компании FM Logistic. — Таким образом, спрос на коммерческий транспорт, связанный с этими видами перевозок, будет успешно расти».