В начале следующего года начнет работу центр трансферта аграрных технологий, который создается по решению Федеральной антимонопольной службы России на базе Института права и развития ВШЭ — «Сколково» специально для того, чтобы глобальный химико-фармацевтический концерн Bayer AG в течение пяти лет обеспечивал российских селекционеров и аграриев своими наработками в сфере биотехнологий и точного цифрового земледелия. Это беспрецедентное для нашей страны антимонопольное условие со стороны ФАС в отношении мирового гиганта возникло после того, как в прошлом году Bayer AG купил за 66 млрд долларов своего основного конкурента — ведущий агрохимический концерн США Monsanto — и занял доминирующее положение на глобальном и российском рынке новых гибридов семян растений, оригинальных биоудобрений, а также комплексных цифровых агротехнологий точного земледелия (цифровой анализ мониторинга внешней среды сельхозугодий, используемый для сокращения издержек).

«Позиции компании Bayer по части продажи новых улучшенных гибридов сельхозкультур значительно усилятся на нашем рынке за счет приобретенного селекционного направления Monsanto, а создаваемый центр трансферта технологий позволит нашим ученым и бизнесу получить доступ к закрытой ныне базе научных данных глобального концерна, — пояснил “Эксперту” директор Института права и развития Алексей Иванов. — По сути, Bayer будет пять лет содействовать усилению действующих конкурентов в России и созданию новых».

Получать доступ к массиву биохимической информации более устойчивых и урожайных гибридов растений наши селекционеры смогут на основе неисключительной лицензии (позволяет распоряжаться ею разным компаниям) с выплатой роялти Bayer, но только после получения выручки от продажи полученных с его помощью новых семян. Представители Bayer готовы приоткрыть завесу своих биотехнологий, но пытаются понять, что именно необходимо их нынешним и будущим российским конкурентам. С этой целью ВШЭ и «Сколково» сейчас анкетируют участников рынка, поскольку уже в январе с Bayer должен быть заключен договор о создании и финансировании этой же компанией центра трансферта агротехнологий (сумма пока не определена даже приблизительно). Впрочем, как выясняется, российские ученые и бизнес восприняли эту возможность без особого энтузиазма, поскольку основные достижения купленных Bayer биотехнологий Monsanto сводились к запрещенным в России генно-модифицированным агротехнологиям. В то же время у наших агрохимкомпаний и селекционеров есть и собственные разработки в сфере новых биотехнологий (без прямого вмешательства в гены), которым завидуют и глобалисты.

«Зеленая революция» эволюционировала

Сделку Bayer по покупке Monsanto на разных условиях согласовывали антимонопольные органы США, Евросоюза и стран БРИКС, поскольку в результате нее Bayer станет крупнейшей в мире компанией по производству новых гибридов растений и удобрений. Дело в том, что именно такие вертикальные агрохимхолдинги в свое время кардинально изменили конфигурацию мирового агрорынка и сейчас в прямом смысле способны «держать за глотку» экономики ведущих стран. Из нынешних лидеров агрохимрынка (это так называемая большая шестерка — германские Bayer и BASF, североамериканские Monsanto, Dow Chemical и Dupont, китайская Syngenta) именно Monsanto в 1990-е спровоцировала «зеленую революцию» на Западе за счет создания ГМО-семян, кратно превосходящих естественные по всхожести и устойчивости к болезням. Это были первые прорывы аграрных биотехнологий, но сводились они к прямому изъятию или встраиванию чужеродных генов в геном растения, что потом стало настораживать общество и часть научного сообщества.

Будучи изначально химической компанией, Monsanto в 1990-е стала активно скупать ведущих мировых производителей семян зерновых культур и овощей, на базе которых и выводила ГМО-гибриды. Первоначально изменения генов растений сводились к тому, чтобы сделать их менее восприимчивыми к химическим удобрениям, на продаже которых главным образом и зарабатывала Monsanto. Поскольку именно такие технологии обеспечивали кратно бо́льшую урожайность, уже в 1995 году половина полей в США была засеяна ГМО-семенами, вследствие чего в сельском хозяйстве произошел взрывной рост и страна быстро стала одним из ведущих экспортеров зерна. Но вместе с тем американские и вслед за ними европейские фермеры оказались в зависимости от агрохимхолдингов, которые с каждым годом вынуждали их покупать все больше удобрений и ГМО-семян. Позже появились ГМО-гибриды, которые за счет новых свойств требовали уже меньшего количества удобрений, что лишь отчасти облегчило положение аграриев. Такие семена продаются намного дороже и на более жестких условиях — фермеры, например, не имеют права воспроизводить их или передавать другим под угрозой 120-кратного штрафа. Антимонопольные ведомства развитых стран не раз уличали игроков «большой шестерки» в картельных сговорах и в создании для аграриев дискриминационных условий, а в обществе укоренился миф об угрозе ГМО-технологий человечеству. В конце концов глобалисты отчасти исправились, начав выводить на рынки наиболее требовательных стран семена, созданные по принципиально иным технологиям — без прямого вмешательства в геном, а путем скрещивания и отбора разных гибридов на основе массива накопленной за многие годы информации о ДНК растений. Такие растения, как правило, тоже не требуют много удобрений, но их производители уже на это и не рассчитывали, изменив свои бизнес-модели. Они прекратили искусственно вынуждать фермеров (во всяком случае, в развитых странах) ежегодно наращивать закупки агрохимикатов, но при этом нашли иные способы привязать их к своей продукции.

Бурная консолидация активов в предыдущие десять лет и развитие цифровых и космических технологий позволила почти всем игрокам «большой шестерки» сконцентрировать свои бизнес-модели по формуле «семена — подходящие лучше всего именно им химудобрения — сопровождение агроцикла с помощью цифровой платформы». То есть, купив что-то одно, агропроизводитель для получения максимального эффекта вынужден покупать, как правило, и два других продукта (цифровая платформа при этом — своего рода дополнительный сервис, который посредством спутников, дронов и прочих средств анализирует внешнюю среду и подсказывает фермеру, когда что сажать и сколько лить удобрений). Заполучив сейчас Monsanto, Bayer существенно укрепил свои позиции на всех трех направлениях сразу, поскольку обзавелся лучшей мировой базой генетических данных о гибридах, что теперь позволит ему выводить на рынок новые конкурентные семена. При этом главным образом речь идет не о производстве ГМО-семян, оборот которых ограничен во многих странах, а о новых биотехнологиях, ставших доступными именно за счет накопленного массива генетической информации. «Сейчас селекция растений происходит не только на основе прямого изъятия или добавления генов, но и на основе анализа генетических данных и последующего скрещивания сопоставимых гибридов, а такие технологии уже не попадают под запреты оборота ГМО-семян, их можно будет использовать и в России, — говорит Алексей Иванов. — Но поскольку у нас мало занимались ГМО, то у российских селекционных центров и компаний мало данных о генетических маркерах. За счет центра трансферта агротехнологий они, по крайней мере, смогут пользоваться данными и технологиями компании Bayer».

Травить умеем сами

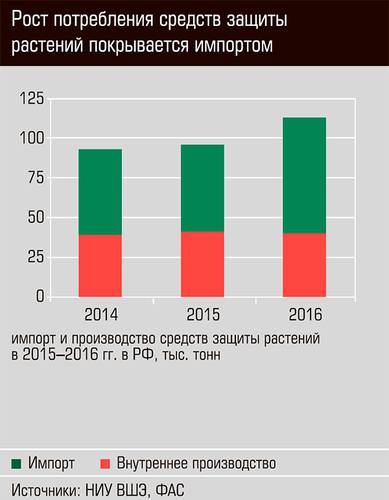

Поскольку Bayer — крупнейший мировой игрок на рынке средств защиты растений (СЗР), ФАС изначально рассматривала возможность открытия для наших компаний доступа к его уникальным разработкам по инсектицидам, фунгицидам и пестицидам. Но в итоге это сочли излишним, поскольку в России компании по производству СЗР окрепли настолько, что уже составляют прямую конкуренцию мировым гигантам. Впрочем, российский рынок СЗР объемом около миллиарда долларов в год развивается своеобразно: при наличии трети свободных мощностей у нас растет импорт, в то время как российские производители наращивают экспансию в другие страны. По данным Российского союза химических средств защиты растений (РСХСЗР), на долю участников которого приходится более 80% отечественного производства средств защиты растений, с 2014 по 2016 год на фоне активного роста спроса со стороны аграриев импортные поставки удобрений выросли почти на 30%, до 73 тыс. тонн (половина импорта приходится на страны Евросоюза, треть — на Китай). По прогнозу президента РСХСЗР Александра Ускова, рынок будет расти, поскольку в развитых странах до 90% посевов обрабатывается пестицидами, а у нас пока что только две трети, и интерес к увеличению урожайности за счет новых средств защиты у аграриев растет.

Если мировой рынок СЗР последние шесть лет прирастал в среднем на 4,6% в год, то российский — на 9,8%. Если мировая «большая шестерка» на рынке СЗР занимает 64%, то российская «большая семерка» (глобальные Syngenta, Bayer, BASF, Dupont и российские «Август», «Щелково Агрохим» и «Агро эксперт групп»), по оценкам издательства «Агрорус», контролирует до 90% продаж удобрений в России. При этом российская научно-производственная компания «Август» в 2015 году вырвалась в лидеры рынка, нарастив выручку почти наполовину, до 12,5 млрд рублей, и обогнав по обороту традиционного гегемона рынка Syngenta. В этом ей помогли именно собственные научные разработки новых видов удобрений, созданные на основе действующих или уже открытых патентов других компаний. «У нас своих только 160 патентов на улучшенные свойства удобрений. Мы, конечно, изначально проявили интерес к трансферту технологий Bayer, — пояснил “Эксперту” заместитель генерального директора “Августа” Владимир Алгинин. — Но мы посчитали, что их патентные формулы и так известны, а детальные технологии производства действующих веществ они нам все равно не передадут в должном виде так, чтобы можно было воспроизвести их. К тому же аналогичные есть и у российских производителей, то есть конкуренция уже возникает».

В России до 75% производимых удобрений — это дженерики и лишь оставшаяся часть — оригинальные запатентованные особо эффективные препараты. «Щелково Агрохим» (оборот в 2015 году — свыше 10 млрд рублей) — единственная в России компания, имеющая собственные запатентованные действующие вещества (всего пока четыре) для СЗР. «Разработки есть у россиян, поэтому что-то требовать у “Байера” нет смысла, поскольку само производство действующих веществ в России сейчас нецелесообразно, — говорит Владимир Алгинин. — Построить завод удобрений стоит в среднем сто миллионов рублей, а наладить производство действующего агрохимического вещества по вновь открытому патенту стоит уже сотни миллионов рублей. Мы в своих лабораториях создаем новые молекулы и будем выдвигать их на рынок. Но проблема в том, что в России он очень узок — мало производителей химудобрений, а прицел на мировой рынок действующих веществ требует особых масштабов и куда больших вложений, к чему в наших условиях пока никто не готов. Может, вскоре дорастем».

Поэтому при растущем импорте российские компании все больше развивают экспорт, локализуя производство в других странах, поближе к сырью. Тот же «Август» сейчас строит завод по производству химудобрений в Китае, где и покупает большую часть ингредиентов, производить которые в России трудно из-за их токсичности. В то же время Syngenta намерена построить три новых завода химудобрений в России, а Bayer стремится повысить уровень локализации с трети до половины продаж. Их преимущество обеспечено наличием собственных масштабных производств действующих веществ и прочих ингредиентов в США, Европе и АТР, но это уже вполне рыночная ситуация, в которой российские компании могут конкурировать сейчас и в перспективе, когда накопят инвестиционный капитал для создания действующих веществ.

Селекционерам нужны биомаркеры

На рынке селекции растений прежде в основном фармацевтический и химический холдинг Bayer появился относительно недавно — в 2002 году, когда купил агротехнологический бизнес франко-немецкой компании Aventis и голландской семеноводческой компании Nunhems. С тех пор Bayer стал активно развивать семеноводческое направление, которое в настоящее время сформировалось в вертикально интегрированный бизнес полного цикла и занимает одно из ведущих в мире мест по селекции новых сортов и гибридов агрокультур и продаже семян сельхозпроизводителям. Компания особенно сильна в области разработки и коммерческого использования семян овощных культур и семян полевых культур, в частности кукурузы, сои, сахарной свеклы и пшеницы. Monsanto также укрепляла свои позиции, купив с 2013 по 2016 год несколько компаний в сфере современных методов генной инженерии. Фактически между ними развернулась самая жесткая конкуренция, которую Monsanto проиграла.

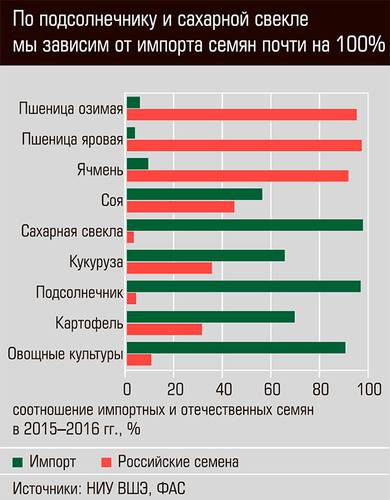

Россия зависима от семян глобальных компаний почти на 40%: в прошлом году их завезли на 20,2 млрд рублей при общей емкости рынка 50 млрд. Но при этом доля импорта заметно сокращается за счет наращивания производства в том числе новых гибридов российскими государственными и частными селекционными центрами. У российских селекционеров есть очень завидные для тех же глобальных компаний наработки по особо устойчивым и урожайным зерновым культурам, которые выводили традиционными методами селекции еще в Советском Союзе, а дорабатывали и внедряли в рынок в наше время. Есть новые достижения по кукурузе и овощам, импорт семян которых с 2014 по 2016 год сократился почти вдвое, до 25–30% засеянных площадей. Однако по разным культурам наблюдается очевидный перекос: если почти вся высеиваемая пшеница в стране по происхождению российская, то свыше 90% семян сахарной свеклы мы покупаем у «большой шестерки». Россия также существенно зависит от импорта семян картофеля, кукурузы и сои (от 30 до 50%). Дело в том, что в СССР ученые уделяли много внимания зерновым культурам и мало — зернобобовым и свекличным, по которым многие данные утеряны или не консолидированы, а кадры, владеющие новыми на то время биотехнологиями, уехали из страны еще в 1990-е, с развалом науки. «Мы, в принципе, владеем биотехнологиями, которыми сейчас будет особенно силен Bayer, — говорит председатель совета директоров Ассоциации независимых российских семенных компаний (АНРСК) Владимир Леунов. — Но что такое новые биотехнологии без прямого вмешательства в структуру генома? Это три этапа: создание генетических линий, маркировка нужных генов и закрепление их — по времени это займет десять-двенадцать лет. Затем еще скрещивание отобранных гибридов занимает два-три года. Так вот, у Bayer все эти процессы собраны в единых хорошо оборудованных центрах, а у нас нет единого цикла и единой цепочки выведения гибрида по новым биотехнологиям. И создать такие центры стоит сотни миллионов долларов. Поэтому мы в проигрышной рыночной ситуации, и нам, безусловно, поможет доступ к их базе генетических маркеров для подбора нужных гибридов для скрещивания. Это ускорит выведение гибридов вдвое».

База данных Bayer—Monsanto заинтересовала и крупнейшие агрохолдинги, которые сами занимаются селекцией. «Мы сейчас изучаем, какие данные по генетике нужны нашим научным специалистам, чтобы ускорить выведение собственных гибридов сахарной свеклы. Если получится воспользоваться их базой, то это нам здорово поможет ускорить разработки, — говорит генеральный директор “Русагро” Максим Басов. — Что же касается доступа к их цифровой платформе, то все крупные холдинги России уже имеют свои такие, нам интересно лишь посмотреть, какие алгоритмы анализа они используют, все остальное известно и доступно».

В том, что фундаментальные заделы у отечественной науки есть, мало кто сомневается. «Мы навечно отстали от Monsanto по ГМО, которые у нас запрещены, поэтому у нас нет особо устойчивых и высокоурожайных сортов кукурузы, например, или сои. Но у нас есть такие биоразработки, по которым они от нас отстали. Например, четыре года назад они пытались выведать у нас информацию о линейном материале новых гибридов белокочанной капусты, устойчивой к трем разным болезням сразу, — говорит директор ФГБНУ “ВНИИ сельскохозяйственной биотехнологии” Григорий Монахос. — Конечно, их информация о маркерах и новых линиях помогла бы нам ускорить вывод новых гибридов, что позволило бы, кроме прочего, удешевить производство семян и сделать менее зависимыми наших аграриев». Сейчас российские семеноводы вполне конкурентоспособны по цене: при идентичной себестоимости производства килограмма новых семян той же капусты в 40 евро, ее продают за 500, в то время как глобалисты предлагают российским аграриям аналогичные семена по 2500 евро за килограмм. Некоторые аграрии традиционно считают их семена более продуктивными, хотя среди селекционеров многие годы бытует версия, что и здесь не обходится без нечестной конкуренции. «Ни для кого не секрет, что агрономы в крупных хозяйствах живут на откаты от глобальных компаний, это пять-шесть процентов от стоимости заказа, поэтому те и закупают такие же семена, как у нас, но в пять раз дороже. То же самое с удобрениями. Так что делиться технологиями глобалисты, может, и готовы, и нам это и помогло бы продвинуть науку и агросектор, но кто знает, насколько это будет продуктивно, не спрячут ли они один из сотен значимых факторов, чтобы невозможно было что-то воспроизвести».

Наконец, по единодушному мнению селекционеров и аграриев, заимствование технологий от глобалиста, даже если их передадут надлежащим образом, — это не тот путь, который когда-либо выведет Россию на передовую новых биотехнологий. «Для лидерства нашей науке необходима комплексная господдержка, подготовка кадров и комбинация всех научных заделов с производством и упрощение условий вывода на рынок новых семян. Вместо этого у нас даже гранты выдают не тем, кто создает новые патенты, а кто тратит деньги на публикации в иностранных журналах», — выражает мнение коллег Григорий Монахос.