Наступающий год принесет банковскому сектору «новую нормальность». Она будет характеризоваться стабильно низкими ставками по кредитам и депозитам, с небольшой разницей между ними. В то же время ожидается очередное снижение банковской маржи — после роста в 2016 и 2017 годах. Наступление «новой нормальности» можно во многом поставить в заслугу Банку России, его политике стабилизации инфляции и снижения ключевой ставки. (На прошлой неделе как раз было объявлено об очередном ее уменьшении на 0,5 п.п.) Что же касается снижения банковской маржи, то оно объясняется не только текущей денежно-кредитной политикой, но и невысокими темпами роста экономики страны, высокими нормами резервирования, внутренними проблемами бизнес-моделей некоторых банков, а для небольших кредитных организаций — еще и ростом расходов на соответствие регуляторной нагрузке.

Виноват низкий рост?

Мнения аналитиков о том, какой из факторов основной, расходятся. Директор группы банковских рейтингов Аналитического кредитного рейтингового агентства (АКРА) Александр Проклов отмечает, что, по оценкам АКРА, последние два года происходил рост чистой процентной маржи (ЧПМ) банковских игроков. Это было обусловлено восстановлением всей экономики, прежде всего финансовой системы, после кризиса 2014–2015 годов. «Показатель чистой процентной маржи, рассчитанный в соответствии с отчетностью банков по МСФО по 90 российским банкам, после падения до 3,8 процента в 2015 году по сравнению с пятилетним максимумом 5,6 процента, зафиксированным в 2013-м, вырос до 4,5 процента в 2016 году и, по нашему прогнозу, повысится до 4,8 процента в 2017-м», — рассказывает он.

«Однако дальнейшего роста за пределами 2017 года мы не ожидаем, напротив, начнется медленное снижение ЧПМ, — продолжает г-н Проклов. — Прежде всего это будет связано с быстрым переходом банковской системы к “новой нормальности”. Под этим термином мы понимаем устойчиво низкую (относительно исторических показателей) инфляцию и дальнейшее понижение ключевой ставки ЦБ РФ. Результатом этого станут сравнительно низкие процентные ставки по кредитам и депозитам и дальнейшее сужение спреда между ставками по кредитам и депозитам на горизонте двух-трех лет».

Главный директор по финансовым исследованиям Института энергетики и финансов Михаил Ершов обращает внимание, что сейчас речь идет не столько о падении банковской маржи, сколько о ее стагнации и рисках снижения в ближайшие годы. «Этот риск в первую очередь связан с тем, что в обозримом будущем вслед за снижением ключевой ставки может происходить дальнейшее уменьшение ставок по кредитам. При этом банки будут вынуждены платить достаточно заметные проценты по депозитам с целью привлечения вкладчиков, что может привести к сокращению маржи», — подтверждает Михаил Ершов.

В то же время, добавляет экономист, дело тут не только в снижении ставки, но и в наступившей рекордно низкой инфляции. По его словам, при низкой инфляции у банков нет возможности «прятать» часть своих расходов в высокой номинальной ставке по кредитам. Но есть и еще целый ряд факторов, которые тянут доходность банковского бизнеса вниз. «Большие нормы резервирования и растущая регуляторная нагрузка, сохраняющиеся объемы непрофильных активов, внутренние проблемы бизнес-моделей банков — все это, конечно, не способствует улучшению ситуации с банковской маржей, — рассуждает Михаил Ершов. — В то же время при значимом росте экономики могли бы ощутимо повыситься спрос на кредиты, ставки по ним, инфляция, что способствовало бы росту банковской маржи».

Руководитель направления анализа денежно-кредитной политики и банковского сектора ЦМАКП Олег Солнцев также обращает внимание на фактор спроса, а также на то, что вопреки прежнему опыту банки больше не могут перевешивать все свои расходы на клиентов. «В кризис 2015 года маржа снизилась из-за того, что банки не смогли переложить на заемщиков повышенные процентные расходы, — напоминает аналитик. — В предыдущий кризис, 2008–2009 годов, банки смогли это сделать, в этот кризис у них не получилось — заемщики имели более высокий уровень долга в отношении к своему доходу, чем в кризис 2008–2009 годов, к тому же масштаб повышения ставок был больше, чем в прошлый раз». Что же касается текущего года — года посткризисного восстановления, — то сейчас маржа ощутимо не растет из-за дороговизны ресурсов, которая стала следствием очень жесткой политики ЦБ, поясняет Олег Солнцев: Банку России удалось выстроить каналы влияния ключевой ставки на ставки по депозитам и кредитам, поэтому она действительно стала важным инструментом регулирования ставок. «Второй важный момент для текущей ситуации — слабый рост экономики, — добавляет аналитик. — После кризиса 2008–2009 годов рост был выше. Соответственно, сейчас рост спроса на кредиты сдерживается непонятными перспективами получения дохода для розничного заемщика, а для корпоративного заемщика непонятны перспективы рынков, которые сейчас очень вялые».

Быть банком все дороже

Но есть еще один серьезный фактор снижения доходности банковского бизнеса, и он не связан с экономикой и денежно-кредитной политикой. Речь идет о росте регуляторной нагрузки на сектор.

«Тенденции развития регулирования финансовых рынков заключаются в том, чтобы больше регламентировать процессы и внедрять дополнительный функционал в части управления рисками, — говорит управляющий директор Национального рейтингового агентства Павел Самиев. — Речь не обязательно идет об ужесточении требований по финансовым показателям или пруденциальным нормам. Суть в дополнительной инфраструктуре управления рисками. Это стоит денег, причем это не разовые расходы, а ежемесячные. Маленький банк или другая финансовая компания с большой долей вероятности не сможет содержать такую инфраструктуру, при небольших объемах бизнеса у них не хватит ресурсов быть при этом рентабельными. Это означает, что маленькие карманные, но не зарабатывающие реально банки и финансовые компании на рынке существовать не смогут». По мнению Павла Самиева, в этом есть определенный плюс — наличие таких небольших узконаправленных кэптивных структур пользы экономике не приносит.

Представители самого банковского сообщества в целом согласны с мнением экспертов. Так, главный экономист Альфа-банка Наталия Орлова говорит, что замедление роста экономики — очень существенный аргумент в пользу снижения маржи, и не только у банков, а у всех экономических агентов в целом. «Есть ощущение, что норма доходности в экономике снижается, и тех уровней доходности, которые банки могли себе позволить, когда экономика росла, они достичь больше не могут, — рассуждает аналитик. — Об этом же говорит сокращение числа банков. Масштабы экономической активности не позволяют ни поддерживать такое количество банков, ни сохранять стоимость банковских услуг, как раньше». В этом процессе нет ничего катастрофического, подчеркивает аналитик: по уровню маржи и темпам роста экономики мы приближаемся к развитым странам, но вот структура экономики у нас другая, поэтому есть структурные вызовы, которые будут создавать проблемы в будущем.

Президент Ассоциации российских банков Гарегин Тосунян согласен, что снижение ЧПМ российских банков обусловлено двумя процессами — «рыночным» и «макроэкономическим». Под «рыночным» процессом он подразумевает общее развитие банковского рынка, количественное и качественное, благодаря которому дефицит предложения финансовых ресурсов сокращается, хотя далеко не так быстро, как того требует экономика. «Двукратный рост соотношения активов банков к ВВП привел к пропорциональному снижению чистой процентной маржи», — отмечает г-н Тосунян.

Под «макроэкономическим» же процессом подразумевается то, что российская экономика уже третий год находится в непривычной для себя ситуации, сочетающей низкие темпы роста, замедляющуюся инфляцию и жесткую денежно-кредитную политику. В этих условиях банки не столько расширяют кредитование, сколько прибегают к ценовой и неценовой (в том числе не всегда справедливой) конкуренции за качественных заемщиков — в основном снижая ставки по кредитам. С другой стороны, реальные ставки по пассивным операциям, равно как и ключевая ставка ЦБ РФ, сохраняются положительными. Так, максимальная ставка топ-10 банков по рублевым депозитам составляет 7,4% годовых при целевом уровне инфляции 4% и ключевой ставке 8,25% годовых. Получаются «ножницы», ведущие к снижению банковской маржи. А рост отчислений в резервы на возможные потери, увеличение регуляторной нагрузки и соответствующих расходов приводит к давлению и на рентабельность ведения банковского бизнеса, заключает глава АРБ.

Посмотрите на других

«Новая нормальность» с ее низкими ставками в новинку лишь для нас, тогда как многие страны Запада давно в ней живут. Однако, как уже говорилось, у них совершенно другая структура экономики. Проблема в том, говорит Александр Проклов, что у нас ситуация развивается достаточно быстро, и с учетом большого количества конкурирующих банков в системе это делает разворот к «новой нормальности» особенно сложным. «Сейчас трудно себе представить, как будет выглядеть банковский сектор России с точки зрения прибыли, когда (и если) ЧПМ снизится примерно до трех процентов, как в США, или до 1,2 процента, как в ЕС», — говорит аналитик.

Низкие ключевые ставки регуляторов и банковские ставки по кредитам, низкие темпы экономического роста и инфляции — с этими проблемами банки сталкиваются во многих ведущих странах, причем уровень банковской маржи за рубежом нередко даже меньше, чем в России, напоминает Михаил Ершов, и это усугубляется сложной для инвесторов ситуацией на финансовых рынках. «Сейчас сжимаются спреды на финансовых рынках, — разъясняет Михаил Ершов. — Впервые за посткризисный период доходность по европейским “мусорным” облигациям сравнялась с доходностью по американским казначейским облигациям. Аналогично уменьшаются различия между доходностями по длинным (свыше одного года) и более коротким облигациям. Другими словами, отмечается так называемая инверсия кривой доходности, когда по длинным инструментам доходность меньше, чем по коротким. Это часто считается индикатором возможного будущего напряжения на финансовом рынке. Причем наблюдаемые сейчас в мировой банковской системе тенденции все чаще происходят как в условиях отрицательных ставок по ряду инструментов, так и в условиях снижающейся волатильности на финансовых рынках. И то и другое сокращает возможности получения доходности». Как и в России, надежды на повышение банковской маржи в зарубежных странах эксперты связывают с ускорением экономического роста и инфляции, повышением ключевых ставок и ставок по кредитам, совершенствованием управления в банках.

По данным Гарегина Тосуняна, чистая процентная маржа российских банков все больше приближается к марже банков из стран с развитыми финансовыми системами. Так, по методологии Всемирного банка в 2015 году ЧПМ в России составила 2,65% в сравнении с 1,8% в еврозоне, 2,75% в Китае и 3,2% в США.

Выживут не все

Переход к «новой нормальности» будет для нашей банковской системы весьма нелегким, если рост российской экономики не возобновится. Как отмечает Михаил Ершов, для многих банков ситуация с падающей маржей будет создавать проблемы. К тому же иностранные «дочки» сталкиваются с тем, что в странах базирования их банков проблемы в известном смысле аналогичны российским (низкие ставки по кредитам, слабая инфляция, медленный рост экономики и т. д.). «Эксперты связывают надежды на улучшение ситуации в российских и зарубежных банках с наблюдаемым экономическим ростом в России и за рубежом, который повысит спрос на банковские кредиты и будет способствовать улучшению ситуации в мировой банковской системе в целом. Однако пока ситуация недостаточно стабильна. Более того, по оценкам ОЭСР, сейчас больше опасности, чем в 2007 году, то есть в преддверии последнего мирового кризиса», — предостерегает Михаил Ершов.

Александр Проклов из АКРА также предупреждает, что наша банковская система не очень готова к переходу к новым условиям работы. «Мы ожидаем дальнейшего роста конкуренции среди банков, причем госбанки, как и иностранные “дочки”, будут в наиболее выгодной ситуации: ведь за первыми по определению государство, а за вторыми — возможность поддержки со стороны зарубежных материнских структур, а также в целом более адекватный риск-менеджмент и более высокая капитализация, — отмечает эксперт. — Мы ожидаем дальнейшего сокращения числа банков в России — как органического (через сделки слияния-поглощения, а также самоликвидацию), так и принудительного — посредством отзыва лицензий регулятором в связи с теми или иными нарушениями».

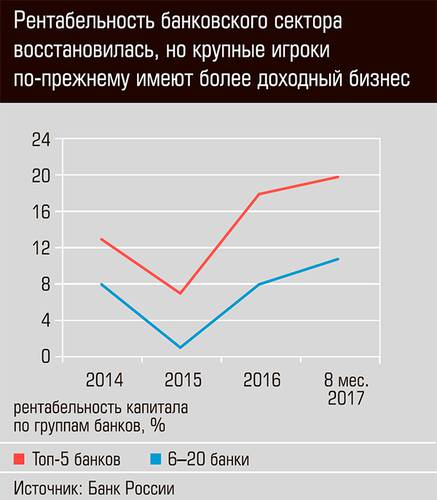

Гарегин Тосунян же оптимистичен и отмечает, что банки могут существовать и при низкой марже: «Как финансовые институты они имеют для этого больше навыков и возможностей, чем многие другие секторы экономики, — полагает глава АРБ. — Другое дело, что низкая маржа приводит к низкой рентабельности капитала, а рентабельность капитала прямо влияет на инвестиционную привлекательность компании или банка. В свою очередь, от инвестиционной привлекательности банка зависит его возможность наращивать капитал и увеличивать кредитный портфель».

Отметим, что банкиры уже давно все это поняли — недаром ЦБ призвал «уставших» владельцев банков передавать свои кредитные организации Фонду консолидации банковского сектора и уже забрал несколько банков («Открытие» и др.) под свой контроль.

Улучшить ситуацию с банковской маржей, по мнению г-на. Тосуняна, может изменение долгосрочной стратегии работы. «Мировой опыт показывает, что большинство банков, недовольных уровнем своей процентной маржи или рентабельности, начинают менять свою стратегию. Кто-то становится более специализированным, кто-то, наоборот, более универсальным финансовым институтом. Поэтому тот факт, что многие российские банки активно занимаются разработкой новых стратегий и ищут новые ниши, свидетельствует об эволюции всего российского банковского рынка», — говорит г-н Тосунян. Однако проблема в том, что в отсутствие государственного стратегического планирования экономических процессов банки затрудняются с идентификацией своей ниши. Таким образом, вопрос банковской маржи тесно связан с государственной политикой в области реформирования финансовой системы. «Чем более всеобъемлющей, долгосрочной и скоординированной будет государственная экономическая политика, тем более стабильной будет и финансовая система», — убежден глава АРБ.

Дополнительную проблему помимо собственно снижения маржи видит Олег Солнцев — проблема эта кроется в собственниках банков. «Мы и раньше предполагали, что в этом вопросе есть проблемы, но все оказалось еще хуже, — сокрушается экономист. — Мотивация собственников поддерживать банки на плаву очень сильно связана с возможностью залезать в карманы вкладчиков, кредитовать дружественные проекты, а то и вовсе выводить деньги. Сейчас этот мотиватор исчезает из-за более жесткого надзора, и даже если он сохраняется, средства вкладчиков становятся все более дорогим удовольствием. На место этого должен прийти мотив банковского бизнеса ради самого банковского бизнеса. Есть ли стимул жить дальше у связанных банков — совершенно непонятно. Позитивный сценарий состоит только в существенном изменении ландшафта собственников».

По мнению Наталии Орловой, не все банки смогут перестроиться, но в этом нет ничего страшного. С начала 2000-х шли разговоры о том, каково оптимальное количество банков в России. Назывались разные цифры, но в основном от 200 до 300, максимум 500. «Сокращение количества банков — это здоровый процесс: “карманные” банки уходят потому, что рентабельности бизнеса основного акционера уже не хватает, чтобы содержать “карманный” банк. Однако это совершенно нормальное разделение труда, не обязательно, чтобы у каждого предприятия был свой банк, многие компании могут обслуживаться у крупных банков, которые предоставят им совершенно другой уровень услуг. Экономика развивается, и то, что было актуально двадцать-тридцать лет назад, сейчас, в новой ситуации, уже не работает. Эстафета роста переходит в новые сектора», — заключает г-жа Орлова.