На пути огосударствления банковского сектора России пройден очередной этап. Вслед за «ФК Открытие» и Бинбанком Банк России 15 декабря 2017 года ввел в Промсвязьбанке (ПСБ) временную администрацию. ПСБ продолжает работу в обычном режиме, исполняя свои обязательства и совершая новые сделки. Мораторий на удовлетворение требований кредиторов не вводится. Санируемый ПСБ АвтоВАЗбанк тоже продолжает функционировать в нормальном режиме.

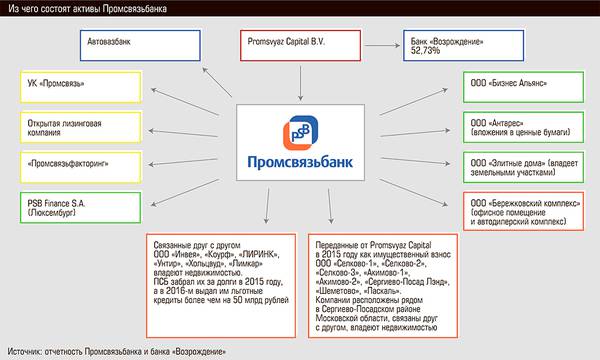

Среди российских банков Промсвязьбанк занимает девятое место по величине активов (1,3 трлн рублей на 1 декабря 2017 года) и входит в перечень системно значимых банков. У него 2,73 млн клиентов, из них 2,5 млн — физические лица, остальные — бизнес; офисы ПСБ находятся во всех федеральных округах. Контрольным пакетом банка через компанию Promsvyaz Capital B. V. («Промсвязь Капитал Б. В.») владеют Алексей и Дмитрий Ананьевы. К банку «Возрождение», который также контролируют братья Ананьевы, у ЦБ замечаний нет, он рассматривается как самостоятельная организация, не связанная с Промсвязьбанком. Однако братья будут обязаны снизить свою долю в нем, оставив максимум 10%.

Как рассказал на пресс-конференции 15 декабря заместитель председателя Банка России Василий Поздышев, по результатам проверки, которая закончилась в конце мая 2017 года, Промсвязьбанк должен был сформировать дополнительно 104 млрд рублей резервов на потери по проблемным ссудам, что и было сделано в декабре. Однако по результатам дистанционного надзора ЦБ потребовал создать еще 100 млрд рублей резервов. Владельцы банка предлагали различные планы досоздания резервов, но все планы предполагали отсрочку на три года и в качестве источника средств указывалась только прибыль банка.

Неудивительно, что эти варианты были отклонены. В принципе, при старом механизме санации через Агентство по страхованию вкладов возможность дать такую большую рассрочку на доформирование резервов была, но использовать ее для такого крупного банка ЦБ по понятным причинам не готов. К тому же прибыль Промсвязьбанка за 11 месяцев 2017 года составила 16 млрд рублей, из которых 10 млрд — это результат роспуска резервов. Такими темпами на докапитализацию ПСБ пришлось бы работать примерно двадцать лет. В результате провала переговоров была введена временная администрация. На докапитализацию Промсвязьбанка ЦБ потратит примерно 100–200 млрд рублей, причем это предварительные оценки. Двадцать второго декабря в СМИ появилась информация, что Центробанк готовит обращение в правоохранительные органы по ряду операций и фактов, имеющих признаки незаконных действий менеджмента Промсвязьбанка —

часть кредитных досье на сумму более 100 млрд рублей пропала или была уничтожена, был и ряд сделок, не отраженных в отчетности.

Хлипкий фундамент

Промсвязьбанк был учрежден в 1995 году. Первыми участниками банка стали компании «Московский междугородный и международный телефон» (35%), «Техносерв А/С» (35%,) и «Синглетон» (30%); «Техносерв А/С» основан братьями Ананьевыми. В истории Промсвязьбанка много интересных моментов. В 2004 году он становится одним из первых российских финансовых институтов, имеющих рейтинги всех крупнейших мировых агентств: Fitch, Moody’s, Standard & Poor’s. В 2010 году Промсвязьбанк стал первым из российских банков, чей прогноз агентство Standard & Poor’s пересмотрело на «позитивный». В 2013 году банк вошел в число 500 крупнейших банковских брендов мира по версии The Banker. В 2014 году ЦБ включил Промсвязьбанк в число системно значимых банков. В состав акционеров Промсвязьбанка в разное время входили немецкий Commerzbank AG (2006–2012 годы, 14,37%), Европейский банк реконструкции и развития (ЕБРР; с 2010 года по настоящий момент; 11,75%). В 2015 году ПСБ, поддавшись общей моде, берет на санацию АвтоВАЗбанк, потом от акционеров к банку переходит небольшой Первобанк. В 2016 году в капитал ПСБ начали заходить структуры «коллег по БОМП» — соответствующие пенсионные фонды и МКБ. Интересно, кстати, что в 2015 году «ФК Открытие» стал маркетмейкером по акциям ПСБ.

В своем рассказе о судьбе ПСБ Василий Поздышев подчеркнул: когда Промсвязьбанк создавался и начинал работу, он не был нацелен на кредитование собственников. Однако большой объем рыночных кредитов независимым от банка и от собственников компаниям в кризисы 2008–2009 и 2014–2015 годов все равно привел к проблемам. Проблемные предприятия и стройки стали забираться в счет долгов на баланс банка и других компаний, принадлежащих собственникам. Для возврата проблемных кредитов их пришлось дофинансировать, что и привело к росту кредитования связанных сторон.

Однако это лишь общая картина. А вот некоторые частности. В 2014 году ПСБ забрал контроль над владельцем земельных участков ООО «Элитные дома». В 2015 году за долги получил ряд связанных друг с другом ООО — «Инвея», «Коурф», «Лиринк», «Унтир», «Хольцвуд», «Лимкар». Все компании были и остаются владельцами недвижимого имущества и иной деятельности не вели. Однако в 2016 году ПСБ выдал им необеспеченных кредитов на срок до марта 2019 года с возможностью гасить и долг, и проценты в конце договора — в общей сложности на 52 млрд рублей. Кроме того, ООО «Лиринк» были открыти две кредитные линии на 23 млрд рублей до лета 2019 года. «Лиринк» — компания с парой сотрудников и уставным капиталом 6 млн рублей. Да и в целом странно выдавать такие щедрые кредиты компаниям, которые просто владеют недвижимостью, — это же не производственные предприятия, которые можно вернуть к жизни вливанием капитала.

В том же 2015 году акционер ПСБ Promsvyaz Capital B. V. передал ПСБ как имущественный взнос ПСБ еще «пачку» связанных друг с другом компаний, основная суть которых — владение недвижимостью (см. схему). Отчетность за девять месяцев 2017 года ничего не сообщает о том, кредитовал ли ПСБ и эти компании. Но известно, что крупнейшими заемщиками банка выступают именно компании из сектора недвижимости — на них приходится 22% кредитного портфеля. Дальше идут финансовые компании — картина, схожая с тем, что наблюдалось у «ФК Открытие», активно кредитовавшего собственные «дочки». Более того, 34% кредитного портфеля ПСБ по итогам девяти месяцев 2017 года приходилась на 20 крупнейших заемщиков.

Все это не лучшим образом сказывалось на бизнесе ПСБ. Его активы по итогам девяти месяцев 2017 года не только не выросли, но и немного упали (с 1,224 трлн рублей до 1,208 трлн). Банк нуждался в деньгах: его счета и депозиты уменьшились за год в два с половиной раза, кредиторская задолженность по сделкам репо выросла более чем вдвое. Текущие счета и депозиты клиентов упали с 883 млрд до 825 млрд рублей, счета и депозиты банков в ПСБ похудели с 76,6 млрд до 66 млрд рублей. В капитале появились 30 млрд бессрочных субординированных долговых обязательств.

Кстати, интересно отметить, что у МКБ, последнего банка из группы БОМП, ситуация отличается от «ФК Открытие», Бинбанка и ПСБ: его активы растут, а львиная доля кредитов приходится на компании химии и нефтехимии.

Эпоха «Возрождения»

Одна из самых интересных историй — несостоявшееся слияние ПСБ с «Возрождением». Собственно, банк «Возрождение» вошел в состав холдинга Promsvyaz Capital B. V. в 2015 году. После этого и до отмены слияния в результате несостоявшихся из-за отсутствия кворума собраний акционеров банков в октябре 2017 года в банках шли активные интеграционные процессы. Вплоть до того, что Промсвязьбанк подавал заявку на регистрацию товарных знаков ПСВБАНК (Промсвязьбанк — «Возрождение») и PSVBANK (Promsvyazbank Vozrozhdenie). Объединенный бренд должен был быть представлен публике в 2018 году.

Официальная версия, которой поделился с Bloomberg председатель правления Промсвязьбанка Дмитрий Ананьев, утверждает, что основная причина несостоявшегося слияния — «неспокойствие на банковском рынке», а вместо объединения планируется рассмотреть возможность создания digital-банка на платформе «Возрождения». Неофициальных версий, обнародованных экспертами в прессе, две. Первая гласит, что все дело в миноритарных акционерах: ведь если они голосуют против реорганизации, то мажоритарный акционер должен направить им оферту с предложением выкупа акций по рыночной стоимости. Соответственно, то ли владельцы Промсвязьбанка не захотели тратиться, то ли у них попросту не было на это денег. Согласно второй версии, слияние не было одобрено Банком России. Как объяснил Василий Поздышев на пресс-конференции, к банку «Возрождение» у Центрального банка претензий нет. Но к ПСБ-то претензии есть, так что, возможно, именно это и стало причиной отмены слияния.

Дальнейшая судьба «Возрождения» особых опасений не вызывает. Как отмечает младший директор по банковским рейтингам RAEX («Эксперт РА») Вячеслав Путиловский, банк «Возрождение» — это крупный частный универсальный банк с хорошими позициями, прежде всего в Московской области, и прибыльным бизнесом. Банк является привлекательным активом для возможного расширения масштабов деятельности как для крупных частных, так и для государственных банковских групп. «Однако число потенциальных покупателей в России сейчас невелико (капитал банка на 1 декабря 2017 года составляет более 29 миллиардов рублей). При этом срочные требования Банка России по снижению доли в банке нынешних акционеров влекут за собой существенный дисконт к рыночной цене, прежде всего из-за необходимости для потенциального покупателя принимать быстрое решение без углубленного изучения качества активов. Поэтому дальнейшее развитие банка будет зависеть от состава акционеров, который в ближайшее время может измениться», — заключает Вячеслав Путиловский.

С ним согласен начальник аналитического управления и член совета банка БКФ Максим Осадчий. По его мнению, «Возрождение» — банк интересный, на него могут найтись покупатели, например какой-нибудь госбанк или госкомпания. Банк прибыльный, за десять месяцев его прибыль составила 3,3 млрд рублей; имеется разветвленная структура точек продаж. А вот руководитель проектов Аналитического центра «Эксперт» Сергей Селянин не настолько оптимистичен: «По “Возрождению” сложно делать прогнозы. Думаю, для начала их ждет еще одна проверка ЦБ, и потом уже по результатам будет решение. Скорее всего, к ним посадят куратора и будут пристально следить за операциями во избежание вывода активов».

Хотели стать «Альфой»

В кейсах «ФК Открытие», Бинбанка и ПСБ есть как довольно много общего, так и различия. Как отмечает Максим Осадчий, основное сходство этих банков — кредитование связанных сторон. «Разумеется, эта проблема характерна для многих частных банков. Среди общих ошибок также можно назвать непродуманную экспансию за счет сделок слияний и поглощений до размера too big to fail», — добавляет аналитик.

В свою очередь главный директор по финансовым исследованиям Института энергетики и финансов Михаил Ершов отмечает, что «ФК Открытие» и Бинбанк столкнулись с ухудшением финансового положения и нехваткой ликвидности, которые, по оценкам Банка России, были обусловлены рискованной бизнес-моделью. На протяжении последних трех лет эти банки осуществляли сделки слияния и поглощения за счет заемных средств и выдавали кредиты, не уделяя при этом достаточного внимания управлению рисками. Оба банка также были санаторами крупных проблемных кредитных организаций, что в итоге могло еще больше осложнить ситуацию. «Проблемы “Открытия”, Бинбанка и Промсвязьбанка потенциально могли бы ощутимо отразиться на многих других финансовых учреждениях в России. При этом со временем эти банки потенциально способны нормально функционировать», — оптимистичен Михаил Ершов.

«Бинбанк и “Открытие” хотели “стать Альфой”, то есть крупнейшим частным банком, — полагает Сергей Селянин. — Для этого они аккумулировали разнообразные банковские активы. При росте рынка, как в 2010–2013 году или 2004–2008-м, это было бы возможно. Плохие активы разбавились бы новыми хорошими. В условиях же остановки роста системы, увеличения проблемности портфелей, причем у всех банков, слияния принесли дополнительные проблемы — затраты на слияние, на унификацию, оптимизацию и так далее». По данным Аналитического центра «Эксперт», в истории «Открытия» 16 слияний, у Бинбанка — 17, у ПСБ — семь. «Слияние после 2008 года — это проблемы, нет ни одного удачного примера», — отмечает Сергей Селянин.

Вячеслав Путиловский добавляет, что отдельно стоит отметить использование санируемых банков и средств, выделенных на санацию, в целях, отличных от декларируемых, а также перекрестное владение банками, в том числе с активным использованием средств подконтрольных пенсионных фондов. «Если говорить о различиях, то стоит прежде всего отметить разную степень кэптивности банковского бизнеса, объем некачественных и непрофильных активов на балансах этих банков, — говорит Путиловский. — Нельзя также не отметить разный уровень готовности экс-акционеров участвовать в решении проблем банков путем передачи ЦБ активов, приобретенных за счет их средств». (напомним, что бывший основной акционер «ФК Открытие» — «Открытие холдинг» и его бенефициар Вадим Беляев не спешат возвращать более 170 млрд рублей, занятых у своего бывшего банка).

Будет следующий?

В нашумевшем списке аналитика Сергея Гаврилова из «Альфа-Капитал» помимо трех уже попавших под санацию системообразующих банков есть еще Московский кредитный банк (МКБ). Может ли он оказаться следующим в очереди или это будет какой-то другой банк? Максим Осадчий считает, что вряд ли следующим будет МКБ: структуры «Роснефти» в сентябре–октябре разместили на его счетах около 300 млрд рублей. Кроме того, они вложили в капитал банка 22 млрд рублей в виде субординированных депозитов. Связь МКБ с «Роснефтью» также прослеживается через АО «ИК Регион», владеющее 5,39% акций банка. «Непонятно, как будет себя вести “Роснефть” по отношению к МКБ, но шансы у МКБ пойти на санацию следующим за Промсвязьбанком малы, — рассуждает Максим Осадчий. — МКБ выполняет обязательные нормативы с хорошим запасом прочности, прибыль банка за десять месяцев 2017 года составила 6,5 миллиарда рублей. Даже в августе (когда появилось письмо Гаврилова) и в сентябре не наблюдалось оттока вкладов физлиц и средств организаций. Ситуация для банка не критическая». Максим Осадчий напоминает, что есть банки в значительно более сложном положении: «Мы видим серьезные проблемы у того же Восточного банка, что проявляется в очень высокой доходности его облигаций — свыше ста процентов годовых по второму выпуску, номинированному в рублях. У него на 1 ноября было просрочено 29 процентов розничного кредитного портфеля. У банка “Русский стандарт” просрочено 47 процентов розничного портфеля, а компания Russian Standard Ltd. Рустама Тарико допустила дефолт».

Межбанковский и фондовый рынки отреагировали на очередную крупную санацию достаточно спокойно. «Акции и субординированные облигации ПСБ рухнули, но в целом реакция рынка была слабой. Рынок уже адаптировался, особенно после санации банка “ФК Открытие” и Бинбанка», — отмечает Максим Осадчий. Начальник аналитического департамента УК «БК Сбережения» Сергей Суверов также признает, что общая реакция финансового рынка на санацию ПСБ была спокойной и ситуация практически никак не отразилась на курсе рубля и на российских облигациях в целом. «Реакция была прежде всего в ценных бумагах ПСБ: упали акции и субординированные облигации банка, а старшие облигации, наоборот, выросли, так как риск дефолта эмитента снизился», — уточняет аналитик.

ЦБ сейчас проводит ревизию системы управления рисками и оценки достаточности капитала у банков с активами более 500 млрд рублей. Остальные кредитные организации будут подвергнуты такой оценке в 2018 году. Проходит ли такая проверка в МКБ, регулятор не комментирует, равно как и вопросы эффективности стандартных проверок и необходимости изменений в них.

Вячеслав Путиловский в связи с этим отмечает, что, как показали кейсы ряда банков, в том числе «Югры», Бинбанка, «Открытия», ПСБ, процедурам банковского надзора есть куда совершенствоваться. «Крупных игроков проверяют в первую очередь, потому что цена вопроса банкротства или санации одного такого банка может составлять сотни миллиардов рублей за каждый случай реализации рисков. Именно специальные меры, очевидно, являются ответом на неэффективность действующих процедур. После перехода нескольких крупных игроков под крыло Фонда консолидации банковского сектора стоит задача избежать дополнительных проблем в оставшихся крупных банках, а затем уже заниматься остальным рынком», — заключает аналитик.

Сколько может ЦБ брать банки на себя, есть ли какой-то предел? По мнению Максима Осадчего, предел естественный, ведь негосударственных банков уже осталось мало. «Доля банков, так или иначе связанных с государством (включая тройку “гавриловских“ банков), составляет уже около 80 процентов активов банковского сектора. Осталось всего 20 процентов — и будет полностью государственный сектор», — констатирует аналитик, добавляя, что ЦБ поглощает банки за счет «печатного станка».

«Санация идет за счет ЦБ, который эмитирует деньги на санацию, он же и управляет ставками, курсом и инфляцией, — соглашается Сергей Селянин. — Пока что выходит, что санации проходят без последствий для всего перечисленного. Доверие клиентов к банкам, отсутствие потерь важнее для Банка России, чем деньги. У всего банковского “крупняка” и клиенты непростые, с лоббистскими возможностями».

Михаил Ершов призывает смотреть на процесс санаций от ЦБ более спокойно, учитывая более длительную перспективу и опыт других стран. «В период предыдущих экономических кризисов ведущие государства оказывали значительную поддержку банковским системам, причем гораздо более весомую, чем в России (в процентах от ВВП), — напоминает экономист. —Так, в 2008 году перешли под управление ФРС США всемирно известные инвестбанки Morgan Stanley и Goldman Sachs. В Европе Fortis, Hypo Real Estate, Bradford & Bingley и некоторые другие финансовые институты Великобритании, стран Бенилюкса, Германии либо были частично национализированы, либо получили масштабную государственную помощь. У них тогда она достигала 15–90 процентов ВВП. Причем по мере их финансового оздоровления ряд этих финансовых учреждений был снова продан частным инвесторам. Сейчас в России есть возможность с учетом зарубежного опыта сформировать новые подходы и механизмы, которые могут обеспечить более сбалансированное развитие экономики и банков России».