«Хорошо, что не в минус сработали» — самый популярный комментарий от компаний, работающих на потребительском рынке: в большинстве отраслей в прошлом году прекратилось падение продаж. Очевидно, что потребители устали от кризиса и под магическим воздействием правительственных мантр о начале экономического роста стали смелее тратить деньги. Прежде всего это касается автомобилей и смартфонов, где наблюдался наиболее заметный рост продаж. Активизировался выездной туризм. Как всегда, аутсайдеры — одежный и обувной рынки: эти товары представляют наименьшую ценность для потребителя. Неожиданно в этом списке оказалась и еда: ее потребление если и растет в каких-то сегментах, то очень незначительно. Впрочем, и на этих отстающих в динамике рынках, несмотря на сокращение количества покупок, потребители стали эмоционально «оживать»: готовы доплачивать за более высокое качество, радовать себя покупками товаров не на каждый день.

Заметим, что все это оживление сопряжено с ростом потребительского кредитования — россияне выходят из кризиса в долг. Это касается и квартир, и машин, и смартфонов, и даже обуви. Как эти долги будут возвращаться в дальнейшем, пока не ясно, ведь роста доходов населения, заметного увеличения рынка труда и капитала как не было, так и нет (не случайно быстрый рост ипотечного рынка уже напугал Центробанк, который намерен ужесточить требования к банкам, выдающим ипотечные кредиты). Поэтому на 2018 год прогнозы очень осторожные: главное, чтобы не было отрицательной динамики, хотя, например, на автомобильном рынке и по некоторым видам электронной техники компании надеются на рост продаж до 10%.

Отложенный спрос на кредитные деньги

Наиболее заметным оживление потребительского спроса было на автомобильном рынке: продажи новых машин увеличились на 12%, достигнув 1,6 млн единиц. Это не может не радовать представителей автомобильной индустрии и смежных бизнесов: авторынок оказался в плюсе впервые за последние пять лет.

Одна из главных причин этого — отложенный спрос. За последние годы рынок рухнул почти вдвое (с 2,9 млн машин в 2009 году). Из-за девальвации рубля и скачка розничных цен люди несколько лет подряд откладывали приобретение нового автомобиля, сейчас многие уже не хотят ездить на устаревающих машинах и решают купить новую.

Наряду с количественным ростом российский автомобильный рынок меняется и по своей структуре. В частности, продолжается наступление сегмента кроссоверов. В свое время такой тип автомобиля, с полным приводом и повышенным дорожным просветом, был уделом ограниченного числа автолюбителей. Но мировой автопром за последние годы изменил это положение дел: автобренды сумели предложить пользователям доступные и функциональные модели кроссоверов, или так называемых SUV (Sport Utility Vehicle). Такие машины более универсальны: на них можно хорошо себя чувствовать, например, в тесном мегаполисе и без проблем выезжать на пикник, не боясь застрять на слегка разбитой грунтовой дороге.

Спрос на кроссоверы растет, особенно в России, где проблема плохих дорог, ям и колдобин, описанная еще классиками, не теряет актуальности. По данным Ассоциации европейского бизнеса (АЕБ), за прошлый спрос на SUV подскочил ни много ни мало на 21%, в то время как популярные ранее на рынке компактные автомобили остались с нулевым приростом продаж. Буквально «выстрелили» в прошлом году продажи маленьких кроссоверов (Suzuki SX4, Renault Kaptur и проч.), рост продаж которых в среднем составил впечатляющие 85%. Таким образом, общие продажи SUV в России сейчас занимают рекордную долю рынка — 39%, в то время как идущие следом компактные автомобили имеют 26%, маленькие — 19%, а средние и большие — 7,3% (см. график). «Очевидно, что рост спроса на кроссоверы будет продолжаться, так как этот тип автомобилей универсален для широкого круга потребителей, — считает Алексей Калицев, управляющий директор Hyundai в России. — Он подойдет и для любителей активного отдыха, и для семейных пользователей, которым важна вместительность. Важно также, что кроссоверы становятся доступные по цене, они уже ненамного дороже других типов машин».

При этом покупатели все больше ценят комфорт и согласны доплачивать за дополнительные опции. «Совсем “пустые” машины в базовых комплектациях сейчас уже почти не продаются, для рынка это пройденный этап, — продолжает Алексей Калицев. — Потребители активнее заказывают дополнительные опции и оборудование даже при том, что в некоторых случая модель обойдется существенно дороже».

«Потребитель сейчас не готов жертвовать комфортом при покупке автомобиля. Спрос на удобные опции, например на различные виды подогрева зимой, сейчас растет, — соглашается Валерий Тараканов, директор по маркетингу Kia Motors Rus. — Кроме того, люди, меняющие машину, уже не согласны на автомобиль меньшего размера и класса, как это было в разгар кризиса».

Помимо отложенного спроса важная причина роста рынка — увеличение потребительского кредитования. Если три года назад доля автомобилей, приобретенных в кредит, опускалась ниже 25%, то по итогам 2017 года, по данным Национального бюро кредитных историй (НБКИ), она уже составила 49%. Количество выданных автокредитов увеличилось на 29%, до 713 тыс.

По мнению участников рынка, в наступившем году доля автомобилей, приобретаемых в долг, будет продолжать динамично расти. С одной стороны, банковская система предлагает все более интересные условия кредитования, с другой — сами автопроизводители, имея в России свои дочерние банки, тоже расширяют спектр выгодных предложений. Некоторые из них заявляют, что в ближайшие два года они намерены довести долю автомобилей, продаваемых в кредит, до 60–70%. «В ушедшем году прирост продаж автомобилей Mitsubishi в кредит составил 120 процентов, сейчас каждая третья машина нашей марки приобретается с использованием кредитных программ. В 2017 году объемы нашего кредитного портфеля увеличились вдвое, достигнув 10 миллиардов рублей, — говорит Андрей Коченков, директор по развитию бизнеса МС Банк Рус, собственного банка Mitsubishi Corporation в России. — В новом году мы рассчитываем на двукратный рост нашего кредитного портфеля до 20 миллиардов рублей, и планируем, что число клиентов нашего банка тоже удвоится».

Ипотечные рекорды на снижающемся рынке

Российский рынок строительства жилья по-прежнему находится на понижательном тренде. В 2017 году снились и средние цены в большинстве крупных городов страны, и общие объемы строительства, и количество регистрируемых сделок. Однако большинство экспертов находят итоги года позитивными — хорошо уже то, что не оправдались пессимистические прогнозы, что рынок будет продолжать падать из-за сокращения доходов населения.

Прошедший год был удачнее предыдущих двух: в целом серьезное падение рынка прекратилось. Так, по статистике Росреестра, в 2017 году в стране было зарегистрировано 737 тыс. сделок с новостройками — это всего на 1% меньше, чем в 2016-м. Год назад падение составило 10%.

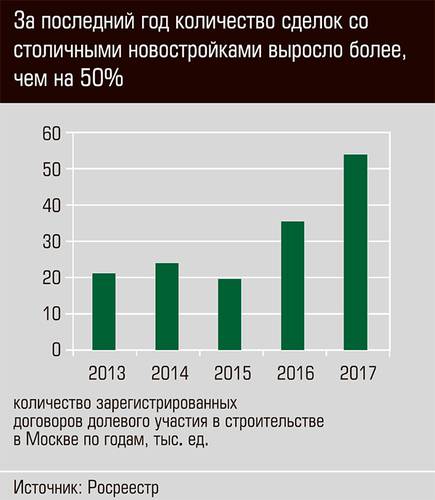

Наиболее впечатляющий рост объемов рынка новостроек показала Москва. В минувшем году в столице было зарегистрировано более 54 тыс. сделок долевого участия в строительстве — это вдвое больше, чем годом ранее. Впрочем, в последнее время эксперты рынка недвижимости все чаще говорят, что показатель количества договоров долевого участия (ДДУ) все менее корректно отражает реальность. Например, девелоперы в связи со сложным финансовым положением все чаще передают подрядчикам строящиеся квартиры в качестве оплаты — такие натуральные сделки тоже оформляются как ДДУ. Таким образом, корректно отделить сделки конечных покупателей от корпоративных операций крайне сложно.

По данным портала «Мир квартир», в среднем по стране за 2017 год квадратный метр новостроек стал дешевле на 1,5%, а стоимость квартиры — на 2,5%. Анализ цен в 69 крупнейших городах страны показал, что новостройки подорожали или подешевели в 39 из них. Максимальное падение отмечено в Чебоксарах и Орле (−13%), Новокузнецке (−12%) и Калининграде (−11%). В лидерах по повышению Архангельск (+10%), Ульяновск (+7%), Иркутск и Владивосток (+6%). «Колебания средних цен в городе часто связаны с выводом на рынок нового предложения или, наоборот, с ростом строительной готовности проектов. Если же брать магистральное направление, то динамика цен на новостройки отрицательная», — отмечает генеральный директор федерального портала «Мир квартир» Павел Луценко.

Объемы строительства жилья в России в 2017 году составили 78 млн кв. м. Это меньше, чем в 2014–2016 годах, когда строилось более 80 млн кв. м. По сравнению с пиком 2015 года (85 млн кв. м) произошло падение на 10%. Падение неравномерно: так, в Новосибирске в этом году было сдано в полтора раза меньше, чем год назад, — около 1 млн кв. м. Однако министр строительства и ЖКХ России Михаил Мень оптимистичен. Во-первых, ожидалось более существенное снижение объемов, а во-вторых, к 2020 году Россия по плану все равно должна выйти на строительство 100 млн кв. м жилья в год.

Падение реальных доходов населения продолжается уже три года, по итогам 11 месяцев 2017-го они сократились в годовом исчислении на 1,4%. За счет чего же власти хотят увеличить спрос на строящееся жилье? Драйвером рынка назначена ипотека. В этом году она уже установила несколько рекордов.

Во-первых, впервые за всю историю рынка ипотечные ставки опустились ниже 10% годовых. По данным АИЖК, средняя ставка кредитов на новостройки опустилась за год на 1,7% и составила 9,6% годовых. И это не предел. «В прошлом году ипотечные ставки очень сильно пошли вниз. Примерно на два процентных пункта. Перспектива на этот год такая же», — заявил в январе 2018 года глава Сбербанка Герман Греф. Итак, к концу года ставка может упасть до 8% годовых. Михаил Мень не исключает, что в 2020 году ставка может упасть и до 6%.

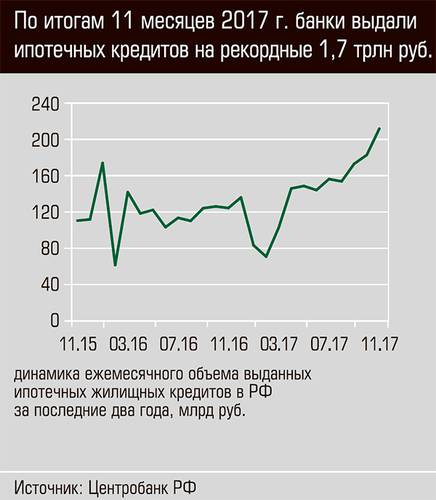

Во-вторых, падение ставок уже подхлестнуло ипотеку и продажи новостроек. По итогам 11 месяцев 2017 года банки выдали более 935 тыс. ипотечных кредитов более чем на 1,7 трлн рублей — это рекордный результат за всю историю рынка. По отношению к предыдущему году рост количества ипотечных кредитов превысил 34%. Суммарный ипотечный портфель российских банков за этот период увеличился до рекордных пяти триллионов рублей.

Спрос на жилье должна подхлестнуть и запущенная с этого года программа льготного ипотечного кредитования для семей, где рождается второй или третий ребенок. Инициированная в конце прошлого года президентом России Владимиром Путиным программа предполагает, что такие семьи смогут получать ипотеку по субсидируемой государством ставке 6%. Программа рассчитана на пять лет, распространяется только на покупку жилья в новостройках, а первоначальный взнос должен составлять не менее 20% стоимости приобретаемой квартиры. При рождении второго ребенка льготный период по ипотечной ставке составит три года, третьего — пять лет.

В условиях снижающихся доходов в большинстве регионов главным критерием при выборе квартиры является цена. «Если региональный застройщик повышает стоимость новостройки на одну-две тысячи рублей за метр, он может столкнуться с резким падением продаж. Денег у людей мало, рынок очень эластичен», — говорит один из региональных девелоперов. Это вынуждает застройщиков максимально уменьшать площадь квартир и снижать себестоимость за счет применения дешевых материалов.

Иная ситуация в Москве. «Качество проектов в комфорт-классе очень выросло, по сравнению, с 2010 годом. Уровень конкуренции колоссальный. Сейчас вывести проект просто с хорошим благоустройством, приличными планировками и дизайнерскими входными группами уже недостаточно, нужны дополнительные преимущества», — говорит руководитель управления стратегии и маркетинга группы компаний «Инград» Анна Соколова.

Резкий рост конкуренции — следствие быстрого увеличения предложения новостроек на рынке Москвы. «В течение трех лет на рынок вышло более 220 новых проектов с квартирами и апартаментами. Количество лотов и их площадь выросли вдвое. Сегодня в столице продается 58 тысяч лотов общей площадью более 3,8 миллиона квадратных метров», — говорит руководитель департамента проектного консалтинга и инвестиций компании «БЕСТ-Новострой» Татьяна Шарова.

Резкий рост предложения вызвал дисбаланс спроса–предложения. «Поступление жилых площадей на рынок в 2017 году оказалось больше, чем поглощение, примерно на 600–700 тысяч “квадратов”», — отмечает независимый аналитик рынка недвижимости Юрий Кочетков. «Если взять только корпуса, где ведутся продажи по ДДУ, а также учесть уже готовое предложение, мы получим “навес” над рынком в размере 87 тысяч лотов. При среднем темпе продаж около трех тысяч лотов в месяц получается, что на реализацию всех этих объемов в старой Москве понадобится более 29 месяцев», — говорит руководитель аналитического центра ЦИАН Алексей Попов.

Интересно, что такое превышение предложения над спросом не привело к существенному падению средних цен. Хотя в отдельных проектах в конце года во время акций скидки доходили до 25–30% и в итоге квартиру в Москве можно было приобрести за 3–3,5 млн рублей — еще два года назад это было невозможно.

На перспективы рынка новостроек Москвы особое влияние будут оказывать три новых фактора. Во-первых, удешевление и распространение ипотеки. По планам АИЖК, ипотека в ближайшие годы должна расти ускоренными темпами — более чем по 20% в год. В 2020 году ипотечный портфель российских банков должен составить 10 трлн рублей. Впрочем, столь быстрый рост рынка ипотеки уже напугал Центробанк. Регулятор, чтобы избежать финансового пузыря, планирует ужесточить условия резервирования для банков, по крайней мере по кредитам с низким первоначальным взносом.

Во-вторых, развитие программы реновации пятиэтажного фонда. В среднесрочной перспективе она может резко увеличить объемы рынка новостроек. В-третьих, новая редакция Закона о долевом строительстве (ФЗ214) и решение федерального правительства отказаться от схем долевого строительства. Сегодня девелоперы стремятся как можно быстрее вывести максимальное количество проектов по старым правилам — после 1 июня количество новых проектов в Москве может резко сократиться.

Дефляция удержала спрос на продукты

Потребление продуктов питания в России в 2017 году аналитики назвали стабильным — оно осталось примерно на уровне предыдущего года или чуть меньше. По словам генерального директора GfK Rus Сергея Яшко, самыми быстрорастущими с точки зрения объемов потребления оказались напитки (2,5%) и детское питание (+7,8%). А вот потребление таких категорий, как хлебобулочные изделия (−10,1%), яйца (−4,6%), молочные продукты (−2,4%), просело больше всего. Мясо в целом тоже пока в небольшом минусе, хотя некоторые категории, к примеру индейка, мраморная говядина, наоборот, пошли в рост.

Другие эксперты также заключают, что по итогам года расходы россиян оказались равны аналогичным показателям 2016 года или уступили значениям предыдущих лет. «В минувшем декабре россияне сделали больше всего покупок за год, и в этом нет ничего удивительного: на конец года всегда приходится максимум предпраздничных трат. Однако по сравнению с прошлым декабрем рост расходов россиян составил всего 2,1 процента, что недотягивает даже до минимально низкого размера годовой инфляции в 2,5 процента. Таким образом, реальные, то есть очищенные от инфляции расходы россиян в прошлом году оказались самыми низкими за все годы наших наблюдений. А средний чек за 2017 год и вовсе показал снижение на 0,8 процента», — рассказывает вице-президент международной ассоциации по изучению общественного мнения Gallup International Андрей Милёхин.

Розничные сети подтверждают, что средний чек в рублях не растет как раз из-за низкой инфляции. «Но он и не падает, что для нас важно в условиях дефляции на некоторые товары — к примеру, на бакалею, сахар, растительное масло, консервы. Сохранять средний чек на прежнем уровне позволяют работа с ассортиментом и грамотное управление продвижением. В частности, мы видим, что немного начала расти комплексность чека, то есть увеличилось количество позиций в нем», — поясняет представитель компании X5 Retail Group.

Розничные сети аккуратно говорят, что в минувшем году начали проявляться первые признаки оживления спроса. В пресс-службе компании «Лента» подобное также связывают с рекордно низкими темпами инфляции и дефляцией по ряду категорий: это позволило покупателям адаптироваться к рыночной ситуации и в некоторых случаях стимулировало приобретать чуть более дорогие товары и увеличивать размер корзины. Тем не менее покупатели оставались очень чувствительными к цене и сильно зависели от промоактивностей торговых сетей.

Спрос на алкоголь и алкогольсодержащую продукцию был стабильным — снижения потребления не наблюдалось. По мнению директора Центра исследований федерального и регионального рынков алкоголя (ЦИФРРА) Вадима Дробиза, наиболее интересные тенденции прослеживались на рынке премиального алкоголя — за последние примерно полтора года почти с нуля до 16% выросло потребление виски и рома, которые бутилируют в России. Потребление винной продукции вернулось на докризисный уровень конца 2014 года, однако при этом заметно сократились продажи российских вин и, наоборот, увеличились объемы импортной продукции.

По сообщению Росрыболовства, 2017 год — рекордный по объему вылова за последние двадцать пять лет. По данным Центра системы мониторинга рыболовства и связи, в прошлом году российские рыбопромышленники добыли почти 4,8 млн тонн рыбы и морепродуктов, на 2% больше, чем в 2016 году. Однако что касается спроса на рыбную продукцию, то ситуация выглядит не столь благополучной: с 2014 года потребление на душу населения сократилось в среднем с 22 до 18 кг. Население сталкивается с парадоксом: при росте объемов вылова рыбы в стране мало и она дорогая. А дополнительные объемы рыбы и морепродукции, которым с каждым годом так радуются отечественные рыбаки, в основном уходят на экспорт.

Между тем в 2017 году ситуация с потребительским спросом на рыбном рынке начала выправляться. «Начало прошлого года для россиян оставалось сложным, цены на рыбную продукцию были высокие. Со второго полугодия цены стали снижаться, и мы почувствовали оживление продаж, особенно в конце года, прежде всего за счет импортной продукции: ее оборот вырос примерно на десять процентов, — рассказывает вице-президент Ассоциации производственных и торговых предприятий рыбного рынка Александр Фомин.

Для молочного рынка минувший год может стать переломным. «Начиная с 2014 года мы наблюдали устойчивый негативный тренд к снижению объемов потребления молочной продукции в среднем на два-три процента ежегодно, а по отдельным категориям и на восемь-десять процентов. В 2017 году, несмотря на то что доходы населения продолжают сокращаться, особенно ближе к концу года, возникло ощущение, что падение спроса прекратилось. Поэтому мы рассчитываем, что по итогам года объем молочного рынка останется на уровне 2016-го или падение будет небольшим, статистически незначимым», — говорит исполнительный директор Национального союза производителей молока («Союзмолоко») Артем Белов.

Самый явный тренд, который наблюдался на рынке последние три-четыре года, по мнению Артема Белова, — рост потребления более дешевых молочных продуктов, в состав которых входят заменители животных жиров, например сырных продуктов и спредов. «Качественным производителям работать на таком рынке сложно, но мы не сдаемся. В минувшем году мы много трудились над совершенствованием своей молочной продукции и созданием настоящего сыра — и вот наконец наши сыры появились на магазинных полках. Этот процесс идет медленнее, чем хотелось бы. Ведь, к сожалению, ряд торговых сетей, составляя ассортимент для своих магазинов, больше обращает внимание на упаковку и маркетинг, нежели на качество продукции», — рассуждает генеральный директор агрохолдинга «Кабош» Дмитрий Матвеев.

Участники мясного рынка довольны: после стагнации и падения спроса в 2015–2016 годах минувший год принес оптимистический настрой. Устойчивый рост потребительского спроса наблюдался по всем видам мяса — птице, свинине, говядине. По данным Росстата, если в 2016 году общее потребление мяса на душу населения составляло 73 кг, то в 2017 году — уже 75 кг. «Основной фактор увеличения спроса — снижение цен практически на все виды мяса. Если в начале года снижение цен было малозаметным для потребителей, то уже со второй половины года цены, к примеру на мясо птицы, опустились на 15 процентов. Прежде всего это связано с насыщением рынка — в течение последних двух лет производство мяса птицы обгоняет потребление, — рассказывает директор по продажам компании “Продо” Дмитрий Судариков. — Помимо этого третий год подряд мы видим устойчивый рост промоактивности в ритейле. Увеличивается доля продаж по промоакциям, частота и глубина скидок по всем категориям. Этот фактор также способствует снижению средней цены покупки и, как следствие, росту покупательской активности».

Вместе с тем, по его словам, в сегменте мясопереработки в целом увеличения спроса не наблюдается, некоторый рост продаж отмечается лишь в премиальном сегменте мясной гастрономии. «В минувшем году покупатели предъявляли повышенные требования не только к качеству и вкусу продукта, но и к удобству упаковки, “чистоте” состава, удобству готовки и использования (например, сервировочные нарезки колбас и деликатесов)», — рассказывает коммерческий директор мясоперерабатывающего завода «Ремит» Олег Мельников.

Производители круп отмечают, что их рынок довольно стабилен. «Среди круп порядка 70 процента продаж — это гречка и рис. В минувшем году наблюдалась серьезная дефляция по гречке, поскольку прошлогодний урожай был высоким. Однако спрос на нее практически не зависит от цены — потребители приобретали ее в одинаковых объемах и за сорок рублей, и за сто рублей. По группе риса подобных ценовых колебаний мы не наблюдали. Другое дело, что потребители заинтересованы в развитии своих вкусов — если раньше они довольствовались так называемыми круглозерным и длиннозерным рисом, то сегодня многие выбирают отдельно рис для плова, ризотто, суши и так далее», — рассказывает коммерческий директор ГК «АФГ Националь» Борис Шабанов. По его словам, в овощной группе потребители тоже стали избирательными. Еще недавно, особенно в начале сезона, потребители чаще приобретали дешевый грязный картофель на рынке. Теперь же наблюдается другая тенденция: конкуренция среди производителей овощей усилилась, поэтому многие стараются предложить потребителям более продукцию, которая выглядит более привлекательно. Таким образом, спрос на мытый фасованный картофель и другие виды овощей оставался стабильным в течение всего года.

Отдыхают там, где дешевле

На рынке туристических услуг минувший год оценивают благоприятно. «Вырос как внутренний, так и внешний туризм. В частности, если говорить о первом, то на новогодние праздники турпоток в пределах нашей страны увеличился на четыре-восемь процентов по сравнению с предыдущими новогодними праздниками. Большинство россиян отдыхали на южных курортах, в Калининграде, Москве, Санкт-Петербурге», — говорит начальник управления государственных туристических проектов и безопасности туризма Ростуризма Евгений Куделя. Из зарубежных стран у россиян пользовались популярностью Турция, Таиланд, Кипр, Италия, Франция, Грузия, Вьетнам.

Для российской гражданской авиации 2017 год стал рекордным. «Впервые в новейшей истории российские авиакомпании преодолели рубеж в сто миллионов перевезенных пассажиров. К примеру, если рассматривать новогодние праздники, то только московские аэропорты обслужили более трех миллионов пассажиров, и этот показатель на девять процентов больше, чем за аналогичный период прошлого года. Всего за год чартерными рейсами воспользовались на 30 процентов больше пассажиров, чем в прошлом году. Основные направления чартерных перевозок — Таиланд, Вьетнам, Китай, Индия, Франция, Италия, Испания и Кипр», — рассказывает начальник управления регулирования перевозок Росавиации Андрей Круглов. По данным интернет-сервиса для путешественников Biletix, в 2017 году продажи чартерных авиабилетов по самому популярному внутреннему направлению — в Крым — выросли на 10%, в болгарский Бургас — один из лидеров международного направления в чартерных перевозках — на 38%.

Авиакомпании подтверждают информацию о заметном оживлении на рынке. «В 2017 году количество выполненных S7 Airlines рейсов возросло на 8,7 процента — мы считаем это отличным результатом. В прошедшем году мы первой среди российских авиакомпаний получили в парк современные лайнеры Airbus A320neo и Embraer 170, что позволило нам активно развивать программу международных и межрегиональных авиаперевозок. В частности, пассажиры смогли отправиться прямыми рейсами из Москвы в Вену, Пизу, Рим, Катанию и на греческий остров Кос, из Новосибирска — в Тбилиси и Караганду, из Владивостока — в Осаку. Плюс к этому в прошедшем году мы предложили пассажирам новые услуги, позволяющие сократить время их пребывания в аэропорту перед вылетом, — к примеру, возможность самостоятельно зарегистрировать багаж на рейс на сайте, а после следить за его подготовкой к вылету в мобильном приложении», — отмечает коммерческий директор S7 Group Игорь Веретенников.

Наиболее вероятная причина роста потребительского спроса на авиапутешествия — снижение стоимости билетов. По данным OneTwoTrip, средняя стоимость приобретенных пассажирами билетов на внутренние направления из городов России в 2017 году составила порядка 10 тыс. рублей, на 7,5% меньше, чем в 2016 году; на международные — 21 тыс. рублей (−12,3%). «Стоимость билетов на внутренние рейсы снижается с 2014 года, аналогичная же тенденция в международном сегменте сформировалась только в 2017-м. Если в начале рассматриваемого периода снижение цен было связано преимущественно с профицитом авиапарка на фоне стагнации пассажиропотока, то затем на смену этому фактору пришли другие: появление авиакомпаний “Победа” и “Азимут”, распространение невозвратных и безбагажных тарифов, увеличение предложения на массовых направлениях, открытие российскими авиакомпаниями новых зарубежных маршрутов, использование ими новых маркетинговых инструментов (к примеру, компания “ЮТэйр” начала продавать билеты без привязки ко времени вылета), стабилизация валютного курса», — поясняет директор по развитию сервиса OneTwoTrip Аркадий Гинес.

По данным Ассоциации туроператоров России (АТОР), в минувшем году спрос на зарубежные поездки среди россиян вырос на 25–30%. «Главное событие года — открытие Турции. На мировом рынке в связи с неоднозначной политикой президента Турции Эрдогана спрос на отдых в этой стране упал, поэтому Турция попыталась максимально привлечь на свои курорты наших соотечественников, сделав для нас специальные низкие цены. Еще никогда недельная стоимость отдыха в Турции не стоила порядка 17 тысяч рублей. И если до этого максимальное количество русских туристов Турция приняла в 2013 году — 3,8 миллиона человек, то в этом году их уже было более четырех миллионов. Однако если сначала мы думали, что открытие Турции приведет к сокращению турпотока на остальных зарубежных направлениях, то потом увидели, что этого не произошло. Скорее всего, причина кроется в укреплении курса рубля, которое мы наблюдали с начала прошлого года. Россиянам надоело экономить на отдыхе, было заметно, что в минувшем году люди захотели наконец-то отдохнуть», — рассказывает исполнительный директор АТОР Майя Ломидзе.

Между тем в ассоциации не видят большого всплеска потребительской активности на внутреннем рынке. «Прирост произошел лишь в Краснодарском крае, но только за счет города Сочи, где в минувшем году приняли на десять процентов больше туристов. Поездки в остальные регионы были на уровне предыдущего года или меньше. Причина — предложения туроператоров на внутреннем рынке были достаточно дорогими. Если с 2014 года, когда произошла девальвации рубля, наши предложения были довольно дешевыми по сравнению с зарубежными, то в этом году разница практически нивелировалась», — заключает Майя Ломидзе.

Берем телефоны в кредит

По данным GfK Rus, российский рынок бытовой техники и электроники (БТиЭ) вырос за 2017 год на пять процентов. «Рынок характеризуется возвращением отложенного спроса. Только у фототехники наблюдается серьезная негативная динамика оборота по сравнению с 2016 годом (более чем на десять процентов), тогда как оборот аудио-, видео-, крупной и малой бытовой техники можно назвать стабильным», — комментирует заместитель руководителя отдела исследований промышленных товаров GfK Rus Наталья Моржова.

Сами участники рынка положительно оценивают лишь вторую половину года. По данным «М. Видео», в первом квартале продажи крупной бытовой техники, телевизоров и компьютеров в России снизились на 4–8%. Весной и летом покупательский спрос немного оживился на фоне снижения цен, последовавшего за укреплением рубля. А наиболее динамичными оказались декабрьские продажи. «Новогодние объемы продаж были выше предыдущего года на пять-семь процентов в натуральном выражении и почти на 20 процентов — в стоимостном, — рассказывает президент компании «Евросеть» Александр Малис.

Прошедший год стал рекордным по спросу на смартфоны — до этого самым успешным считался 2014-й, когда российские покупатели приобрели 27,6 млн смартфонов. По оценке «М. Видео», объем рынка смартфонов по итогам 2017 года составил 375 млрд рублей и 28 млн штук, это, соответственно, на 15 и 5% выше, чем годом ранее. «При этом потребители приобретали смартфоны самых разных ценовых категорий, — комментирует менеджер по коммуникациям компании “Связной” Кристина Арустамова. — Наибольшим спросом пользовались бюджетные модели: в сегменте от 10 до 16 тысяч рублей прирост составил 15 процентов. Продажи смартфонов стоимостью от 20 тысяч рублей выросли на шесть процентов, смартфонов по цене от 30 тысяч рублей — на три процента».

Главным образом компании связывают увеличение продаж техники с развитием кредитования. «В нашем сегменте потребительский спрос поднялся в основном за счет кредитов. Если в 2016 году покупки в кредит составляли порядка пяти процентов, то в прошлом году они выросли до 40 процентов», — рассказывает Александр Малис. По его словам, это подтолкнуло потребителей к более дорогим покупкам, так как в кредит людям проще приобретать более дорогую технику.

Немаловажную роль в увеличении продаж сыграла интеграция стационарных и онлайн-магазинов. «Мы предлагаем очень удобную омниканальную модель: люди заказывают товар через интернет, а получают его в магазине. Начиная со второго квартала мы проделали большую работу, усовершенствовав свою систему “одного окна”. В результате мы видим, что почти 30 процентов нашего товарооборота приходится на интернет-магазин. В новом году это будет одним из ключевых направлений, которое мы намерены активно развивать», — говорит Кристина Арустамова.

В прошлом году компании нередко шли на то, чтобы снижать цены на свои товары, и это сказалось на продажах. Некоторые делали это в рамках специальных акций: к примеру, проект «Черная пятница», по словам президента Национальной ассоциации дистанционной торговли (НАДТ) Александра Иванова, ежегодно собирает в России не менее пяти миллионов покупателей и порядка 300 магазинов-участников. А некоторые ритейлеры, торгующие бытовой техникой и электроникой, выставляли на этой площадке свои товары со скидками до 70%.

Традиционным уже методом конкурентной борьбы на рынке ритейла становится персонализация предложений. Один из таких примеров приводит компания «М. Видео». «В прошлом году мы выдали нашим консультантам мобильные устройства. С их помощью продавцы прямо у полки с техникой могут идентифицировать клиента, помочь с выбором, в режиме реального времени сравнить цену с условиями конкурентов и сделать максимально выгодное стоимостное предложение с учетом всех действующих акций и бонусных баллов клиента. Пилотные проекты с мобильными консультантами повысили продажи в наших магазинах на пять процентов, а в некоторых точках прирост составил более десяти процентов», — говорит руководитель департамента по связям с общественностью «М. Видео» Валерия Андреева.

Курс на отечественного производителя

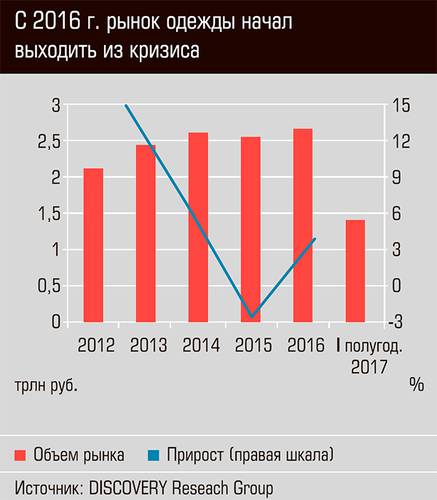

Рынок одежды и обуви демонстрирует легкую тенденцию на восстановление потребительского спроса. «В 2017 году прирост в деньгах у нас составил десять процентов, а в натуральном выражении — шесть процентов», — говорит Антон Титов, директор группы компаний «Обувь России». И это один из лучших результатов на рынке.

Правда, рост в целом нельзя назвать существенным, скорее планомерным: «По нашей оценке, спрос в 2017 году был сопоставим с уровнем 2016 года. В целом мы довольны результатами, но каких-то особых позитивных трендов не увидели», — сказала «Эксперту» Алина Степанова, директор бренда «Эконика». Если сравнивать с докризисным периодом (до 2014 года), то спрос на одежду и обувь остается достаточно низким — они входят в список категорий товаров, на которых люди экономят в первую очередь.

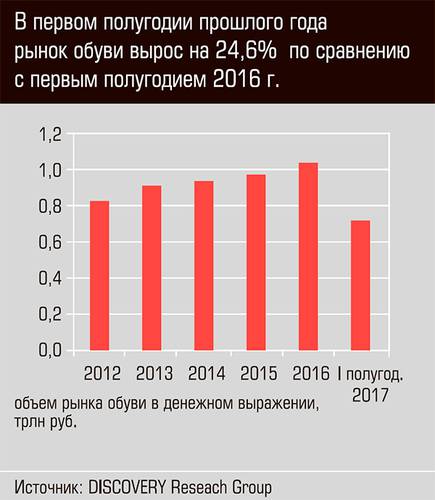

По данным Discovery Research Group (DRG), в первом полугодии 2017 года объем рынка обуви увеличился на 17,2% в натуральном выражении и на 24,6% —в денежном. Но обувщики предлагают считать эти показатели относительными, поскольку DRG принимает в расчет таможенную статистику. Вероятнее всего, речь идет о том, что в этот период возрос объем импорта, но будет ли он распродан — неизвестно. Прогноз Discovery Research Group выглядит более реальным: обувной рынок в ближайшие пять лет будет в среднем прирастать на 6–7% в год в натуральном выражении и на 9–11% — в денежном.

Спрос на обувь вялый, обувные компании видят больший прирост в сопутствующих товарах — аксессуарах, сумках, головных уборах: здесь люди позволяют себе проявлять эмоции: «Мы начали продавать аксессуары, к каждой второй паре покупают ремень», — рассказывает Роман Савкин, основатель компании Reach Heaven. Подтверждает это и другой, более крупный производитель обуви — компания «Обувь России»: «Мы расширяем линейку аксессуаров, у нас обувь растет, но аксессуары растут быстрее», — говорит Антон Титов.

Одежда и обувь перешли в разряд более рациональных покупок, люди заранее планируют свой бюджет, анализируют цены, отказываются от эмоциональных импульсивных приобретений предметов гардероба. Растет спрос на товары отечественных производителей: «Покупатели готовы тратить деньги на то, что им кажется более рациональным, в этом смысле российский бренд имеет определенные бонусы. Это локальное производство: люди думают, что они не переплачивают за транспортировку, налоги, иностранную рабочую силу. Кроме того, наши производители лучше понимают покупателей, их вкусы, особенности фигуры», — говорит Анна Лебсак-Клейманс, генеральный директор Fashion Consulting Group.

Реальный ощутимый рост происходит в основном у нишевых компаний, которые предлагают качественный и более дорогой товар: «У нас в коллекции есть премиальная торговая марка Alla Pugachova, на которую мы видим хороший спрос: благодаря ей бренд в целом вырос, потому что сейчас очень трудно найти качественный товар», — считает Алина Степанова. Рост спроса отмечает и нишевая компания по производству обуви ручной работы Reach Heaven»: в 2016 году средний чек составлял 30 тыс. рублей, в 2017-м — в районе 50 тыс. рублей. При этом компании связывают повышение спроса в первую очередь с более эффективной внутренней работой: бренды стали давать больше рекламы, расширяют ассортимент, работают над улучшением модельного ряда, более тщательно работают с каждым клиентом: «В 2017 году мы постепенно научились продавать более дорогой продукт. Если смотреть по ассортименту, то продажи обуви из кожи крокодила и со вставками из этой кожи значительно выросли», — говорит Роман Савкин. Похожая тенденция прослеживается у дизайнерских марок: «Мы постоянно развиваемся, и спрос в 2017 году гораздо выше, чем в 2016-м: выручка выросла на 40 процентов», — рассказывает Дарья Самкович, основатель бренда I AM Studio.

Что касается детской одежды, то здесь компании отмечают небольшой спад спроса на определенные категории товара. Например, Choupette отмечают падение спроса на товары для детей до года: «Рождаемость упала, насколько я помню, почти на восемь процентов. Кроме того, покупатель стремится выбрать более дешевую вещь для ребенка до года, так как дети в этом возрасте растут неимоверно быстро», — говорит Анастасия Василькова, директор по развитию Choupette. Компания отмечает активизацию спроса на товары для детей младшего школьного и предподросткового возраста. У компании Gulliver в 2017 году наблюдался небольшой прирост по отношению к 2016-му — на четыре процента, и в условиях падающего рынка это можно считать хорошим результатом: «Наиболее востребована у покупателей категория верхней одежды, средняя стоимость которой выше, чем у остальных категорий, в структуре продаж занимает 50 процентов», — рассказывает Алина Горшкова, директор по маркетингу Gulliver.

Хорошо себя чувствуют производители одежды и обуви в спортивном стиле. За последние несколько лет благодаря спортивному тренду в моде конкуренция в сегменте спортивной одежды и обуви выросла очень сильно, причем не только за счет исконно спортивных брендов и представляющих их мульти- и монобрендовых магазинов. На фоне остальных сегментов сегмент спортивной обуви оказался наиболее устойчивым, даже в кризис рост рынка не остановился: «Это связано, с одной стороны, с популяризацией спортивного образа жизни, а с другой — модная тенденция athleisure, добавление элементов спортивной экипировки в повседневную одежду, превратила кроссовки в остромодный элемент не только спортивной, но и повседневной одежды», — считает Анна Лебсак-Клейманс. За последние семь лет число тех, кто регулярно занимается спортом в столице, выросло на 50%. По подсчетам столичных властей, сейчас в Москве насчитывается около четырех миллионов любителей утренней зарядки и фитнеса, а это треть населения города.