Определилась судьба Промсвязьбанка (ПСБ), попавшего в декабре под санацию Фонда консолидации банковского сектора (ФКБС), а в январе успешно национализированного — новый госбанк по решению правительства и ЦБ станет опорным для расчетов по государственному оборонному заказу (ГОЗ) и крупным госконтрактам. Предложение возглавить банк получил — и принял — руководитель Российского экспортного центра (РЭЦ), бывший первый зампред ВЭБа Петр Фрадков.

Сделанный в русле антисанкционной логики шаг пока носит рамочный характер. Однако появляется шанс превратить опорный Промсвязьбанк в своего рода многоотраслевой банк развития и запустить давно назревшую финансовую реабилитацию российской оборонки.

Панцирь против санкций

Само по себе желание государства максимизировать надежность, то есть оперативность и адресность, доведения средств ГОЗ до получателей естественно и похвально. Рубежным событием в наведении порядка в этой сфере стало принятие в последние дни 2012 года закона № 275-ФЗ «О Государственном оборонном заказе», который установил четкие требования к банкам, уполномоченным на обслуживание ГОЗ. На них были возложены функции контроля за использованием средств, а также ряд функций мониторинга и координации во взаимоотношениях между заказчиком в рамках ГОЗ, то есть Минобороны, и предприятиями-исполнителями, а также субконтракторами. Исполнение ГОЗ в 2015 году было доведено уже до 98% против чуть более 80% в начале 2010-х годов. Цена вопроса внушительная: расходы Минобороны по ГОЗ в 2018 году, по словам замминистра обороны Татьяны Шевцовой, составят полтора триллиона рублей.

Однако в борьбе за целевое использование средств государство, похоже, перегнуло палку. Специфика регулирования ВПК сегодня такова, что приоритетом является финансовый контроль, а вопросы развития занимают подчиненное положение. В результате растут остатки средств оборонных предприятий на счетах, которыми предприятия распоряжаться не вправе. Деньги, полученные по госконтрактам, можно использовать строго на их выполнение, у получателей возможности маневра средствами исключены. И предприятия вынуждены обращаться в банки за дорогими заемными деньгами, в то время как бесплатные госсредства пылятся на счетах, обеспечивая хорошую пассивную базу тем же банкам.

Последнее обновление списка уполномоченных банков ЦБ произвел на своем сайте в октябре. Тогда в него вошли восемь финансовых институтов — государственные Сбербанк, ВТБ, Россельхозбанк, квазигосударственные Газпромбанк (контролируется «Газпромом» и его дочерними компаниями), Всероссийский банк развития регионов (контролируется ПАО «Роснефть»), Новикомбанк (контролируется ГК «Ростех», находится под санкциями США с декабря 2015 года), а также частные банки — АБ «Россия» (и сам банк, и его контролирующий акционер Юрий Ковальчук находятся под санкциями США с марта 2014 года) и банк «Санкт-Петербург».

Уточним, мы упомянули здесь персональные санкции, означающие арест всех активов и запрет на расчеты с этими лицами, юридическими и физическими, любых американских банков. Так называемые секторальные санкции США и ЕС, под которые подпали Сбербанк, ВТБ, Газпромбанк и Россельхозбанк в июле 2014 года, существенно мягче — они означают лишь запрет на привлечение долгового финансирования на соответствующих рынках сроком свыше 90 дней.

В дальнейшем российский регулятор по согласованию с правительством решил закрыть для публики информацию об уполномоченных банках ГОЗ. А еще раньше, в марте прошлого года, ЦБ скрыл в ежемесячно публикуемых на своем сайте оборотно-сальдовых ведомостях российских банков счета исполнителей ГОЗ.

Мотив засекречивания понятен: в условиях резкого обострения отношений России с Западом, прежде всего с США, и высокой вероятности дальнейшего расширения и ужесточения санкционного режима информация о любых хозяйственных, расчетных, финансовых отношениях внутри российского ВПК и обслуживающих их банков становится чувствительной и потенциально «токсичной» с точки зрения распространения санкций.

В конце года правительство пошло еще дальше. Правительство в авральном порядке провело через Госдуму в трех чтениях проект федерального закона № 318825–7 с «анонимным» названием «О внесении изменений в отдельные законодательные акты РФ». Изменения вносятся много куда — от основ законодательства о нотариате до Закона о госзакупках, дающих правительству право делать исключения при обязательном раскрытии информации о госзакупках. Положения документа позволяют правительству вводить для обязательной сейчас к раскрытию информации о сделках физлиц и юрлиц режим «черного ящика», в рамках которого информация не объявляется гостайной, но не раскрывается публично.

Бремя выбора

Альфа-банк, крупнейший российский частный банк, сделал свой выбор: в начале января его руководство уведомило предприятия ОПК о прекращении их обслуживания из-за западных санкций, а на прошлой неделе банк успешно провел размещение на глобальном рынке капитала своих «вечных» еврооблигаций на полмиллиарда долларов.

Для «Альфы» отказ от работы с отечественным ОПК не означал потери большой части бизнеса — банк никогда не входил в число уполномоченных по ведению ГОЗ и не значился в числе лидеров по кредитованию этого сектора. Тон здесь задавали госбанки, прежде всего крупнейшие — Сбербанк и ВТБ.

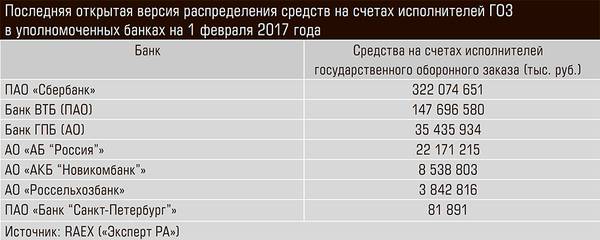

Так, по состоянию на 1 февраля 2017 года, когда эта информация еще была открытой, средства на счетах исполнителей ГОЗ в размере около 540 млрд рублей распределялись между уполномоченными банками следующим образом (см. таблицу 1). Как видим, порядка 60% всей суммы приходилась на Сбербанк, еще 27% держал ВТБ, остальные финансовые организации не могли похвастаться сколько-нибудь серьезными остатками по данным счетам.

Принятое решение о переводе обслуживания ГОЗ в единый госфининститут на базе Промсвязьбанка снижает санкционные риски для бывших уполномоченных банков — и автоматически повышает их для самого Промсвязьбанка.

В распространенном пресс-службой РЭЦ кратком заявлении Петр Фрадков подчеркнул, что «при ориентации на гособоронзаказ банк продолжит активно работать в традиционном для него корпоративном и розничном сегментах».

Понятно, что новый руководитель не мог и не должен был говорить ничего другого. Не рассказывать же его обычным (гражданским) вкладчикам и клиентам о резко возросших рисках наложения на опорный банк персональных санкций США.

Если санкции будут введены, то операционально это будет означать закрытие всех корсчетов Промсвязьбанка в американских банках. Теоретически банк третьей страны может иметь номерной (анонимный) корсчет с санкционным банком и использовать его для проведения операций, скрывая от американского партнера.

Если само предприятие — получатель ГОЗ не находится под санкциями, оно может осуществлять внешнеэкономическую деятельность и валютные платежи через любые другие несанкционные российские банки.

Вот какую потенциальную схему операций для клиентов опорного банка, являющихся экспортерами, рисует специалист Аналитического центра «Эксперт» Сергей Селянин: «Допустим, Индия хочет что-то купить у концерна “Калашников”, находящегося под санкциями. Она откроет счет в ВТБ и загонит на него деньги через нормальные иностранные банки, а расчеты с “Калашниковым” в России пройдут уже незаметно для американских банков, внутренними проводками».

Для частных долларовых вкладчиков Промсвязьбанка ЦБ как его новый владелец найдет способы обеспечения обязательств перед ними в полном объеме за счет конверсионных операций на внутреннем валютном рынке.

Заместитель директора группы банковских рейтингов АКРА Ирина Носова считает, что «обычные коммерческие банки, не находящиеся под санкциями, смогут избежать токсичности в случае проведения с ПСБ только несущественных по объему сделок, при этом степень существенности будет определяться США. В случае, если клиенты ПСБ ведут деятельность только на территории РФ и не нуждаются в международных расчетах, риски для них минимальны».

«Как показала практика, российские банки вполне комфортно адаптируются к санкционным ограничениям, замещая внешние связи внутренним рынком, — считает аналитик рейтингового агентства RAEX (“Эксперт РА”) Юрий Беликов. — Промсвязьбанку как раз и дают в компенсацию привлекательную часть этого рынка в виде гособоронзаказа».

Шанс для системных решений

Превращение универсального Промсвязьбанка в опорный спецбанк оборонки, не говоря уже о восстановлении его нормальной работоспособности в ходе санации, — серьезный вызов и большая работа, требующая времени и затрат. Ведущим бывшим уполномоченным банкам потребовалось около двух лет для выстраивания адекватных требованиям ФЗ-275 систем мониторинга, расчетов, защищенных ИТ и специальных оргструктур по работе с ГОЗ. Передача на баланс опорного банка счетов, депозитов, переуступка кредитов, сверка и переоформление контрактов — все это не произойдет мгновенно.

Однако существенно более важно не ограничить Промсвязьбанк лишь расчетным функционалом по ГОЗ. Появляется редкий шанс изменить систему взаимоотношений отечественного ОПК с банковской системой.

Многие из структур ОПК, включая крупнейшие и стратегически важные, как ОАК и ОДК, так и не смогли финансово оздоровиться после кризиса 2008–2009 годов, ряд предприятий балансирует на грани платежеспособности. В то же время банки во взаимоотношениях с такими компаниями предъявляют к ним стандартные рыночные требования по ставке, залогам и поручительствам. По большому счету, весь этот пласт закредитованных предприятий оборонки требует специальных мер финансового оздоровления со стороны государства.

Да, уже сегодня определенные меры господдержки наличествуют. Это субсидирование процентных ставок, а также механизм госгарантий. Ряду крупных компаний, в частности Объединенной авиастроительной корпорации, была оказана прямая финансовая помощь. Но вся эта помощь транзитом ушла банкам-кредиторам. Похоже, нужны более кардинальные меры.

Если в банковской системе ЦБ создал институт-санатор — ФКБС, который принимает под свое крыло системообразующие кредитные организации, оказавшиеся на грани банкротства, — то в промышленности подобного фонда нет.

«Новый» Промсвязьбанк мог бы взять на себя функции не просто кредитора, а финансового санатора российской оборонки, проведя масштабную операцию по реструктуризации и частичному списанию прошлых рыночных кредитов и резкому удешевлению и удлинению кредитов новых.

Однако для проведения такой операции сам Промсвязьбанк должен быть выведен из стандартного надзорно-регулятивного поля ЦБ. Он должен получить источники длинного дешевого рефинансирования в ЦБ, с одной стороны, и жесткие потолки по ставке при кредитовании оборонных предприятий — с другой. Фактически данный сценарий будет означать превращение Промсвязьбанка в своего рода банк развития для отечественного ОПК.