Верховный суд разрешил Сбербанку не возвращать средства клиенту, которого банк заподозрил в отмывании денег.

Сергей Будник в 2015 году перевел деньги со своего вклада в Сити Инвест банке в Сбербанк и на следующий день попытался снять их, но получил отказ: банк запросил у него документы, подтверждающие происхождение средств. Документы Будник предоставил, однако банк посчитал, что доказательств недостаточно, и тогда Сергей открыл срочный вклад и по окончании срока вновь попытался получить свои средства. Но Сбербанк ему опять отказал, предложив вместо этого перевести деньги в другой банк — разумеется, за солидную комиссию. В Смольнинском районном суде первой инстанции решение было принято в пользу Сбербанка: суд согласился, что представленных доказательств недостаточно для снятия с денег Будника подозрений. Затем Будник не смог убедить в прозрачности своих доходов и Верховный суд.

Действительно, действия Сергея Будника могут показаться подозрительными, учитывая сумму — 56 млн рублей — и непременное желание обналичить средства. Будник — индивидуальный предприниматель, основным видом деятельности которого является разработка компьютерного программного обеспечения. На суде он предоставил акты за 2014–2015 годы по поставкам ПО. Но акты — это не счета-фактуры и не платежное поручение, а потому суд счел подозрения банка вполне обоснованными.

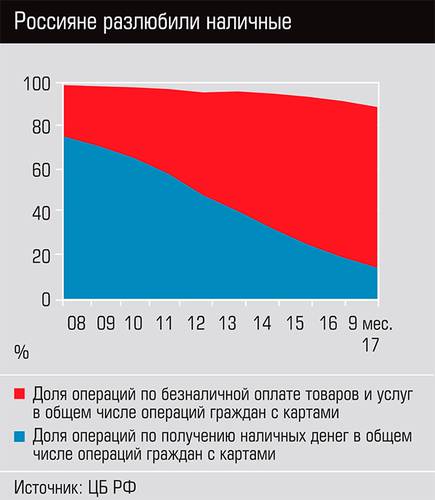

Решение ВС, обнародованное в феврале этого года, вызвало бурную дискуссию. Отказ выдать клиенту средства в удобной ему форме ставит под сомнение саму целесообразность хранения крупных сумм на банковских счетах. Ведь мало кому из граждан известны критерии, по которым операция относится к числу подозрительных, — эти критерии содержатся во внутренних инструкциях банков и разглашению не подлежат. С каждым годом доля безналичных операций, совершаемых гражданами, растет, но такие примеры явно не добавят доверия российской банковской системе.

Особенности местного отмыва

В России сложилась парадоксальная ситуация: сомнительное происхождение денежных средств не является препятствием для внесения средств в банки (в отличие от многих европейских стран), но может стать помехой при снятии их со счетов. «У нас противоотмывочная система несколько зеркальна ко всему остальному миру. Во всем остальном мире нельзя принести чемодан с налом и положить в банк, потому что в банке спросят: “Откуда?” А у нас принести чемодан можешь, но забрать…» — комментирует Михаил Хромов, заведующий лабораторией финансовых исследований направления «Макроэкономика и финансы» ИЭП им. Е. Т. Гайдара.

Российское законодательство предусматривает порядок действий банка при выявлении подозрительных операций и счетов: счета блокируются, уведомляются регуляторы. Но теперь, после решения ВС, банки смогут не блокировать счета подозрительных клиентов, а предлагать им вывести средства в другой банк, взимая комиссию за перевод. На самом деле теоретически банки могли так делать и без решения Верховного суда. «115-ФЗ разрешает банкам отказывать в проведении операций, за исключением зачисления денег на счет. При этом можно блокировать, замораживать или приостанавливать только операции, связанные с лицами из официальных перечней экстремистов и террористов и в строгом соответствии с порядком, установленным законодательно. В остальных случаях банк должен или провести операцию, или отказать в ее проведении, реализуя свое право на отказ, но при этом строго соблюдая требования законодательства и собственные внутренние процедуры», — пояснил «Эксперту» первый вице-президент Ассоциации российских банков Юрий Кормош.

Однако в этом есть явное противоречие: «Либо вы признаете деньги грязными и тогда ничего с ними не делаете, ни с наличными, ни с безналичными, а если предлагаете перевести, но не отдаете наличными, то это очень необычно», — комментирует Дмитрий Янин, президент Международной конфедерации обществ потребителей. Банкиры указывают, что имеют право ограничить способ возврата денег клиенту — например, не возвращать именно наличными, если средства поступили безналичным путем, — так как вывод наличных тоже может быть элементом схем по отмыванию денег, поясняет позицию банков Юрий Кормош.

Клиент в такой ситуации может попытаться зафиксировать предложение банка в письменной форме, перевести средства, заплатив комиссию, а затем оспорить действия банка. «Если банк предлагает перевести деньги, то, по сути, они навязывают услугу, и человек может свой ущерб — в данном случае комиссию за перевод — взыскать», — полагает Дмитрий Янин. Размер комиссии в том же Сбербанке для рублевых переводов в другой банк составляет 2% суммы перевода — в случае перевода десятков миллионов это будут сотни тысяч рублей.

Не спеши

«Обналичка в любом случае идет через физических лиц либо через фиктивные договоры», — поясняет Михаил Хромов. Так что для появления у банка подозрений нужно не так уж много — поспешность в проведении операций, попытка получить наличные срочно, требование провести странные дополнительные процедуры и даже игнорирование выгодных предложений банка. Понятно, что попасть под эти критерии может любой, у кого возникла срочная необходимость в деньгах.

Несмотря на решение Верховного суда, клиентам все же не стоит опасаться массовых ограничений со стороны банков. «Случаи единичные. Если клиент считает, что не было оснований для ограничений, есть возможность оспорить такие действия в суде и получить компенсацию, например штраф, который может составлять до 50 процентов от суммы вклада», — говорит Дмитрий Янин, добавляя, что из-за опасения таких компенсаций банкиры действительно только в крайних случаях идут на такого рода ограничения.