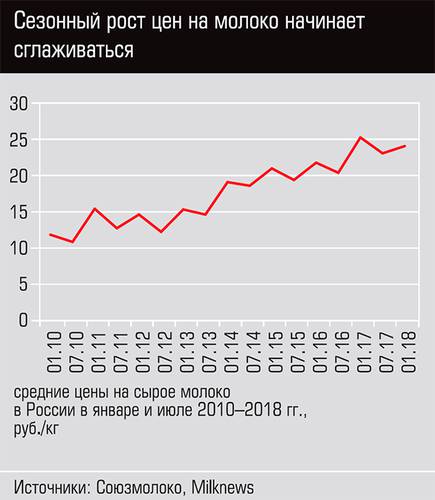

Едва начавшись, 2018 год уже стал уникальным для российского молочного рынка: аграрии отмечают снижение цен на сырое молоко и говорят, что в зимний период с подобным сталкиваются впервые, ведь особенность молочного рынка — ярко выраженная сезонность. Традиционно летом коровы дают больше молока, поэтому цены на него снижаются, а с осени, в холодное время года, когда надои сокращаются, стоимость молока всегда растет. В этом году подобного не произошло.

Особенно сложная ситуация, по словам министра сельского хозяйства РФ Александра Ткачева, в молокоемких регионах — например, в Поволжье, где производят до 40% сырого молока страны. Наиболее показательна статистика хозяйств Удмуртии: если в январе 2017 года средняя закупочная цена килограмма сырого молока в этом регионе превышала 26 рублей, то в ноябре прошлого года она опустилась до 22–23 рублей, а в январе–феврале 2018-го упала до 18–19 рублей.

По словам президента Национального союза производителей молока («Союзмолоко») Айрата Хайруллина, сегодняшние закупочные цены убыточны для многих ферм, так как покрывают лишь текущие прямые затраты и не содержат инвестиционной составляющей: «Согласно нашим подсчетам, в январе 2018 года отрицательный финансовый поток по ряду предприятий составил от двух до пяти рублей за литр молока, что затрудняет не только обслуживание кредитов, но даже выплату зарплат. К примеру, чтобы выплачивать работникам ферм зарплату 25 тысяч рублей в месяц, сельхозпроизводители должны за каждый литр молока первого сорта получать минимум 25 рублей, а по высшему сорту — 32 рубля за литр». По прогнозам главы «Союзмолока», если цены продолжат снижаться, то уже в текущем году хозяйства ждет волна банкротств, тысячи коров пойдут под нож. А главное, наметившаяся тенденция к увеличению объемов производства молочного сырья, к чему отрасль шла долгое время, будет сломлена.

Маховик запущен

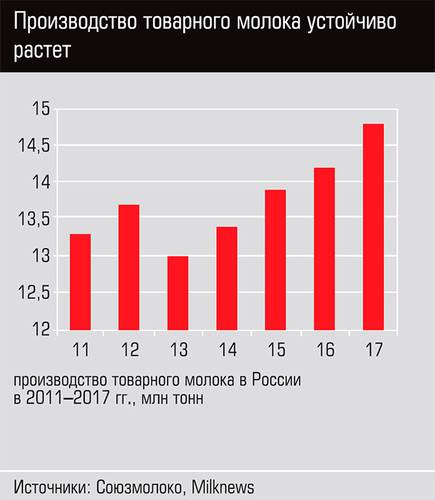

Минувший год был для российских молочников особенно успешным: закупочные цены были стабильными, а меры господдержки сделали отрасль привлекательной для инвесторов, что позволило существенно нарастить объемы производства. По данным Минсельхоза, общий объем производства сырого молока в 2017 году в хозяйствах всех категорий составил 31,1 млн тонн и вырос на 1%, при этом объем производства товарного молока поднялся до 17,8 млн тонн, увеличившись на 3,5%. В предыдущие четыре года (именно тогда в стране наметилась благоприятная тенденция роста объемов производства) темпы прироста производства товарного молока были чуть меньше (не выше 2,4%), однако за этот период сельхозпроизводители нарастили его производство более чем на два миллиона тонн.

Увеличению производства сырого молока способствовала конъюнктура предыдущих лет: в результате введенных продовольственных антисанкций и слабого рубля с молочного рынка ушло почти 20% импорта. Столкнувшись с дефицитом молока, переработчики стали формировать устойчивый спрос на молочное сырье. Соответственно, замещение доли импорта происходило за счет продукции отечественных молочных производителей.

Другая причина роста производства — активная поддержка отрасли государством. По словам председателя правления «Союзмолока» Андрея Даниленко, минувший год стал рекордным с точки зрения объемов господдержки молочной отрасли — 36 млрд рублей (в 2016-м — 26,5 млрд, в 2015-м — 15,6 млрд). Сельхозпроизводители главным образом пользовались субсидиями на килограмм реализованного товарного молока, льготным кредитованием и капексами — возмещением части капитальных затрат на строительство и модернизацию объектов АПК (объем господдержки по возмещению общих капзатрат в прошлом году увеличился с 20 до 30%).

В последние годы в отрасль активно пошли инвесторы. Большинство проектов стартовали в 2014–2016 годах. Так, крупнейшим игроком за этот период стала компания «ЭкоНива — АПК Холдинг» — сегодня это самый крупный производитель молока в России (1,5–2% от общего объема производства товарного молока). Ежегодно компания вводит по три-четыре комплекса, в каждом из них дойное стадо составляет 2,8–3,2 тыс. голов. Не менее амбициозные проекты сегодня реализуют компания TH Milk (Калужская область), «Дамате» (Тюменская область) и др. В отрасль решили пойти даже непрофильные инвесторы — к примеру, пробует себя в этом секторе крупнейший производитель мяса компания «Мираторг», планирующая запустить молочный проект.

Вместе с тем исполнительный директор «Союзмолока» Артем Белов акцентирует внимание на следующем: основной прирост в молочной отрасли был получен не за счет современных мегапроектов, а благодаря повышению эффективности на действующих предприятиях. «За последние четыре года молочная продуктивность коров сильно выросла, сельхозорганизации увеличили объем средних надоев с одной коровы с почти пяти тысяч до шести тысяч килограммов в год. Доходность в отрасли была хорошая, поэтому даже небольшие хозяйства модернизировали производство, закупали скот, вели племенную работу, занимались вопросам кормления, ветеринарии, зоотехнии», — объясняет он.

Молоко уходит в запасы

Сегодня молочники сталкиваются с парадоксальным раскладом на рынке. С одной стороны, молока в стране не хватает (самообеспеченность молоком в РФ составляет 80%, а Доктрина продовольственной безопасности требует 90%). С другой стороны, спрос на молоко не растет — переработчикам уже не требуется столько сырья, как четыре года назад, когда из-за антисанкций и слабого рубля произошло резкое сокращение импорта. Потребительский спрос тоже снижается. Если в 2013 году среднедушевое потребление молочных продуктов в России находилось на уровне 248 кг в год, то сегодня оно составляет лишь 233 кг в год (при медицинской норме 325 кг). Начиная с 2014 года потребление молочной продукции ежегодно снижалось на 2–3%, а по некоторым товарным группам — на 8–10%. Особенно пострадали высокомаржинальные продукты вроде творожков и йогуртов. Но самая заметная тенденция — смещение потребительских предпочтений в сторону более дешевых молочных продуктов, в том числе таких, где молочные жиры заменены растительными (сырные продукты вместо сыра, спреды вместо сливочного масла и т. п.).

Сильнее всего участники молочного рынка обеспокоены тем, что не справятся с уже запущенными инвестпрограммами. «Производственные затраты на каждый производимый литр молока за год значительно выросли, а цены на сырое молоко стали снижаться. Подорожало электричество, дизтопливо; субсидии, получаемые сельхозпроизводителями, стали облагаться НДС, а с января текущего года налогом на движимое имущество облагаются даже коровы», — рассказывает Айрат Хайруллин. «Год назад мы производили ежесуточно 600 тонн молока, а сейчас более тысячи тонн. Однако вместо того, чтобы наблюдать увеличение доходности своего производства, мы видим, что цена на молоко падает, и по факту получается, что вся наша прибыль, а также господдержка уходят в никуда», — подтверждает эту оценку генеральный директор компании «ЭкоНива — АПК Холдинг» Штефан Дюрр.

В настоящее время вопрос о перспективах господдержки молочной отрасли тоже не имеет точного ответа. С одной стороны, по словам вице-премьера Аркадия Дворковича, в правительстве обещают как минимум не уменьшить, но даже увеличить существующие объемы господдержки. Однако компаний, которые спешат обзавестись новыми молочными проектами, немного: чтобы окупить животноводческую ферму, потребуется десять-двенадцать лет, хотя никто не может гарантировать, что аналогичный уровень поддержки отрасли сохранится даже в ближайшие два-три года.

Конечно, от снижения цен сегодня в выигрыше переработчики молока, но и те говорят о трудностях. По большинству молочных продуктов сейчас наблюдается кратное увеличение товарных запасов. «По сухому молоку и сливкам — практически в два раза, по сырам — примерно 70 процентов, исключение составляет разве что кисломолочная продукция», — комментирует ситуацию Артем Белов. «Несмотря на недостаток продукции для внутреннего потребления, в январе–феврале 2018 года наблюдается профицит молока. И сегодня многие компании не знают, куда сбыть свою продукцию», — поддерживает коллегу председатель совета директоров компании «Залесское молоко» Андрей Романов.

«Летом мы закупали молочное сырье по 22–24 рубля. Мы планировали, что будем участвовать в интервенциях. Однако в дальнейшем в правительстве решили их не проводить, поэтому с сентября наши складские остатки стали активно расти. И в целом по стране у нас на складах повисло около 800–900 тонн молочной продукции — то, что мы нарастили за год, то и положили на склады», — говорит член совета директоров Мелеузовского молочноконсервного комбината (Башкирия) Андрей Яровой. По его мнению, ситуация осложняется неравной конкуренцией с импортной продукцией, прежде всего с белорусской (там стоимость сырого молока — 16 рублей за килограмм). «По сухому цельному молоку при нашей рентабельности десять процентов у нас выходит стоимость продукции 308 рублей за килограмм, без нашей рентабельности — 270–275 рублей. Однако со стороны белорусских коллег мы наблюдаем демпинг по сухому молоку — цена 200 рублей и ниже», — отмечает Андрей Яровой.

Другая сложность, с которой тщетно бьются молочные компании, — обилие фальсификата на рынке. Низкое потребление молочных продуктов сегодня связано и с тем, что многие россияне уже боятся покупать любую молочную продукцию, сомневаясь в ее качестве.

Впрочем, в июле ситуация может сдвинуться с мертвой точки. С этого времени компании должны внести изменения в маркировку продукции — теперь информация о наличии в продукте молочных и растительных жиров будет указываться крупным шрифтом. Возможно, в перспективе развитие российского молочного рынка пойдет по белорусскому сценарию — с начала 2018-го там запрещено производство «сырных продуктов».