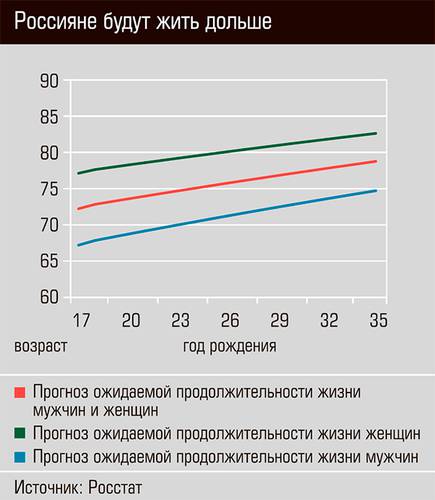

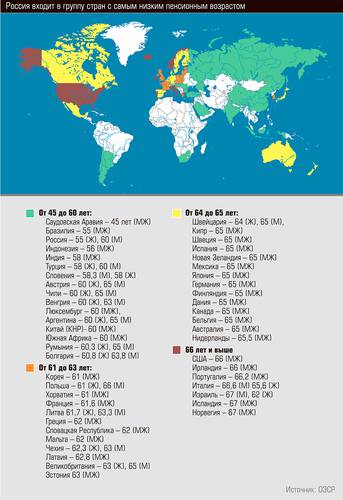

Повысить возраст выхода на пенсию с 60 до 63 лет для мужчин и с 55 до 60 лет для женщин предложили эксперты РАНХиГС. Это якобы позволит избежать дефицита Пенсионного фонда в будущем. Но, возражают сразу оппоненты, такое решение окажется катастрофическим для рынка труда и даст отрицательный экономический эффект.

Причиной нового витка споров стал доклад «Повышение пенсионного возраста: позитивные эффекты и вероятные риски» экспертов РАНХиГС. В работе директора Института социального анализа и прогнозирования (ИНСАП) РАНХиГС Татьяны Малевой и сотрудников ИНСАП Юрия Горлина и Виктора Ляшка предлагается в течение нескольких лет увеличивать возраст выхода на пенсию — в начале по три месяца в год, а затем по шесть месяцев. В итоге мужчины станут выходить на пенсию в 63 года через восемь лет после начала реформы, а женщины станут выходить на пенсию в 60 через двенадцать лет.

С предложением повысить возраст выхода на пенсию — правда, еще сильнее, до 63 и 65 лет для женщин и мужчин соответственно, — неоднократно выступал и глава Центра стратегических разработок Алексей Кудрин. «Сейчас этот самый тяжелый и ресурсоемкий вопрос нужно решить, потому что все страны уже перешли на новый пенсионный возраст. В СНГ почти все перешли на новый пенсионный возраст, мы — последние», — сказал он в ходе инвестфорума в Сочи. В дискуссию вступили депутаты Госдумы от КПРФ во главе с Геннадием Зюгановым, которые внесли в Думу законопроект о запрете на повышение пенсионного возраста до 2025 года. Собственную концепцию пенсионной системы на минувшей неделе представил и Институт экономики роста им. П. А. Столыпина и лично глава Партии роста, бизнес-омбудсмен Борис Титов (об этих предложениях ниже).

Мало работников

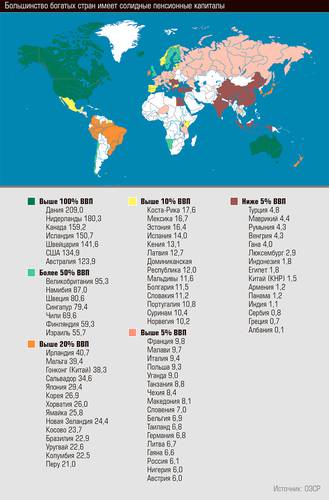

Основаниями для повышения пенсионного возраста эксперты называют рост числа пенсионеров и снижение числа работающих: в ближайшие годы на рынок труда начнет выходить малочисленное поколение, рожденное в 90-е годы прошлого столетия, тогда как многочисленное поколение 1950-х будет постепенно уходить с рынка труда. В результате к 2035 году на одного работающего будет приходиться один пенсионер, а к 2050-му пенсионеров будет уже больше, чем работающих. Такое соотношение станет непосильным бременем для Пенсионного фонда, доходы которого и так почти на 50% состоят из вливаний федерального бюджета. К тому же сейчас в России возраст выхода на пенсию один из самых низких среди развитых стран, высока доля теневой занятости, а необходимость получения молодежью высшего образования снижает и так небольшой период внесения страховых взносов в пенсионную систему.

Авторы доклада РАНХиГС предполагают, что в ближайшие годы в экономике России не произойдет структурных перемен, развитие будет инерционным, а значит, повышение возраста — единственный способ избежать катастрофы в пенсионной системе. По их расчетам, просто для обеспечения текущего соотношения среднего размера пенсии и заработной платы (около 35%) необходимо будет либо увеличить тарифы страховых взносов на пять процентных пунктов (сейчас работодатели платят в ПФР 22% фонда оплаты труда, и еще 8% в другие внебюджетные фонды), либо повысить размер бюджетного трансферта с 2,3% ВВП в 2016 году до 3,6% ВВП к 2050 году. Поэтому, по мнению авторов доклада, не нужно бояться принимать непопулярное решение. «Мне кажется, драматизм в определенной степени преувеличен, — сказал “Эксперту” заместитель директора ИНСАП РАНХиГС и один из авторов доклада Юрий Горлин. — Ранее принимались решения, с моей точки зрения, в большей мере затрагивающие интересы населения, например неиндексация пенсий работающих пенсионеров или введение взноса на капитальный ремонт. И если приемлемо провести повышение пенсионного возраста, оно будет воспринято спокойно».

Финансовый эффект от предложений РАНХиГС понятен: ПФР будет снижать свои расходы. «Если человек начнет получать пенсию, например, на год позднее, то высвободится около 180 тысяч рублей в год», — приводит пример Горлин. Эта экономия позволит сокращать объем трансферта из федерального бюджета в ПФР, но, признают в РАНХиГС, не избавиться от него. Да и конечный эффект обещает быть довольно скромным. В докладе РАНХиГС говорится, что более 80 процентов этого финансового эффекта должно пойти на увеличение пенсий, а 20 процентов — на сокращение бюджетного трансферта, что будет способствовать большей устойчивости пенсионной системы. В итоге к 2050 году удастся увеличить пенсии на 2,4–4,4 п. п. относительно средней заработной платы (то есть довести коэффициент замещения до 37–39%) и при этом сэкономить 0,1–0,2% ВВП.

Паллиативное решение

Против повышения пенсионного возраста есть серьезные аргументы. Самый простой — демография: шанс уйти из жизни для мужчин в возрасте 50–54 лет составляет 14,6%, в возрасте 55–59 лет 20,7%, а в возрасте 60–64 лет смертность среди мужчин составляет уже 31,2%. Таким образом, поднимая пенсионный возраст с 60 до 63 лет, мы сокращаем число получателей пенсии примерно на 12–13%. На самом деле в этом и заключается экономия на расходах Пенсионного фонда, однако в нравственном плане такая экономия выглядит антигуманно. «Наша отечественная пенсионная система базируется на обязательном пенсионном страховании работодателем своих работников от риска потери трудового дохода в результате утраты трудоспособности вследствие старости и инвалидности, — разъясняет Юрий Воронин, руководитель научно-образовательного Центра международного сотрудничества в сфере труда и социального обеспечения (ПРОМОТ) Московского государственного юридического университета им. О. Е. Кутафина. — Из этого факта следует, что пенсионный возраст (или возраст выхода на пенсию) — это среднестатистический возраст утраты большинством российских работников своей трудоспособности. Наступление нетрудоспособности предполагается у каждого, кто достиг пенсионного возраста, и не требует индивидуального доказывания, как в случае с инвалидностью. Только при таком подходе пенсионное страхование обретает свой смысл: пенсия – это страховая выплата, которая заменяет работнику утраченный им заработок в результате потери трудоспособности. В том же случае, если мы начнем устанавливать возраст выхода на пенсию в зависимости от последующего периода ее получения, мы обессмыслим пенсионное страхование и оторвем его от наступления страхового случая».

О размере экономии мы уже сказали, но, что самое неприятное, и положительный эффект от нее будет временным. «Всем специалистам прекрасно известно, что в условиях функционирования распределительных пенсионных систем, основанных на финансовом механизме солидарности различных поколений работников, увеличение пенсионного возраста способно дать только кратковременный экономический эффект, а в стратегическом отношении эта мера приводит к росту объема пенсионных прав (чем дольше люди работают, тем больший объем пенсионных прав они себе зарабатывают), за которые придется отвечать не тем, кто их приобрел, а тем, кто в дальнейшем сменит их на рынке труда», — говорит Юрий Воронин.

Старые и безработные

К потенциально негативным эффектам повышения пенсионного возраста авторы доклада также относят рост бедности — из-за того, что людям, которые оно затронет, придется жить только на зарплату, а не на пенсию и зарплату. Правда, авторы уверены, что почти все негативные эффекты будут нивелированы постепенным увеличением пенсионного возраста. Александр Сафонов, проректор Академии труда и социальных отношений, член экспертного совета при правительстве РФ, с этим категорически не согласен — он указывает, что научное обоснование доклада сугубо «бухгалтерское» и не учитывает особенностей российского рынка труда и всех взаимосвязанных процессов, которые на нем происходят. Сейчас на рынке труда нет дефицита рабочей силы: разница между сокращающимся числом рабочих мест и созданием новых составляет 15%, теряется 100 тыс. рабочих мест ежегодно. Это значит, что несостоявшиеся пенсионеры, скорее всего, пополнят армию безработных — либо без работы останутся молодые люди, которые только выходят на рынок труда. «В параметрах бюджета на три года нет рабочих мест для пенсионеров — идет оптимизация школ, больниц и так далее. Этих процессов никто не отменял, а заняты в бюджетном секторе 14 миллионов человек», — напоминает эксперт.

В РАНХиГС считают, что все не так страшно. «Есть гипотетический риск безработицы в околопенсионных возрастах. Но сейчас более 30 процентов пенсионеров продолжает работать по крайней мере несколько первых лет, — указывает Юрий Горлин. — В ближайшие несколько лет есть окно возможностей: на рынок труда будет выходить более малочисленное поколение. В этих условиях риски безработицы снижаются, а дополнительное предложение со стороны лиц старших возрастов как раз позитивно с точки зрения обеспечения потребностей экономики трудовыми ресурсами».

Еще один аргумент против реформы: повышение пенсионного возраста делает еще более привлекательным неформальный сектор — раз шансов дожить до государственной пенсии немного, то зачем вообще в этой системе участвовать?

В результате положительного экономического эффекта от повышения пенсионного возраста мы не увидим, как и обещанного роста взносов от увеличившей рабочей силы на рынке труда — ведь с пособия по безработице отчислений в ПФР не происходит. «Произойдет обнищание населения, падение доходов населения сразу же приведет к эффекту домино. Субъектам федерации придется доплачивать лицам, не имеющим доходов», — говорит Александр Сафонов. К тому же к 60 годам у россиян появляется так называемая полиморбидность — когда на человека приходится по 1,7–1,8 заболевания. Как результат — тот же ранний выход на пенсию если не по возрасту, то по инвалидности. Кстати, в РАНХигС это учли и увидели вариант экономии. «Следует предусмотреть норму, в соответствии с которой при назначении (по крайней мере, в предпенсионных возрастах) пенсии по инвалидности в дальнейшем нельзя перейти на пенсию по старости, — говорится в докладе. — Такой подход создаст экономические противовесы неоправданному поведению по раннему пенсионированию через получение статуса инвалида».

Пенсии против роста

Остановимся подробнее на предложениях Столыпинского клуба по пенсионной реформе — это, пожалуй, единственная на сегодняшний день концепция, вписанная в более широкую концепцию развития всей экономики (а именно в «Стратегию роста», программный документ Партии роста). Основной принцип — достичь приемлемого уровня жизни для пенсионеров не за счет экономии, а за счет общего роста ВВП. Повышение пенсионного возраста в Столыпинском клубе категорически отметают — по крайней мере до того момента, пока ожидаемая продолжительность жизни в стране не достигнет 75 лет (сейчас 71,9). Вместо этого предлагается создать фонд старших поколений, который займется выплатами пенсий людям, чей трудовой стаж пришелся на советское время (до 1991 года). Фонд будет пополняться за счет бюджета и дополнительной ставки НДФЛ в 25% для сумм, превышающих миллион рублей в месяц. Что касается остальных будущих пенсионеров, то для них будет создан новый пенсионный фонд, ставка взноса в который будет уменьшена как минимум вдвое (авторы предлагают ставку во все внебюджетные фонды в 15% ФОТ, а не 30%, как сейчас). В Столыпинском клубе уверены, что вкупе с другими мерами, заложенными в «Стратегии роста», это позволит получить серьезный рост ВВП, выход бизнеса из тени и, соответственно, рост поступлений в бюджетную систему.

В целом упор на снижение ставки страховых взносов выглядит не просто желаемой мерой для бизнеса, но по-настоящему необходимым решением — ввиду того давления, которое создают сегодня на экономику налоговые и неналоговые платежи в целом. Однако в пенсионной стратегии Столыпинского клуба есть ряд непроработанных моментов. Во-первых, со временем число пенсионеров в новом фонде будет расти — люди, начавшие работать в 1992 году, выйдут на пенсию уже в 2024-м. Рост экономики приведет к росту зарплат, и даже сохранение коэффициента в 35% видится труднодостижимым на горизонте двадцати-тридцати лет при взносе в ПФР в размере 12–13% ФОТ. Напомним, сейчас, при ставке 22% ФОТ, бюджет дает фонду почти половину средств для выплаты пенсий. Допустим, зарплаты вырастут, отчисления тоже, а все 14 млн человек, которые сейчас находятся в теневом секторе и не платят взносы, начнут работать легально и будут их платить — как это покроет выплаты будущим пенсионерам при сниженной вдвое ставке и растущих зарплатах (а значит, и пенсионных обязательствах!), в Столыпинском клубе объяснить не смогли, заверив лишь, что делали некие расчеты.

Нет ясности и в отношении Столыпинского клуба к пенсионным накоплениям: с одной стороны, говорится о необходимости накоплений, с другой — предлагается сделать накопительную часть обязательной пенсии добровольной. При этом упускается из виду, что добровольная пенсионная система существует более двадцати лет, но сколько-нибудь значительные деньги она собрала лишь благодаря взносам компаний.

При этом в накоплениях, на наш взгляд, кроется истинная возможность решения пенсионных проблем — даже несмотря на весь негативный опыт с пенсионными накоплениями, который мы пережили с 2002 года. Все дело тут в создании капитала.

Все-таки стать капиталистом

Пенсионный фонд России сегодня представляет собой бассейн из известной школьной задачи — потоки воды, то есть денег, вливаются в него и выливаются незамедлительно. Пополняется он за счет страховых взносов компаний и, как уже говорилось, вливаний из госбюджета. Взносы учитываются на счетах застрахованных лиц — то есть будущих пенсионеров (так формируются будущие пенсионные обязательства), а сами деньги идут на выплаты пенсий пенсионерам сегодняшним.

С 2004 года мы были участниками эксперимента по формированию пенсионных накоплений — на эти накопления уходило 6% из 22% взноса в ПФР. Накопления были живыми деньгами, которые инвестировались ВЭБом и НПФ с переменным успехом (например, за девять месяцев 2017 года ВЭБ заработал 10,7% годовых, но за три прошлых года — в общей сложности всего лишь 10%). В 2014 году правительство ввело мораторий на формирование накопительной части пенсий. Перманентная нехватка средств у ПФР и схемы НПФ по финансированию с помощью накоплений проектов своих акционеров перевесили доводы в пользу длинных денег. Не сложилось и с использованием денег на благо экономики, например на финансирование инфраструктуры — за все время было сделано буквально несколько облигационных выпусков, привязанных к инфраструктурному строительству.

Уже накопленные средства сохраняются на счетах граждан, а все последующие поступления идут на исполнение текущих обязательств перед пенсионерами. Но даже при всех этих условиях, за десять лет удалось аккумулировать более 4 трлн рублей пенсионных накоплений — сумма, сопоставимая с половиной расходов ПФР за год.

ПФР как перераспределяющий деньги институт никогда не сможет обеспечивать достойные пенсии большому числу пожилых граждан — именно поэтому развитые страны идут по пути надстройки над страховой пенсионной системой системы накопительной. Ее позиционируют как источник длинных денег, и это верно (даже несмотря на то, что у нас с этим не получилось), но есть у нее и еще один, более глубокий смысл: опираться на капитал более выгодно, чем на текущие доходы (а именно на них основаны распределительные страховые системы, как у нас сейчас). Причину объяснил французский экономист Тома Пикетти, автор книги «Капитал в XXI веке. Согласно Пикетти, существует серьезный разрыв между доходностью капитала и скоростью роста экономики, не в пользу последней (подробнее см. «Не в отдельно взятой стране», «Эксперт» № 38 за 2017 год). Иначе говоря, делая ставку только на рост ВВП и зарплат, мы обрекаем всех граждан на бедность. «Накопительная пенсионная система должна существовать, ни в коем случае нельзя ее отменять, — уверен Сергей Дробышевский, директор по научной работе Института экономической политики им. Е.Т. Гайдара. — У нас несколько раз делались попытки ее ликвидировать, заморозить и так далее. Это элемент, который через много лет позволит сделать ситуацию лучше, чем она была бы в другом случае, хотя она не может стать каким-то волшебным инструментом в повышении доходов будущих пенсионеров».

Поверить в насыпь

Если мы берем за основу идею Столыпинского клуба об «обнулении» пенсионной системы для тех, кто еще не вышел на пенсию, то у нас есть хороший шанс увеличить рост ВВП за счет инфраструктурного развития — и одновременно сформировать действительно серьезный капитал для будущих поколений.

К сожалению, как уже говорилось, предложения «столыпинцев» не проработаны до конца — нет ясности, что конкретно будет покрываться из фонда старших поколений: пенсии вообще всем пенсионерам (кто имеет любой, даже самый маленький советский стаж) или только обязательства, сформированные в советское время.

Если речь идет о втором варианте, то на советские обязательства, по грубым расчетам, будет приходиться 4 трлн рублей (и с каждым годом все меньше) — но тогда из нового пенсионного фонда надо будет выплачивать пенсионерам еще около 4 трлн ежегодно, что невозможно при тех низких ставках взносов, которые предлагает Столыпинский клуб.

Если речь идет о первом варианте, то бюджету придется взять на себя обязательств примерно на 8 трлн рублей ежегодно — очевидно, что тут в дело должен вступить госдолг. Зато мы получаем шанс с нуля сформировать солидный капитал и в будущем сбалансировать наконец нашу пенсионную систему. Допустим, на каждый год в пенсионную систему поступает 12% фонда оплаты труда. В 2019 году это даст около 2,7 трлн рублей поступлений в ПФР. Далее, с 2020 года эта цифра начнет прирастать на 4% в год — за счет роста экономики и выхода бизнеса из тени. С учетом того, что сколько-нибудь масштабные выплаты пенсий из нового фонда начнутся примерно через десять лет после его создания, мы можем предположить, что почти все суммы, поступающие в новый фонд, будут инвестироваться с доходностью 4% годовых. Такие примитивные расчеты показывают, что к 2030 году у российских граждан будет капитал в размере почти 50 трлн рублей. К этому времени на пенсию выйдет солидное число людей, которые будут получать пенсию из нового фонда, — на выплаты им пойдут проценты от капитала (допустим, 5% — 2,5 трлн рублей) и страховые взносы (более 4 трлн рублей). Таким образом, мы получим устойчивую систему, которая будет иметь два источника дохода — проценты и взносы. В случае необходимости можно будет и повысить взносы — но, скорее всего, хватит пары процентных пунктов.

Что же касается инвестиций, то очевидно, что на текущем этапе они должны быть в первую очередь вложены в инфраструктуру — обеспечив развертывание в стране строительства новых линий скоростных железных дорог, сети современной связи и т. д. Можно проводить реновацию, строить умные города, развивать беспилотный транспорт — обеспечивать комфортную жизнь на высоком уровне.

Такие проекты сейчас вызывают довольно много сомнений. «Главная проблема в выстраивании институтов, которые гарантируют в наших российских условиях, со всеми несовершенствами и бюджетного процесса, и реализации инфраструктурных процессов какой-то возврат на инвестиции, — говорит Сергей Дробышевский. — Если мы возьмем опыт аналогичных инвестиций в других странах, то там более четко прописана привязка конкретных ценных бумаг к конкретным инфраструктурным инвестиционным проектам, процедуры банкротства, ответственность государственной власти». «В России продавать населению идею, что накопительная пенсионная система вас сделает на пенсии богаче, потому что ваши деньги вложены в насыпь, по которой ходят поезда, не очень правдоподобно, потому что в “насыпь” и хорошую отдачу от нее большинство верить не будет», — говорит ведущий научный сотрудник экономического факультета МГУ Ростислав Кокорев.

Однако современные финансовые технологии позволяют выстроить такую систему, об этом «Эксперт» тоже уже писал (см. «Заем “Обустроим Россию”» № 24 за 2017 год). Необходимо создать квалифицированного ответственного партнера для инвесторов и операторов проектов — специальный институт развития. Он будет выступать «рычагом» для рынка проектных/инфраструктурных облигаций — при этом для большей их надежности стоит перейти к схеме западных revenue bonds: оставить строительные риски ресурсоснабжающим организациям и банкам, но дать им возможность секьюритизировать вложения после завершения процесса модернизации.

Можно исключить из схемы инвестирования новых пенсионных накоплений НПФ и УК как лишних посредников, которые, как показала практика, далеко не всегда обеспечивают качественный отбор бумаг в интересах своих клиентов.

Финтех для людей

В системе создания пенсионных накоплений мы натыкаемся еще на одну сложность: для людей с низкими зарплатами отчисления слишком малы, чтобы создать им существенные накопления к старости. Но и страховая пенсия у них будет невелика.

К тому же сейчас особо никто не заинтересован добровольно откладывать на пенсию — хотя на деньги, которые вы перевели на личный счет в НПФ, можно получить налоговый вычет. Но при желании все эти проблемы можно решить.

Допустим, работодатель остается налоговым агентом, но НДФЛ перечисляет на специальные счета своих работников. Оттуда деньги могут уйти только в ПФР или на специальный пенсионный инвестиционный счет (даже не надо ничего придумывать, пусть это будут сегодняшние индивидуальные инвестиционные счета). Так будут формироваться пенсионные накопления. Для людей с зарплатами, к примеру, до 40 тыс. рублей вариантов нет — все средства перечисляются в ПФР и инвестируются им (на первых порах; потом, когда пойдут пенсионные выплаты, расщепляются в нужной пропорции). Для людей с зарплатами от 40 до 60 тыс. рублей есть вариант выбора: все 12% уйдут в ПФР, или 4 п. п. уйдет на инвестиционный счет. Для тех, у кого зарплаты высокие, 4% на инвестиционный счет будут обязательны. Далее, инфраструктурные бумаги, выпущенные при поддержке нашего института развития, включаются ЦБ в специальный ломбардный (или биржей — в специальный котировальный) список — и только в них могут уйти деньги с инвестиционного счета. Автоматически можно даже задать пропорцию для бумаг разного типа. Современный финтех вполне позволяет автоматизировать и максимально упростить такую систему — доступ через госуслуги, онлайн-проверка своего портфеля в режиме реального времени. Никаких закрытых портфелей НПФ, никаких комиссий УК.