Тревожное ожидание усиления западных санкций, оказавшееся по факту ознакомления с «кремлевским докладом» США не стоившим мессы, вызвало к жизни новый всплеск усилий властей по деофшоризации российского бизнеса. Одним из проявлений этой активности стало решение о проведении еще одной амнистии капитала — пакет законодательных инициатив, ее оформляющих, прошел третье чтение в Думе 9 февраля.

Предыдущая амнистия стартовала 1 июля 2015 года сроком на шесть месяцев, затем была продлена еще на столько же. Закон предлагал физическим лицам добровольно декларировать зарубежное имущество (недвижимость, транспортные средства, ценные бумаги, доли в бизнесе), счета в зарубежных банках и контролируемые иностранные компании (КИК). При этом платить налоги с декларированного добра, во всяком случае напрямую, не требовалось (детальный разбор прошлой амнистии см. в статье «Еще один шанс на УДО», «Эксперт» № 50 за 2015 год).

Новая амнистия будет действовать с 1 марта нынешнего года по 28 февраля 2019-го. В механизме есть ряд новаций. Так, можно будет задекларировать уже закрытые счета, при этом средства на декларированных счетах будут освобождены от налогов (кроме налогов с прибыли и имущества КИК). Кроме того, безналоговая ликвидация КИК продлевается до 1 марта 2019 года — если компания будет закрыта к этому сроку, налога с получаемого имущества платить не надо.

Подробнее достоинства и риски новой амнистии капиталов «Эксперт» обсудил с ведущим юрисконсультом «КСК групп» Денисом Ладыгиным.

— Каковы основные итоги предыдущей амнистии капиталов в соответствии с ФЗ-140 «О добровольном декларировании…», проводившейся с 1 июля 2015-го по 30 июня 2016 года? Можно ли считать ее успешной?

— Данные об итогах амнистии разнятся. По словам министра финансов Антона Силуанова, подано более семи тысяч деклараций. По другим сведениям, было около двух с половиной тысяч деклараций. Руководитель налогового ведомства в итоге сообщил, что раскрываться информация об амнистии не будет.

Ожидалось, что деклараций будет больше. И в большинстве случаев предыдущий этап амнистии не оценивается как успешный. Тому есть несколько причин.

Во-первых, сам смысл амнистии. Не всегда было ясно, зачем подавать специальную декларацию. Если речь шла о незадекларированном личном счете, где не было проблем кроме самого факта неуведомления, то амнистия была неплохим вариантом исправления ситуации. С другой стороны, предлагалось задекларировать, например, недвижимость. Соответствующая графа была в специальной декларации. Приобретение или владение недвижимостью за границей само по себе не требует никаких уведомлений. Непонятно, зачем передавать эту информацию налоговым органам.

С точки зрения иностранных компаний на дату проведения амнистии многие не верили, что автоматический обмен налоговой информацией фискальными органами стран — это серьезно. В среднем бизнесе активно ликвидировать компании начали только в конце 2016 года. К этому моменту амнистия уже закончилась.

Во-вторых, амнистия была сопряжена с риском распространения информации о личных активах. Публичность этих сведений может привести к давлению на предпринимателя со стороны различных структур. Этого обстоятельства все стараются избежать.

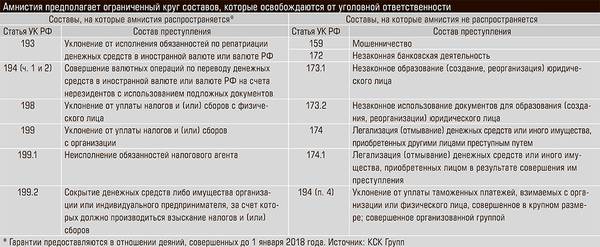

В-третьих, сохранялся риск привлечения декларантов к уголовной ответственности по другим, неналоговым статьям, амнистирование по которым законом не предусматривалось. Речь идет о мошенничестве; легализации преступных доходов, незаконной банковской деятельности и так далее. В части мошенничества известны случаи довольно широкого толкования, что также рассматривалось как значительный риск.

— Каковы главные особенности новой амнистии 2018–2019 годов?

— Ключевое положение — то, что вместе с амнистией («подачей специальной декларации») продлен срок для «безналоговой ликвидации». Эти два механизма могут успешно работать вместе. Выделим несколько категорий предпринимателей, для которых законодательные инициативы будут наиболее актуальны.

Во-первых, это те, кто даже не приступал к реструктурированию зарубежного блока своего бизнеса. Новые нормы — отличный шанс успеть привести свои дела в порядок без дополнительных издержек. Особенно если речь идет о пассивных компаниях. Здесь риск автообмена налоговой информацией с зарубежными фискалами в 2018 году особенно велик.

Во-вторых, это те, кто уже запустил безналоговую ликвидацию, однако не успел ее завершить в 2017 году. Причин может быть множество — например, задержки иностранных подрядчиков; трудности с аудитом; слишком позднее решение.

В-третьих, это те, кто не является налоговым резидентом РФ. На первый взгляд кажется, что им новые положения интересны в меньшей степени. Однако западные санкции расширяются. Для кого-то внешние риски стали более значимыми, чем российские. В этом случае нововведения также могут принести пользу.

Специальная декларация может быть полезна и в других ситуациях. Например, если лицо получило акции при безвозмездном перераспределении участия. Если же компания использовалась как личный кошелек и за счет прибыли финансировалось личные дела — риски остаются и при подаче специальной декларации.

— Сокращен ли список уголовных составов, на которые амнистия не распространяется?

— Не сокращен. Уголовные риски такие же, как и не предыдущем этапе.

— Какие неопределенности и лакуны прошлого порядка амнистии снимает новый пакет, а какие проблемы у декларантов остаются?

— Из дополнительных плюсов можно отметить возможности: а) амнистировать закрытый счет за рубежом; б) передать в порядке «безналоговой ликвидации» денежные средства.

Ранее передавать денежные средства без уплаты НДФЛ было нельзя. Природа этого требования непонятна. На поверхности лежало решение — перевести деньги в высоколиквидные и надежные ценные бумаги.

Но и здесь таились два момента.

Во-первых, бумаги должны были быть включены в специальный список ЦБ. Иначе нельзя зачислить доход от их реализации на зарубежный счет бенефициара.

Во-вторых, не следовало сразу же их реализовывать. Допустим, активы всегда были в форме средств на счете. Перед ликвидацией их перевели в ценные бумаги. А после моментально продали. Был риск квалификации этих мероприятий в качестве действий с единственной целью — получения налоговой выгоды. С учетом нашумевшей статьи 54.1 НК РФ формировался риск отказа в применении льготы. Сейчас эта проблема снята.

Однако есть ряд моментов, на которые стоит обратить внимание.

Безналоговая ликвидация может помочь с переводом средств на бенефициара. Подача специальной декларации позволит избежать ряда штрафов. Но все эти опции не касаются происхождения средств и не могут решить вопрос легализации. Особенно если средства были получены непрозрачным путем.

Декларированию информации должно предшествовать понимание источника происхождения. Каким образом и кем средства были заработаны. Чем эти сведения могут быть подтверждены.

Далее, нынешняя амнистия не актуальна для предпринимателей, которые не являются налоговыми резидентами РФ. Но и здесь важно учитывать два момента.

Во-первых, нормы о налоговом резидентстве в РФ довольно просты (критерий 183 дней). Неоднократно поднимался вопрос об их изменении. Высока вероятность, что в ближайшее время значение будут иметь также место проживания семьи, наличие недвижимости, место ведения бизнеса и так далее.

Во-вторых, банки будут строже соотносить декларируемую информацию клиента о резидентстве и фактические обстоятельства.

В скором времени концепция смены резидентства будет актуальна только в условиях полноценной релокации. При трудностях также есть смысл оценить новые положения применительно к своей ситуации.

— Насколько эффективной, на ваш взгляд, окажется новая волна амнистии капиталов с учетом всего комплекса текущих обстоятельств, в частности усиления санкционного давления на РФ и начавшегося в прошлом году автоматического обмена налоговой информацией между РФ и зарубежными юрисдикциями, включая те, которые долго считались «тихими гаванями»?

— Автоматический обмен предполагает, что информацией обмениваются финансовые учреждения, в первую очередь банки. В частности, по итогам 2018 года планируется обмен со Швейцарией. Поэтому сейчас российскому транснациональному бизнесу важно определиться. Или менять налоговое резидентство, причем по-настоящему, а не формально, — или декларировать свои иностранные активы.

Предложенный законодателем формат деофшоризации в целом более чем лоялен. Видится, что второй этап амнистии и безналоговой ликвидации будет более успешным.

— Каковы текущие итоги реализации Закона о КИК? Можно ли считать его эффективным инструментом деофшоризации бизнеса?

— Об итогах закона о КИК говорить пока рано. С учетом поправок закон содержит почти все необходимое. Вместе с автоматическим обменом, если он качественно заработает, это будет вполне эффективный комплекс мер по деофшоризации. Осталось только доработать правила налогового резидентства для физических лиц.