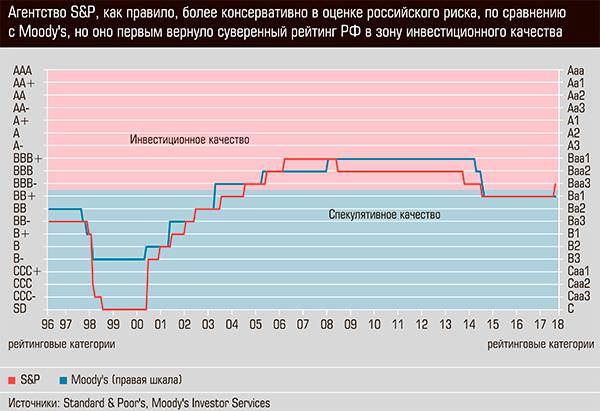

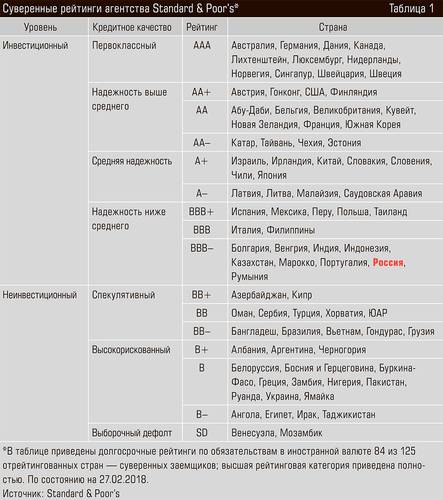

В День защитника Отечества россияне, независимо от гендера, получили подарок из-за рубежа. Standard & Poor's, считающееся самым консервативным из «большой тройки» международных рейтинговых агентств, повысило суверенный рейтинг РФ на одну ступень, с BB+ до BBB–. И старая, и новая оценки не слишком высоки, это середина рейтинговой шкалы (см. график); нашими соседями по рейтинговой категории стали Венгрия, Болгария, Румыния, Индия, Индонезия, Казахстан, Португалия и Марокко (см. таблицу 1). Тем не менее новая оценка возвращает нашим суверенным долгам инвестиционное качество, что даст отмашку на возвращение либо повышение лимитов на инвестиции в российские долговые инструменты целому ряду крупных иностранных инвесторов.

Два других агентства «большой тройки», Moody's и Fitch, не предприняли (да и не обязаны были, все трое — независимые частные компании) синхронных рейтинговых действий в отношении России. Moody's сохраняет рейтинг РФ в неинвестиционной зоне с февраля 2015 года (правда, в конце января нынешнего года агентство изменило прогноз нашего рейтинга со «стабильного» на «позитивный»), а Fitch, несмотря на последний кризис и санкции, и не опускало российский риск в неинвестиционное (или, как его еще презрительно именуют, «мусорное») качество.

Последствия повышения рейтинга в условиях сохранения санкций будут, конечно, затушеваны. Тем не менее событие, безусловно, знаковое. «Повышение суверенного рейтинга РФ на фоне серьезного ухудшения двусторонних отношений России и США, углубления и систематизации американских санкций в отношении нашей страны в значительной степени снимает подозрения в отношении политизированности деятельности Standard & Poor’s. Конечно, учет политических факторов и угроз никуда не исчез из методик рейтинговых агентств, но об их политической ангажированности, зависимости от текущей конъюнктуры двусторонних отношений говорить не приходится», — считает управляющий директор Национального рейтингового агентства (НРА) Павел Самиев.

Качели

За три года, прошедшие с момента нашего даунгрейда в конце января 2015-го, рейтинговая «табель о рангах» от S&P претерпела заметные изменения. Если говорить о верхней, инвестиционной части рейтинговой шкалы, то высшую категорию трипл-эй покинула Великобритания, скатившаяся сразу на две ступеньки, — так агентство переоценило страновой риск Туманного Альбиона после решения национального референдума о брекзите. Высшую категорию покинул и Гонконг — впристежку за снижением на одну ступень рейтинга Китая («ввиду возросших экономических и финансовых рисков длительного быстрого роста кредитования»).

Даунгрейд на одну ступень испытали также Япония и Катар. А вот Саудовская Аравия была опущена в два захода сразу на три ступени — ввиду открывшейся большей зависимости бюджета королевства от цен на нефть и консервативной переоценки динамики цен на нефть в среднесрочном периоде. Среди «отличников» последних трех лет следует отметить Южную Корею, улучшившую свой и без того неплохой рейтинг на две позиции, и Нидерланды, сумевшие вернуться в высшую рейтинговую категорию ААА.

Правительства стран, рейтинги которых снижаются, как правило, реагируют на это весьма болезненно. Не составила исключение и реакция российских властей три года назад, апофеозом которой стала публичная угроза замминистра финансов РФ Сергея Сторчака разорвать всякие отношения страны с международными рейтинговыми агентствами (что, впрочем, даже в случае реализации никак не помешало бы последним продолжать рейтинговать наши долги исключительно дистанционно; подробнее см. «Условно уценили», «Эксперт» № 10 за 2015 год). Ну а можете представить, какие громы и молнии метали американские власти во главе с президентом Бараком Обамой, когда S&P осмелилось лишить высшего рейтинга США в августе 2011 года? (Мы досконально разбирали ту коллизию в статье «Не стреляйте в пианиста», см. № 38 за 2011 год.)

Повышение рейтинга предсказуемо вызывает обратную реакцию. Комментарий главы Минэкономразвития Максима Орешкина на последнее решение S&P был весьма самодовольным: «Повышение суверенного рейтинга до инвестиционного уровня — запоздалая реакция на успехи экономической политики».

А вот с этого места давайте разбираться подробнее, господин министр. За какие же конкретно успехи нас «премировали»?

Стабильность, возведенная в абсолют

Процитируем резюмирующую часть «похвального» пресс-релиза S&P: «Повышение рейтингов отражает достаточно длительный период проведения взвешенной экономической политики, что позволило российской экономике приспособиться к снижению цен на сырьевые товары и международным санкциям. Продемонстрированная приверженность консервативной бюджетной политике, а также усовершенствование системы бюджетных правил снизили среднесрочные риски ухудшения бюджетных показателей. Наконец, несмотря на текущую “расчистку” банковской системы, меры, принятые Банком России, позволили сохранить финансовую стабильность. Кредитование частного сектора начало восстанавливаться, что мы рассматриваем как признак улучшения механизма трансмиссии денежно-кредитной политики».

Агентство почему-то умалчивает, какой же ценой достигнуто это приспособление. Можем напомнить: мы, каждый из нас, стал беднее ровно на четверть — именно на столько упал среднедушевой долларовый ВВП в России за последние три года (см. таблицу 2). Конечно, бесспорны успехи в снижении инфляции — в среднегодовом выражении она утоптана вдвое всего за три года. Но цена антиинфляционной политики — сверхвысокие процентные ставки, которые вкупе с бюджетной консолидацией душат экономический рост.

«Перевод РФ на низшую рейтинговую ступень инвестиционного качества означает признание определенных успехов в бюджетной и частично в монетарной политике, — рассуждает Павел Самиев из НРА. — Но было бы неверно трактовать нашу новую оценку как качественное улучшение состояния всей экономики или финансовой системы. Традиционно методики агентств придают малый вес таким факторам, как темпы экономического роста. Так что наши почти стагнационные темпы остались фактически “за скобками” рейтинговых аналитиков».

Signal: buy!

Остается утешаться однозначно позитивным влиянием обсуждаемого события на конъюнктуру рынка российских госбумаг. Обсуждавшегося в последние месяцы введения США санкций в отношении российского госдолга не произошло. Инвестиционный рейтинг S&P фактически фиксирует это, давая широкому кругу международных институциональных инвесторов зеленый сигнал о «нетоксичности» российского суверенного долга. А так как доходность российских госбумаг, да еще на фоне роста реального курса рубля, все еще очень неплохая, можно с уверенностью ожидать увеличения нерезидентских портфелей ОФЗ и еврооблигаций РФ. А значит, и новые эмиссии госбумаг Минфин сможет размещать в бóльших объемах и дешевле.

К сожалению, этого не скажешь о российских корпоративных эмитентах, выход которых на международные рынки заемного капитала продолжает быть существенно затруднен ввиду режима секторальных санкций 2014–2015 годов.

Да и прямые бизнес-контакты российских компаний с западными визави диктуются, увы, именно санкционной, а не рейтинговой логикой. На прошлой неделе крупнейшая американская нефтегазовая компания ExxonMobil приняла решение о выходе из всех разведочных и добычных совместных предприятий с «Роснефтью», несмотря на собственные убытки от этого шага, оцениваемые самой компанией в 200 млн долларов недополученной посленалоговой прибыли.