Можно ли в условиях длительной рецессии создать компанию, которая будет как минимум втрое обгонять инфляцию последовательно в течение четырех лет? Да, можно, если вам удастся соблюсти одновременно четыре обычных правила успешного бизнеса. 1. Выбрать уже большую нишу, да еще и с хорошим потенциалом роста. 2. Осуществить заранее и не переставать осуществлять инвестиции в современные технологии. 3. Иметь за спиной инвестора или акционера, который мыслит стратегически и в состоянии терпеть убытки. 4. Собрать очень сильную команду. Если все четыре принципа будут соблюдены, то вам удастся преодолеть весь негатив макроэкономической конъюнктуры и оседлать волну роста выбранного рынка. Важны все четыре принципа — именно их сочетание обеспечивает долговременность роста. Многим ли в нашей экономике сейчас удается сделать это?

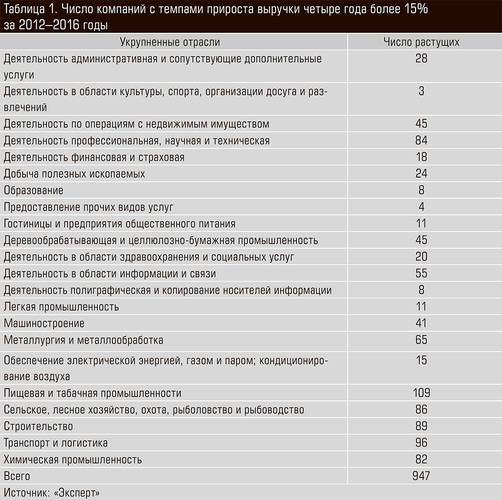

Благодаря инициативе Евразийского банка развития и по его заказу в конце прошлого года «Эксперт» провел исследование быстрорастущих российских компаний. В рамках исследования мы проанализировали 30 тысяч компаний с оборотом по итогам 2016 года от 400 млн рублей до 12 млрд рублей, существующих на рынке не менее пяти лет. В качестве линий отсечения мы выбрали темпы роста 15% в год на протяжении не менее четырех лет. Мы руководствовались идеей компаний-«газелей», но решили, что с учетом десяти лет стагнации ставить ограничения в размере 25% роста в год на протяжении тех же четырех лет было бы слишком жестко, и снизили планку. В результате мы получили список всего лишь из тысячи компаний, которым удалось выполнить эти установки. Тысяча или тридцать тысяч. Всего три процента. Правда, список получился отборный. Когда начинаешь знакомиться с компаниями ближе, понимаешь, что практически все они — интересные игроки. И поэтому, возможно, мы будем правы, сказав, что во второй волне рецессии, с 2012 года по настоящее время, под влиянием как внутренних факторов, так и внешних обстоятельств, сформировался список компаний среднего бизнеса, которые не умрут в следующие четыре года, а станут элементами новой фазы роста, которая то ли вот-вот наступит, то ли все-таки нет. Хотя, конечно, что такое три процента? Если оценивать по занятости, то это всего 300–500 тысяч человек из 73 млн трудовых ресурсов России.

Кейс 1. Рыба. Кластер «пищевая спираль роста»

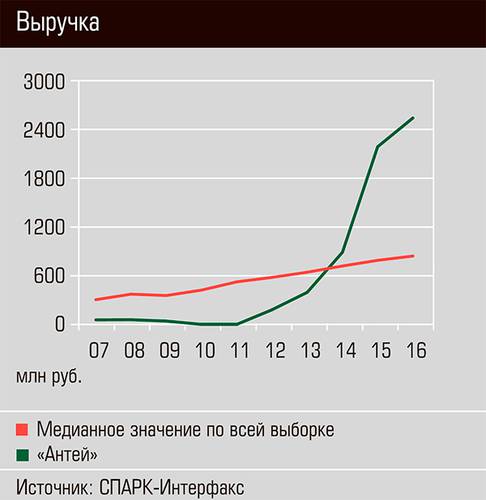

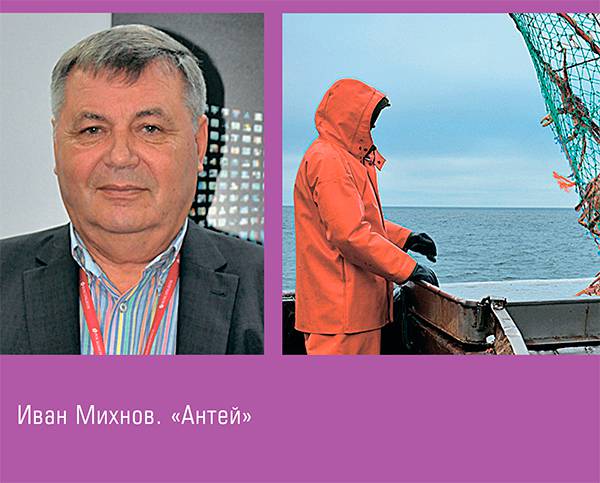

Компания «Антей» — из разряда крупных «газелей», занимается она ловлей и выращиванием морепродуктов. Кроме того, что она крупная (оборот в 2016 году, по данным СПАРК, 2,5 млрд рублей, 16–100% роста в последние четыре года, см. график 5), она относится к категории «пищевая спираль роста», то есть к компаниям, которые оседлали волну роста всего продовольственного комплекса России. Это одно из двух выраженных направлений роста для новых «газелей», где и они поддерживают друг друга, и государственная политика готова прислушиваться к их интересам.

«Первое, что сегодня способствует нашему росту, — это быстрорастущий китайский рынок. Он самый стремительный и самый большой, — говорит президент компании Иван Михнов. — Благодаря ему наша выручка за короткое время увеличилась в разы. Сегодня почти 60 процентов нашей продукции (морепродукты и рыба) мы поставляем в Китай. На этом рынке очень востребован живой или охлажденный продукт — крабы, креветки, гребешок, трепанг».

На продажи в России приходится 25% выручки «Антея», в основном лососевые и сельдевые группы. Рыба перерабатывается на подмосковном заводе, представлена во всех торговых сетях Москвы. Компания, как и остальные «газели», активно инвестирует, причем давно. С 2011 года увеличила флот в три раза. Сейчас у нее 20 судов. Вторая точка роста компании — марикультура. Три года назад Антей приобрел несколько участков в Приморье (под боком у китайского рынка) и построил там «морские плантации». «В прошлом году мы продали китайцам десять тонн трепанга и пятьдесят тонн гребешка, — говорит г-н Михнов. — Через пять лет у нас будет в пять раз больше. Это очень выгодно».

Что любопытно, компания возродилась «из пепла».

— Ваша компания существует двадцать пять лет, почему только с 2011 года начался рост?

— Это была другая компания. До 2000 года она была в разы больше, чем сейчас, в ней работало шесть тысяч человек, и оборот был пять миллиардов рублей. У нас было пять заводов и семьдесят судов. Но тогда компанию практически задушили, мы ее потеряли и только сейчас забрали завод у банка.

Основной вопрос, который сейчас волнует «Антей» в отношении госполитики, — принцип выделения участков для ловли рыбы: «В этом году власти собираются менять исторический принцип наделения квотами, выставлять квоты на аукцион. Это может привести к нестабильности. Если у нас заберут часть квот, мы скорее всего не сможем привлечь такие серьезные деньги, чтобы выкупить их обратно. Это нечестно и ничего хорошего стране не даст. Если заберут 50 процентов квоты, то валовая выручка снизится на 30 процентов. Мы стараемся донести до властей, что изменение механизма распределения квот приведет только к потерям — как для страны, так и для конкретных компаний».

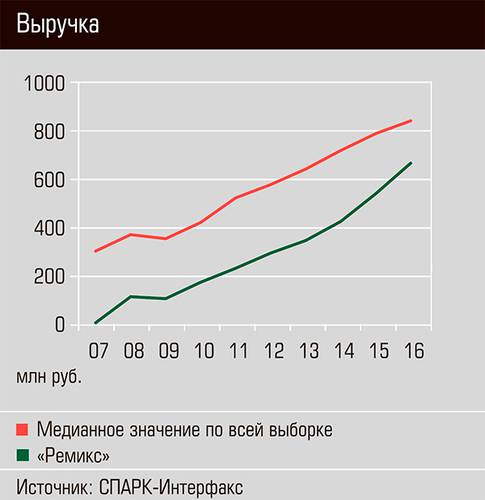

Немного цифр. Выручка

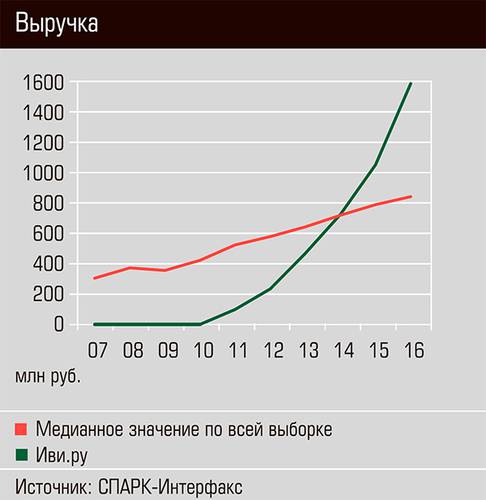

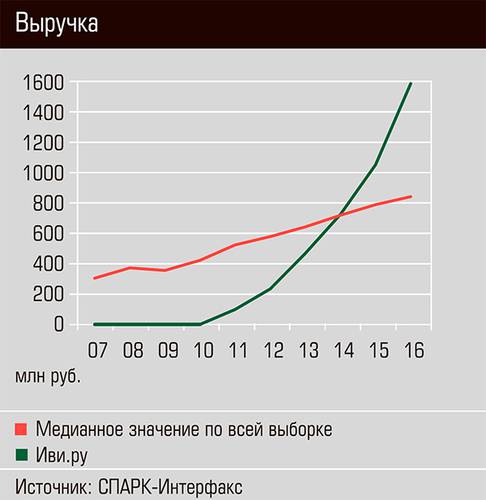

Динамика выручки «газелей» представлена на графике 1. Видно, что медианное значение выручки (медиана выбрана как характеристика, более точно описывающая типичное состояние компании-«газели») с 2007 по 2016 год выросла в 10 раз — с 93 млн до 1,025 млрд рублей. Кардинальный скачок произошел за последние четыре года, когда медианная выручка выросла с 176 млн рублей в 2012 году до 1,025 млрд рублей в 2016-м. Средний темп роста выручки в «догазельный» период составлял 10%. Средний темп роста выручки в период, когда компании достигли «состояния “газелей”», составлял уже 60%. То есть скачок скорости роста — в шесть раз. И если в 2007–2011 годах компании росли практически на уровне инфляции, то в «газельный» период они как минимум в четыре раза обогнали инфляцию.

Здесь стоит напомнить, что рецессия российской экономики, которая охватывала весь исследуемый период, делится на две части: до и после 2011 года. В 2012 году начался выход из рецессии, который был прерван в 2013 году ужесточением денежно-кредитной политики, что усугубилось валютным кризисом 2014 года. Однако, как мы видим, компании-«газели» смогли преодолеть оба кризиса и оказались бенефициарами периода 2012–2016 годов.

Средние темпы роста «газелей» в шесть раз выше, чем у всех 30 тысяч компаний первичной совокупности (далее — «всех компаний»). При этом медианный размер всех компаний и в 2007 году, и накануне скачка был в три раза выше, чем у «газелей», а в 2016-м «газели» уже были больше типичного представителя всех компаний. И это показывает масштаб изменений.

Кейс 2. Еда. Кластер «пищевая спираль роста»

Всегда интересно, в каких отраслях формируются такие быстрорастущие компании. В таблице 1 представлено распределение «газелей» по формальным отраслям. Но это формальное распределение мало что дает. Если сравнить с любым предыдущим периодом, мы увидим практически такое же распределение с одним исключением — масштабным ростом группы компаний, которая связана с едой: сельское хозяйство, рыболовство, пищевая промышленность. К этой совокупности компаний примыкают еще много сопутствующих отраслей, от представителей химической промышленности — производителей шин для сельскохозяйственной техники до производителей премиксов для кормов. Все это мы и обозначили как кластер «пищевая спираль роста». Доля этого кластера по численности занимает примерно 30% списка. Название «спираль роста» мы позаимствовали у Карлоты Перес — так она называет совокупность отраслей, где есть один драйвер, который затягивает в воронку роста все сопутствующие производства. В этой спирали хорошо приживаются инновации, позволяя эффективно с точки зрения капитальных вложений обновлять экономику всей страны.

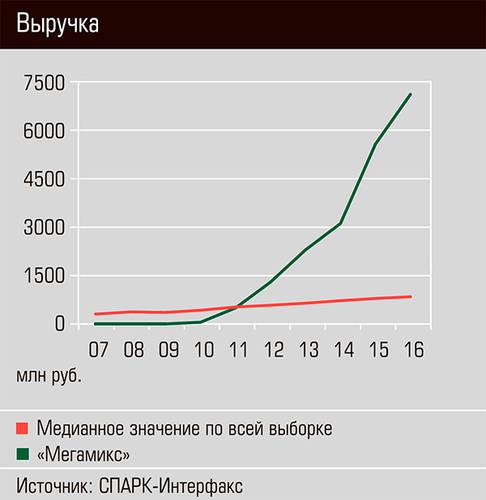

Вот пример. Группа компаний «Мегамикс» из Волгоградской области производит премиксы — добавки в корма. Оборот — семь миллиардов рублей. Темпы роста в последние четыре года — от 30 до 70% в год.

«Нет ничего удивительного в том, что мы быстро растем, — говорит генеральный директор компании Сергей Власов. — Мы являемся поставщиком одного из самых быстрорастущих секторов российской экономики — сельского хозяйства. Аграрный сектор сам по себе драйвер. Но мы на рынке в жестком конкурентном окружении. И если объяснять, почему мы так быстро растем, то это потому, что мы смотрим в будущее. Например, мы единственная компания в отрасли, у которой два завода в двух разных регионах. Открытие второго завода в мае 2016 года стало сильным прорывом в этом сегменте рынка (мы инвестировали в него 25 миллионов евро). Благодаря этому мы установили новый стандарт качества на рынке, что привлекло целый пласт новых клиентов. В 2017 году мы также провели серьезную реорганизацию компании, смогли глубоко посмотреть на отдельные сегменты рынка, определить, где находятся точки роста, которые мы можем использовать для развития».

Проведя анализ рынка, компания поняла, что драйвером роста вместо птицеводства стал сегмент молочного животноводства и свиноводства. Рост этого сегмента компания и собирается сопровождать наиболее активно. «Наша продукция индивидуальна. Для каждого клиента, для каждого периода работы, например для свинокомплекса, мы разрабатываем индивидуальные рецептуры. Помимо этого мы стали разрабатывать уникальный продукт, который решает конкретные задачи, — это стартерные корма. С выходом стартерного корма для поросят мы получили новый виток развития в сегменте свиноводства».

Самый интересный вопрос для «газелей» — как долго они могут расти быстро. Мы уже много раз наблюдали, что четыре года — и всё: либо компания выдыхается, либо рынок. В данном случае это не так.

«По итогу 2017 года мы приросли в абсолютном объеме на 26 процентов, — продолжает Сергей Власов. — При этом стоит отметить, что сам рынок движется к некоторому увеличению концентрации продукта, то есть объем потребляемых рынком премиксов не увеличивается, а скорее стагнирует». Речь идет о том, что в России появляются новые современные комбикормовые заводы, которые имеют хорошую точность смешивания. И те, кто раньше работал на двух- или полуторапроцентных премиксах, готовы работать с концентрацией 0,5–1%, и премикса нужно меньше. Выход из ситуации — выбор растущих клиентов и рост клиентской базы. «Построив завод в Липецкой области, мы показали, что технология производства премиксов — это не просто технология смешивания компонентов, а нечто большее. Начиная с контроля поставок сырья и заканчивая гарантией качества производимого премикса благодаря анализам в собственных лабораториях. На российском рынке порядка пятнадцати производителей премиксов, и если мы возьмем первую пятерку компаний, то мы — единственная российская. Все остальные с участием иностранного капитала или полностью иностранные. Это связано как с объемом инвестиций в производства, так и с моментом выхода на рынок, — рассказывает Сергей Власов. — Я очень оптимистически смотрю в будущее. Наша задача — расти двузначными цифрами. И вторая цель — иметь на российском рынке премиксов долю выше 40 процентов. Сейчас у нас 30 процентов».

Немного цифр. Капитал (основные фонды)

Способность инвестировать — важнейший фактор успеха. На старых мощностях больше ничего не сделаешь. И динамика капитала «газелей» на фоне остальных компаний подтверждает это.

Динамика основных средств компаний-«газелей» представлена на графике 2. Показатель «стоимость основных средств» характеризует капиталовооруженность компаний, а их изменение — инвестиционную активность. На графике видно, что за исследуемый период стоимость основных средств «газелей» выросла в шесть раз. Если сравнивать динамику основных средств с аналогичной динамикой всех компаний, то к концу периода «газели» догнали всех, хотя в начале были многократно меньше по капиталу. Соответственно, темпы роста стоимости основных средств на протяжении всего периода принципиально превосходили аналогичный показатель по всем компаниям.

Если разделить все десятилетие на два периода — до 2012 года и после, то мы увидим, что «газели» увеличивали основные средства в первом периоде с темпом 18% в год, а во втором увеличили темп почти вдвое — до 34%, что свидетельствует о возросшей инвестиционной активности компаний (Об этом же свидетельствует и примеры «Мегамикса», «Антея», клиники К+31 и прочих, которые инвестируют еще и еще, уже за пределами исследованного периода). При этом все компании по инвестиционной активности выглядят совершенно по-другому: они имели высокие темпы приращения основных средств, в последний докризисный год, 2008-й, — 20%, и в год, когда возник потенциал преодоления рецессии, 2011-й, — 33%. После чего основные средства всех компаний практически не росли. То есть в инвестиционном поведении «газелей» мы видим принципиальные преимущества по отношению ко всему остальному рынку.

Кейс 3. Медицина. Кластер «человеческий капитал»

В попытке выделить стратегически интересную деятельность компаний-«газелей» мы смогли сформулировать название еще одного кластера, ориентированного на предоставление услуг современному человек, прежде всего городскому жителю. И назвали кластер «человеческий капитал». Из общих соображений понятно, что по мере развития российского среднего класса — а он развивается хотя бы в силу смены поколений — и развития технологий компании, способные предоставлять услуги горожанам, будут находить растущий спрос.

Клиника К+31 — из таких высокотехнологичных «газелей», работающих для человека. Выручка по данным СПАРК в 2016 году — около 1,5 млрд рублей. Рост в последние четыре года — 15–70%.

Клиниками под брендом К+31 управляет компания IPT Group. В группу входят амбулаторная клиника в Москве-Сити, многопрофильный госпиталь на улице Лобачевского и клиника «Петровские ворота» — госпиталь одного дня. Первая клиника К+31 была открыта в 2011 году в здании, где должен был начать работу реабилитационный корпус городской клинической больницы № 31. Но из-за кризиса 2008 года его строительство было приостановлено, и городские власти объявили тендер, который выиграла IPT Group.

«Проект К+31 — хороший синергетический эффект бизнес-компетенций инвестора и высокой академической медицины, которая много лет развивалась в 31-й больнице, — говорит главврач клиник К+31 Борис Чурадзе. — Крайне важно, что нам удалось создать мощную команду ярких специалистов, которые просто каждый день выполняют свою работу. Я говорю это как врач-реаниматолог, который знает цену команде. Жесткой конкуренции между клиниками за пациентов в России пока нет. Но идет очень серьезная конкуренция за команды. Нас радует интерес инвесторов к сектору медицинских услуг. Очевидно, отрасль здравоохранения благодаря этому будет развиваться. Но нельзя не заметить, что ряд запущенных проектов уже буксуют. Одна из причин в том, что стратегические вопросы развития бизнеса решают люди, далекие от здравоохранения, за которыми стоят только деньги и ресурсы, но не традиции и знания. А если говорить об успешных проектах, то за каждым из них стоят медицинские лидеры, доказавшие свою эффективность именно в медицине».

В 2017 году прирост выручки по группе клиник составил 20%. А выручка клиники «Петровские ворота», которая в управлении IPT Group менее года, увеличилась на 41% год к году. В дальнейшем компания предполагает расти с темпом 20%, а если будут открываться новые клиники, то и больше. По словам Бориса Чурадзе, рынок платных медицинских услуг растет в последние семь лет темпами до 15%. К дальнейшему росту рынка платных медицинских услуг должно привести широкое внедрение программы дополнительного медицинского страхования «ОМС плюс», которая предполагает софинансирование оплаты медицинских услуг гражданами и государством и включает ДМС. Идея кажется очень перспективной и для государства, и для граждан, и для частной медицины. Но пойдет ли на нее государство? «Мы осознанно не ограничиваем аудиторию пациентами, которые приобретают услуги премиального уровня, работая в том числе по ДМС», — говорит Борис Чурадзе.

Сама IPT Group выходит и в новые сегменты медицинского рынка. В феврале она открыла на базе федерального Медицинского радиологического центра им. А. Ф. Цыба Центр высокоточной радиологии Gamma Clinic. Для управляющей компании это шаг к тому, чтобы стать федеральным игроком.

Кейс 4. Развлечения. Кластер «человеческий капитал»

А вот другой пример из этого кластера — онлайн-кинотеатр ivi. Выручка в 2016 году — 1,5 млрд рублей. Темпы роста — примерно 55%. Компания долгие годы была убыточной, но в последние два года, по данным СПАРК, вышла на небольшую прибыль. Прибыль — результат концептуального решения делать ставку на платный и очень качественный контент, а не на рекламу.

«Сначала мы зарабатывали на продаже рекламы, у нас почти не было платных сервисов. Инвестировали в самый крутой каталог фильмов и сериалов и вошли в двадцатку наиболее популярных сайтов в рунете, — говорит Иван Гридин, директор по стратегической аналитике. — Сейчас наши рекламные доходы продолжают расти на 30–40 процентов в год, но с 2012 года мы стали активно развивать платную модель пользования сервисом, доходы от которой увеличиваются более впечатляющими темпами — от 100 процентов в год. Пользователи могут покупать подписку или платить за просмотр отдельных фильмов. Постепенно происходит перелом в пользу платной модели пользования видеосервисами. В 2016 году доходы от рекламы были уже ниже, чем от платы пользователей. Через год то же произошло и на всем рынке.

В 2016 году мы вышли в плюс по операционной прибыли. Но большинство компаний в нашем секторе еще находятся в инвестиционной фазе. Да и мы фокусируемся в первую очередь не на прибыли, а на росте, так как рынок растет на десятки процентов в год. В январе 2017 года у нас было почти 600 тысяч платных пользователей, а у всех подобных нам видеосервисов, наверное, миллион-полтора. Что это на фоне 40 миллионов домохозяйств, которые в России платят за спутниковое телевидение, за приставки»?

Главную задачу для себя компания формулирует так: оставаться лидерами. Для этого у компании должен быть не только лучший контент, но и эксклюзив, поэтому ivi начинает собственное производство контента, собираясь инвестировать в кино и сериалы. Главное, чего хочет компания от государства, — победы над пиратством.

Немного цифр. Прибыль

У каждой отдельной «газели» ситуация с прибылью разная, но если говорить о типичной, медианной компании, то последние два года прибыль очень быстро растет. Динамика представлена на графике 3. Как видно из графика, чистая прибыль «газелей» за 2015–2016 годы стремительно выросла и достигла 30 млн рублей на медианную компанию. За четыре года прибыль выросла более чем в пять раз, а за весь период измерения (десять лет) — в 30 раз. Все компании выборки тоже показали рост прибыли, но их чистая прибыль за десять лет выросла всего в три раза, а за последние четыре года только вдвое. При этом по итогам 2016 года «газели» имели в два раза больше чистой прибыли, чем обычная компания.

Подводя некий цифровой итог, мы можем сказать: «газель» 2012–2016 годов — это компания, которая за четыре года увеличила выручку почти на порядок, активно наращивала основные фонды, в среднем увеличив их стоимость в три раза, и смогла добиться многократного увеличения прибыли.

Кейс 5. Карданные валы. Кластер «восстановление производственных цепочек»

Трудно сказать точно, насколько показательны наши кейсы, но выборка показывает, что нынешние «газели» — это действительно интересные экономические субъекты, со стратегиями и значимыми инвестициями. Такие есть практически во всех отраслях. Вот еще несколько примеров. Алтайский шинный комбинат, расположен в Барнауле. Среди прочего является поставщиком шин для производителей сельскохозяйственной техники. Оборот в 2016 году — 9,5 млрд рублей. Темпы роста последние четыре года — 33%. НПО «Полицелл» — представитель химической промышленности. Оборот — 1,9 млрд рублей. Темпы роста — 55% в год. Расположен во Владимире, производит растворы и примеси для бурения скважин. Компания «Новые технологии». Производит и продает селекционные семена подсолнечника. Оборот — 5,5 млрд рублей. Темпы роста — 41%. «АвголРос» — легкая промышленность, производство тканей для подгузников и других аналогичных изделий. Оборот — 4 млрд в год. Темпы роста 40%. А вот самая быстрорастущая промышленная компания — ООО КЗНМ из Тамбова. Производит специальные ткани. Оборот — 540 млн рублей. Темпы роста — 170%.

Все компании не переберешь, но если пытаться как-то обобщить все остальные «находки», то это компании, которые начали активно развиваться на санкциях и девальвации и восстанавливают производственные цепочки внутри страны, создавая материалы и комплектующие для широкого круга отраслей.

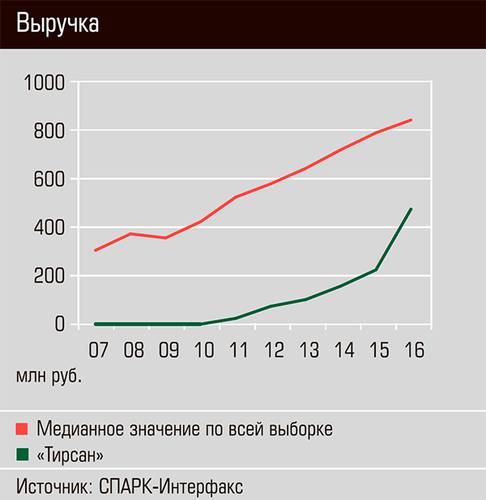

Компания «Тирсан-Кардан» — стопроцентная «дочка» турецкой компании Tirsan. Производство карданных валов для тяжелой коммерческой техники открылось в 2011 году в Набережных Челнах. Компания производит 100 тыс. карданных валов в год и поставляет их практически всем предприятиям российского автопрома, производящим новый модельный ряд автомобилей. Это не только КамАЗ, но и калужское «Вольво», ГАЗ и другие. В общем, практически весь рынок. Выручка в 2016 году, по данным СПАРК, — 500 млн рублей (речь идет только об ООО «Тирсан»). Темпы роста — 40–100%.

— Как вам удалось занять практически весь рынок?

— Такая продукция была, и не только в России, но и в Белоруссии, — рассказывает генеральный директор компании Исмаил Алиев. — Но технологии меняются, в развитие продукта нужно вкладывать немаленькие деньги. «Тирсан» на протяжении последних пятнадцати лет очень много вложил в развитие и модернизацию своего продукта и оборудования. А российские автопроизводители, которые раньше сами производили валы, вкладывали деньги в свои грузовики, а не в компоненты. Поэтому конкурентов в России у нас нет. А потребность в нашей продукции в России появилась, так как поменялся модельный ряд автомобилей. Ужесточились требования по гарантиям (теперь это не год и 70 тысяч, а два-три года и 150 тысяч), и таким требованиям могут отвечать только модернизированные карданные валы со стойкими компонентами. Объяснение нашего успеха — правильная стратегия. Все это было запланировано на десять лет вперед. Были просчитаны все риски, и мы с минимальными потерями пока идем по намеченному плану. Очень помогла девальвация, после которой местный продукт стал более конкурентоспособным. Хотя мы закупаем часть комплектующих за рубежом, в том числе в Европе.

Господин Алиев считает, что компании удастся в ближайшие годы удерживать темпы роста на уровне выше 15%. Есть много проектов, которые уже завершаются. К тому же сами автопроизводители планируют рост на 10% в год. «Риски наши связаны не с тем, будет авторынок расти или падать, — говорит он. — Главное — это геополитическая напряженность, нестабильность, когда все страны то мирятся, то ссорятся. Это негативно сказывается на экономике, на автопроме и на нас, простых людях. Наш бизнес растет, но “манипулировать” на рынке становится все сложнее. С другой стороны, сейчас, когда Россия пытается изолироваться от Запада, у нее есть очень большой шанс полностью реализовать свой потенциал. Почему Турция в свое время так быстро “поднялась” в производстве автокомпонентов? Потому что, когда весь мир объявил ей эмбарго, она решила развивать свое производство. Сегодня в турецком экспорте большая часть приходится именно на автокомпоненты, которые считаются лучшими в мире. В России есть хорошая поговорка: не было бы счастья, да несчастье помогло».

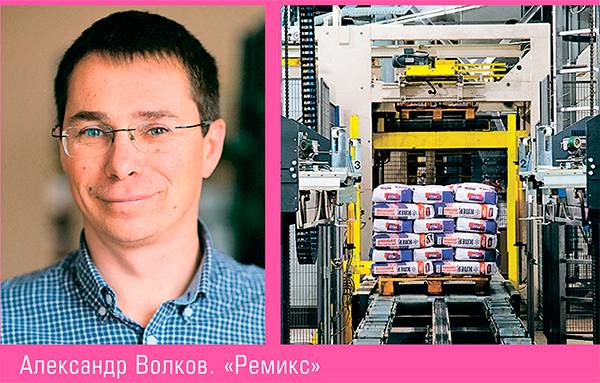

Кейс 6. Строительные смеси. Кластер «восстановление производственных цепочек»

Санкт-петербургская компания «Ремикс» работает на строительном рынке с 1998 года, выпускает более 50 видов сухих строительных смесей для всех этапов строительства и является основным поставщиком сухого кварцевого песка в Северо-Западном регионе.

По словам Александра Волкова, управляющего торгового дома «Ремикс», компания вышла на рынки фильтровального и литьевого песка, модернизировала свои производственные мощности и построила в 2017 году завод по производству сухих строительных смесей производительностью 20 тыс. тонн в месяц, инвестировав в него 130 млн рублей. «Оборудование мы заказывали в Германии, смеси делаем из отечественного сырья с применением импортных химических добавок», — рассказывает г-н Волков.

Рынок строительных смесей можно условно разделить на сегменты общестроительных смесей и смесей специального назначения. В Санкт-Петербурге в сегменте общестроительных смесей работают в основном российские производители. Доля элитных смесей отечественного производства никогда не превышала 10%, но в последние два года происходит импортозамещение, наши производители расширяют ассортимент смесей для решения узкоспециальных задач. «В последнее время к нам пришли новые покупатели гидроизоляционных, теплоизоляционных, реставрационных и других смесей специального назначения. Раньше такие смеси покупались в Европе, — говорит Александр Волков. — Нам сегмент модифицированных специальных смесей очень интересен, такие многосоставные продукты высокомаржинальны. В ближайшие три года мы намерены увеличить общий оборот компании в три раза, будем продолжать инвестировать в оборудование и технологии, увеличивать объемы производства сухого фракционированного песка и сухих строительных смесей». В этом году “Ремикс” вложит сто миллионов рублей в строительство новой линии по сушке и классифицированию песка производительностью сто тонн в час.

Немного цифр. Региональное распределение

И еще хотелось бы обратить внимание на распределение быстрорастущих компаний по регионам. Всегда интересен вопрос: значит ли что-то для вероятности возникновения таких компаний местная экономико-политическая среда? Наш блиц-анализ показывает: да, значит. Региональное распределение быстрорастущих компаний в принципе коррелирует с общими представлениями о том, в каких регионах по разным причинам более комфортно заниматься бизнесом. Где-то это размер региона и его экономическая мощность, где-то — специфические действия региональных властей. Мы разделили регионы на шесть групп.

Первая группа — лидеры, где наличие большого количества быстрорастущих компаний определяется масштабом региона или его стратегическим положением. Естественно, это Москва (225 компаний), Санкт-Петербург (87 компаний), Московская область (75 компаний) (см. таблицу 2).

Вторая группа — регионы, достаточно большие по экономической мощности и в какой-то степени с исключительными условиями для экономического развития. Это Татарстан (29 компаний) и Краснодарский край (28 компаний). Татарстан известен активной промышленной политикой, и, видимо, это приносит плоды. Краснодарский край, во-первых, получил деньги Олимпиады, а во-вторых — импульс от продовольственного эмбарго.

Третья группа — исторически промышленные регионы. Это Свердловская, Новосибирская, Самарская и Тюменская области. Здесь по 20 или 21 быстрорастущей компании.

Четвертая группа состоит из регионов, где власти и бизнес стараются развиваться. Все эти регионы на слуху. В каждом из них 15–17 быстрорастущих компаний. Это Воронежская, Челябинская, Белгородская, Нижегородская, Ростовская области и Пермский край. Пятая группа выделяется потому, что даже в регионах сложных и слабых с экономической точки зрения возникает относительно приличное количество быстрорастущих компаний. Здесь их 10–12. Это Башкирия, Кемеровская, Липецкая, Смоленская, Ярославская области и Ставропольский край.

Шестая группа — все остальные. В них быстрорастущих компаний менее десяти.

Не случайность

Мы не впервые проводим такое исследование и уже знаем, что и у нас в России, и в Европе компании-«газели» — зачастую дети сиюминутного успеха, сложения нескольких конъюнктурных факторов. Но в данном эпизоде, кажется, выборка получилась хорошая. По крайней мере, подавляющее большинство тех, с кем мы пообщались очно, явно имеют позитивные ожидания будущего и планируют дальнейшие инвестиции. Это признак того, что мы таки выбираемся из рецессии по-настоящему. Ведь подъем начинается «тогда и только тогда, когда у субъектов рынка появляются осознанные планы развития и они начинают их реализовывать». (цитата принадлежит Джону Хиксу)