«Эпоха экономической капитуляции закончилась, начинается новая эра процветания», — заверял Дональд Трамп американцев в 2017 году, обещая масштабную поддержку бизнеса и создание новых рабочих мест. Среди инструментов, необходимых для достижения цели, Трамп упоминал налоговую реформу, которая стала одним из главных предвыборных обещаний президента.

2017 год оказался для команды Трампа непростым: общественность обвиняла президента в сотрудничестве с российскими спецслужбами, европейские политики упрекали американского коллегу в протекционизме, обещанные реформы забуксовали, пришлось отложить реформирование системы здравоохранения. В поисках хоть какого-то яркого результата команда Трампа переключилась на налоговую реформу. До конца года нужно было показать результаты работы новой администрации, поэтому с проведением реформы торопились. Успели к Рождеству — 22 декабря президент подписал закон о налоговой реформе. Основой реформы было заявлено снижение налоговой нагрузки на средний класс и крупный бизнес.

Представляется важным обсудить различные аспекты реформы и ее воздействие на крупнейшую экономику мира подробнее.

Америка прежде всего

Больше всего от налоговой реформы Трампа выиграют корпорации: по новому закону корпоративный налог сокращается с 35 до 21%, и это самое большое единовременное снижение этого налога за всю историю Америки. При этом, в отличие от временного снижения подоходного налога до конца 2025 года, снижение корпоративного налога носит постоянный характер. Перед выборами Трамп пообещал снизить налог до 15%, но расчеты показали, что бюджету такая мера не под силу.

В ближайшие десять лет благодаря снижению налогов у корпораций появится более триллиона долларов дополнительных средств. Республиканцы надеются, что это даст мощный импульс экономике. Представители Уолл-стрит более сдержанны и рассчитывают на краткосрочный незначительный подъем. В любом случае прежняя ставка была одной из самых высоких в развитых странах и многие осознавали необходимость ее снижения. В то же время, по оценкам бюджетного управления Конгресса США, реальная средняя налоговая нагрузка на корпорации и раньше не превышала 20% из-за многочисленных налоговых вычетов (например, вычета на уплату процентов по кредитам) и лазеек в законодательстве.

Новая реформа вводит территориальную систему расчета налогов для корпораций. Если раньше компании должны были платить 35-процентный налог на всю прибыль независимо от того, в какой стране они ее получили, то теперь они будут уплачивать налог только на прибыль, которую получили на территории США. По плану республиканцев, благодаря переходу на территориальную систему корпоративного налога можно будет избежать выведения прибыли из-под налогообложения. Однако это изменение может привести и к обратному. Есть риск, что бизнес будет переводить все операции за границу, чтобы не платить 35-процентный налог на прибыль, полученную в США.

До реформы США были единственной страной из G7, которая взимала налог с зарубежных доходов компаний. При прежней системе зарубежные доходы не облагались налогом до тех пор, пока компании не репатриировали их в США, — это приводило к тому, что корпорации удерживали иностранные доходы за границей, чтобы отложить уплату налогов в США на неопределенный срок. Теперь, чтобы американские корпорации вернули родине «должок» за нерепатриированную прибыль, им предоставили разовую налоговую льготу (своеобразную налоговую амнистию) — они должны заплатить налог 15,5% при вложении средств в ликвидные активы и 8%, если средства вложены в оборудование и недвижимость.

Реформа также ввела минимальный налог на прибыль, которую зарубежные филиалы американских компаний получают от нематериальных активов — патентов и авторских прав (global intangible low-taxed income, GILTI). Это необходимо, чтобы компании не выводили такие активы за границу для уклонения от налогов. Введены специальные налоги (налог против размытия налоговой базы, BEAT) и налоговые вычеты, мотивирующие компании размещать на территории США производства и увеличивать экспорт. Для бизнеса отменен альтернативный минимальный налог, введенный в 1970 году для сокращения злоупотреблений налоговыми лазейками.

Большая часть компаний в США работает в режиме сквозного налогообложения (pass-through companies). Это организации, доход которых переходит владельцу, а тот платит с него налог по ставке индивидуального дохода (теперь не более 37%); корпоративный подоходный налог при этом не начисляется. К таким компаниям относятся S-корпорации (выплачивают подоходные налоги на прибыль до того, как доходы будут получены акционерами), партнерства и компании с ограниченной ответственностью (limited liability companies, или LLC). Большая часть таких компаний теперь получила право на налоговый вычет в 20%. Как и в случае со снижением ставок подоходного налога, эти послабления действуют до 31 декабря 2025 года.

Богатые станут богаче

Реформа предусматривает временное (до 2026 года) снижение подоходного налога для ряда категорий физических лиц, уменьшение либо ликвидацию некоторых налоговых вычетов и льгот, а также увеличение суммы наследства, не облагаемой налогом.

В США действует прогрессивная шкала налогообложения — по объему ежегодного дохода граждане попадают в одну из семи категорий ставок (см. таблицу). Для супружеских пар, подающих совместную налоговую декларацию, налоговые категории рассчитываются отдельно. Первоначально Дональд Трамп планировал сократить количество категорий с семи до трех, но в финальном варианте закона все же были сохранены все категории налогообложения, но уровень дохода для большинства из них был скорректирован. Нижняя граница уровня дохода некоторых категорий одиноких налогоплательщиков понизилась, в результате чего налогоплательщики «перешагнули» в следующую налоговую категорию и вместо сокращения налога, напротив, почувствовали возросшую налоговую нагрузку. Так, граждане, получающие 160 тысяч долларов в год, раньше попадали в категорию налога 28%, а теперь перешли в категорию 32-процентного налога. Многие семейные пары, подающие совместную налоговую декларацию, наоборот, попали в более низкую налоговую категорию. Например, супруги, совместный доход которых составляет 160 тысяч долларов в год, раньше платили 28-процентный налог, а после реформы Трампа спустились на категорию ниже и теперь должны платить 22% от дохода.

Изначально республиканцы хотели отменить налог на наследуемое имущество, однако сочли это излишней щедростью к богатым американцам. По предыдущему закону налогом облагалось только имущество в размере более 5,5 млн долларов (или 11 млн, если наследники — супружеская пара). Налоговая реформа позволяет передавать наследникам имущество в размере 11 млн долларов (22 млн для супружеских пар) без уплаты федерального налога.

У проведенной реформы есть особенности, которые кажутся спорными. Наибольшую дискуссию вызвало снижение федеральных и муниципальных налоговых вычетов (individual state and local tax; SALT). Этими вычетами пользовались в основном жители наиболее богатых штатов — Калифорнии, Мэриленда, Массачусетса, Нью-Джерси и Нью-Йорка. Вычет позволял не платить в федеральный бюджет налоги, уплаченные на местном уровне и на уровне штата. Теперь федеральному вычету подлежат не более десяти тысяч долларов из суммы налогов, уплаченных штату и муниципалитету. Представители богатых штатов боятся, что новая мера снизит стоимость недвижимости, приведет к уменьшению налоговых поступлений и тем самым ограничит возможности муниципалитетов (ремонт дорог, обеспечение школ и проч.).

Недовольство противников реформы вызвало также введение цепного индекса потребительских цен (chained CPI) для ежегодной индексации границ налоговых категорий. Представители Демократической партии называют эту меру ловушкой новой реформы. Новый индекс пришел на смену использовавшемуся ранее индексу потребительских цен для городских потребителей (CPI-U). CPI-U — инструмент расчета инфляции, учитывающий покупательские привычки десятков миллионов жителей США. Цепной индекс потребительских цен служит тем же задачам, однако учитывает взаимозаменяемость товаров. Если цена какого-либо товара или услуги становится слишком высокой, потребитель выбирает более дешевый аналог. Например, если вырастет цена на марокканские мандарины, предполагается, что покупатели выберут более дешевый сорт. Соответственно, цепной CPI оказывается систематически ниже использовавшегося ранее индикатора, что приведет к повышению подоходного налога для многих американцев в долгосрочной перспективе: если уровни дохода для каждой категории налогообложения будут расти медленнее, чем зарплаты налогоплательщиков, все больше американцев будут перебираться в более высокие налоговые категории.

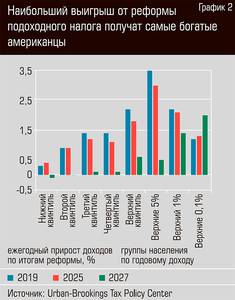

Согласно прогнозам Tax Policy Center, 90% американцев экономят благодаря реформе не более полутора процентов, тогда как 10% (наиболее богатая дециль) экономят от 2,5 до 3,5%. При этом после 2025 года 40% населения (четыре самые бедные децили) с учетом разницы между реальной инфляцией и цепным индексом потребительских цен даже окажутся в проигрыше. В абсолютном выражении самые богатые американцы выигрывают еще больше, ведь 2,5% экономии для них превращаются в миллионы долларов (см. график 1).

При этом богатые американцы выигрывают и от снижения подоходных налогов для физических лиц, и от снижения корпоративного налога. Наиболее обеспеченные граждане США зарабатывают большую часть средств за счет капитала (продажи акций и дивиденды). Недавно аналитики Bloomberg подсчитали, что 60% средств, сэкономленных благодаря снижению корпоративного налога, достанутся акционерам, а работники получат только 15%.

Снижение налоговой нагрузки не побудило руководство компаний повысить зарплаты простых работников. Как показывают опросы, только 18 компаний из S&P 500 увеличили зарплаты сотрудников или выплатили им бонусы за счет сэкономленных на налогах средств. В 80% компаний заявили, что повышения зарплат не предполагается. Вместо этого бизнесмены готовятся инвестировать высвободившиеся средства в оборудование и создавать новые рабочие места. Например, Apple планирует дополнительно вложить в модернизацию четыре ммиллиарда долларов.

Ускорение с инфляционными рисками

По замыслу Трампа, снижение налогов вкупе с закрытием лазеек для уклонения от их уплаты способно подтолкнуть рост экономики. Сэкономленные на налогах средства подстегнут спрос и улучшат благосостояние населения, а корпорации направят появившийся капитал в исследования и разработки, создание новых производственных мощностей и, как следствие, новых рабочих мест. При этом, безусловно, появится дополнительная нагрузка на бюджет, что не внушает оптимизма на фоне растущего госдолга США и увеличения расходов по оборонным статьям. Не стоит забывать, что Трамп обещает также масштабные (до одного триллиона долларов) инвестиции в инфраструктуру страны в ближайшие годы. Для сохранения баланса экономике США необходимо выходить на более высокие темпы роста, а компаниям страны — увеличивать экспорт. Снижение налогов действительно способно помочь экспортерам, однако факторов риска пока слишком много, чтобы можно было судить об успехах реформы.

По оптимистическим оценкам The Tax Foundation, в результате налоговой реформы в долгосрочной перспективе можно ожидать увеличения американского ВВП на 1,7%, акционерного капитала — на 4,8%, зарплат — на 1,5%. Кроме того, появятся 339 тысяч новых рабочих мест. В 2018 году реформа даст дополнительный прирост ВВП в 0,44%. С годами этот эффект будет замедляться. В среднем ежегодный дополнительный прирост ВВП в ближайшие десять лет составит 0,29%. Отметим, что эти цифры не дополнительное увеличение темпов роста, а лишь разовое повышение ВВП. И это повышение весьма незначительно, учитывая текущую динамику ВВП США.

Международный валютный фонд повысил прогноз роста как мировой экономики, так и экономики США, отреагировав на новую налоговую реформу. В октябре МВФ ожидал роста мировой экономики в 2018–2019 годах на уровне 3,7%. После вступления реформы в силу прогноз улучшился до 3,9% роста мирового ВВП.

Положительное влияние реформы на экономику станет возможно благодаря удешевлению стоимости капитала и интенсификации инвестиционной деятельности американских компаний. По оптимистическим оценкам, это обеспечит поступление в экономику США к 2027 году дополнительных средств и приведет к росту налоговых поступлений в федеральный бюджет в размере пяти триллионов долларов, что более чем втрое превысит потери федерального бюджета в этот период из-за налоговой реформы, оцениваемые в 1,46 трлн долларов. В то же время, по оценкам Tax Policy Center, вклад реформы в ВВП за десять лет не превысит триллиона долларов с учетом макроэкономических эффектов, и дополнительный дефицит покрыть не удастся. В любом случае национальный долг США уже приближается к 21 трлн долларов. При этом предполагается, что в ближайшие десять лет госдолг увеличится еще на 10 трлн, а с учетом новой реформы — более чем на 11 трлн.

Тем не менее Трамп считает налоговую реформу своей победой. Он уже объявил, что стал автором крупнейшей налоговой реформы в истории страны. Впрочем, и здесь он в свойственной себе манере преувеличил. Если сравнивать реформы по доле ВВП, высвобожденной от налогового бремени, то за последние сорок лет в стране были проведены три более значительные налоговые реформы, чем реформа Трампа. Первое место у реформы Рональда Рейгана 1981 года — 2,9% ВВП. На втором и третьем местах — реформы Барака Обамы в 2013 и 2010 годах (1,8% и 1,3% ВВП соответственно), которые перевели на постоянную основу и расширили реформы Джорджа Буша-младшего.

По мнению многих американских экономистов, Барак Обама проводил даже более серьезные урезания налогов, сделав постоянными многие акты, принятые Джорджем Бушем-младшим. В связи с этим говорить, что произошло самое крупное в истории урезание налогов, как заявляет Трамп, не совсем верно. В процессе подготовки законопроекта республиканцы часто ссылались на налоговые реформы времен Рейгана, особенно много аналогий проводилось с реформой 1986 года. Однако введенные Рейганом меры существенно отличались от реформы, проведенной Трампом. В 1986 году были повышены корпоративные налоги, и именно благодаря этому простые граждане получили налоговые послабления. В то время обе партии работали вместе, и понадобилось более двух лет, чтобы претворить изменения в жизнь. Число переговоров и согласований было несоизмеримо больше, чем в период президентства Трампа, а многие представители промышленности выступали против реформы. Хотя богатые в то время получили масштабные налоговые послабления (максимальная ставка подоходного налога была уменьшена с 50 до 28%), это нивелировались исчезновением многих налоговых вычетов, установлением более высоких налогов для компаний и более высоких налогов на прирост капитала (capital gains).

Основной плюс новой реформы — репатриация прибыли компаний США. Трамп держит свое слово и пытается вернуть американский бизнес в страну, дав новый толчок промышленности. Однако открытыми остаются вопросы, насколько инновационны будут результаты корпоративных вложений высвободившихся средств, насколько масштабным будет возврат компаний в США и в какой степени удастся справиться с проблемой бюджетного дефицита. Социальные расходы США в ближайшие годы будут расти, а корпоративные прибыли по-прежнему представляют собой важнейший источник финансирования бюджета страны, поэтому многое будет зависеть от успехов корпораций США — их инновационности и экспортных возможностей. Налоговая реформа облегчила процесс модернизации оборудования для компаний — теперь амортизационные расходы освобождены от налога. В ближайшие годы мы действительно можем увидеть укрепление американской промышленности, но даже оно не решит проблему долговых обязательств страны.