Банк России создаст Фонд проблемных активов на базе банка «Траст» объемом 1,1 трлн рублей, сообщил журналистам в прошлый понедельник зампред ЦБ Василий Поздышев. При этом за три года за счет управления активами регулятор рассчитывает вернуть 40–60% потраченных средств.

Институциональная активность Банка России не утихает. Прошлой осенью был создан Фонд консолидации банковского сектора (ФКБС) — управляющая компания ЦБ для выкупа и прямой санации предбанкротных банков (на прошлой неделе седьмым «клиентом» ФКБС стал АвтоВАЗбанк — вслед за «Открытием», Бинбанком, Промсвязьбанком, «Советским», банком «Траст» и Рост-банком).

Зачем понадобился новый институт и насколько эффективной может быть его работа?

Классика жанра

Создание финансового института, аккумулирующего плохие долги и, шире, нестандартные активы рыночных кредитных учреждений, — один из классических методов оздоровления банковской системы, прошедшей через системный кризис.

«Между работой с хорошими и плохими долгами мало синергии, поэтому при большом объеме плохих долгов целесообразно их выводить в специализированную структуру» — объяснение мотивов решения ЦБ, данное начальником аналитического управления банка БКФ Максимом Осадчим, кажется наиболее точным.

В ходе 65 банковских кризисов в 56 странах мира в период с 1980 по 2009 год отдельные финансовые компании по управлению плохими активами создавались в 35 случаях, подсчитал заведующий лабораторией финансовых исследований Института экономической политики им. Е. Т. Гайдара Михаил Хромов.

Идея российского фонда плохих активов достаточно давняя, она выдвигалась самими банкирами еще в ходе кризиса 2008–2009 годов, фигурировала среди предложений Ассоциации российских банков 2010 года. Тогда денежные власти выступили против. Была выбрана стратегия прямой докапитализации банков за счет государственных средств.

«Понятно, почему тогда ЦБ был против, — рассуждает Марсель Салихов, руководитель экономического департамента Института энергетики и финансов. — Создание Фонда плохих активов и выкуп их у банков на баланс этой структуры — сложная процедура и большая ответственность».

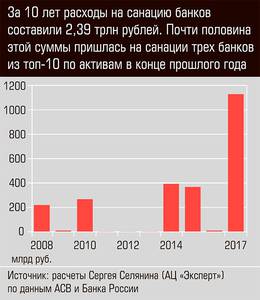

Пока санационная деятельность в России явно не задалась. Многие банки санируются годами без признаков какого-либо оздоровления. Особенно яркие примеры — Рост-банк (санатор — сначала Бинбанк, потом его экс-совладелец Микаил Шишханов) и банк «Траст» (санатор — банк «ФК Открытие»).

Санаторы часто используют санируемые банки в качестве «мусорных ведер», а также используют в своих интересах выделенную на санацию госпомощь — очень дешевые (0,51% годовых) и длинные (как правило, сроком на десять лет) средства Агентства по страхованию вкладов (АСВ). Процесс санации, по существу, бесконтролен. Особенно удобно то, что санируемые банки имеют право нарушать нормативы. Часто санаторы требуют, а некоторые даже и получают от государства новую помощь на уже начатую санацию.

Просроченная корпоративная задолженность в санируемых банках на 1 марта 2018 года превысила триллион рублей, а отрицательный капитал санируемых банков на 1 февраля составил 0,6 трлн рублей, подсчитал Максим Осадчий.

Поэтому ЦБ был вынужден реформировать санационную деятельность, создав в конце года под своей эгидой Фонд консолидации банковского сектора (ФКБС) и существенно ограничив деятельность АСВ на этом направлении.

Теперь же очередь дошла и до создания Фонда плохих активов. «Регулятор видит, что сами банкиры зачастую не справляются с задачами по управлению активами. Поэтому в нынешней ситуации ЦБ решил сам начать управлять этим процессом, тем более что он сам по факту уже стал крупнейшим акционером в российском банковском секторе», — трактует решение регулятора Марсель Салихов.

Впрочем, напомнил Максим Осадчий, прецедент создания «индивидуального» плохого банка уже был. Это разделение Банка Москвы на «хороший» банк, присоединенный к ВТБ, и «плохой» банк — БМ-банк, продолжающий санироваться. Лицензия Банка Москвы № 2748 осталась у БМ-банка. Убыток банка за 2017 год составил 14,7 млрд рублей, но он не нарушает нормативы.

Детали проекта

«Строго говоря, пока речь идет не об общенациональном банке плохих долгов, а тоже об индивидуальной санации пяти конкретных банков, — уточняет ведущий научный сотрудник Института экономики РАН Андрей Верников. — Продолжит ли “Траст” играть эту роль в отношении все новых кредитных организаций — время покажет».

С точки зрения размера и эффективности расходов государства на санацию новый метод потенциально лучше. «Все будет зависеть от исполнения и от добросовестности тех лиц, которые будут причастны к этому начинанию, — рассуждает Андрей Верников. — Как раз последнего ингредиента не хватало в последние годы, а при его наличии, возможно, и обошлось бы без нового учреждения. А вот для кредиторов второй и дальнейших очередей проблемных банков перспективы явно улучшаются. Очистка баланса и перевод “мусора” в новый фонд говорит о том, что государство дает банку еще один шанс и не стремится его закрывать».

«Банковская лицензия для проведения сделок с реструктурируемыми активами не нужна, она только приводит к ненужным ограничениям в виде нормативов, — пояснил выбор организационной формы нового института заведующий кафедрой фондовых рынков и финансового инжиниринга РАНХиГС Константин Корищенко. — А рефинансирование, которое необходимо такому фонду, можно организовать из ЦБ или из бюджета и без банковской лицензии».

Будет ли ограничен круг банков, плохие кредиты которых будут уступлены ФПА, пока не ясно. Равным образом отсутствует информация относительно того, будут ли как-то специфицироваться параметры плохих активов, подлежащих продаже фонду.

«У фонда, конечно, должен быть аналог “инвестиционной декларации”. Хотелось бы, чтобы ФПА в основном проводил отбор не банков, а их активов, — рассуждает президент Ассоциации российских банков Гарегин Тосунян. — При этом фонду целесообразно предоставить право и возможность принимать экстренные и нестандартные решения, если потребуется оперативно оказать помощь тому или иному банку».

«Уступке с балансов перечисленных банков будут подлежать не только необслуживаемые кредиты, но и непрофильные активы, например взысканные залоги или проекты с длительными сроками окупаемости, — уточняет Павел Самиев, управляющий директор Национального рейтингового агентства. — Для банка проект со сроком окупаемости, скажем, семь лет представляет собой однозначно плохой актив, требующий высокого резервирования, вплоть до стопроцентного, а для Фонда прямых инвестиций он может представлять собой интересный, работающий актив, имеющий адекватную рыночную стоимость».

В целом идея создания Фонда плохих активов кажется Павлу Самиеву разумной, но с одной большой оговоркой — есть претензии к его прозрачности. «Структура передаваемых активов, процедуры работы с ними и механизм дальнейшего вывода на рынок абсолютно непонятны, это черный ящик».

Насколько реалистичен прогноз ЦБ по коэффициенту и срокам возврата средств, которые будут использованы на выкуп проблемных активов (40–60% через три года)? Большинство опрошенных нами экспертов выказали явный скепсис. «Для обычных кредиторов типичные показатели recovery rate в разы ниже», — аккуратно высказался Марсель Салихов. «Скорее всего, ЦБ намерен достичь такого уровня за счет активной работы с акционерами этих трех “очищаемых” банков, в том числе прибегая к помощи силовых структур», — полагает Ирина Носова, заместитель директора группы банковских рейтингов агентства АКРА.

Стало известно, что курировать работу Фонда плохих активов будет Юрий Адамович, член правления «ФК Открытие», бывший руководитель блока по работе с проблемными активами МДМ-банка. До МДМ он работал в латвийском Parex Banka, причем после 2010 года, когда от Parex Banka был отделен банк Citadele. Большинство активов унаследовал новый банк, а в Parex Banka остались только проблемные активы.

Конкурентное огосударствление

Очищенные от плохих активов и объединенные в один госбанк «Открытие» и Бинбанк превратятся в новую мощную фигуру на российском банковском рынке. И пусть его приватизация — дело неблизкого будущего, но и в своем государственном статусе он сможет заметно оживить ситуацию в высшей банковской лиге.

«Крупнейшие госбанки ощутят на себе ужесточение борьбы за качественного клиента», — прогнозирует Ирина Носова из АКРА. Еще более определенно высказался кредитный офицер крупного банка, пожелавший остаться неназванным: «Это будет мощный конкурент с рыночной ментальностью, свойственной Задорнову. Для ВТБ со “Сбером” это плохо, для рынка — очень хорошо. Особенно сильно они пойдут в малый бизнес и розницу, возможно, в муниципальный бизнес. В более крупный сегмент скорее выборочно — там очень острая конкуренция».

Подсказки из-за бугра

«Эталонным примером деятельности “плохих» банков являются Retriva и Securum, благодаря которым удалось стабилизировать, а затем и восстановить работу банковской системы Швеции после кризиса 1992 года, — вспоминает Гарегин Тосунян. — Именно с этого момента подобные механизмы поддержки банков стали распространяться по всему миру».

«К сожалению, чаще встречаются негативные примеры дорогостоящего создания монстров — например, Испания, Казахстан и Азербайджан. Помимо общей затратности в фондах санации банков этих стран впоследствии вскрылось много дополнительных технологических проблем», — отмечает младший директор по банковским рейтингам RAEX («Эксперт РА») Иван Уклеин.

Эффективность программы TARP (Troubled Asset Relief Program) в США, в рамках которой в ходе расшивки кризиса 2008 года было выкуплено токсичных активов с балансов американских коммерческих банков на сумму свыше 400 млрд долларов, оказалась очень высокой. В ходе действия программы было распределено 439,4 млрд долларов, а возвращено — 442,5 млрд. То есть государство даже заработало небольшую прибыль.

«Но успеху TARP явно поспособствовало восстановление экономики, — указывает Марсель Салихов. — Если бы спад продолжился, то результаты программы тоже были бы иными. С другой стороны, сама программа TARP могла способствовать восстановлению доверия к финансовой системе и экономическому росту».

«В разных программах, действовавших под шапкой TARP, были разные механизмы, — акцентирует Марсель Салихов. — Но общим принципом было, что Минфин всегда стремился быть соинвестором, то есть привлекать еще частных инвесторов. Кроме того, при выкупе активов базовым требованием было то, что если Минфин понесет убытки от покупки, то часть убытков должны разделить и продавцы активов».