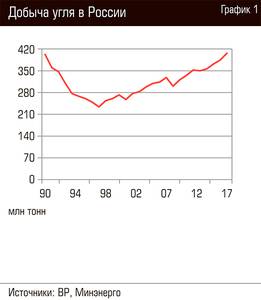

Российская угольная отрасль может похвалиться примечательным успехом: по итогам прошлого года добыча угля составила 408,9 млн тонн, это на шесть процентов больше показателя предыдущего года. Одновременно это и исторический рекорд в новейшей истории нашей страны: объем добычи угля в России вернулся плюс-минус к советским показателям (см. график 1). Таким образом, отрасль отыграла кризисное падение 1990-х годов, а минимальный показатель добычи (235 млн тонн в 1998 году) превзойден почти на 74%.

Конечно, это пока еще не рекордные советские показатели — в 1988 году РСФСР выходила на объемы добычи 425 млн тонн. Но если повышательный тренд в отрасли сохранится, не исключено, что советский рекорд будет побит.

Это хорошая новость и для экономики страны. Угольная отрасль в 1990-е годы была болевой точкой, источником социального напряжения. И сейчас она обеспечивает 149 тыс. рабочих мест (всего можно говорить почти о 1,5 млн граждан России, чье благосостояние связано с углем).

За последние два десятилетия угольная отрасль России прошла через большие преобразования. Средняя численность персонала угледобывающих и углеперерабатывающих предприятий в стране сократилась почти вдвое, с 370 тыс. человек в 2000 году до нынешних показателей. При этом почти втрое выросла производительность труда — со 110 тонн в месяц на человека в 2000 году до 322 тонн в 2017-м. Снизилась аварийность и смертность при добыче (в четыре с половиной раза за десять лет). Средняя заработная плата в отрасли за те же годы выросла в постоянных ценах в два–девять раз — на конец 2017 года она составила 52,2 тыс. рублей в месяц, что на 34% превышает среднюю заработную плату по стране. Изменилась структура добычи — она все больше уходит «из-под земли». Если в 2000 году на шахты в России приходилось свыше 35% всей добычи угля, то в 2017-м — 25%.

При этом важно понимать, что все эти победные реляции стали возможны исключительно благодаря росту экспорта.

И доедим, и вывезем

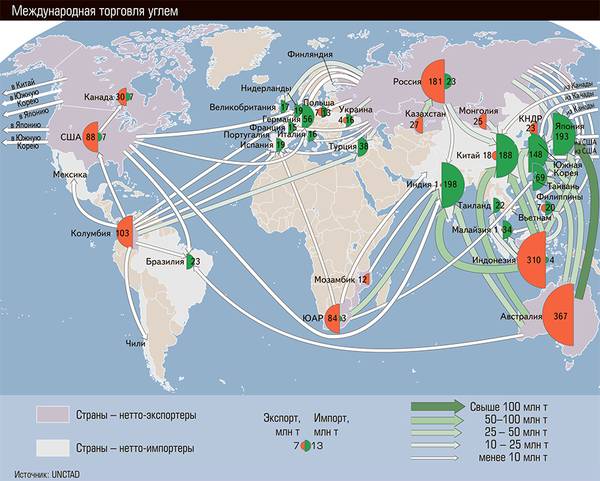

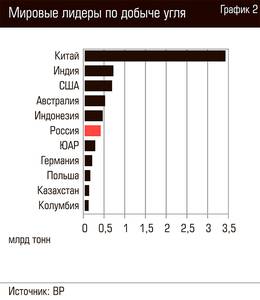

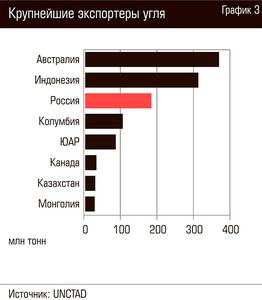

Россия уже входит в число мировых лидеров по добыче угля (см. график 2). При этом наше отставание от Китая, занимающего первую строчку в мировом угольном «рейтинге», колоссально. Однако все меняется, если посмотреть на роль нашей страны в мировом экспорте угля — здесь у нас уверенное третье место (см. график 3).

Таким образом, роль России в международной торговле углем несопоставимо выше, чем в мировой добыче. Ничего удивительного здесь нет — наша угольная отрасль стала экспортно ориентированной.

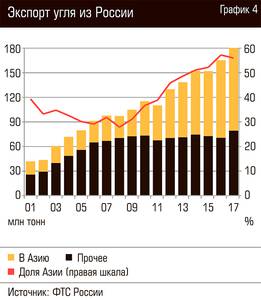

Красноречивы следующие цифры: если общий объем добычи угля в России в 2001–2017 годах вырос на 49%, то объем экспорта — на 337%, с 41,5 млн до 181,4 млн тонн в год (см. график 4). При этом внутреннее потребление за те же годы, несмотря на общий рост экономики страны, находилось в районе 220–230 млн тонн в год.

Уголь проиграл внутренний рынок газу: при стагнации в потреблении угля уровень газификации в России вырос с 40% в 1991 году до 68% в 2017-м.

А добыча угля стала критически зависеть от внешнеторговой конъюнктуры. Если в 2001 году на экспортные поставки приходилось лишь 15% добытого в России угля, то по итогам прошлого года этот показатель перевалил за 44%.

Курс на восток

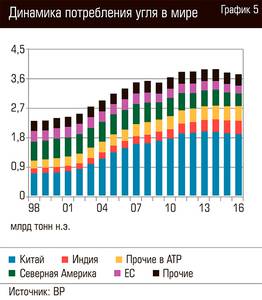

В географическом разрезе мировой рынок угля на протяжении последних лет все более смещался в сторону Азии. По оценке британской нефтегазовой компании ВР, мировое потребление угля за 1998–2016 годы выросло в 1,6 раза, с 2,29 млрд тонн нефтяного эквивалента (н. э.) до 3,73 млрд тонн н. э. При этом спрос на уголь в странах ЕС за то же время сократился на 28%, до 238 млн тонн н. э.; в Северной Америке имело место падение на 33%, до 387 млн тонн н. э. Напротив, в странах Азиатско-Тихоокеанского региона за этот же период, по данным BP, произошел рост потребления угля в 2,6 раза, с 1,07 млрд до 2,75 млрд тонн н. э. В числе чемпионов роста по объемам оказались Китай (в 2,9 раза, до 1,89 млрд тонн н. э.), Индия (в 2,6 раза, до 412 млн тонн н. э.), Южная Корея (в 2,3 раза, до 82 млн тонн н. э.). В относительных показателях взрывные темпы роста потребления продемонстрировали развивающиеся страны Юго-Восточной Азии. Так, спрос на уголь во Вьетнаме за 1998–2016 годы вырос в 4,5 раза, на Филиппинах — в 5,5 раза.

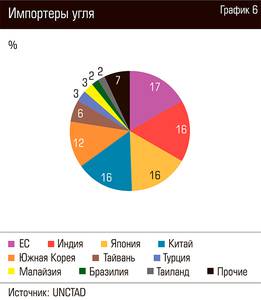

Таким образом, к 2017 году на мировом рынке угля сложилась ситуация, когда четыре крупнейших азиатских импортера производят закупки в объемах, сопоставимых со всеми странами Европы вместе взятыми (см. график 6).

Разумеется, это не могло не сказаться на российском угольном экспорте.

В его структуре доля поставок в Азию выросла с 39% в 2001 году до 56% в 2017-м. В натуральных показателях рос и российский экспорт угля в Европу — в 3,4 раза с 2001 года. Но объем поставок в Азию за тот же время вырос в 6,2 раза. Российские угольщики освоили новые рынки, на которых в начале 2000-х были практически не представлены. Например, российский угольный экспорт в Индию вырос в натуральных показателях в 35 раз, в Китай — в 226 раз!

Не в своем отечестве

Вероятно, стоит в перспективе ожидать сохранения экспортной ориентации российской угольной отрасли.

По прогнозу Института энергетических исследований (ИНЭИ) РАН, потребление угля в России снизится до 2025 года на 10–15% и далее будет стагнировать на этих отметках по меньшей мере до 2040 года.

Ранее замминистра энергетики России Анатолий Яновский согласился, что снижение спроса на уголь в стране продолжится: «Это, в общем-то, процесс закономерный и естественный… Выработка тепла или электроэнергии в черте городов на газе более экологичная и дешевая, нежели на мазуте или угле».

Пока что в России 57% потребления угля приходится на электроэнергетику.

Однако, как заметил Анатолий Яновский, даже если старые угольные генерирующие мощности будут замещаться новой угольной же генерацией той же мощности, это приведет к сокращению потребления угля в электроэнергетике за счет того, что новые технологии более экономичны: «На протяжении большого периода времени, не менее десяти лет, объемы потребления примерно стабильны. Ежегодно они не увеличиваются, я не думаю, что они будут увеличиваться, снижаться они могут, поскольку блоки на наших угольных станциях были построены достаточно давно, есть блоки, которым сорок-пятьдесят лет. Поэтому в случае замещения даже на этих угольных блоках — строительства новых взамен выбывающих, — исходя из того, что современные блоки отличаются более высокой производительностью и более низким удельным расходом, общие объемы потребления в большой энергетике энергетического угля будут снижаться».

С другой стороны, крупнейшая российская угольная компания СУЭК рассматривает возможность роста внутреннего спроса на уголь на 10–14 млн тонн в течение ближайших десяти лет. В качестве драйвера роста ожидается реализация ряда крупных промышленных проектов в восточных регионах России, что повлечет за собой рост потребности в электроэнергии, которая может быть закрыта угольной генерацией — уровень газификации в Восточной Сибири и на Дальнем Востоке все еще крайне низкий.

В качестве альтернативного источника спроса на уголь неоднократно называлось развитие в России углехимии. Опыт подобных производств есть в КНР, и китайцы смогли добиться существенных успехов на этом поприще. Например, производство синтетического топлива из угля сейчас, по оценкам китайских компаний, становится окупаемым уже при цене нефти 40 долларов за баррель, в то время как реальные котировки на нефть марки Brent на протяжении последнего года не опускались ниже 60 долларов за баррель. Ожидается, что совокупные мощности по производству синтетического топлива в Китае достигнут 20 млн тонн в год уже к 2020-му (против 2,6 млн тонн в 2015 году), что будет означать дополнительную потребность примерно в 100 млн тонн угля.

Увы, в России эти технологии еще не получили сколько-нибудь широкого распространения. В нашей стране пока есть только сравнительно небольшие проекты по освоению выпуска газомоторного топлива из метана угольных пластов на Кузбассе (см. «Полезный попутчик», «Эксперт» № 28 за 2017 год).

Азия поможет

На мировом же рынке угля ожидается рост спроса. По прогнозу ИНЭИ РАН, его потребление до 2040 года вырастет в мире на 12,5%. Причем если для стран Европы прогнозируется более чем двукратное падение спроса до 2040 года, для Китая — стагнация и постепенное падение спроса после 2025-го, то развивающиеся страны Азии (без Китая) к 2040 году должны увеличить потребление угля более чем на 32%.

В Международном энергетическом агентстве (IEA) также предполагают, что по меньшей мере до 2022 года мировой спрос на уголь будет расти в среднем на полпроцента в год. Основным драйвером спроса в ближайшую пятилетку IEA видит Индию — здесь ожидается прирост потребления угля в среднем на 3,3% в год.

«В мире более 40 процентов электроэнергии вырабатывается за счет использования угля, — говорит директор по стратегии СУЭК Владимир Тузов. — Уголь остается экономичным и надежным источником энергии, особенно для стран, где вопрос энергетической бедности еще не решен. Мы в целом ожидаем, что международный рынок угля на горизонте десяти-пятнадцати лет будет медленно расти, с темпом около одного процента. Так что устойчивый спрос для угледобычи в РФ сохранится. Нужно еще отметить, что затраты российских предприятий зачастую ниже, чем у конкурентов, поэтому, конечно, наращивание добычи и ориентация на экспорт будет для отечественного углепрома вполне обоснованной стратегией».

В настоящее время в странах Азии и Африки на стадии планирования и строительства находятся почти 600 угольных электростанций. Прирост установленных мощностей угольной генерации заявлен едва ли не во всех азиатских странах. Например, Китай до 2027 года должен ввести еще 139 ГВт угольной генерации, Индия — 65 ГВт, Вьетнам — свыше 14 ГВт.

«Сегодня в развивающихся странах до 50 процентов энергогенерации обеспечивается за счет угля. Это надежный фундамент для спроса на него. Среди всех развивающихся стран наиболее перспективным выглядит Азиатско-Тихоокеанский регион. Прогнозы по этому региону показывают, что там намечается новая волна экономического роста, ее формируют страны, стремящиеся догнать “азиатских тигров”. Однако у них слабая энергообеспеченность населения, поэтому они стремятся воплощать надежные и дешевые энергетические решения — в основном на угле», — рассказывает Владимир Тузов.

В результате, как полагают в СУЭК, азиатские рынки в ближайшее десятилетие будут демонстрировать уверенный рост спроса на уголь и его импорта.

Рост импорта угля до 2027 года может составить 65 млн тонн для Индии, 44 млн тонн — для Вьетнама, по 10–15 млн тонн в год будут больше завозить Малайзия, Таиланд, Филиппины.

С другой стороны, за счет переориентации с угля на иные источники энергии и протекционистских мер ожидается снижение угольного импорта в Китай (на 40 млн тонн к 2020 году и на 70 млн тонн к 2027-му).

Продолжение политики декарбонизации, низкие темпы экономического роста большинства стран и меры в области энергоэффективности в ближайшее десятилетие могут привести к снижению спроса на уголь в Европе и на Ближнем Востоке на 27 млн тонн.

Таким образом, перед российскими угольщиками стоит задача переориентировать экспортные потоки со стагнирующих и даже сокращающихся рынков на новые, наращивающие объемы ввоза.

Игра на выбывание

Отметим, что на мировом рынке угля сложился явный избыток предложения. Избыточные производственные мощности на конец прошлого года оценивались в 55 млн тонн (примерно шесть процентов рынка). Причем даже такой показатель можно считать серьезным улучшением — еще в начале 2016 года избыточные производственные мощности по углю оценивались в мире на уровне 110–120 млн тонн. Ситуация была улучшена главным образом за счет закрытия ряда мощностей.

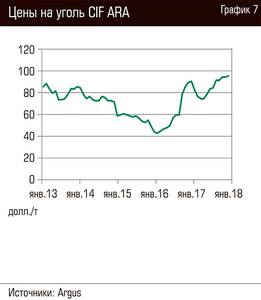

Избыток предложения приводил к снижению цен на уголь. Так, цены CIF ARA (стоимость угля в портах Северной Европы) упали с 85–90 долларов за тонну в начале 2013 года до 43–45 долларов в начале 2016-го (см. график 7). За последние полтора года цены на уголь существенно выросли, преодолев отметку 95 долларов. Но, как признают аналитики, рост цен в 2017 году отражает не столько ребалансировку рынка, сколько регуляторные действия китайских властей (введение ценового коридора на уголь с января 2017 года) и временные трудности (забастовки, стихийные бедствия).

Как полагают в отрасли, рынок может прийти к равновесию уже к 2020 году. А к 2025 году для обеспечения спроса потребуется ввод дополнительных мощностей, позволяющих добывать 55 млн тонн в год.

По оценке СУЭК, из числа лидеров экспорта в наибольшем выигрыше останутся Австралия и Россия, которые смогут нарастить объемы своего экспорта в ближайшее десятилетие на 31 млн и 30 млн тонн соответственно.

Напротив, конкурентоспособность индонезийского угля будет снижаться. С одной стороны, страна имеет большие планы расширения угольной генерации (на 35 ГВт к 2027 году), что потребует отвлечения порядка 140 млн тонн угля. С другой стороны, на мировом рынке все более возрастает спрос на высококачественные (более 5600 ккал/кг и выше) угли.

При этом в Индонезии происходит постепенное истощение наиболее калорийных резервов угля. Как ожидают аналитики, средняя калорийность добытого угля снизится с нынешних 4900–5000 ккал/кг до 4500 ккал/кг через десять лет. В стране сохраняется часть резервов с более высоким качеством, однако они расположены глубоко (коэффициент вскрыши более 15), при этом строительство шахт там затруднено из-за сложных горно-геологических условий (тонкие пласты, глубокие разломы и т. д.).

Доступные производственные мощности по высококалорийному углю ограничены преимущественно частью запасов в Австралии, Колумбии и России.

В настоящее время в мире существуют новые проекты с объемом добычи примерно 200 млн тонн в год, главным образом в Австралии. Исходя из кривой себестоимости по новым проектам, для обеспечения ввода новых мощностей на 55 млн тонн цена такого угля должна составлять не ниже 73 долларов за тонну.

Средняя себестоимость добычи угля в России в 2017 году составила чуть более 1780 рублей (менее 30 долларов) на тонну. Стоимость морского фрахта при доставке угля в китайский Циндао сейчас составляет в среднем 4,6 доллара на тонну для нашего Ванино и 9,6 доллара — для австралийского порта Ньюкасл. Однако для России, в отличие от Австралии, огромное значение имеет железнодорожная составляющая стоимости угля. Здесь сталкиваются интересы железнодорожников, занимающихся перевозками угля в том числе ниже себестоимости, и угольщиков, которым нужно добиться минимизации транспортных издержек на маршрутах от районов добычи к экспортным портам и расширения пропускной способности железных дорог в восточных регионах России (свыше 54% экспорта угля через порты приходится на Дальний Восток).

«Расширение пропускной способности железных дорог, снижение времени доставки угля в дальневосточные порты для всех добывающих компаний — крайне важные вопросы. СУЭК неизменно поддерживает инициативы РЖД в этой области, и это касается в том числе Восточного полигона. Мы содействовали проработке этой идеи и утверждению соответствующего проекта в правительстве», — говорит заместитель генерального директора, директор по логистике СУЭК Денис Илатовский.

Если это противоречие удастся разрешить, будущее российской угольной отрасли на ближайшее десятилетие можно считать относительно безоблачным.