Сжиженный природный газ (СПГ) становится фактором мировой энергетики, который нельзя не принимать во внимание: газ и без того считался идеальным «переходным» энергоресурсом на пути к экологически чистой энергетике, а СПГ добавляет важный элемент гибкости в поставках. В последнее время очень активно обсуждается возможность наращивания экспорта американского СПГ в Европу, традиционно воспринимаемую как «вотчину» российских и норвежских газовых компаний. На фоне интенсификации общемировой торговли СПГ (в 2017 году ее объем вырос на 29 млн тонн (что эквивалентно 40 млрд кубометров трубопроводного газа), казалось бы, «Газпрому» и «НоваТЭКу» есть смысл опасаться.

Пока что экспансия американских энергоресурсов в Европе проявляется главным образом в виде усиления политического давления со стороны Белого дома. Увязывание отказа Германии от «Северного потока — 2» с возможностью заполучить торговые преференции в рамках нового торгового соглашения США—ЕС, о чем президент США Дональд Трамп объявил в ходе встречи с канцлером ФРГ Ангелой Меркель, скорее, вызывает раздражение в европейских элитах. Судя по встрече Владимира Путина и Ангелы Меркель, состоявшейся 18 мая в Сочи, судьба российского газа в Европе будет зависеть не от политического давления Вашингтона, а от нахождения взаимоприемлемого варианта, в рамках которого газовый транзит через Украину не будет сведен до нуля.

Американские СПГ-экспортеры — это частные компании, так что Вашингтон имеет лишь опосредованную возможность влиять на их коммерческие решения. А поскольку первоочередный коммерческий интерес американских экспортеров связан не с Европой, администрация Белого Дома стремится политическими маневрами выбить конкурентов из игры. Апогеем этого стало заявление заместителя помощника госсекретаря США Сандры Оудкирк о возможном использовании «Северного потока — 2» в качестве инструмента разведки. Так как обещание сделать США ведущим экспортером энергоресурсов было одним из самых весомых в ходе предвыборной кампании Трампа, аналогичных высказываний стоит ожидать и в будущем.

Экспортеры из США в первую очередь будут присматриваться к Азиатско-Тихоокеанскому региону и Латинской Америке, в то время как поставки в Европу будут носить ситуативный характер и ограничатся несколькими государствами. Даже если жесткая конкуренция за азиатские рынки с проектами СПГ в Австралии, Папуа — Новой Гвинее и Мозамбике вынудит американские компании придерживаться более агрессивной линии в отношении Европы, «Газпром» имеет довольно широкое маневренное пространство для того, чтобы сбить цены на газ до неподъемного для США уровня, при этом оставаясь в пределах рентабельности.

Мешать полноценной экспансии американского СПГ в Европе будут и конъюнктурные факторы. Если в начале 2010-х годов среднестатистический СПГ-контракт заключался на 12–13 лет, то сейчас — на пять-шесть лет. Средний контрактный объем в начале 2010-х доходил до 1,5 млн тонн СПГ в год, сейчас в среднем контрактуется по 0,6–0,7 млн тонн в год. Из этого можно сделать вывод, что торговля СПГ и впредь будет характеризоваться увеличением объемов спотовых поставок (на данный момент четверть поставок — спотовые), которые хотя и позволяют извлечь выгоду из временных трендов, однако не способствуют консолидации позиций на европейском рынке.

По поводу поставок американского сжиженного природного газа существует ряд распространенных точек зрения, которые на поверку, как мы постараемся показать, являются мифами. Происхождение их различно: это либо точки зрения, искусственно созданные и искусно поддерживаемые, либо как минимум неточные интерпретации известных ситуаций. Их анализ помогает понять реальное состояние и методы ведения дел на газовом рынке Евросоюза.

Миф первый: американские компании нацелены на экспорт в Европу

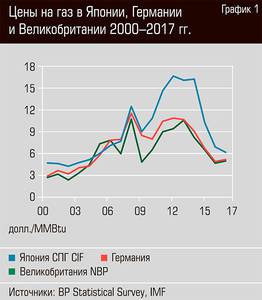

Крупнейший миф, увековечиваемый политическими деятелями в США, а частично и в Европе, заключается в предположении, что Европа — приоритетный рынок для американских экспортеров СПГ. Но в силу двух причин она в обозримом будущем таковым не станет — географическая удаленность увеличивает транспортные расходы, в то время как цены на газ слишком низкие (см. график 1.) ввиду насыщенности рынка. За два года экспорта из СПГ-терминала Sabine Pass (вплоть до марта 2018 года он был единственным действующим терминалом) наибольшее количество грузов было отправлено в соседнюю Мексику, за которой следуют Южная Корея и Китай.

В Европе, на долю которой приходится лишь 11% поставок американского СПГ, более или менее значимые объемы импортировали только три страны — Турция, Испания и Португалия. Как ни странно, это распределение экспорта не претерпит серьезных изменений в среднесрочном будущем даже после открытия второго СПГ-терминала Cove Point в штате Мэриленд (хотя он ближе к Европе). Этому будет способствовать относительно небольшая мощность экспорта (50 млн кубометров СПГ в год, Sabine Pass вдвое мощнее), а также уже имеющийся долгосрочный контракт с индийской GAIL на поставку СПГ. Единственным изменением станет более интенсивное движение между США и Великобританией, однако проникновение в континентальную Европу будет минимальным.

Миф второй: континентальная Европа заинтересована в поставках американского СПГ

Крупнейшие газовые рынки Европы — Германия и Франция — до сих пор ни разу не воспользовались возможностью импортировать американский сжиженный газ. Если для Германии это вполне объяснимо (у страны нет ни одного СПГ-терминала), то в случае с Францией, имеющей четыре терминала, в том числе два на атлантическом побережье, это вызывает вопросы. Если взглянуть на географическое распределение поставок американского СПГ за первые два года экспорта, из европейских стран более или менее существенные объемы поступали лишь на Иберийский полуостров и в Турцию.

Своеобразие поставок в Испанию и Португалию заключается в том, что эти страны обладают минимальной взаимосвязанностью с остальными газовыми рынками Европы. Строго говоря, если существует более или менее используемая инфраструктура для экспорта газа из Франции в Испанию (пропускная способность порядка 4 млрд кубометров в год), то в обратном направлении она развита весьма слабо (потенциально около 1 млрд кубометров в год, однако не используется). Соответственно, будучи своего рода газовым «островком» на карте Европы, страны Иберийского полуострова и впредь останутся ведущими покупателями американского СПГ, однако с остальными странами континента дело обстоит иначе.

Миф третий: американский СПГ по цене сможет конкурировать с российским газом

Ключевой момент противостояния американского СПГ с российским (преимущественно трубопроводным) газом сводится к цене. Российские экспортеры, будь то «Газпром» или «НоваТЭК», обладают рядом преимуществ, тем не менее следует определить один эталонный проект, с которым можно было бы сравнить американские СПГ-поставки. В случае успешной реализации «Северного потока — 2» балтийский маршрут станет основой экспорта газа в Европу (его совокупная мощность — 110 млрд кубометров в год). Благодаря более короткому логистическому плечу на территории России, в первую очередь отсутствию транзитных платежей, в отличие от украинского транзита, поставка трубопроводного газа до границы с Германией находится на уровне 4 доллара за MMBTU. Следует отметить, что средняя цена газпромовского газа, поставляемого в Европу, в течение первого квартала 2018 года составляла 228 долларов за 1000 кубометров (6,45 доллара за MMBTU).

При текущих ценах в газовом хабе Henry Hub на уровне 2,7–2,9 доллара за MMBTU вкупе со стоимостью транспортировки (в зависимости от спроса/предложения порядка 0,8–1,2 доллара за MMBTU) и газификации-регазификации (0,5–0,7 доллара) стоимость американского газа можно предварительно отнести к интервалу 4,5–5 доллара за MMBTU. При этом себестоимость самой газодобычи в России достигает 0,55 доллара за MMBTU, в то время как в США даже на наиболее рентабельных месторождениях она колеблется в интервале 2–3 доллара. Таким образом, в случае газовой войны за рыночную долю «Газпром» может понизить цены до уровня, который недостижим для американских компаний (дешевле 4 долларов за MMBTU ни одна из них не сможет поставлять на долгосрочной основе), и так действующих в более стесненных с точки зрения маржи обстоятельствах.

Миф четвертый: экспорт американского СПГ в Европу рентабелен в долгосрочной перспективе

Соединенным Штатам нецелесообразно ввязываться в торговую войну с «Газпромом» за европейские рынки, так как в случае агрессивного американского поведения почти неизбежной реакцией российского концерна станет обвал цен в Европе. Таким образом, список возможных поставщиков на рынки Европы будет низведен лишь до традиционных партнеров с уже выстроенной инфраструктурой поставок (Норвегия, Россия, Алжир), а все остальные потенциальные поставщики ринутся на азиатские рынки, где также будет наблюдаться тенденция к снижению из-за перенасыщенности рынка.

Принимая во внимание, что будущие американские проекты станут рентабельными, только если газ будет котироваться не ниже 7 долларов за MMBTU (затраты по всему циклу добычи опять-таки ниже российского уровня 5–6 долларов за MMBTU, не говоря о том, что в случае серьезных вызовов официальная Москва может пересмотреть налоговый режим), торговые войны не в интересах американских экспортеров. Не следует также забывать, что в США, где в 2015–2017 годах обанкротилось 120 нефтегазовых компаний, поддержка государства лишь косвенна, в то время как в государствах с национальными компаниями власти могут оказать существенную материальную помощь мейджорам.

Миф пятый: поставки американского СПГ способствуют энергетической безопасности Европы

Как в рамках американского энергетического дискурса, так и порой в Европе высказывается мнение, что американский СПГ будет способствовать безопасности Европы. Хотя расширение списка возможных поставщиков — дело по определению положительное, так как позволяет выбирать поставки из более представительного пула, вызывает сомнение мысль, что безопасности будет способствовать именно вариант из верхнего ценового сегмента (ввиду большей логистической цепочки, нежели в случае Алжира или других СПГ-экспортеров Средиземноморья).

Если бы американских законодателей действительно интересовала энергетическая безопасность, Вашингтон продвигал бы более рентабельные проекты. Например, наращивание газодобычи в Алжире (большая часть газа добываемого газа там сейчас закачивается обратно в пласт для поддержания объемов нефтедобычи) или урегулирование территориальных конфликтов в новом вырисовывающемся регионе европейской энергетики — Восточном Средиземноморье. К примеру, претензия Турции на офшорные газовые месторождения Кипра может поставить крест на их разработке, также как и политические трения вокруг стремления Ливана добывать газ вблизи предполагаемой морской демаркационной линии с Израилем.

Миф шестой: поставки американского СПГ усилят переговорные позиции Европы

Аналогичным образом некоторые аналитики выдвигают тезис, что, покупая американский сжиженный природный газ, Европа сможет укрепить свои позиции в переговорах с Россией. Однако любой сведущий наблюдатель или аналитик скажет, что российские компании предпочитают иметь дело с предсказуемыми контрагентами и готовы идти на серьезные уступки (в том числе ценовые) только в том случае, если имеется наработанный багаж доверия и они видят долгосрочную заинтересованность партнера в сотрудничестве.

Следуя такой рекомендации, европейские компании могут пойти по «польскому пути»: заявляя о стремлении освободиться от «российского ига», они будут выбирать нерентабельные варианты поставок, продиктованные политической линией правительства, а не экономическими интересами государства. В итоге антагонизм достигнет такой степени, что долгосрочные контрактные обязательства между сторонами сводятся к минимуму. Польша стала полагаться на саудовскую и американскую нефть, а также на катарский газ, однако экономический ущерб от такого перехода будет скрываться за семью печатями.

Миф седьмой: Польша и Литва продемонстрировали возможность успешного ухода от российского газа

Несмотря на частые заявления, что Польша и Литва, отчасти движимые якобы несправедливо высокими ценами на российский газ, отчасти стремясь диверсифицировать каналы поставки газа для обеспечения своей энергобезопасности, смогли уйти от российского газа, на самом деле ситуация обстоит иначе. С 2014 года, когда плавучая установка хранения и регазификации «Независимость» была введена в эксплуатацию возле Клайпеды, интерес к ней охладевает. В пиковом 2016-м степень загруженности установки достигла лишь 30%, с тех пор она падает — при сохранении текущего тренда в нынешнем году использование мощностей упадет ниже 20% в год.

Несмотря на наличие крупного терминала, крупнейший литовский потребитель газа, производитель азотных удобрений Achema, продолжает две трети своих потребностей покрывать за счет газа из России. Даже диверсификация СПГ-поставок не воплотилась в жизнь — в течение 2018 года СПГ поступал только из Норвегии, никакого американского газа не наблюдалось. Польский СПГ-терминал им. Леха Качиньского в городе Свиноуйсьце сталкивается с аналогичными проблемами. Хотя Варшаве удалось переподписать изначальный контракт с катарским Qatargas 2009 года на более выгодных условиях (первоначально предполагалась существенная наценка — 16% к нефтяной корзине), катарский контракт все еще подразумевает привязку к нефти, а на фоне растущих цен на нефть и снижения газовых котировок это весьма недальновидно.

Следует также иметь в виду один очень существенный психологический момент — наличие доверия и доброй воли. В странах, традиционно полагающихся на российский газ, уход от топлива из России повлечет за собой разрыв отношений, складывавшихся на протяжении десятилетий, и их невозможно будет сиюминутно возместить.

Миф восьмой: «Газпром» не подчиняется правовым нормам ЕС

С точки зрения Евросоюза Брюссель сейчас имеет дело с беспрецедентно сговорчивым «Газпромом». После того как Генеральный директорат по вопросам конкуренции ЕС начал расследование в отношении российского концерна, был снят запрет на реэкспорт поставляемого природного газа (снято положение о пункте назначения), в то же время цены на газ были в ряде случаев откреплены от нефтяных котировок или были введены «гибридные» контракты (в зависимости от того, что ниже, вычисляются то из нефтяных цен, то на основе европейских газовых бенчмарков).

Таким образом, треть текущих контрактов «Газпрома» по поставкам включают в себя привязку к нефтяным ценам, треть привязаны к ценам в европейских газовых хабах и треть имеют «гибридный» характер. На фоне всех распрей с Еврокомиссией «Газпром» участвовал в ряде арбитражных дел по пересмотру контрактных условий — среди прочих с голландской Gasterra, немецкими RWE, Uniper, французской Engie, датской DONG, что также способствовало максимальному приближению российской компании к желаемым европейским нормам. Более того, в ходе переговоров Брюсселю удалось добиться, чтобы «Газпром» не требовал компенсации от правительства Болгарии за намеренный срыв «Южного потока».

Учитывая, что почти все претензии ЕС были сняты с повестки дня, можно предположить, что если геополитические трения вокруг Украины пошли бы на спад, расследование Генерального директората бы было закрыто в считанные дни, — однако и без того оперативных претензий к деятельности «Газпрома» практически нет (хотя это не означает, что они не могут возникнуть по мере времени).

Миф девятый: «Газпром» не сможет одновременно поставлять газ в Азию и Европу

К счастью, все реже встречается в аналитических статьях ложный тезис, что «Газпром», как единственный поставщик российского трубопроводного газа в Европу и Азию, не сможет выполнять взятые на себя контрактные обязательства за неимением надлежащих объемов природного газа. В основе этого заблуждения лежит чрезмерное следование статистическим данным без понимания реальной ситуации на энергетических рынках. На самом деле доля «Газпрома» в совокупной добыче газа (см. график 2) на территории России упала с 89,2% в 2000 году до 65% в 2016-м (с тех пор она выросла до 68%). Хотя за аналогичный период «Роснефть» и «НоваТЭК» сумели нарастить добычу газа чуть ли не с нуля до 68,4 млрд и 63,4 млрд кубометров соответственно, «Газпром» обладает огромными избыточными мощностями.

Ряд месторождений «Газпрома» до сих пор ожидает своего часа просто потому, что рынок Европы был в полностью насыщен, в то время как трубопроводный экспорт в Азию не имеет под собой надлежащего инфраструктурного фундамента. Месторождения Северо-Каменномысское и Крузенштернское в регионе Надым-Пур-Таз, а также Малыгинское, Тасийское, Западно- и Северно-Тамбейское, Харасавэйское и Антипаютинское на Ямале обладают огромным нетронутым ресурсным потенциалом, который будет осваиваться по мере появления новых ниш сбыта на мировых рынках.

Согласно высказываниям представителей «Газпрома», компания может в сжатые сроки нарастить добычу до 550 млрд кубометров, то есть на дополнительные 75 млрд по сравнению с текущими показателями. В целом, однако, «Газпром» обладает избыточными мощностями на уровне 150 млрд кубометров в год, таким образом, гипотетически Россия могла бы со временем удвоить объем экспорта в Европу, если позволят факторы инфраструктуры и спроса.

Миф десятый: Россия не будет действовать сообща с другими трубопроводными поставщиками

Одно из самых крупных заблуждений западных аналитиков заключается в том, что, рассматривая действия «Газпрома» на фоне роста поставок СПГ, они не предвидят вариант возможного сотрудничества с другими мейджорами, находящимися в аналогичной ситуации. Ключевые поставщики трубопроводного газа в Европе — норвежская Statoil и алжирская Sonatrach. Если в случае Statoil более или менее существенное укрепление сотрудничества маловероятно, так как «Газпром» и «НоваТЭК» — прямые конкуренты Норвегии в странах Балтии и Северного моря (норвежский газ напрямую поступает в Германию, Бельгию и Францию по трубопроводам Norpipe, Zeepipe и Franpipe, а также в виде СПГ), то сближение с Алжиром является обоюдовыгодной целью.

Sonatrach снабжает газом Испанию, Португалию, Италию и юг Франции, так что эта компания лишь косвенный конкурент «Газпрома». Кроме того, алжирское правительство намеревается открыть газовый сектор для зарубежных компаний в течение текущего года, решившись в кои-то веки устранить необходимость 51-процентного участия Sonatrach в любом проекте газодобычи. Так как Алжир надеется вложить в новые проекты газодобычи до 56 млрд долларов в течение ближайших пяти лет, пересмотрена будет и система налогообложения — в сторону понижения ставок роялти и налога на сверхприбыль. При необходимой государственной поддержке «Газпром» или другой российский мейджор может стать долгосрочным партнером Sonatrach.

Для консолидации позиций России в Европе нет необходимости основывать картель, достаточно простой координации действий и разграничения интересов. Таким образом, уже достигнув уровня стратегических отношений с крупнейшими покупателями газа в Европе (Royal Dutch Shell, Engie, Wintershall, OMV и Uniper участвуют в проекте «Северный поток-2», Shell также принимает участие в проекте «Балтийский СПГ», французская Total является частью «Ямал СПГ» и станет акционером «Арктик СПГ-2»), Россия будет выстраивать взаимопонимание со всем спектром крупных игроков на газовом рынке Европы.

После того как анонсируемый прилив американского СПГ в Европу не осуществился в 2017 году, взгляды устремились в 2018-й, когда, как предполагалось, рынок должно «прорвать» и поток американского СПГ в кои-то веки станет постоянным. Однако события текущего года свидетельствуют об обратном — наибольшая конкуренция, вкупе с наибольшей маржей сосредотачивается в регионе АТР.

Вывод из эксплуатации южнокорейских АЭС, землетрясение в Папуа — Новой Гвинее (повлекшее за собой приостановку работы папуанского СПГ-терминала), запреты, введенные в Китае на использование угля для преодоления катастрофического загрязнения в городах, — все это дополнительно подогревает рынок СПГ в Восточной Азии. Таким образом, было бы уместнее говорить о соперничестве «Ямал СПГ» с американскими потоками за рыночную долю в Азии, нежели всерьез ожидать «захвата» континентальной Европы американскими компаниями.