Стабильность, а не развитие приоритет бюджетной политики Минфина на следующие три года. Это следует из обнародованных недавно «Основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020–2021 годов». При этом при подготовке документа, как утверждают в Минфине, учтен майский указ президента «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года», и, по идее, бюджет должен обеспечивать ускорение экономического роста. Однако при детальном рассмотрении никаких мер по развитию экономики в бюджете не предлагается.

Показать профицит любой ценой

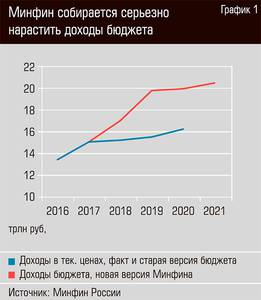

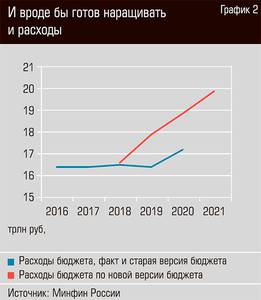

Начнем с того, что по сравнению с бюджетом на 2018 год и на плановый период 2019–2020 годов новый вариант бюджета от Минфина предполагает серьезное увеличение доходов — почти на четыре триллиона в номинальном выражении в 2020 году (см. график 1). И вроде бы расходы Минфин тоже готов увеличивать (см график 2). Но министр финансов Антон Силуанов верен себе: увеличение расходов предполагается в меньшем размере, чем доходов, — с учетом госдолга, закрывающего первичный дефицит, федеральный бюджет, уверяют в Минфине, останется профицитным (см. график 3).

Впрочем, сводить бюджет с профицитом в таком виде — лукавство: ведь госдолг в нем все равно предусмотрен. «Бюджет на самом деле дефицитный, — объясняет директор инвестиционного департамента компании “Локо-инвест” Кирилл Тремасов. — Нефтяные доходы выше сорока долларов за баррель автоматически идут в Фонд национального благосостояния. Сорок долларов — отсечка прошлого года, в этом году она будет проиндексирована на два процента, в следующем еще на два. Если эти доходы отсечь, бюджет остается дефицитным. В трехлетнем периоде первичный дефицит (то есть на уровне до обслуживания долга) закладывается в размере полпроцента ВВП. Заимствования нужны как раз для того, чтобы обслуживать долг и финансировать первичный дефицит. Сумма заимствований примерно и равна обслуживанию долга и размеру первичного дефицита».

Госдолг к 2021 году вырастет в номинальном выражении с нынешних 12 до 20 трлн рублей — в основном за счет внутренних заимствований. Главный экономист Альфа-банка Наталия Орлова считает, что новый долг, скорее, отражает необходимость рефинансировать уже имеющийся. «Сейчас, когда процентные ставки еще низкие, а цены на нефть достаточно высокие, Минфин действительно может в большей степени опираться на долговое привлечение при финансировании дефицита бюджета», — отмечает она.

В самом Минфине объясняют свою политику так: «Бюджетная политика в 2017–2018 годах была построена на основополагающем принципе, что все расходные обязательства должны финансироваться не в ущерб макроэкономической стабильности и предсказуемости (то есть не за счет конъюнктурных доходов — “бюджетные правила”) и в рамках текущей — не низкой для добросовестных налогоплательщиков — налоговой нагрузки (принцип “фискальной нейтральности”)». Перевести на русский это можно так: на текущие расходы федерального бюджета тратить нефтяные сверхдоходы нельзя. Тратить можно только налоговые поступления — для этого налоговая нагрузка остается «не низкой» и еще подрастет (напомним, с 2019 года НДС будет повышен на два процентных пункта).

Почему нельзя тратить поступления от нефти свыше 40 долларов за баррель? Потому что это якобы несет угрозу стабильности, а она является «необходимым условием достижения устойчивых темпов экономического роста и повышения инвестиционной активности». Тот факт, что бюджетное правило действует уже несколько лет, а устойчивых темпов экономического роста все еще не видно, Минфин совершенно не смущает.

При этом за внутренний долг, возможно, придется заплатить больше, чем рассчитывает Минфин. «Ожидаемое ускорение инфляции до уровня четырех — четырех с половиной процентов, выше целевого уровня Банка России, несет риски для самого Минфина, — полагает заместитель начальника Центра экономического прогнозирования Газпромбанка Максим Петроневич. — К настоящему времени на рынке сформировались ожидания в целом неизменной в 2019 году ключевой ставки. Однако это не исключает сценария ее повышения Банком России в случае более сильного ускорения роста цен. С учетом вероятного снижения притока либо оттока средств нерезидентов с долгового рынка спрос на ОФЗ при текущих ставках размещения (семь — семь с половиной процентов) может существенно сократиться. Это может потребовать от Минфина либо согласиться на значительное удорожание привлекаемых с рынка средств, либо скорректировать источники финансирования бюджета».

В интересах банков и нерезидентов

«Абсолютно ничего не меняется, — констатирует Кирилл Тремасов. — Та трехлетняя конструкция, которую предложил Минфин, в точности повторяет то, что у нас есть на сегодняшний день. Только снижается размер первичного дефицита — до полупроцента, хотя в этом году он повыше. Для этого повышаются налоги. Принципиально же идеология бюджетной политики вообще никак не меняется. Главная проблема бюджета в том, что он кардинально противоречит поставленной задаче ускорения экономического роста. В ближайшие годы об этом можно забыть. С другой стороны, можно только поаплодировать Минфину, так как базовый принцип сохранения макростабильности — это то, что нужно инвесторам на финансовых рынках. Жесткая бюджетная политика негативно сказывается на экономическом росте, но для инвесторов она означает низкую инфляцию, устойчивый курс рубля и высокие ставки, что и помогает зарабатывать на рублевых рынках».

Тут нелишне напомнить, что основные держатели российских ОФЗ — нерезиденты и российские банки, которым гораздо проще держать на балансах гособлигации, чем заниматься кредитованием, под которое нужно создавать резервы и оценивать риски. Так что даже при запланированном увеличении госдолга у Минфина не должно возникнуть проблем с тем, кому его продать, — при заявленной политике желающие найдутся.

«Я не считаю, что государство можно считать конкурентом бизнеса за заемные деньги, — оптимистична Наталия Орлова. — На счетах российских банков скопился большой объем ликвидности, около четырех триллионов рублей, эти деньги могли бы работать в экономике, но спрос на кредиты пока еще остается слабым. Их частичное использование для финансирования покупки ОФЗ — вполне реальная возможность».

Аналитик Центра экономического прогнозирования Газпромбанка Андрей Никандров напоминает, что в 2017 году существенную долю выпуска ОФЗ выкупали нерезиденты. Внутренним инвесторам, в первую очередь банкам, ОФЗ были не очень интересны — доходность была слишком низкой по сравнению с альтернативными вариантами размещения. «Снижение спроса со стороны нерезидентов вынуждает Минфин предлагать более высокую доходность, что в конечном счете приведет к росту спроса со стороны банков, — рассуждает аналитик. — Конкуренция Минфина с бизнесом и населением за ограниченные ресурсы при прочих равных приведет к росту ставок по кредитам и может замедлить рост кредитования. Других существенных источников спроса на гособлигации нет — спрос населения и НПФ в масштабах рынка невелик и вряд ли значительно вырастет в обозримом будущем».

Главный директор по финансовым исследованиям Института энергетики и финансов Михаил Ершов еще более пессимистичен. По его оценке, в текущей ситуации размещение государственных ценных бумаг на внутреннем рынке будет означать оттягивание на себя средств финансового рынка, что может негативно отразиться на ситуации с ликвидностью и, по сути, будет способствовать вытеснению с финансового рынка средств частного сектора государственным (эффект crowding out). «Избежать такого развития событий можно было бы при организации размещения гособлигаций с участием ЦБ в качестве покупателя этих бумаг (как это устойчиво происходит в наиболее зрелых финансовых системах мира). Покупка госбумаг Центральным банком будет способствовать сохранению ликвидности на рынке и расширению рынка госбумаг», — говорит Михаил Ершов. Однако о таком механизме в своих документах Минфин не упоминает.

Лишние траты

Итак, с 2019 по 2021 год Минфин займет в общей сложности восемь триллионов рублей. Три триллиона за эти годы он потратит на обслуживание долга. Четыре триллиона (и еще, возможно 1,4 трлн — в «Основных направлениях» эта сумма вписана помимо остальных расходных статей, как «условно утвержденные расходы) пойдут на обеспечение майского указа президента. Скорее всего, эти условно утвержденные расходы представляют собой деньги, которые будут влиты в Фонд развития (подробнее см. «Не сошлись в развитии», «Эксперт» № 28 за 2018 год).

Что касается нацпроектов, то суть их недавно определила вице-премьер Татьяна Голикова. В нацпроект по здравоохранению (1,5 трлн рублей) будет входить развитие инфраструктуры поликлиник и больниц по всей России, включая небольшие и труднодоступные населенные пункты, обучение и переподготовка медиков, внедрение новых технологий, тарифы оказания онкологической помощи будут увеличены втрое. Нацпроект по демографии (3,8 трлн рублей) будет включать в себя поддержку семей в целях стимулирования рождаемости, развитие дошкольного образования, программы «активного долголетия» и специальной медицинской помощи для пожилых граждан. Нацпроект по образованию (800 млрд рублей) подразумевает строительство и реконструкцию школ, развитие колледжей, техникумов и вузов, закупку нового оборудования. Нацпроект по науке (540 млрд рублей) предусматривает финансирование региональных научных центров. Всего за шесть лет на эти нацпроекты должно быть потрачено 6,6 трлн рублей.

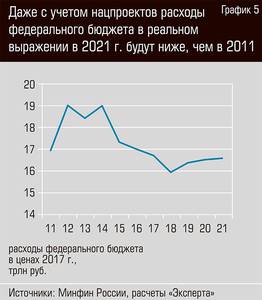

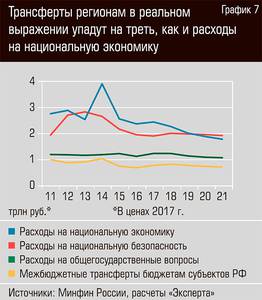

При этом даже с учетом нацпроектов траты государства на социальную сферу: образование, здравоохранение, социальную политику (куда входит трансферт в бюджет Пенсионного фонда) — в реальном выражении к 2021 году не достигнут уровней 2011–2012 годов. Без учета нацпроектов траты бюджета на социальную политику в реальном выражении к 2021 году сократились бы на 14% к 2011 году, на образование — на 30%, на здравоохранение — почти на 40%. Совсем печально все с расходами на ЖКХ, СМИ, культуру и спорт. К 2021 году в реальном выражении они составят менее половины от показателя 2011 года. Даже в номинальном выражении сокращение расходов федерального бюджета на эти статьи впечатляет: с 2018 по 2021 год расходы на ЖКХ уменьшатся с 148 до 104 млрд рублей, на культуру — со 103 до 88,5 млрд рублей, на спорт — с 65 до 30 млрд (снижение более чем вдвое!). Поддерживать эти отрасли Минфин рассчитывает за счет расходов региональных бюджетов — однако эта надежда скорее всего не оправдается.

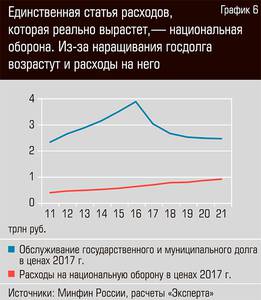

То же касается и всех расходов госбюджета в целом: даже с нацпроектами они в 2021 году будут меньше, чем в 2011-м, если перевести все показатели в цены 2017 года. Вырастут только две статьи расходов — оборона и расходы на обслуживание госдолга.

Куда же тогда пойдут деньги? Ведь Минфин планирует не только увеличить госдолг, но и повысить НДС плюс сократить немного трансферт из бюджета в Пенсионный фонд. Ответ прост: Минфин планирует скупать валюту. Много валюты. С 2018 по 2021 год Минфин планирует потратить на вложения в доллары, фунты и евро более 11 трлн рублей — 2,74 трлн в этом году, 3,42 трлн в 2019-м, 2,74 и 2,355 трлн в 2020 и 2021 годах соответственно. Одиннадцать триллионов рублей — цена «стабильности» по Силуанову: «Проведение операции на валютном рынке во взаимодействии с Банком России по покупке иностранной валюты в эквивалентных объемах позволяет обеспечить снижение зависимости реального эффективного курса рубля от колебаний цен на нефть», — говорится в документе Минфина.

Ноль поводов для развития

Представление Минфина о развитии так же своеобразно, как и представление о стабильности. В глобальном плане, предполагают в Минфине, на коне окажутся те страны, которые успели осуществить структурные реформы, снизить зависимость от внешнего финансирования, исправить дисбалансы в бюджетной политике и провести оздоровление банковской и финансовой системы — а именно Россия, Индия и Мексика.

Предпосылками ускорения экономического роста, если исходить из «Основных направлений бюджетной политики…», являются устойчивая структура источников капитала — под ней в Минфине понимают кардинальное сокращение зависимости от «ненадежных источников внешнего долгового капитала»; оздоровление финансовой системы — то есть существенное снижение долговой нагрузки нефинансового сектора. В будущем к ним добавятся перераспределение расходов федерального бюджета в пользу инвестиционных и реализация проектов инфраструктурного строительства с привлечением средств частных инвесторов, а также создание условий для роста инвестиционной активности частного сектора.

Сейчас правительство разрабатывает план мероприятий, направленных на ускорение темпов роста инвестиций в основной капитал и повышение до 25% их доли в ВВП.

По прогнозу Минэкономразвития, инвестиции в основной капитал в ближайшие шесть лет должны расти средним темпом выше шести процентов, что приведет к увеличению их доли в ВВП на четыре процентных пункта к 2024 году. Ожидается, что основной вклад в достижение этих показателей внесет наращивание капитальных вложений частного сектора. При этом планируемое перераспределение расходов федерального бюджета в пользу инвестиционных, в том числе через механизм Фонда развития, также окажет позитивное воздействие на рост инвестиций в основной капитал.

Как сообщают в пресс-службе МЭР, для повышения инвестиционной активности частных компаний министерство совместно с другими ведомствами и Банком России разработало План действий по ускорению роста инвестиций в основной капитал и повышению их доли в ВВП. Системный раздел плана предусматривает меры, направленные на общее улучшение инвестиционного климата и формирование стабильных необременительных условий ведения бизнеса. Результатом реализации этих мер должно стать снятие нормативно-правовых барьеров для предпринимательской деятельности, предсказуемое тарифное регулирование, завершение реформы контроля и надзора, укрепление конкуренции и снижение доли государства в экономике. Отдельно стоит выделить меры, направленные на привлечение частного капитала в инфраструктурные проекты, в том числе через механизм государственно-частного партнерства. Еще один раздел плана связан с обеспечением финансирования инвестиционной активности. План предусматривает меры по формированию новых инструментов долгосрочных сбережений для домохозяйств, снижению чистого оттока капитала, увеличению доли прибыли, направляемой компаниями на инвестиции. Наконец, план предполагает активное стимулирование инвестиций на отраслевом уровне, этим будут заниматься профильные ведомства.

Со своей стороны, в части бюджетной политики Минфин видит такие меры стимулирования инвестиций:

— завершение нефтегазового налогового маневра — равномерное, на протяжении пяти лет, снижение экспортной пошлины на нефть и нефтепродукты с повышением НДПИ и введением объективных критериев для НПЗ, которым будет оказана финансовая поддержка; введение налога на дополнительный доход в нефтяной отрасли, его цель — перераспределить фискальную нагрузку и перенести основную ее часть на более поздние этапы разработки месторождений, то есть после их выхода на проектную мощность;

— донастройка налоговой системы, а именно «гарантия неувеличения текущего уровня страховых взносов с небольшим увеличением уровня косвенного налогообложения» — то есть повышение НДС;

— отмена налога на движимое имущество;

— ускорение возмещения НДС экспортерам;

— совершенствование регулирования инвестиционного налогового вычета по налогу на прибыль организаций.

Кстати, интересный момент: НДС, например, коснется абсолютно всех, но зато с дивидендами госкомпаний у Минфина никак не получается достичь желаемых показателей. Так, по результатам 2017 года «Россети», «Интер РАО», РЖД и «Газпром» так и не приняли решения о выплате дивидендов в размерах, соответствующих минимальному нормативу, либо решили постепенно приводить дивидендную политику в соответствие с едиными принципами (как Сбербанк).

В принципе, способов стимулирования экономики не так уж много. Их можно выделить в три группы: стимулирование спроса, стимулирование предложения и совершенствование структуры экономики. Разные страны решают эту проблему по-своему. В США, например, Дональд Трамп анонсировал уже второй этап снижения корпоративных налогов. В Египте при полной государственной поддержке обновили энергосистему, в кратчайшие сроки введя в строй несколько современных электростанций. Корейское правительство стимулирует экономический рост через увеличение доходов населения — создает рабочие места в государственном секторе, увеличивает минимальную зарплату и социальные расходы, прикладывает усилия для сокращения разрыва в производительности труда между сферой производства и сферой услуг, а также между малыми и крупными предприятиями. Отчасти нацпроекты предполагают, что мы пойдем по похожему пути, — во всяком случае, повышение оплаты труда бюджетников в них тоже заложено.

Но в остальном, если смотреть на наш бюджет, вместо снижения налогов мы их повышаем, из всех инструментов развитие инфраструктуры внимание уделяется только ГЧП и специальным инвестиционным контрактам, которые являются эффективным инструментом, но точечным. Вряд ли окажет серьезное воздействие на экономику и Фонд развития. «Критическая важность в этом контексте возлагается на процедуру отбора проектов — для финансирования из Фонда развития должны отбираться проекты, способствующие переходу экономики на качественно иные темпы развития, существенно улучшающие качество жизни населения (проекты в сфере развития городской и цифровой инфраструктуры, межрегиональной связанности и др.)», — говорится в «Основных направлениях…». Однако механизм инфраструктурной ипотеки, который действительно мог бы поставить инвестиции в инфраструктуру на поток, в Фонде развития использоваться не будет — значит, и эффекта рычага государственные деньги тоже не дадут.

Что же касается инвестиционного ресурса, то, готовясь изъять из экономики 11 трлн за четыре года, Минфин об этом вообще не беспокоится. По его мнению, источником долгосрочных финансовых ресурсов станет система индивидуального пенсионного капитала и развитие инструментов страхования жизни. Хотя всем, кроме Минфина и ЦБ, очевидно, что ИПК в стране с низкими зарплатами не заработает.

Банковский ресурс в «Основных направлениях…» тоже не упоминается. Внешние источники мы считаем ненадежными. Выходит, что инвестиционного ресурса у нашей экономики просто нет — а значит, роста инвестиций ждать бессмысленно, как бы мы ни снижали барьеры для них.

«Если у нас нет активного привлечения иностранных инвестиций, то есть внешних ресурсов, то резко нарастить инвестиции мы можем только путем сокращения потребления, — добавляет Кирилл Тремасов. — Ситуацию с доходами населения можно даже не комментировать — достаточно статистики Росстата, там все очевидно. Если посмотреть на долю доходов, которая направляется на покупку валюты, на сбережения в целом — то эта доля в последние годы постоянно снижается. У населения в целом все меньше возможности что-то сберегать. При такой динамике не стоит рассматривать доходы населения как ресурс для инвестиций».

На самом деле инвестиционный ресурс как таковой у нас существует — это «спящий» ресурс депозитов. На 1 июня 2018 года в российских банках было размещено более 40 трлн рублей — 15 трлн рублей на депозитах держат юрлица и 27 трлн рублей — физлица. Эти средства отчасти вкладываются в кредитование, но в основном в кредитование крупных компаний. Если предположить, что инвестиции к 2020–2021 году действительно вырастут до 25% ВВП (с 17–18%, заложенных сейчас в прогноз МЭР), то до 2024 года мы должны получить дополнительных инвестиций примерно 24–30 трлн рублей. Депозиты физлиц и компаний вполне покрывают эту сумму, и можно предположить, что именно депозиты как ресурс рассматривает Минфин, планируя наращивание госдолга. Однако ошибочно считать, что при сохранении текущей налоговой нагрузки, высоких реальных ставках и зажимании денежной массы эти деньги трансформируются в инвестиции, которые нужны стране, — в инфраструктуру и новые технологичные производства. Если правительство действительно хочет развития, ему придется рискнуть и поступиться стабильностью — как в бизнесе: вложить что-то, чтобы потом что-то получить. Для начала рискнуть не повышать налоги, а наоборот, снизить их.