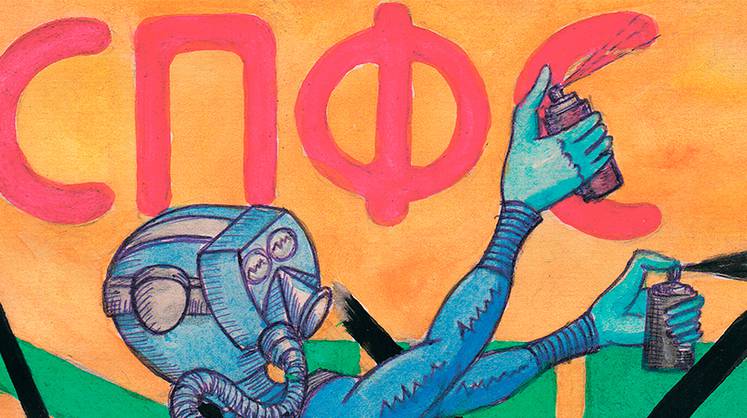

К Системе передачи финансовых сообщений (СПФС) Банка России присоединилось уже больше участников, чем к SWIFT (Society for Worldwide Interbank Financial Telecommunications — Общество всемирных межбанковских финансовых каналов связи). «На 1 июля было 415 участников СПФС — на 37 больше, чем в начале года», — рассказали «Эксперту» в пресс-службе ЦБ. Тогда как число российских участников SWIFT — 379.

Однако пока подключение к СПФС для банка — это чаще всего страховка на случай усиления международных санкций и отключения SWIFT.

«Русский SWIFT» для корпораций

Интересно, что по итогам 2017 года SWIFT зафиксировал в России прирост количества отправленных сообщений на 39,1%, до 116 млн, причем по темпам роста наш рынок занимает второе место в мире. При этом 78% отправленных российскими банками через SWIFT сообщений приходится на обмен информацией внутри страны, и этот сегмент российского бизнеса SWIFT за прошлый год увеличился более чем на 50%. Такой рост может быть обусловлен тем, что в прошлом году SWIFT анонсировал сорокапроцентную скидку за отправку сообщений внутри России. Сообщение внутри страны стоит около пяти евроцентов, международное — 17 евроцентов.

Чем SWIFT не шутит: Отключение России от SWIFT, санкции против России

SWIFT приходится бороться за клиентов — сейчас в России в разной степени готовности есть пять систем передачи финансовых сообщений: уже упоминавшаяся система Банка России СПФС, частная «Киберплат», система «Транзит 2.0» от Национального расчетного депозитария (НРД) и инфраструктурное решение от Сбербанка Finline. «Транзит 2.0» изначально предназначалась для совершения операций репо, система была адаптирована для корпоративных клиентов и банков, хотя ее нужно дорабатывать, так как сейчас сообщения отправляются в неструктурированной форме в виде письма по защищенному e-mail с вложением. Еще одна альтернатива — решение от Сбербанка, которое будет действовать не только для клиентов Сбербанка, но комментировать функциональность Finline сложно — система только готовится к выходу на рынок.

Впервые об отключении российских компаний от SWIFT заговорили в 2014 году, после вхождения Крыма в состав России. Но причиной разработки российского аналога стала не только угроза отключения SWIFT, но и то, что его опции не вполне подходили крупным компаниям, которые также являются субъектами финансового рынка наряду с банками. «Есть система “SWIFT для корпораций”, и десять процентов пользователей SWIFT — это корпорации, — рассказал “Эксперту”

Владимир Козинец, президент Ассоциации корпоративных казначеев России и казначей группы компаний “Рольф”. — К сожалению, эта система не получила у нас должного распространения, во-первых, из-за геополитических рисков, во-вторых, из-за тарифов, которые становятся выгодными только при передаче большого объема данных и, в-третьих, в стандартах SWIFT отсутствуют стандарты сообщений валютного контроля. Поэтому несколько лет назад родилась идея подключиться к системе СПФС как альтернативное SWIFT решение. В партнерстве с Национальным платежным советом корпораты обратились в Банк России с вопросом о подобной возможности и получили поддержку. В настоящее время на базе ассоциации “ФинТех”, в совместной рабочей группе с представителями ЦБ, корпоратов, коммерческих банков и “ФинТеха” идет работа по адаптации СПФС ЦБ к нуждам корпоративного сектора».

Интересно, что работа над адаптацией системы «SWIFT для корпораций» в ассоциации «Россвифт» почти завершена. Но сейчас к «SWIFT для корпораций» подключено лишь четыре компании — «ЛУКойл», «Роснефть», «Интер РАО» и «Фольксваген Груп Рус». При этом «Роснефть» и «ЛУКойл» уже начали адаптировать свои системы для подключения к СПФС, а «Роснефть» уже отправила первое сообщение через систему Центробанка.

Не только СПФС

Технически СПФС — часть платежной системы Банка России, но сейчас она передана под управление ассоциации «Финтех». Ее главное преимущество — полная поддержка всех требований российского законодательства и низкая стоимость. «Для “Газпром нефти” использование СПФС — это возможность передавать в банки финансовые сообщения любого формата, а также использовать единый канал для работы с несколькими банками, — рассказали “Эксперту” в компании “Газпром нефть”, которая отправила и исполнила первое рублевое платежное сообщение в СПФС в марте 2018 года. — Стоимость одного сообщения в СПФС сейчас существенно дешевле. Снижаются также риски сбоя банковского ПО и разрыва канала связи».

Передача одного сообщения в СПФС обходится сумму 0,8–1 рубль в зависимости от количества сообщений. «СПФС была реализована с использованием инфраструктуры Банка России, что позволило изначально установить комфортные для участников рынка тарифы, а впоследствии даже снизить их», — поясняют в пресс-службе ЦБ РФ. «Для разработки программного решения не пришлось привлекать новых специалистов — оно было подготовлено нашими сотрудниками (аналитиками, разработчиками, тестировщиками). Не потребовалось создавать какие-либо дополнительные рабочие места или подразделения — сервис интегрирован в нашу основную автоматическую банковскую систему (АБС) через модуль маршрутизации сообщений на разные системы межбанковского обмена информацией», — рассказывает Андрей Мукин, руководитель блока «Операционный» Промсвязьбанка. В Промсвязьбанке СПФС стала основной системой при межбанковском обмене сообщениями: «Со всеми банками-контрагентами, с которыми у нас заключены соответствующие соглашения, а это большинство системно значимых банков, мы перешли на обмен информацией через СПФС. Мы можем маршрутизировать платежные распоряжения клиентов-юрлиц через SWIFT или через СПФС, при этом клиент может участвовать в выборе системы. Самостоятельно клиенты-юрлица банка СПФС пока не используют», — рассказывает Андрей Мукин.

«СПФС является альтернативой SWIFT для отдельного вида операций и позволяет банку оптимизировать издержки, гарантируя при этом безопасность и надежность проведения финансовых операций», — говорит Валерий Новиков, операционный директор банка «Зенит».

Правда, в банке ожидают, что косвенные расходы вырастут, после того как ЦБ отделит платежные сообщения от финансовых. Тогда банку придется потратиться на новые компьютеры с лицензией Windows, средства защиты информации от несанкционируемого доступа, антивирусы и т. д.

А вот в Альфа-банке, например, СПФС применяется наряду с другими системами передачи финансовых сообщений — каналом передачи финансовых сообщений через платежную систему Банка России, SWIFT, каналами дистанционного обслуживания банков-корреспондентов (система «банк–клиент»). Альфа-банк также является участником системы «Киберплат» — частной российской альтернативной версии единого шлюза для передачи финансовых сообщений. Кроме того, на днях Альфа-банк в составе международного блокчейн-консорциума R3 протестировал практическое решение по международному банковскому обмену данными о корпоративных клиентах. В ходе четырехдневного пилота с участием Альфа-банка было проведено более 300 транзакций в 19 странах, расположенных в восьми часовых поясах.

Вообще, разнообразие единых систем передачи информации — большой плюс для российского рынка, уверен Владимир Козинец. В них можно будет включить дополнительные решения, такие как отправка не только финансовых, но и хозяйственных сообщений, что невозможно реализовать в системе SWIFT. «На совместной встрече НРД, Сбербанка, ЦБ, ассоциации “ФинТех” и Ассоциации корпоративных казначеев участники согласились с тем, что все решения необходимо развивать. Ведь доступ к СПФС будет ограничен рядом параметров, — говорит Владимир Козинец. — НРД, скорее всего, интегрируется с “Киберплат” и аккумулирует клиентов, которые не попали в СПФС; наверняка найдется широкий спектр компаний, которым будет близко решение Сбербанка».