Традиционное летнее повышение цен на мясное сырье неожиданно оказалось критическим для выживания многих мясоперерабатывающих предприятий в стране. Прокатившиеся в этом году по хозяйствам чума свиней и птичий грипп выкосили значимую часть поголовья, а жаркое лето и, как следствие, более интенсивный сезон пикников спровоцировали более высокий, чем прежде, спрос на сырое мясо. Запрет на покупку мясного сырья в Бразилии и других странах Запада, увеличение экспорта на фоне повышения курса валют и прочие факторы подлили масла в огонь. В итоге переработчики столкнулись с дефицитом мясного сырья и ростом цен в оптовом звене выше исторических максимумов — и запаниковали.

Те, кто работает без собственной базы по производству скота и птицы или имеет небольшие мощности, уверяют, что столкнулись с ростом себестоимости производства готовой продукции почти на 40–50%. Опасаясь вероятных банкротств, мясопереработчики в отчаянии пожаловались правительству как на поставщиков, отказавшихся снижать цены на сырье, так и на ритейлеров, не желающих покупать готовую продукцию дороже. Страна, почти победившая импорт животного белка, впервые столкнулась с парадоксом, когда на фоне стабильно растущего почти пятнадцать лет подряд производства мяса на рынке образовался его острый дефицит, приведший к открытому антагонизму «колбасников» с «пастухами и лавочниками».

Но, похоже, за видимым парадоксом кроются вполне закономерные системные преобразования отрасли. Цепь случайных обстоятельств, совпав с сезоном высоких цен, лишь обнажила стратегические просчеты тех участников рынка, которые вовремя не позаботились о переходе к производству полного цикла. Им, скорее всего, придется уйти с рынка, уступив нишу тем, кто уже независим от партнеров либо спешно строит недостающие мощности по производству или переработке мяса.

Солнце «поджарило» цены

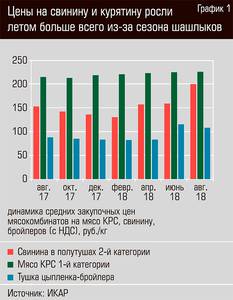

В середине августа Национальный союз мясопереработчиков (НСМ) направил в адрес курирующего сельское хозяйство вице-премьера Алексея Гордеева петицию с просьбой «повлиять» на крупные розничные сети, чтобы они согласились повысить цены на мясные изделия и полуфабрикаты. Попутно НСМ попросил «отрегулировать ценообразование мясного сырья, восстановив конкурентную среду», намекая на произвол животноводов. Отраслевой союз указал, что с января этого года средние закупочные цены на говяжьи полутуши увеличились на 10%, свиная полутуша подорожала на треть, а тушка цыпленка-бройлера и вовсе на 35%. «Сложившаяся ситуация на рынке мясного сырья приведет к повышению розничных цен на готовую продукцию, которое может составить до 12 процентов», — указала исполнительный директор НСМ Екатерина Лучкина, отметив, что многие переработчики мяса оказались в затруднительном положении. Вице-премьер поручил разобраться в ситуации Минсельхозу, ответ от которого последовал незамедлительно. В пресс-службе ведомства указали, что все не так мрачно: в середине августа средневзвешенные цены сельхозпроизводителей на говядину находятся на уровне аналогичного периода прошлого года, на свинину они выше всего на 2,5%, а на мясо птицы выросли не более чем на 3,1%. После этого разгорелись медийные споры о методиках подсчета. Екатерина Лучкина заявила на сайте НСМ, что Минсельхоз мониторит лишь цены на мясо в живом весе и потребительские, которые в самом деле выросли не столь значительно, а отпускную стоимость полутуши, используемой в производстве мясной продукции, не учитывает. «Так что если принять это во внимание, то подорожание составит как раз озвученные Национальным союзом мясопереработчиков 31,26%!!!!!!!» — подчеркивает пунктуацией свои эмоции защитник интересов мясников, имея в виду темпы повышения цен с начала года. В вышедшем следом еженедельном мониторинге цен Минсельхоз указал стоимость свиной полутуши (по говядине и птице указывал и прежде), но зафиксировал ее рост не более чем на десятую часть с начала года, но никак не на треть.

Сторонние наблюдатели согласны скорее с переработчиками, поскольку Минсельхоз опирается на размытые данные Росстата, и также отмечают, что на рынке сложилась экстраординарная ситуация: «Цена на свинину в августе была беспрецедентно высокой, порой доходила до 200 рублей за килограмм полутуши, что было трудно объяснить, поскольку особенного дефицита на рынке в целом не было ввиду роста производства, — говорит эксперт рынка мяса ИКАР Анна Кудрякова. — Мы ожидали увидеть снижение цен в течение трех недель августа, но этого не произошло. Только в конце августа они стали снижаться, поскольку рынок уже не принимал их и производителям пришлось начать снижать объемы отгрузки». В среднем, по словам Анны Кудряковой, закупочные цены для мясокомбинатов на свинину в полутуше в начале сентября снизились на 10%, хотя прежде действительно повышались на 30% с начала года.

Именно свинина больше всего волнует переработчиков, поскольку говядину они используют в производстве меньше всего. «Но надо понимать, что стоимость полутуши снизилась, а стоимость кусковой свинины остается на столь высоком уровне, который никогда еще не наблюдался, — говорит Анна Кудрякова. — Некоторые переработчики начали сокращать объем выпуска продукции, отказываясь покупать дорогое сырье, так что в иных свиноводческих комплексах даже прекращались отгрузки полутуш, что, видимо, и сказалось на нынешнем снижении цен».

Исполнительный директор Национального мясного союза Сергей Юшин категорически не согласен с аргументами НСМ: «Некорректно смотреть на рост цен на сырье с их нижней точки в январе. Кто сказал, что это были справедливые цены? — возмущается он. — Если мы посмотрим на динамику цен с 2014 года, то увидим, что и тогда полутуши стоили 175–180 рублей за килограмм. За это время они тоже одно время росли в цене до 180–185 рублей, но и падали до 130 по разным причинам». В конце концов, считает Сергей Юшин, в течение двух лет цены на свинину и особенно курятину периодически снижались, так что теперь производители лишь отыгрывают прежние потери. «Цены на основные составляющие кормов — фуражное зерно и соевый шрот — выросли с начала года на 30–40 процентов, — замечает руководитель направления стратегического маркетинга группы “Черкизово” Андрей Дальнов. — Росту издержек производителей сырья предшествовал период затяжного снижения цен на мясо бройлеров. Многие производители не обладали достаточными финансовыми резервами и были вынуждены сокращать выпуск продукции». Он также отметил, что на предприятиях группы «Черкизово» (ведущий производитель свинины и мяса птицы в стране) средняя цена реализации мяса бройлеров выросла на 12% по отношению к июлю прошлого года, а товарные свиньи подорожали всего на 8%.

В самом деле, ценообразование на мясное сырье сложное, поскольку разные его виды — живой вес, полутуша, отруб и кусок — это разные товарные группы, на которые влияют порой не связанные между собой факторы. Например, полутуша может вырасти в цене, даже если стоимость живка падает, и наоборот, — потому что слишком разные рыночные ритмы. «Например, в этом году было жаркое лето, люди часто выезжали на пикники, к тому же был чемпионат мира по футболу, что помимо прочего вызвало повышенный спрос на свинину в потребительском секторе, — говорит генеральный директор Национального союза свиноводов Юрий Ковалев. — Но высокая температура также способствовала снижению предложения от производителей: свиньи едят меньше, кондиционный вес набирают дольше, что сдвинуло у многих период забоя и усилило на рынке дефицит сырья и подстегнуло цены. Хотя при этом себестоимость живка не выросла: несмотря на повышение цен на корма, хозяйства еще используют старые запасы».

Наше мясо съедают чума и экспорт

Одной из наиболее болезненных причин происходящего мясники считают нашествие африканской чумы свиней (АЧС) и птичий грипп, из-за которых производители мясного сырья продолжают нести издержки. Если в «рекордном» по масштабу ущерба от АЧС 2016 году пришлось уничтожить 300 тыс. свиней, то за восемь месяцев этого года — уже 200 тысяч. От нее пострадали как мелкие и средние хозяйства, так и хорошо защищенные от антисанитарии крупные агрохолдинги — «Русагро», «Мираторг», «Адеп», убытки которых исчисляются сотнями миллионов рублей. Если в прошлом году АЧС бушевала в 22 регионах страны, то только за полгода 2018-го ее зафиксировали уже в 18 областях. За семь лет чума добралась с юга страны до Дальнего Востока и даже до севера, ее впервые обнаружили в прошлом году в хозяйствах Ямало-Ненецкого автономного округа.

В конце 2016-го и начале 2017 годов крупнейший производитель индейки «Евродон» уничтожил из-за птичьего гриппа полтора миллиона голов птицы, понеся убытки на 2,6 млрд рублей, что поставило компанию в полную зависимость от госбанка. В этом году компания «Дамате» заявила о необходимости уничтожить 470 тыс. голов загрипповавшей индейки, что обернется убытком в 400 млн рублей и потерей десятой части стада. Ущерб в 100 млн рублей в этом году понесла и группа «Черкизово», уничтожившая по той же причине 300 тысяч кур родительского стада.

«Новый виток распространения африканской чумы свиней и птичьего гриппа нанес существенный урон производству как федеральных, так и региональных лидеров отрасли, — говорит Андрей Дальнов. — Эти заболевания могут сократить предложение мяса на десять процентов и более. Потери от АЧС и птичьего гриппа в нашей стране в текущем и следующем году могут составить от одного до трех процентов всего производства».

Кроме того, важным фактором давления на стоимость, в частности свинины в опте, послужило сокращение ее импорта. «На рынке свинины всплеск цен был вызван, среди прочего, снижением поставок из Латинской Америки во второй половине лета — это период, когда импорт традиционно уравновешивал сезонное сокращение производства», — говорит Андрей Дальнов. Как известно, в начале года Россельхознадзор запретил поставки из Бразилии мяса ввиду того, что там в крупных хозяйствах используется гормон роста рактопамин, запрещенный в большинстве стран, а Бразилия почти полностью закрывала потребности российских импортеров мяса. Ее место отчасти заняли Парагвай и Индия, но при этом импортные поставки уже почти наполовину меньше, чем за первую половину 2017-го. В целом Национальная мясная ассоциация (НМА) прогнозирует, что импорт мяса в Россию может сократиться в этом году на треть, до 400–500 тыс. тонн (это менее десятой части общего внутреннего производства).

Да и для переработчиков мяса импорт сейчас не самый выгодный способ заместить выпадающие объемы сырья ввиду падения курса рубля. Для них укрепление доллара и евро сыграло вдвойне злую шутку, поскольку производителям мяса стало выгоднее продавать его за рубеж. По прогнозу НМА, вывоз мяса и мясной продукции увеличится в этом году так же, как снизится импорт, — на треть. «Да, у нас есть планы наращивать экспорт мяса, с учетом роста стоимости валют это интересно для нас, — подтверждает генеральный директор ТД “Дмитровский продукт” (входит в холдинг “Агрпромкомплектация”) Дмитрий Судариков. — Мы уже сейчас экспортируем часть своей продукции не только в страны СНГ, но также на Ближний Восток и в Северную Африку».

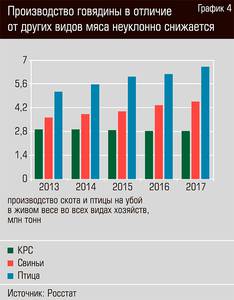

Исполнительного директора Союза производителей говядины Романа Костюка больше всего настораживают экспортные перспективы говядины, которой страна и без того обеспечена лишь на 80%. Хотя она и подорожала летом намного меньше других видов мяса ввиду незначительного ее использования в переработке и меньшего спроса в рознице, в дальнейшем говядина может вырасти в цене. «Дело в том, что у нас плохо развито мясное скотоводство, на одну мясную корову приходится шесть молочных, а поскольку поголовье последних много лет уже снижается, дефицит говядины на рынке будет только нарастать, — объясняет Роман Костюк. — Уже сейчас в стране ежегодно не хватает 400 тысяч тонн говядины». На беду, соседний Казахстан принял национальную программу развития мясного скотоводства, что привело к активной скупке молодняка в России казахстанскими фермерами. «Хозяйствам на фоне повышения цен на корма стало выгоднее просто продать бычка, чем откармливать его, — сожалеет Роман Костюк. — Это значит, что доля импорта тоже будет нарастать, а вместе с курсом доллара будет расти и цена на говядину».

Сети жертвуют маржей?

И все же многие переработчики недоумевают, почему при стабильно растущем производстве мяса в сельхозорганизациях (свыше 10,2 млн тонн выпустили в прошлом году, а в этом будет еще больше) цены на сырье выросли столь резко (при том что производство колбасных изделий и прочей готовой мясной продукции стагнирует уже несколько лет подряд — около 2,3 млн тонн в прошлом году). «Мы считаем, что объективных предпосылок для повышения цен на сырье, по сути, нет, — говорит генеральный директор компании “Дымов” Александр Качев. — Да, есть какие-то временные факторы, которые повлияли на конъюнктуру рынка. Но мы не понимаем, почему в стране, в которой мясная отрасль находится на подъеме и в нее инвестируют большие деньги, стране, где производится так много пшеницы и стоит она не выше, чем на мировом рынке, — почему в стране, где зарплаты ниже, чем в среднем на планете, цены на мясное сырье оказались выше общемировых?! При этом у переработчиков нет выбора, где еще можно купить сырье, поскольку страна находится в режиме самоизоляции. В итоге с рынка будут уходить переработчики, для которых снижение рентабельности окажется критичным». Компания «Дымов» сейчас не имеет достаточных объемов своего сырья: свинина, которую она производит в Краснодарском крае, не используется на мясокомбинате компании в Москве, что связано прежде всего с трудностями логистики. «Сейчас на рынке мясного сырья сложилась неконкурентная внерыночная среда, ситуация становится неконтролируемой и непредсказуемой, — говорит Александр Качев. — Колебания цен на отдельные позиции мяса составляют до 40 процентов. Для нашего производства это очень критично, любые непрогнозируемые колебания очень болезненны». Однако снижать объемы производства компания не стала, но заявила о повышении цен на готовую продукцию для торговых сетей в рамках пяти процентов. «В себестоимости нашей продукции цена на сырье может составлять 70–80 процентов, то есть себестоимость увеличилась примерно на треть, — говорит Александр Качев. — Но если обычно вслед за снижением цен у производителей мяса они снижались у переработчиков, а потом и на прилавках, то сейчас, когда стоимость продукции выросла по всей цепочке, торговые сети неохотно идут нам навстречу, ссылаясь на низкие доходы населения. Кто-то уже согласился поднять цену, с кем-то ведем еще переговоры, процесс очень непростой». Так же поступили почти все переработчики, но, судя по всему, понимания у ритейлеров пока не нашли. «Хорошо, что критический уровень цен уже пройден, хотя и с задержкой, — согласен с коллегой коммерческий директор компании “Велком” Дмитрий Коненков. — Еще немного, и в отрасли переработки началась бы череда банкротств. Мы тоже были вынуждены повышать отпускную цену и сейчас находимся в процессе переговоров с ритейлерами».

По мнению председателя правления Ассоциации экспертов рынка ритейла Андрея Карпова, крупные ритейлеры ориентируются на уровень спроса и доходов населения, которые почти не растут, а также на цены у конкурентов. По его словам, в некоторых регионах многие торговые сети уже поднимали цены, поскольку возникали локальные трудности с поставками по причине карантина из-за чумы свиней (запрета на ввоз мяса и мясных изделий из других областей). «Они не могли оставить пустые полки, поэтому пошли на уступки местным поставщикам, подняли цены до разумных пределов. И это нормальная рыночная ситуация, зачем вовлекать в это власть? — говорит Андрей Карпов. — Другое дело, что в целом по стране ситуация различается. И пока крупные ритейлеры видят, что спрос на колбасу в целом не растет, а местами даже падает, то они всегда найдут замену особо несговорчивому поставщику. В ритейле и без того рентабельность всего два процента, а у переработчиков она была до этого в среднем 25 процентов».

Но если ситуация с ценами на сырье в ближайшее время не нормализуется (нормализации ждут к октябрю-ноябрю), то на ритейлеров, скорее всего, будут давить уже и крупнейшие агрохолдинги замкнутого цикла, имеющие свое производство. Например, один из крупнейших производителей мяса, птицы и мясопродуктов общим объемом 195 тыс. тонн в год группа «Продо», которая продает своим мясокомбинатам сырье по рыночной цене, также заявляет о больших издержках. «В 2018 году цены на мясо птицы и свинину в канале b2b российского рынка местами выросли в среднем на 50 процентов, — говорит директор по продажам группы “Продо” Иван Драган (работа по рыночным ценам внутри своих подразделений для крупных холдингов — обычная практика, позволяющая «держать в тонусе» менеджеров). — И мы закупаем сырье по рыночным ценам, поэтому скачок стоимости свинины и мяса птицы в этом году напрямую повлиял на наши мясоперерабатывающие предприятия как потребителей сырья. Из-за этого себестоимость готовой продукции выросла где-то на 40–50 процентов». По его словам, при этом отпускные цены на продукты мясопереработки выросли примерно на три-пять процентов. «На полках магазинов этого повышения потребители могли и не заметить, так как многие сети из-за жесткой конкуренции цены не повышают — жертвуют своей маржей», — говорит Иван Драган.

Потребители меняют рынок

По мнению почти всех опрошенных нами экспертов, потрясение, которое переживают сейчас многие переработчики мяса, связано как со стратегическими просчетами в прошлом, так и с попытками обмануть потребителя, подмешивая в мясные изделия все больше растительного белка и субпродуктов. «В последнее время люди поняли, что намного выгоднее покупать просто мясо, которое к тому же сильно прибавило в качестве, чем дорогую колбасу, в которой непонятно что, — говорит Сергей Юшин. — Поэтому розница стала больше забирать у агрохолдингов кусковое фасованные мясо, и его все меньше стало доставаться переработчикам. По той же причине рос выпуск полуфабрикатов». По данным Минсельхоза, если производство колбасных изделий выросло с 2000 по 2017 год в 2,2 раза (до 2,3 млн тонн), то мясных полуфабрикатов — почти в 13 раз (до 3,1 млн тонн). «Но главное, многие проспали ситуацию, не поняв, что на рынке будет дефицит сырья, поскольку крупные производители мяса уже много лет активно строят свою переработку и продолжают ее наращивать», — продолжает Сергей Юшин.

К примеру, крупнейший производитель птицы и свинины группа «Черкизово», владеющая четырьмя мясокомбинатами, продолжает расширять наравне с производством и переработку. «С учетом органического роста и возможных сделок M&A мы рассчитываем в ближайшее время выйти на объемы производства 700 тысяч тонн мяса бройлеров и 300 тысяч тонн свинины в живом весе, — говорит Андрей Дальнов. — Основными проектами последнего времени стал запуск роботизированного производства копченых колбас в Московской области (Кашира) и увеличение производства свинины в Пензенской области. Объем инвестиций в этом году составит порядка десяти миллиардов рублей». Один из лидеров отрасли — «Мираторг» — тоже начал выпускать полуфабрикаты из своего сырья (пока на арендованных площадях, но намерен построить мясокомбинат). Группа «Продо», вкладывая свыше 15 млрд рублей в модернизацию действующих птицефабрик и свинокомплексов, также намерена наладить дополнительную переработку на своей птицефабрике в Пермской области. «Агропромкомплектация» в прошлом году за 6,5 млрд рублей построила два новых свинокомплекса, мясо с которых будет сама же перерабатывать. Еще три свинокомплекса компания начала строить в этом году, не забывая вкладываться в комбикормовые заводы. «Построенные мощности уже сейчас позволяют увеличить переработку, — говорит Дмитрий Судариков. — Полуфабрикатов мы сейчас продаем около полутора тысяч тонн в месяц, в следующем году процентов на двадцать увеличим оборот, увеличим также выпуск колбас. И чтобы не зависеть сильно от торговых сетей и оптовиков, строим свою сеть фирменных магазинов и крупный распределительный центр, который в разы увеличит объемы логистического охвата и обеспечит экспансию в новые регионы».

С другой стороны, переработчики тоже озаботились своей независимостью от поставщиков. Например, компания «Дымов» приступила к строительству свиноводческого комплекса в Ивановской области мощностью 60 тыс. товарных свиней в год и стоимостью полтора миллиарда рублей. По словам Александра Качина, этого хватит и для собственной переработки, и для продажи сторонним переработчикам.

С учетом того, что только в свиноводстве сейчас в инвестиционном цикле свыше 200 млрд рублей под новые проекты и в основном они у занимающих 60% рынка топ-20 ведущих компаний, надо полагать, что их доля на рынке будет расти за счет скупки мелких предприятий. «И в первую очередь за счет тех владельцев мясокомбинатов, которые не имеют мощностей, чтобы делать запасы, не построили свою ферму или не купили долю в ней», — беспощаден Сергей Юшин.