Группа компаний «Русагро» сообщила о намерении приобрести контрольный пакет акций компании Quartlink Holding Limited, владеющей холдингом «Солнечные продукты» («СолПро»). Это крупнейший игрок на рынке майонеза и растительных масел в России, выпускающий масло под брендом «Россиянка», майонезы «Московский провансаль» и «Оливьез». Таким образом, на масложировом рынке начались передел и укрупнение игроков. Нынешняя сделка увеличит масложировой бизнес «Русагро» вчетверо и сделает компанию второй по величине на рынке растительного масла с долей порядка 20%.

Бизнес «Солнечных продуктов» испытывал проблемы уже давно, а его владельцы искали покупателя на свои активы. Вначале готовилось объединение с компанией «Юг Руси», однако оно, по официальной версии, сорвалось из-за изменения рыночной конъюнктуры. Летом прошлого года появилась информация, что «СолПро» совместно с другим крупным игроком — «Эфко» — намерена создать совместное предприятие. Партнеры подали документы в ФАС, но и эта сделка сорвалась. По всей видимости, трудности «СолПро» не позволили этой компании вести переговоры с «Эфко» «на равных». Так что «СолПро» пришлось согласиться на поглощение со стороны «Русагро», сельскохозяйственной империи Вадима Мошковича.

Вряд ли это слияние можно назвать дружественным, скорее оно похоже на вынужденный шаг менеджмента «СолПро». Интересно, что для «Русагро» масложировой бизнес никогда не был основным, на этом рынке компания занимала не более 4%. Год назад «Русагро» сама хотела продать свое масложировое подразделение из-за низкой рентабельности и затянувшейся стагнации в отрасли. Но теперь ситуация изменилась. Компании отрасли начали объединение, как капли масла в воде.

Наелись майонеза

Масложировая отрасль — одна из наиболее динамично растущих в России, за последние пятнадцать лет она сделала значительный скачок. В результате наша страна стала крупнейшим экспортером масла, подсолнечника и жмыха. «Еще в 2000-е годы Россия импортировала масло, но сейчас больше трети производимого растительного масла экспортируется за рубеж», — отмечает аналитик Газпромбанка Дарья Снитко.

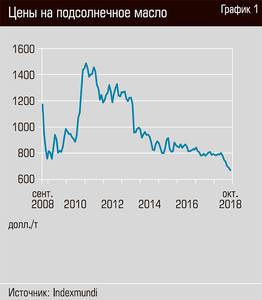

Посевные площади подсолнечника растут, равно как и урожайность: последние три года производство увеличивается темпами 10% в год. Однако компании столкнулись с проблемой перепроизводства — сейчас недозагруженность их мощностей составляет целых 30%. Все дело в ценах. Мировой рынок перенасыщен, в итоге с весны 2017 года мировые цены на подсолнечное масло опустились ниже уровня 800 долларов за тонну, а в октябре нынешнего года и вовсе рухнули до 670 долларов. А ведь семь лет назад тонна масла стоила 1400 долларов. В таких условиях производителям нет смысла расширяться и загружать мощности полностью.

Внутренний рынок тоже насыщен, при том что в стране активно развивается переработка. Из масла производят майонезы и маргарин, мыло и глицерин. Но хотя эти продукты передела дают добавленную стоимость, их рынки также стагнируют. Так, продажи майонеза в первом полугодии этого года снизились в натуральном выражении по сравнению с аналогичным периодом 2017-го почти на 2%, в денежном — на 4%, следует из данных Nielsen (в абсолютных цифрах в рознице за первое полугодие 2018-го было продано 203,2 тыс. тонн майонеза на 26,9 млрд рублей). Спрос на майонез уменьшается на фоне растущей популярности так называемых здоровых продуктов. Как считают в исследовательской компании, россияне все чаще предпочитают диетические продукты. Нет агрессивного роста и на рынке растительных масел. В среднесрочной перспективе рост объемов потребления растительного масла сохранится на уровне около 2% ежегодно.

Затишье в последние годы наблюдается и на рынке других соусов (кетчупов, соевого соуса, горчицы и т. п.). Российский рынок практически полностью импортозамещен (более 95% продукции производится внутри страны) и поделен между крупными игроками, изменения долей рынка происходят медленно и стоят производителям немалых ресурсов.

В итоге отрасль столкнулась с классическим перегревом. Началась борьба за выживание. Традиционно в таких ситуациях выхода из затянувшегося кризиса два: либо банкротится слабейший, в результате чего возникает естественный дефицит продукции, сопровождающийся ростом цен, либо происходит укрупнение его участников, олигополизация, после чего цены на продукцию также поднимаются.

На роль «слабого звена» больше всего подходит «СолПро» — как ни странно это для крупнейшего игрока. У него три масложировых комбината (в Москве, Саратове и Новосибирске) и три маслоэкстракционных завода (в Аткарске, Армавире и Балаково), а также элеваторы и большой земельный банк. Но самое главное — бренды, которыми распоряжается компания: «Россиянка», «Московский провансаль», «Солнечная линия» и «Ярко». На сформировавшемся рынке узнаваемые бренды — это прежде всего гарантия сбыта продукции. Не переделив бренды, практически невозможно переделить и рыночные доли.

Так, у «Русагро» был не самый успешный опыт выхода на плотный сформировавшийся рынок майонезов с брендом «Мечта хозяйки». Компания не смогла отвоевать больше 10%. Поэтому приобретение «Московского провансаля» так важно для «Русагро».

Сильно задолжали

Корни проблемы «СолПро» кроются в ее агрессивном росте. Компания очень быстро развивалась и набрала много кредитов. Только перед Россельхозбанком долг структур «СолПро» составляет около 35 млрд рублей. А общая задолженность этой компании, по словам гендиректора «Русагро» Максима Басова, превышает 40 млрд рублей. Это практически эквивалентно годовой выручке «СолПро».

Говорить о серьезной рентабельности «Солнечных продуктов», по всей видимости, тоже не приходится, так как вся масложировая отрасль из-за кризиса перепроизводства работает с нулевой маржей. В таких условиях обслуживать кредиты становится крайне трудно.

В итоге возникла ситуация, когда сильный игрок из смежной отрасли поглощает более слабого. С позиции сильного здесь выступает «Русагро». Цены на сахар — главный продукт «Русагро» — выросли в этом году почти в полтора раза. Второе крупное направление деятельности компании Мошковича — свинина, цены на которую поднялись до двухлетнего максимума. Неудивительно, что «Русагро» почувствовала возможность занять еще один рынок, пока он находится на дне.

«Русагро» начинала как импортер сахара в Россию. Однако постепенно бизнес разрастался, и к нему добавился масложировой, мясной и зерновой. Выручка компании в прошлом году составила 79 млрд рублей. Сейчас «Русагро» — второй производитель сахара в России и третий в стране производитель свинины. Два других направления, масложировое и зерновое, слабые как по маржинальности, так и по значимости в выручке: продажи в прошлом году упали на 2% в масложировом направлении и на 11% в зерновом. Тем не менее «Русагро» по итогам прошлого года занимала восьмое место на российском рынке переработки подсолнечника с долей в 4%. Тогда как «СолПро» занимала 14% этого рынка и была второй крупнейшей компанией после «Юга Руси». «Русагро» и «СолПро» также контролируют соответственно 10 и 18% рынка майонеза и 44 и 25% фасованного маргарина. Таким образом, в результате сделки под контролем «Русагро» окажется почти четверть рынка переработки подсолнечника, что позволит группе сравняться по этому показателю с «Югом Руси». С учетом «Солнечных продуктов» «Русагро» также станет крупнейшем производителей майонеза в стране с долей 28%, обогнав «Эссен продакшн АГ» (бренд «Махеевъ»).

«Русагро» намерена провести слияние активов «Солнечных продуктов» со своим масложировым бизнесом уже в следующем году. Сделка, скорее всего, будет структурирована через обслуживание долга «СолПро», предполагает аналитик «ВТБ Капитала» Николай Ковалев. У «Русагро» есть все возможности купить долги «СолПро» и взять ее активы на свой баланс — финансово «Русагро» чувствует себя вполне неплохо. При годовой EBITDA 14 млрд рублей ее чистый долг составляет лишь 6,6 млрд, то есть соотношение долг/EBITDA меньше 0,5.

Для «Русагро» это не первый опыт работы с проблемными активами. Одной из крупнейших сделок слияния и поглощения на российском агропромышленном рынке было поглощение компанией Мошковича группы «Разгуляй», которая серьезно пострадала в кризис 2008 года. От банкротства ее спасли лишь статус системообразующего предприятия и поддержка ВЭБа. «Разгуляй» медленно угасал, теряя выручку и доли рынка, приостановил работу трех из десяти сахарных заводов. Весной 2015 года «Русагро» предложила выкупить с баланса ВЭБа проблемный актив. Банк продал свой долг в размере около 34 млрд рублей и пакет «Разгуляя» (19,9%) компании «Русагро» за 14 млрд рублей. При этом «Русагро» еще до закрытия сделки смогла назначить своего менеджера руководителем «Разгуляя», а ее представители вошли в правление компании. Но самое главное, «Русагро» начала обслуживать долги группы. В дальнейшем компания забрала часть активов группы себе, а часть выставила на продажу. В результате той сделки с «Разгуляем» «Русагро» и стала лидером сахарного рынка. Схемы помощи банкротящемуся предприятию были применены и при приобретении «Русагро» активов самарского производителя молока «Алев». Так что сильной стороной бизнеса этой компании можно признать умение договариваться с государственными банками и финансовыми структурами.

Экспорт поможет

Сейчас на рынке майонеза пять крупных игроков, в сумме контролирующих 90% всех продаж. При этом у четверки крупнейших игроков — «Эссен Продакшн», «Эфко», НЖМК и «СолПро» — доли примерно равны. Доля «Русагро» здесь, как уже говорилось, около 10%. Однако компания компенсирует свое отставание в другом сегменте — на рынке маргаринов, где остальные игроки отрасли представлены слабо (см. графики 3 и 4).

Наиболее интересен рынок растительного масла. В отличие от маргаринов и соусов масло как сырьевой товар может быть экспортировано в огромных количествах. И 50% рынка здесь занимают три крупных игрока — «Юг Руси», «СолПро» и «Эфко» (график 5). Подсолнечное масло — одна из крупнейших статей сельскохозяйственного экспорта, несмотря на временное перепроизводство оно имеет огромный потенциал роста. В Минсельхозе России считают, что к 2024 году ежегодный объем экспорта российской масложировой продукции должен увеличиться по сравнению с 2017 годом более чем в 2,7 раза, до 8,6 млрд долларов.

«Масложировая промышленность обладает наибольшим потенциалом по приросту экспорта и является одним из локомотивов всей программы развития АПК. Через шесть лет ежегодные поставки по этому направлению должны увеличиться на 5,5 миллиарда долларов, что обеспечит пятую часть всего запланированного прироста экспорта. На основе предложений участников рынка Минсельхоз разработает оптимальные формы государственной поддержки, необходимые для достижения этих целей», — заявила замминистра сельского хозяйства Оксана Лут. По расчетам министерства, чтобы удовлетворить и внутренний, и внешний спрос, отрасль за ближайшие пять лет должна вырасти еще в полтора раза. Так что вовсе не странно, что «Русагро» вдруг заинтересовалась этим рынком.

Передел продолжается

Поглощение крупнейшего игрока масложирового рынка может спровоцировать дальнейшую консолидацию игроков отрасли. И если позициям «Юга Руси», «Эфко» и НЖМК вряд ли что-то угрожает, то во втором эшелоне есть игроки, испытывающие те же трудности, что и «СолПро». Так, под вопросом позиции ГК «Нэфис», одного из крупнейших в России производителей товаров массового повседневного спроса: масложировой продукции и бытовой химии. В «Нэфис» входят «Нэфис Косметикс», Казанский жировой комбинат, Казанский маслоэкстракционный завод и «Нэфис-Биопродукт». Два основных направления бизнеса — «Нэфис Косметикс», принесшая в прошлом году 15 млрд рублей выручки, и «Нэфис-Биопродукт» с 18,5 млрд рублей выручки. И хотя это группа полного цикла, производящая продукцию от поля до полки, ее доля рынка невелика — около 10% на рынке масла и менее 10% на рынке майонезов. ГК «Нэфис» принадлежат известные бренды и торговые марки AOS, BiMax, Sorti, «Биолан», «Я родился», майонез Mr. Ricco. На рынке бытовой химии у ГК «Нэфис» финансовые результаты заметно ухудшились (см. таблицу 1). Впрочем, падение показателей наблюдается почти у всех предприятий группы.

Так, определенные сложности есть на рынке продуктов и масла. Снижение цен на эту продукцию привело к тому, что в прошлом году совокупная выручка группы упала на 19%, а это для любой компании крайне неприятно.

Валовая выручка ГК «Нэфис» составила порядка 46,5 млрд рублей без учета НДС, в том числе суммарная выручка от реализации готовой продукции — свыше 41 млрд рублей. Кстати, сопоставимые с «СолПро» цифры. Но самое неприятное, что при падении выручки с долгами у «Нэфиса» дела обстоят даже хуже, чем у «СолПро». По данным «Спарк-Интерфакс», совокупный чистый долг четырех ключевых предприятий группы составляет порядка 48 млрд рублей. При этом наиболее закредитованный актив — «Нэфис-Биопродукт», как раз занимающийся майонезами и соусами. Это структурное подразделение группы при годовом обороте 18 млрд рублей имеет чистый долг 27,5 млрд рублей. А убыток предприятия за прошлый год составил почти 3 млрд рублей.

Заметим, что для большинства промышленных компаний, исключая разве что сектор ВПК, долг, равный обороту, считается практически невозвратным.

Даже холдинги с более высокой маржинальностью бизнеса, например «Мечел», при схожем соотношении показателя долг/выручка испытывали колоссальные трудности с обслуживанием кредитов и лишь ценой невероятных усилий смогли реструктурировать долговое бремя. Интересно, что основной кредитор «Нэфиса» — Сбербанк. Последнюю кредитную линию он открыл группе этой осенью, рефинансировав 2,5 млрд рублей задолженности в других коммерческих банках. А общая сумма финансирования «Нэфиса», предоставленного Сбербанком, превысила 17 млрд рублей. «Для компаний группы предоставлена целая линейка банковских услуг, среди которых кредитование является якорным продуктом. Уверен, наше сотрудничество будет еще более прочным и впереди нас ждет много совместных проектов и ярких сделок», — заявил тогда управляющий директор департамента клиентского менеджмента Сбербанка Дмитрий Средин.

Тем не менее, у «Нэфиса», судя по всему, уже наблюдается дефицит финансовых средств. Так, группа не смогла найти инвестора для завершения приостановленного из-за краха Татфондбанка строительства в Казани завода по производству синтетических моющих средств (ЗСМС). Оператор этого проекта ООО «ЗСМС» объявил о своей ликвидации, а в арбитраж были поданы иски о признании компании банкротом. Стоимость завода СМС оценивалась в 4,88 млрд рублей, из которых около миллиарда вложила «Нэфис Косметикс», а 3,9 млрд рублей должен был выделить Татфондбанк. Однако банк выдал только 3,4 млрд рублей и по решению ЦБ прекратил свою деятельность. В результате сейчас проект заморожен и никаких шансов на его возобновление пока нет.

В такой ситуации не исключено, что, как и на предприятия «СолПро», на масложировые активы «Нэфиса» может появиться более сильный претендент. Вряд ли это будет «Русагро» — она и так возьмет на свой баланс долги «СолПро». Любой другой участник без серьезной реструктуризации бизнеса и списания части долгов структур, подконтрольных «Нэфису», на их покупку скорее всего не отважится. Спасителем могли бы стать западные компании, традиционно фокусирующиеся на российском потребительском секторе, но и они интереса к «Нэфису» в нынешней ситуации пока не проявляют. Такие гиганты, как P&G, J&J и Henkel, в условиях санкций опасаются не то что приобретать сторонние активы в России, но даже развивать свои собственные.

Поэтому вполне возможно, что потенциальные покупатели решат просто подождать и посмотреть, как будут развиваться события, — в конце концов, им на руку и неблагоприятный сценарий. Тогда долю «Нэфиса» на масложировом рынке России можно будет довольно просто занять.