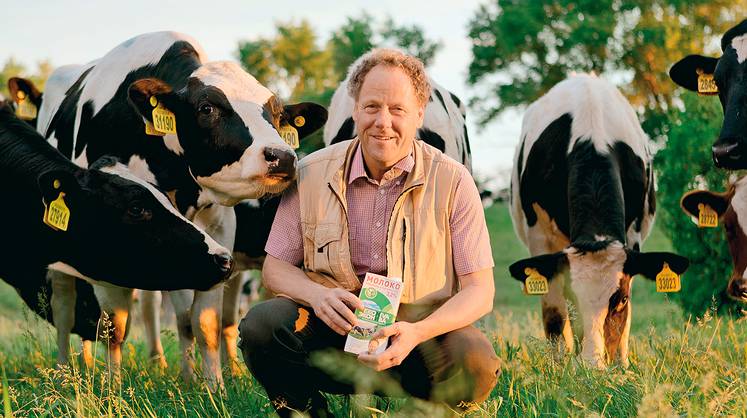

Крупнейший российский производитель сырого молока ГК «Эконива» выделяется на фоне конкурентов масштабной инвестиционной активностью: в прошлом году компания построила восемь животноводческих комплексов, в этом году уже шесть, и еще девять находится в процессе строительства. Совокупно это позволит компании увеличить выпуск молока на 70%. Помимо этого «Эконива» еще в 2013 году начала осваивать переработку, уже действуют четыре перерабатывающих завода и еще два строятся. Выручка головной компании Ekosem-Agrar AG выросла в прошлом году на 40%, до 244,9 млн евро, а валовое производство — на 73,7%, до 377,6 млн евро. Как рассказал «Эксперту» генеральный директор ГК «Эконива» Штефан Дюрр, амбиции компании — уже к 2030 году стать крупнейшим в стране вертикально интегрированным агрохолдингом, представленном во всех регионах страны с полным циклом производства молока и дистрибуции готовой продукции.

— Штефан, мы поздравляем вас с тем, что в этом году вы стали президентом Национального союза производителей молока «Союзмолоко», и поскольку вы представляете теперь молочную отрасль страны, первый вопрос в целом по рынку. В прошлом году молочное животноводство оказалось на втором месте по инвестициям после производства овощей закрытого грунта. Какие факторы способствуют росту инвестиций, если потребление молока на душу населения остается низким, а доходы отрасли не растут?

— Рынок молока в России будет и дальше расти за счет выбытия старых, плохо оборудованных ферм, где производственный уклад напоминает советские колхозы: привязное содержание коров, ручное доение и еще много ручного низкооплачиваемого труда. Такие хозяйства балансируют на грани эффективности, пока есть люди, готовые работать за низкие зарплаты. На сегодня до 80 процентов молока производят в таких устаревших хозяйствах и лишь остальное — на высокотехнологичных животноводческих комплексах с передовым оборудованием, а также на небольших фермах. Периодически такие хозяйства либо уходят с рынка (закрываются либо выкупаются), освобождая нишу более успешным игрокам. Так что для инвестиций еще есть немало места на рынке. Это у нас статистически растет производство товарного молока, а как обстоят на самом деле дела, трудно сказать.

— Что вы имеете в виду?

— Приписки в регионах. У нас товарного молока из чуть более 30 миллионов тонн в прошлом году реально в переработку поступило лишь 15 миллионов, еще пять выпили в личных хозяйствах. Десяти миллионов, то есть трети, нет в природе. Дело в том, что у нас субсидии на литр молока привязаны к объему его производства. Поэтому власти на местах завышают показатели надоев, чтобы получить больше средств из федерального бюджета. И этими средствами они стимулируют те самые неэффективные хозяйства. Зачем на государственном уровне стимулировать морально устаревшие производства, если им на смену легко придут технологичные хозяйства, где ниже себестоимость и выше качество? Непонятно. Поэтому мы от «Союзмолока» выступили с инициативой учитывать при выделении субсидий только товарное молоко, то есть поступившее в переработку, — этот показатель легко проследить.

— Основными заделами для роста молочного рынка России вы считаете борьбу с контрафактом из пальмового масла и снижение экспорта дешевой молочной продукции из Белоруссии. Проблемы пятилетней давности, но что сейчас удалось сделать для снижения этих угроз «Союзмолоку» в переговорах с органами власти?

— Вообще, в Белоруссии себестоимость производства молока и переработки не ниже, чем в России. Просто их власти различными способами заставляют продавать на экспорт дешевле рынка, покрывая периодически их убытки либо из бюджета, либо за счет других компаний и хозяйств в добровольно-принудительном порядке. Но мы ведем диалог с коллегами из белорусского минсельхоза и видим, что они настроены конструктивно, понимают, что дальше так невозможно работать. Надеемся, что вскоре эта проблема будет решена. А вот пальмовое масло — угроза для отрасли. Потребителя обманывают, подмешивая вместо молока масло. Но и здесь есть подвижки: с этого года такая продукция должна стоять на отдельных полках с обязательным указанием источника сырья. Кроме того, мы добились повышения НДС до 20 процентов для тех, кто использует масло вместо молока. Заработала и система «Меркурий» (отслеживает движение сырья и готовой продукции на всех этапах передела. — «Эксперт»), которая помогла выявить фальсификат, и он теперь уходит с рынка. Но остаются нерешенными две задачи отрасли: массивная пропаганда того, что натуральное животное молоко вредно, а растительное — полезно. Это очень агрессивный маркетинг, вводящий граждан в заблуждение, с этим надо что-то делать на уровне изменений в закон «О рекламе». И еще у нас зачем-то вводят дополнительные требования к маркировке молочной продукции, которая никакой полезной функции для потребителя не несет и для регулятора тоже, а себестоимость каждой проданной коробки или бутылки повышается на 50 копеек, что очень чувствительно в больших объемах.

— «Эконива» последние три года была самым заметным инвестором в молочном животноводстве и переработке, достигнув рекордных объемов производства — 2,2 тонны молока в сутки. Мы уже не помним, когда в последний раз видели такие темпы роста активов. Скажите, вы куда-то торопитесь?

— Да, мы торопимся по двум причинам. Во-первых, у нас хорошо получается вести животноводческий бизнес, есть все передовые технологии, собственные ноу-хау для снижения себестоимости и повышения качества, есть много молодых квалифицированных кадров, нацеленных на карьерный рост, которые мы сами и обучили (а этим мало кто из коллег может похвастаться). Вторая причина: мы хотим максимально использовать меры господдержки, которая может завершиться внезапно, как это случилось с овощеводством закрытого грунта, их всего за несколько месяцев предупредили о прекращении выдачи компенсаций на капитальные затраты.

— Как говорится в отчетности вашей головной компании за прошлый год, при выручке в 244,9 миллиона евро объем господдержки составил 127 миллионов евро, или 9,1 миллиарда рублей. В основном это краткосрочные оборотные и долгосрочные инвестиционные льготные кредиты. По какой ставке вам их выдают?

— При субсидировании Минсельхозом до 90 процентов ставки нам кредит обходится в два с половиной — три процента годовых, что позволяет строить больше новых объектов.

— Вы не так давно начали развивать переработку. Насколько трудно было освоить новый вид бизнеса и почему не решались заняться этим раньше?

— Изначально стояла задача нарастить производство сырья, поскольку работать с малыми объемами все равно неэффективно. Но потом мы поняли, что нам очень важна стабильность на волатильном рынке. Например, в 2017 году цена молока была высокая, и мы как производители неплохо заработали, а переработка потеряла доход. В прошлом году цена упала, и проиграли уже мы как производители. Вот чтобы избежать этих качелей, мы организовали переработку. Сейчас уже «Эконива» имеет четыре молокоперерабатывающих завода в Воронежской, Калужской и Новосибирской областях, где мы выпускам широкую линейку исключительно натуральных молочных продуктов под брендом «Эконива». Что-то оказалось проще, чем мы думали, что-то сложнее. Например, я ожидал, что вход в торговые сети будет проблематичным, но оказалось все не так и страшно, как обычно рассказывают: мы представлены почти во всех крупных торговых сетях. Наверное, потому, что у нас оптимальное соотношение цены и качества: натуральная продукция, но в низкоценовом сегменте. Это нам удается за счет больших объемов производства. А вот с логистикой оказалось сложнее, ее пришлось долго выстраивать. Поначалу мы не успевали сбывать свою продукцию с коротким сроком годности, так что ее приходилось раздавать сотрудникам по себестоимости. Но теперь опыт накоплен.

— Каковы планы развития переработки?

— У нас спроектированы заводы в Московской области и Воронеже. Далее думаем строить в Поволжье. Ленобласть интересный емкий рынок, где растут доходы населения и много иностранцев. В ближайшие года два мы также будем строить заводы в действующих своих кластерах, в том числе в новых для нас Башкирии и Татарстане, чтобы все наши животноводческие комплексы были обеспечены переработкой.

— А как расширите регионы присутствия?

— Сейчас у нас предприятия в 12 регионах, а география присутствия нашей продукции будет расширена на все регионы России. Это будут кластеры полного цикла. Благо землю по сходной цене вполне можно сейчас купить, особенно в Сибири и на Алтае, в Поволжье.

— Штефан, а как у вас обстоят дела с экспортом? Например, с таким банком земли вы могли бы успешно продавать пшеницу, что сейчас перспективно.

— Нет, это не наш бизнес. В основном мы выращиваем сырье для своей кормовой базы и лишь излишки продаем сторонним компаниям, которые уже продают за рубеж, это небольшие объемы. Самостоятельный экспорт тоже пока невелик, мы в прошлом году экспортировали небольшие объемы чечевицы в Пакистан, а вот готовую продукцию не экспортировали пока.

— Недавно для молочной продукции из России открылся недоступный прежде из-за ветеринарных препятствий Китай. Вы этим воспользуетесь?

— Конечно, мы вошли в список сертифицированных поставщиков продукции в Китай. Мы уже сейчас готовим к отправке в Китай первую партию молока и сливок длительного срока хранения. Это очень емкий и перспективный рынок. Дело в том, что у них пашни в десять раз меньше, чем в России, а населения почти на столько же больше. Как следствие, у них почти вся пашня занята под зерновые для потребления людьми. Для кормовой базы земли не остается, поэтому собственного промышленного производства молока крайне мало. Но мы также понимаем, что там нам придется жестко конкурировать с США и Евросоюзом по соотношению цены и качества. Условия неравные. Например, немецкий фермер, получающий и без того больше господдержки, чем российская отрасль, имеет еще и доплату за экспортные объемы. А у нас экспортная пошлина только составляет 12 процентов. Если немецкому фермеру довезти морем до Китая тонну продукции стоит 400 евро, то нам сухопутная дорога обойдется в четыре тысячи евро за тонну. Но надеемся, что в дальнейшем наша себестоимость будет снижаться из-за роста объемов.

— Каковы стратегические планы компании на пять-десять лет?

— Сейчас есть два крупнейших игрока на этом рынке — Pepsico и Danone, мы хотим быть третьим федеральным игроком на рынке переработки. Тем более что возможность неплохая: сейчас из тройки крупнейших производителей молока никто, кроме нас, не имеет своей переработки. В то же время лидеры переработки не имеют своего сырья.