Главный тренд последних лет на рынке АПК — перепроизводство многих видов сельхозпродукции. В частности, это касается мяса птицы, масличных, сахарной свеклы, свинины. Именно поэтому для производителей сегодня так актуальны экспорт и эффективность. Постоянное наращивание технологической оснащенности и выстраивание полного цикла помогает ведущим вертикально интегрированным холдингам расти даже на стагнирующих рынках, все больше вытесняя менее сильных игроков.

Несладкий рекорд

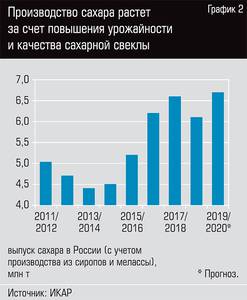

Негативные последствия перепроизводства усугубляются ухудшением мировой ценовой конъюнктуры. Например, это происходит сегодня на сахарном рынке. Его лидеры традиционно входят в десятку ведущих компаний нашего рейтинга АПК. Наибольшие убытки в этом секторе в текущем году понесут мелкие и средние производители сахарной свеклы и самого сахара, цены на который рухнули ниже себестоимости — с 37 рублей за килограмм в октябре прошлого года до 20–22 рублей на третью декаду октября этого года. К обвалу цен привел рост почти на четверть посевов сахарной свеклы в течение пяти лет — до 1,144 млн га, а также ее высокая урожайность в прошлом и нынешнем году. В 2019-м площади посевов расширились всего на 1,6%, но, по прогнозу Института конъюнктуры аграрного рынка (ИКАР), в России все равно соберут 6,4–6,7 млн тонн сахарной свеклы против 5,9 млн в прошлом году. Так, по данным «Союзроссахара», в результате активного применения современных агротехнологий и препаратов увеличилась в среднем масса корня и ботвы, а также густота насаждений, что повысило выход сахара из свеклы за последние три года на 15%.

Основной вклад в повышение выработки сахара внесли крупнейшие производители, такие как «Продимекс», французская Sucden, «Русагро» и другие снабжающие себя сырьем холдинги. Наряду с ними наращивали посевы сахарной свеклы мелкие и средние хозяйства, в результате чего, по данным Росстата, в стране образовались рекордные переходящие запасы в 1,3 млн тонн против 900 тыс. тонн в прошлом году. «На фоне высокой урожайности и переходящих запасов, а также жесткой мировой конкуренции цена рухнула уже до 22 тысяч рублей за тонну, а местами до 20,5 тысячи, — говорит коммерческий директор ТД “Концерн Покровский” Екатерина Кравченко. — При себестоимости производства около 23–24 рублей за килограмм это означает, что с рынка уйдут те мелкие и средние игроки, которые могут жить при цене не ниже 27–32 рубля за килограмм».

Перепроизводство сахара продолжается в стране с 2016 года, но именно в 2019-м оно может привести к печальным последствиям для многих производителей, поскольку усугубилась ситуация с экспортом. По данным аналитической компании «АБ-Центр», Россия стремительно нарастила экспорт сахара с 5000 тонн в 2013 году до 380 тыс. в прошлом. Но если вплоть до 2015 года мировые цены на сахар росли, достигнув 1400 долларов за тонну, то затем они только снижались на фоне мирового увеличения производства и в этом году уже к началу сезона опустились до 400 долларов за тонну, а теперь и ниже. «Проблема рынка в том, что производство и переработку сахара наращивали, поскольку долгое время сахарная свекла оставалась маржинальной культурой, а после снижения цен надеялись на исправление ситуации, чего не произошло, — говорит президент “Союзроссахара” Андрей Бодин. — В итоге при небольшом увеличении мирового урожая всего на два миллиона тонн и снижении цен мы получили рекордные запасы и обвал цен внутри».

По оценке Международной организации по сахару (ISO), при внутренних потребностях России в шесть миллионов тонн сахара в год нынешний урожай с учетом запасов позволил бы потенциально экспортировать в этом сезоне до 805 тыс. тонн против немногим более 315 тыс. в прошлом году, что, безусловно, разгрузило бы местный рынок. Однако ведущий специалист ИКАР Евгений Иванов хотя и соглашается с тем, что экспортный потенциал составляет около миллиона тонн, но сомневается, что это достижимо: «На практике сможем вывезти чуть более трехсот тысяч тонн, поскольку аграриям с каждой новой партией приходится снижать цену ввиду мировой конкуренции и не все готовы к убыткам».

Основные покупатели российского сахара, страны СНГ, частично переключаются на логистически не менее доступный сахар из Евросоюза, где в этом году также отмечены рост производства и снижение цен. Вывозить же сахар из России в дальнее зарубежье пока трудно, поскольку перевозка морем незначительных партий обходится дорого, что делает российский сахар неконкурентоспособным (сейчас лишь незначительные объемы уходят из порта Новороссийск от крупных производителей, в основном по длинным контрактам).

В ближайшие годы, по оценкам экспертов, с рынка могут уйти до трети мелких игроков. «Прежде всего те, у кого бизнес не диверсифицирован по разным направлениям агропродукции, — говорит партнер практики АПК “НЭО Центра” Инна Гольфанд. — За счет их ухода рынок со временем частично выровняется».

Минсельхоз Краснодарского края, где производят больше всего сахарной свеклы, уже порекомендовал своим аграриям сократить под нее сельхозугодья и начать выращивать, к примеру, рапс и сою. По словам Екатерины Кравченко, ряд хозяйств уже готовы сделать это. Но это не отменяет необходимости развивать экспорт для регулярного сбыта излишков, а главное, для дальнейшего наращивания производства и переработки сахарной свеклы.

Участники рынка считают, что одним из выходов из хронического перепроизводства могла бы стать организованная государством кооперация для формирования больших товарных партий для дешевой морской транспортировки, как это делается, например, в странах-конкурентах.

Экспорт идет по маслу

Масложировая подотрасль России второй год подряд не перестает удивлять мир достижениями по валовым сборам и урожайности. Но она оказалась более устойчива к глобальному обрушению цен, поскольку достигла большего уровня инфраструктурной зрелости. Уверенно растут второй год подряд объемы производства рапса, сои, но больше всего — подсолнечника. Согласно последним прогнозам «СовЭкона», урожай подсолнечника составит в этом году 14 млн тонн против 13 млн тонн годом ранее, что было абсолютным рекордом отрасли за всю ее историю. Поскольку мы второй мировой поставщик подсолнечника и масла из него после Украины, то наши неожиданно высокие второй год подряд урожаи обваливают мировые цены, которые в прошлом году уже достигли дна за предыдущий пятилетний период. «Но для производителей это не критично, поскольку цена снизилась в среднем на десять процентов, зато урожайность по подсолнечнику в среднем по стране увеличилась на двадцать, а местами на тридцать процентов, поэтому средняя доходность останется на приемлемом уровне, — говорит президент Масложирового союза Михаил Мальцев. — Это даже на благо переработчикам, поскольку позволит им загрузить построенные в избытке перерабатывающие мощности». Мощности не использовались, поскольку часть производителей отправляли на экспорт семечки, а не масло. «В этом году мы видим снижение мирового спроса на семечки и увеличение на масло, поэтому ожидаем, что загруженность мощностей по его переработке в России вырастет с нынешних 70 процентов хотя бы до 75, а объем переработки всех масел превысит прошлогодние 20 миллионов тонн», — говорит Михаил Мальцев.

Рост объемов производства подсолнечного масла сопровождается и ростом экспорта, что будет продолжаться и дальше. Поэтому пока затоваривания рынка опасаться не стоит. Если в сезоне 2018/19 мы экспортировали в 70 стран 2,6 миллиона тонн подсолнечного масла, то в этом году, по прогнозам ИКАР, поставки могут составить три миллиона тонн. А с учетом роста экспорта рапса и сои общий объем экспорта масел может превысить этот ориентир.

Если посевы сои увеличены на 10% в основном в центре страны, то сельхозугодья под рапс выросли сразу на 50%. Некоторые регионы Урала, Сибири и Поволжья нарастили площади под рапс сразу на 60–80%. «Рапс будет оставаться маржинальной экспортной культурой, и площади под него будут расти, — считает генеральный директор ИКАР Дмитрий Рылько. — Поскольку Китай распробовал его и даже начал предпочитать соевому импорту».

Впрочем, по всем прогнозам, специализированных наливных мощностей в глубоководных портах для экспорта в дальнее зарубежье вскоре перестанет хватать, поэтому крупный бизнес спешит наращивать логистические мощности. Например, крупнейший экспортер зерновых и масличных Cargill планирует расширять свои перевалочные мощности в порту Тамани. Один из крупнейших производителей масел и продуктов из него ГК «Эфко» намерена инвестировать около десяти миллиардов рублей в строительство универсального глубоководного терминала по перевалке подсолнечного масла, шротов и жмыхов в той же Тамани.

Cargill в прошлом году построил маслоэкстракционный завод мощностью 260 тыс. тонн масла и 230 тыс. тонн шрота как для внутреннего, так и для внешнего рынка. «Эфко» планирует запустить завод по производству ферментированного шрота с повышенным содержанием аминокислот. А на форуме «Россия—Африка», состоявшемся на прошлой неделе в Сочи, представители «Эфко» подписали соглашение с ведущим масложировым игроком Египта о создании совместного предприятия, которое в перспективе должно стать крупнейшим производителем масложировой продукции в Северной Африке.

Валовой сбор сои в прошлом году увеличился на 10%, главным образом за счет наращивания посевов в центре страны, при этом и цена на нее сентябре 2019-го выросла на 12–15%. Это объясняется повышением мировой цены на соевый шрот, широко используемый животноводами, и их желанием иметь собственную соевую кормовую базу (в России кормопроизводящие заводы используют в основном шрот из импортного сырья от ГК «Содружество»).

Например, крупнейший в стране производитель мяса группа «Черкизово» намерена начать в этом году строительство завода по производству соевого шрота стоимостью шесть миллиардов рублей и мощностью переработки до 350 тыс. тонн соевого шрота без ГМО в год. «Производство соевого шрота — это план стабилизации себестоимости поставок сои, — говорит директор аналитического департамента “Черкизово” Андрей Дальнов. — У нас не было своего шрота, приходилось закупать его из импортной сои со стороны, поэтому мы нередко сталкивались с резкими колебаниями цен. А новый завод на собственном сырье позволит нам стабилизировать обеспечение кормами наших хозяйств и снизить себестоимость производства мяса в целом». Наконец, нестабильность внешних цен и нежелание терять крупных покупателей на внутреннем рынке заставили задуматься о налаживании переработки в центре страны крупнейшего переработчика импортной сои — ГК «Содружество». Компания взялась строить за 20 млрд рублей завод по переработке российской сои в Курской области, которая в этом году увеличила посевы соевых бобов на 11% и намерена делать это дальше.

Башни из мяса

Животноводство остается системообразующей аграрной отраслью России, поскольку в нем сосредоточены крупнейшие вертикально интегрированные холдинги, начинавшие с растениеводства и давно нацеленные на объединение в своем составе почти всех переделов, вплоть до переработки готовой продукции и ее сбыта. В последние года два на рынке обострилась конкуренция — в том числе потому, что агрохолдинги, продолжая интенсивно наращивать объемы производства мяса, значительно расширили собственную переработку. Например, в прошлом году из-за жаркого лета вырос спрос на готовую продукцию, переработчики начали наращивать выпуск полуфабрикатов, но внезапно обнаружили, что производители мяса резко подняли цену на него, поскольку им уже не хватало сырья для собственных нужд.

Тактикой крупных игроков объясняется и «статистический парадокс»: при трехлетнем перепроизводстве курятины и выходе в прошлом году на самообеспеченность по свинине именно в этих секторах ожидается в этом году наибольший прирост, по версии Минсельхоза. «На самом деле ничего удивительного нет, поскольку они занимают ниши выбывающих с поля игроков. Рынок свинины, как и бройлера, вошел в фазу зрелости за счет своей технологической оснащенности, — уверен директор Национального союза свиноводов Юрий Ковалев. — Сейчас при росте издержек и наличия кредитов выживает сильнейший. У нас более 60 процентов хорошо оснащенных предприятий уже выплатили кредиты за свои комплексы, и у них есть средства развиваться далее. Из оставшихся почти 40 процентов еще закредитованы, но справляются с нагрузкой. А остальные — это устаревшие фермы и ЛПХ, которые не справляются с себестоимостью производства и уничтожаются рынком». Именно поэтому еще есть куда расти крупным холдингам: «Черкизово», «Мираторг», «Русагро», «Продо», «Агропромкомплектация» и другие лидеры рейтинга продолжали активно не только завершать прежде начатые инвестпроекты, но и скупать активы других игроков и закладывать новые предприятия. Галопирующий рост в мясном производстве традиционно планирует крупнейший свиновод «Мираторг», который намерен за несколько лет реализовать программу удвоения свиноводческого кластера, нарастить производство КРС и расширить мощности переработки (один из крупных реализуемых проектов — производство полуфабрикатов в Калининградской области за 5,3 млрд рублей). Холдинг продолжает штурмовать новые ниши: в этом году он выпустил на рынок первую ягнятину, производство которой намерен сделать интенсивным, для чего возводит еще 12 овцеводческих ферм, в том числе с прицелом на рынки Китая и Японии.

«Черкизово» планирует незначительный рост производства свинины после завершения в 2022 году строительства свинокомплекса в Липецкой области. Пока же компания сосредоточилась на усилении птицеводческого дивизиона: в прошлом году купила «Алтайского бройлера» и «Белую птицу» более чем за десять миллиардов рублей. Группа «Черкизово» наряду с «Мираторгом» оказалась в числе первых компаний, поставивших в этом году курятину в Китай, — впервые после многолетнего ветеринарного эмбарго из-за птичьего гриппа.

По словам Андрея Дальнова, только их компания в этом году поставит пробные 25 тыс. тонн птицы, а общие продажи из России в Поднебесную могут составить 45–50 тыс. тонн. Дальнейшее наращивание экспорта в Китай будет снижать давление на цены внутри страны, что поддержит маржинальность птицеводства.

Третий по объемам производства свинины агрохолдинг «Русагро» продолжает возводить кластер в Тамбовской области и в этом году выпустил первую партию свинины с новых комплексов в Приморье, строительство первой очереди которых обошлась группе компаний в 29 млрд рублей. В дальнейшем группа, которая произвела в прошлом году 207 тыс. тонн свинины, с учетом только приморских мощностей планирует прибавить свыше 340 тыс. тонн мяса, не опасаясь перепроизводства.

Группа «Продо» развивается одновременно в нескольких направлениях. В свиноводстве в этом году компания завершила масштабную модернизацию с расширением мощностей на свинокомплексах «Омский бекон» с новым племенным репродуктором на 25 тыс. голов. А также завершила строительство шести птичников на фабрике «Продо Тюменский бройлер» общей мощностью семь тысяч тонн мяса птицы в год, что позволит нарастить объемы производства бройлера на 20% и задуматься об экспорте в дальнее зарубежье — главным образом в Китай. Специализирующаяся на свинине «Агропромкомплектация» к своим действующим 17 свинокомплексам в этом году добавила пять новых и намерена далее наращивать производство сырья, пополняя при этом кормовую базу за счет приобретения новых сельхозугодий. Дело в том, что компания сравнительно недавно начала опережающими темпами осваивать переработку. «Нам с открытием заводов перестало хватать собственного сырья. До сорока процентов мяса приходится закупать, поэтому теперь мы будем первым делом наращивать производство свинины, — говорит глава “Агропропромкомплектации” Сергей Новиков. — Но даже с учетом выхода свинокомплексов на полную мощность наши заводы будут загружены на 80 процентов, так что есть куда расти».

Наконец, лидер молочного животноводства компания «Эконива» показала в последние годы самый ошеломительный инвестиционный рост в своем сегменте объемом свыше ста миллиардов рублей: только в прошлом году компания построила восемь животноводческих комплексов, в этом еще шесть уже завершила и девять достраивает — для увеличения производства молока на две трети (всего теперь у компании 24 сельскохозяйственных предприятия в девяти кластерах). «Эконива» с 2013 года развивает переработку, построив с тех пор четыре молокозавода, а вскоре намерена возвести еще два. «Изначально мы пошли в переработку, чтобы защитить себя от волатильности цен, потому что внешний переработчик не всегда может дать хорошую цену за сырье, — говорит основатель и руководитель “Эконивы” Штефан Дюрр. — Теперь же мы нацелены на то, чтобы самим перерабатывать все свое молоко, которое мы сейчас поставляем внешним переработчикам». Штефан Дюрр в интервью «Эксперту» (см. стр. ???) также признался, что торопится инвестировать в расширение и углубление производства, пока еще действуют меры господдержки для молочного животноводства.

В свиноводстве большинство инвестпроектов было заложено ранее 2019 года, когда для отрасли еще действовали меры господдержки. По словам президента Национальной мясной ассоциации Сергея Юшина, сейчас в разной стадии реализации находится более десятка инвестпроектов на сумму свыше 200 млрд рублей. «Даже если активная фаза ввода новых производств через несколько лет спадет из-за отсутствия софинансирования со стороны государства, рынок уже успеет трансформироваться на нынешних заделах и за счет этого станет еще более устойчив к таким вызовам, как снижение спроса или цен, рост издержек на расходные материалы, топлива и прочее, — говорит Сергей Юшин. — Крупнейшие агрохолдинги, расширяя свое производство и замыкая его постепенно на собственной же переработке, в итоге все больше вытесняют с рынка многих нынешних производителей готовой потребительской продукции, не имеющих собственного сырья. Последние же рентабельным производством уже обзавестись не смогут — слишком выросла стоимость входного билета. А значит, мы в ближайшие годы будем наблюдать все больше сделок слияния разных переработчиков с крупными компаниями, или их поглощение последними, или же прямые банкротства».

Овощ бьют, а он крепчает

Помимо свиноводов в этом году в господдержке отказано и овощеводам защищенного грунта: им больше не будут компенсировать часть капитальных затрат на строительство (но продолжают действовать субсидированные кредиты). Именно господдержка способствовала тому, что у нас с 2013 по 2018 год появилось свыше 700 га новых современных экономичных теплиц, а всего площадь защищенного грунта достигла 2,5 тыс. га. Производство овощей защищенного грунта росло по 20–30% в год и достигло в прошлом году рекордного одного миллиона тонн, а самообеспеченность выросла с 30 до 60%. Именно с начала выделения господдержки на этот рынок вышел агрохолдинг «Степь» (АФК «Система»), который выкупал и строил новые теплицы, доведя их площадь до 132 га (это почти шестая часть всех вновь построенных). «В “прощальном” прошлом году, когда сократили господдержку, компании получили капексы лишь на половину из положенного, но смирились с этим, — говорит президент руководитель ассоциации “Теплицы России” Наталья Рогова. — Это такие известные компании, как “Степь”, “Липецкагро”, “Елецкие овощи”, “Экокультура”, ГК “Горкунов” и другие, — всего более десятка в нескольких регионах страны».

Однако, как видно, инвесторов не остановило прохладное отношение государства. В этом году были начаты новые проекты. Например, один из крупнейших в России производителей овощей защищенного грунта «Горкунов» готов запустить в ноябре этого года в Крыму строительство современного тепличного комбината «Белогорский» общей площадью более 17 га.

Готовы расширять новые мощности «Агроинвест», «Агрокультура» и та же «Степь». «Без господдержки инвестировать готовы в основном те, чей бизнес-план изначально был нацелен на наращивание валового сбора и кто уже нарастил выручку за счет оборота от новых объектов, — говорит Инна Гольфанд. — В связи с этим можно дополнительно ожидать до 300 гектаров новых площадей теплиц и прирост производства овощей до 1,2–1,3 миллиона тонн». Впрочем, по словам Натальи Роговой, дополнительным драйвером роста для овощеводства защищенного грунта станет модернизация теплиц сорокалетней давности при поддержке регионов. «Их достаточно много по стране, и без их обновления будет очень трудно увеличить самообеспеченность по овощам зимой до 75 процентов с нынешних 70 процентов даже за пять лет, — говорит Наталья Рогова. — Для этого мы сейчас договариваемся на уровне Минсельхоза о послаблении для овощеводства защищенного грунта со стороны энергетиков — у нас энергия в себестоимости занимает до половины затрат».