Торжества в Тынде 8 июля по случаю 50-летия главного советского этапа строительства Байкало-Амурской магистрали (1974‒1984) — неплохой повод обратить внимание на развитие магистрали сегодня и завтра, а вместе с ней и всего Восточного полигона. Так железнодорожники именуют сеть из четырех отделений железных дорог на востоке страны — Красноярской, Восточно-Сибирской, Забайкальской и Дальневосточной, с их главными сквозными артериями — БАМом и Транссибом.

Заложники Большого угля

Задача модернизации Восточного полигона (ВП) встала во весь рост в начале прошлого десятилетия, когда растущие объемы угольного экспорта в Юго-Восточную Азию уперлись в «узкое горлышко» хилой инфраструктуры. Расширять действующие и строить новые портовые мощности угольщики принялись самостоятельно, а вот расшивка «коллективного блага», пропускной способности железных дорог, легла на саму железнодорожную монополию.

Программа модернизации ВП стартовала в 2013 году. За последующие десять лет в ходе двух этапов его модернизации было вложено 1,1 трлн рублей, что составило около 20% инвестпрограммы РЖД за этот период. Результат усилий налицо: провозная способность ВП увеличилась с 98 до 173 млн тонн, при этом львиную долю прироста грузоперевозок (82%) оттянул на себя уголь. Неуклонно росли как доля угля в перевозках ВП (в прошлом году она превысила 70%), так и доля данного направления в угольном экспорте (достигла 55% в 2023 году). При этом недовывоз неугольных грузов по ВП вследствие преференций угольщикам, по различным оценкам, составляет от 10 до 20 млн тонн ежегодно.

Пассажирские поезда на востоке БАМа железнодорожники недолюбливают. Участок трассы от Комсомольска-на-Амуре до Совгавани забит под завязку эшелонами с углем, а пассажирский состав требует особого к себе отношения — больших интервалов движения, освобождения ближайшего разъезда. И на шестом десятке лет работы трассы сквозное пассажирское движение по БАМу — от Совгавани и Ванино до Тайшета — так и не налажено. Да и не ставится, похоже, такая задача. Во всяком случае, в программных документах РЖД и правительства, как и в речах высоких чиновников, мы о таковой ничего не читали и не слышали.

Зато ставятся все более амбициозные задачи дальнейшего роста провозной способности ВП. Глава РЖД Олег Белозеров заявлял о намерении по результатам следующего, третьего этапа модернизации ВП довести его провозную способность до 270 млн тонн к 2032 году. При этом объем необходимых для решения этой задачи инвестиций постоянно пересматривается в бóльшую сторону, последняя оценка — 3,7 трлн рублей. Предстоящий этап модернизации будет более капиталоемким, чем предыдущие, так как потребует сооружения дублеров трех тоннелей, включая самый протяженный на ВП и в России в целом Северомуйский (15,3 км), моста через Амур, а также развития генерирующих и сетевых мощностей для обеспечения электрификации дороги.

За чей счет банкет?

Финансирование программы модернизации ВП до сих пор осуществлялось практически полностью за счет собственных средств ОАО РЖД, включая привлеченные компанией кредиты коммерческих банков (расходы на их обслуживание в прошлом году были эквивалентны 8% ее прибыли), и средств федерального бюджета. Никакие иные источники не привлекались, что, возможно, объяснялось срочностью задачи.

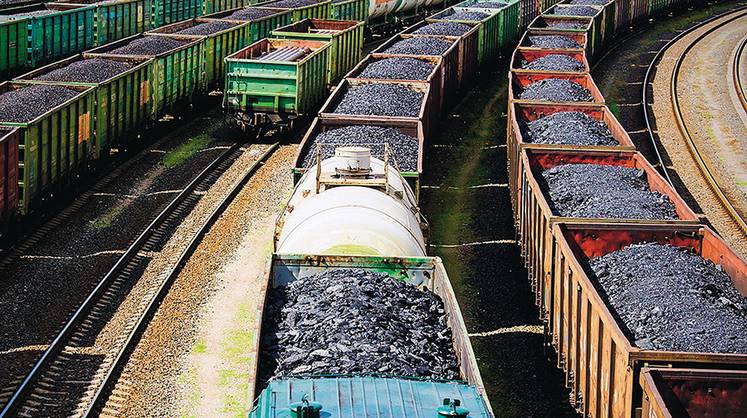

Провозная способность Восточного полигона за последние десять лет увеличилась с 98 до 173 млн тонн, при этом 82% прироста грузопотока занял уголь

В последние годы актуализировался вопрос о целесообразности и формах привлечения самих угольщиков к финансированию мероприятий по расширению возможностей вывоза их продукции. Впервые идею введения для угольщиков инвестиционной надбавки к тарифу РЖД предложило еще в 2009 году. В 2010-м правительство России одобрило ввод инвестиционного тарифа с 2012 года. Однако за период с 2015-го по 2019-й тариф для угольщиков вырос всего на 13% сверх инфляции, причем все эти годы повышенный тариф вызывал очень много критики со стороны угольных компаний, которые считали его необоснованным и приводящим к удорожанию угля на внутреннем рынке. В 2019 году угольщики попросили скидку из-за спада цен на уголь на мировом рынке, но в РЖД сказали, что готовы пойти на это, только если и другие участники перевозочного процесса дадут скидку, в том числе стивидоры. В итоге скидки угольщикам железная дорога все же предоставила.

При этом не надо забывать, что не все угольщики одинаковые. У одних компаний есть свой парк состава и собственные стивидорные мощности. У других — только активы по добыче. По этой причине и себестоимость угля у компаний очень разная. Для одних компаний инвестиционная надбавка не испортит картину, а для других переведет рентабельность в минус.

Помимо инвесттарифа со стороны железнодорожной монополии выдвигались и более радикальные предложения — чтобы угольщики не просто софинансировали развитие провозных мощностей, но и отвечали рублем за конкретные объемы будущих перевозок. В 2020 году первый заместитель гендиректора ОАО РЖД Вадим Михайлов отмечал: «Если мы строим инфраструктуру под кого-то, он должен нам гарантировать, что заполнит ее и возместит расходы на содержание…» Тогда, в разгар реализации второго этапа модернизации Восточного полигона, в правительстве уже велись активные дискуссии по внедрению договоров типа ship-or-pay — «вези или плати».

Суть предлагаемого подхода заключается в том, что обе стороны берут на себя ответственность: грузовладелец — отправить определенный объем груза, перевозчик — его перевезти. В случае нарушения с любой из сторон платится штраф. Не вникая в подробности, а о них имеется достаточно большое количество публикаций и исследований, механизм пока что не заработал для перевозок угля по железной дороге. Соответствующий законопроект был отозван после бурных обсуждений и появления множества вопросов у участников рынка. Ключевой контраргумент — принцип «вези или плати» отменит правило недискриминационного, равного для всех грузоотправителей доступа к инфраструктуре, что способно ввергнуть в хаос отрасль железнодорожных перевозок и не отвечает принципам справедливой конкуренции (подробности дискуссии можно найти в материале «Вези или плати: многие заплачут» в № 41 журнала «Эксперт» за 2018 год).

Но что можно предложить еще, чтобы угольные компании все же участвовали в модернизации железнодорожной инфраструктуры, но при этом не усложняли критично свое финансовое положение? Мы предлагаем к обсуждению особый механизм — динамический инвестиционный тариф, размер которого будет зависеть от мировой конъюнктуры. Если цены на уголь по истечении года были высокими и угольные компании хорошо заработали, часть полученной ими сверхприбыли постфактум уплачивается в ОАО РЖД в качестве надбавки к ранее уплаченному базовому тарифу за перевозку. Этакий ретробонус для железнодорожников. Такой механизм представляется справедливым, так как учитывает риски угольных компаний из-за специфики мирового рынка угля.

Предстоящий этап модернизации БАМа и Транссиба будет более капиталоемким, чем предыдущие: он потребует сооружения дублеров трех тоннелей, включая Северомуйский (15,3 км), и моста через Амур

Динамический тариф обеспечит дополнительный стимул для улучшения инфраструктуры и повышения качества услуг железнодорожных перевозок. Перевозчик сможет использовать полученные средства для модернизации подвижного состава, улучшения логистики, повышения эффективности перевозочных операций и общей эффективности транспортной системы.

Конкретный формат реализации подобной меры может варьироваться, дополняться и адаптироваться, делая инструмент более гибким и прозрачным. Тем не менее мы видим два ключевых возможных ориентира для расчета надбавки — это параметры прибыльности компаний-экспортеров и мировой ценовой бенчмарк, причем второй является более приоритетным.

Основная слабость расчетного механизма через прибыль угольных компаний связана с возможностью непрозрачного формирования прибыли, что затрудняет справедливое и прозрачное распределение инвестиционной надбавки. Кроме того, прибыльность угольных компаний значительно варьируется в зависимости от их операционной эффективности и стратегий управления затратами, что усложняет унифицированный подход к расчету надбавки.

Второй вариант предполагает более гибкий механизм, связывая расчет с ценами на уголь. За основу могут быть взяты отечественные индикаторы или мировые бенчмарки, практика ориентирования на которые закрепилась, например, при расчете акцизов на нефтяное сырье, автомобильный бензин и дизельное топливо (бенчмарк — нефть марки Brent). Использование мирового бенчмарка позволит учитывать глобальную конъюнктуру рынка угля (в период с 2010 по 2024 год цена на бенчмарк энергетического угля (FOB Newcastle, 6000 kc) варьировалась от 47 до 432 долларов за тонну, коксующегося (FOB East Coast Australia) — от 77 до 580 долларов за тонну), тогда как отечественные индикаторы лучше отражают реалии внутреннего рынка, включая локальные экономические условия, дисконтные ставки и реальную стоимость отправки угля из портов.

Компромиссным решением будет привязка к мировому бенчмарку с учетом обменного курса рубля для оценки эквивалентной стоимости тонны угля в рублях и идентификации сверхприбылей угольных компаний. Это также позволит угольным компаниям и перевозчикам более точно прогнозировать будущие затраты и доходы, что поспособствует улучшению системы планирования и принятия инвестиционных решений внутри угольных компаний.

Расчет инвестиционной надбавки к тарифу будет осуществляться постфактум по итогам года на основе среднегодового мирового уровня цен на уголь, а также среднегодового курса рубля к доллару. В зависимости от макроэкономических условий и обменного курса ставка надбавки может корректироваться прогрессивно. Это позволит учитывать изменения на мировом рынке угля и адаптировать инвестиционную надбавку к текущим условиям, обеспечивая баланс между интересами перевозчиков и угольных компаний, а также минимизируя риски, в первую очередь для угольщиков.

Дорога в эпоху «после угля»

Как и чем будет жить Восточный полигон через десять лет, ведь большинство прогнозов международных организаций пророчат снижение мирового спроса на уголь?

Вопрос, чем будет загружен расширенный ВП, остается открытым. Мы видим три варианта.

1. Вся мощность Восточного полигона будет заполнена углем.

Это инерционный и наиболее вероятный вариант. Сейчас уже существуют межправительственные соглашения с Индией о поставке 50‒60 млн тонн коксующегося угля. Часть этих объемов поедет по инфраструктуре ВП. Угольные регионы, в свою очередь, заявляют о возможности увеличения добычи угля под расширяющиеся мощности на Востоке.

2. Мировой спрос на уголь снизится, но реализуется потенциал загрузки инфраструктуры неугольными грузами.

В случае жесткой фрагментации мировой торговли (вплоть до эскалации в регионе вокруг статуса Тайваня) и при сохранении умеренных глобальных темпов энергоперехода мы ожидаем ускоренного экспортно ориентированного экономического роста, где 94% грузопотока будет сформировано неугольными грузами. В основном прирост будет за счет зерновых товаров (+20,6 млн тонн) и продуктов животного и растительного происхождения (+19,7 млн тонн). Такой рост экспорта будет определяться радикальным ускорением изменений климата. В этих условиях в мире растет производство пшеницы в странах с умеренным климатом, которые забирают на себя экспортный потенциал жарких стран: российский экспорт растет в два с половиной раза и отправляется на Восток. Помимо влияния на поставки зерна климатического фактора экспорт будет определяться межправительственным соглашением, подписанным с Китаем на 12 лет. Оно предполагает поставку 70 млн тонн зерна, зернобобовых и масличных культур.

Мы предлагаем к обсуждению особый механизм — динамический инвестиционный тариф, размер которого будет зависеть от мировой конъюнктуры угольного рынка

Кроме того, заметный рост на Восточном полигоне будет иметь руда черных металлов (+12,3 млн тонн) в случае военной эскалации вокруг Тайваня.

Рост поставок древесины (+10,4 млн тонн) прогнозируется за счет спроса на центральноазиатских рынках, а также возможной отмены запрета на экспорт редких древесных пород в Китай.

Меньшие объемы (+17,9 млн тонн) будут формировать нефтепродукты, продукция химической промышленности, продукция целлюлозно-бумажной промышленности, готовые пищевые продукты, строительные материалы, цветные и черные металлы. Формируя небольшую часть грузопотока в весовом выражении, эти по большей части высокодоходные грузы чрезвычайно важны для экономики. Кроме того, часть этих грузов отправится на экспорт в контейнерах. Так, после ввода третьей очереди ВП контейнерный экспорт увеличится с 15 до 30 млн тонн. В основном это будут грузы лесной и химической промышленности, а также черные металлы.

Угольного доминирования в таком варианте развития событий не будет. На фоне устойчиво растущего спроса на коксующийся уголь в АТР ожидается рост его экспортных поставок на Восток на уровне 16,7 млн тонн, тогда как энергетический падает на 11 млн тонн. В итоге прирост перевозок угля после введения третьей очереди Восточного полигона составит всего 7%, а остальные мощности достаточно равномерно распределятся между другими грузами, основная часть которых более высокодоходна.

Есть ли возможность загрузить инфраструктуру ВП импортными и транзитными контейнерными потоками? Казалось бы, восточное направление могло бы стать важным звеном в реализации транзитного потенциала между Азией и Европой. Но при детальном рассмотрении ответ на поставленный вопрос перестает быть однозначным. Сегодня основные транзитные потоки идут из Китая и в Китай через Казахстан, минуя ВП. По нашим оценкам, лишь четверть сухопутного контейнерного транзита между Азией и Европой проходит через БАМ и Транссиб. Динамика роста транзитного потока уверенно позитивная, но не экспоненциальная. Пикового значения контейнерный транзит на ВП достиг в 2021 году, составив 3,2 млн тонн против 1,8 млн тонн в 2018-м. Затем наметилось снижение, до 2,2 млн тонн по итогам прошлого года. Причем речь идет не о транзитных потоках между Китаем и ЕС, а о грузопотоках между странами Центральной Азии с одной стороны и Южной Кореей и Японией — с другой. Китайско-европейский транзит не заходит на ВП — он идет коротким путем через Казахстан и в 2022 году составил 7,6 млн тонн.

Что касается контейнерного импорта, то здесь роль ВП более заметна: в 2023 году он составил 13 млн тонн, а через 10‒15 лет, по нашей оценке, может вырасти до 20 млн тонн и занять до 7% провозной способности ВП.

3. Снижение мирового спроса на уголь будет сопровождаться неблагоприятными условиями для неугольного экспорта.

Самый негативный сценарий для России — это ситуация, когда снижению мирового спроса на уголь будут сопутствовать неблагоприятные условия для неугольного экспорта. В таком случае новые мощности Восточного полигона могут остаться невостребованными.

Перспективы угля в мире

В краткосрочной перспективе ожидается, что потребление угля начнет снижаться ввиду высокого уровня внедрения возобновляемых источников энергии (ВИЭ). Несмотря на это, одним из сдерживающих факторов увеличения потребления угля в мире в 2023 году может стать слабый экономический рост во многих развитых странах, что на фоне возможного (даже частичного) восстановления в 2024-м не исключает продолжения увеличения глобального угольного спроса. Дополнительным стимулом к росту потребления в 2024 году могут стать жаркие погодные условия, которые наблюдаются в странах АТР; это уже стало причиной пересмотра прогноза цен на энергетический уголь вверх у Fitch. Основными регионами роста до 2026 года, по данным Международного энергетического агентства (МЭА), будут выступать Индия (+137 млн тонн к 2026 году) и страны Юго-Восточной Азии (+85 млн тонн), в то время как в Китае ожидается снижение относительно показателей 2023 года (−205 млн тонн) и дальнейший переход на плато, что повлияет и на общемировую картину — снижение потребления угля до 8,34 млрд тонн к 2026 году (−0,8% в год). В данном контексте происходящее в этих регионах и будет в большей степени определять будущее угольной добычи и потребления в мире.

Долгосрочная перспектива спроса и предложения на глобальном и региональных рынках характеризуется значительной неопределенностью и зависит от множества факторов: от типа углей (коксующиеся или энергетические), проводимой политики и обязательств по отказу от угольной генерации, ценовой конъюнктуры на рынках энергоносителей, технологических возможностей замещения угля альтернативными источниками, скорости перевода мировой сталелитейной промышленности на зеленый водород, а также рисков возникновения шоков. Как следствие, международные организации МЭА и BP пророчат углю печальное будущее: прогнозируемая развилка сокращения потребления к 2050 году относительно значений 2023-го составляет от −89,9% (сценарий «Чистый ноль», BP) до −41,2% (сценарий «Заявленная политика», МЭА). Эксперты МЭА при этом подчеркивают, что текущих усилий для осуществления скорого перехода к чистым технологиям в энергетике недостаточно. В Управлении энергетической информации США разброс сценариев предполагает сокращение спроса от 10,9% (сценарий низкого экономического роста) до увеличения на 8,8% (сценарий высокой стоимости технологий нулевых выбросов). Таким образом, перспективы спроса на уголь характеризуются значительной неопределенностью.