Всего несколькими годами раньше объектами этих баталий были преимущественно юридические лица, и на этом поприще были достигнуты весьма серьезные успехи — причем победителем оказался клиент, получивший широкий выбор средств дистанционного управления своими финансами. Но в последнее время отечественные банки все большее внимание уделяют «второму фронту» — захвату рынка физических лиц, где дистанционные сервисы выходят в авангард инструментов удержания клиентов, ранее привлеченных возможностями кредитных и депозитных продуктов.

Сегодня расширено и само понятие «оперативность платежа». Если раньше под этим понималась способность банка обработать полученный документ и обеспечить перевод денег получателю, то сегодня клиент исчисляет время прохождения денежных средств от момента отправления в банк платежной инструкции в том или ином виде. И это вполне разумно — банк не только обеспечивает перевод финансов со счета на счет, но и предоставляет сервисы для доставки денежных распоряжений от клиента до своих информационных систем. Так что оперативность банка в проведении платежей оценивается по совокупной эффективности двух систем — «Клиент–Банк» и «Банк-отправитель — Банк-получатель».

Технология «Клиент–Банк» развивается стремительно — сейчас уже не встретишь модемных «dial-up» систем, которые эволюционировали сначала в программные комплексы «Интернет-банк», а затем, по мере развития мобильных устройств, появилась и новая ветвь развития — «Мобильный банк». И сегодня именно эти системы делят рынок дистанционного доступа к банковским счетам — как корпоративный, так и «гражданский» его сегменты, впрочем, допуская и симбиоз в интересах клиента.

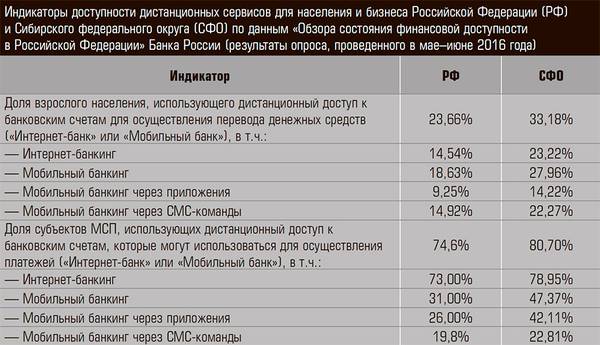

«Интернет-банк» и «Мобильный банк» существенно влияют на доступность финансовых инструментов в целом — это признал Банк России, опубликовавший «Обзор состояния финансовой доступности в Российской Федерации», включающий и результаты опросов физических и юридических лиц относительно их приверженности к тем или иным дистанционным сервисам.

Наиболее очевидные тенденции, выявленные Банком России — преобладающее использование бизнесом «Интернет-банка» (73% против 31%), а населением, хотя и с гораздо меньшим преимуществом — «Мобильного банка» (18,63% против 14,54%). Второй, менее ожидаемый результат — жители СФО оказались гораздо более «продвинутыми» пользователями дистанционных сервисов, чем среднероссийский гражданин (33,18% против 23,66%), схожие тенденции проявились в отношении интернет- и мобильного банка. Такая активность сибиряков не осталась не замеченной Банком России — регион с показателем «Доля взрослого населения, использующего дистанционный доступ к банковским счетам» 33,18% удостоился отдельного упоминания в «Обзоре…» наряду с еще двумя лидерами — ДВФО (65%) и УФО (32,9%). Сибирский бизнес также более активно, чем в среднем по России, общается с банком посредством цифровых каналов (80,70% против 74,6%), превзойдя своем в пристрастии к «Мобильному банку» общероссийские показатели более, чем в полтора раза (47,37% против 31%).

Желанная мобилизация

Единственным сегментом рынка, близким к насыщению дистанционными сервисами, можно считать бизнес, ориентирующийся на традиционные системы «Интернет-банк». В то время, как «Мобильный банк» по всем статистическим показателям имеет впереди большое пространство развития — как в среде физических, так и юридических лиц, несмотря на существенные различия в «портрете» действующего и потенциального пользователя. По мнению управляющего филиалом Абсолют Банка в Новосибирске Дмитрия Монастырева, мобильное приложение, а не «Интернет-банк» чаще выбирают более молодые люди, их средний возраст — 25–35 лет. Директор Faktura.ru Мадина Муканова добавляет — женщины в настоящий момент активнее используют мобильные приложения, а мужчины активнее используют канал интернет-банкинга.

Что же касается юридических лиц, то «Мобильный банк» в основном используют руководители и собственники бизнеса, оставляя стационарный доступ через Интернет сотрудникам бухгалтерских и финансовых подразделений — так считает заместитель руководителя департамента розничных продуктов, электронного бизнеса и CRM банка ВТБ Александр Солонин. «Мобильное приложение может быть удобным дополнительным инструментом для руководителя или главного бухгалтера, которому нужно быстро проверить баланс или срочно перевести оплату по проекту, — рассуждает директор департамента цифрового бизнеса ПАО КБ «Восточный» Алексей Казаков, добавляя далее: — Но текущие расчеты бухгалтерии удобнее делать в привычной web-версии».

Тем не менее, даже при существенном различии демографического и социального статусов представителей сегментов физических и юридических лиц, их роднит стремление к мобильному контролю и управлению денежными средствами, делая заветной целью для отечественных банков. Дмитрий Монастырев, иллюстрируя темпы внедрения мобильного сервиса, отмечает — хотя «Мобильный банк» был запущен относительно недавно, в начале 2017 года, но уже сейчас им воспользовались более 40% клиентов, которые ранее совершали операции через «Интернет-банк». «Показательно, что новосибирцы более открыты современным технологиям и проводят операции через «Мобильный банк» активнее, чем, например, жители Омска, Кемерово и Красноярска», — отмечает банкир. А Александр Солонин, сообщивший, что 90% юридических лиц — клиентов банка — используют «Интернет-банк», поделился амбициозными планами вовлечения более 50% активных клиентов в мобильный канал. Для этого планируется предоставлять в «Мобильном банке» исчерпывающий функционал, который будет покрывать все потребности большинства клиентов сегмента малого бизнеса.

Однако рынок мобильного доступа к банковским счетам насыщается не только действующими на нем кредитными организациями. Перспективность этого направления становится все более очевидна и для тех банков, которые по ряду причин еще не предлагали своим клиентам такие услуги, но предполагают сделать это в самое ближайшее время. Так, начальник управления маркетинга банка «Акцепт» Вероника Сергеева рассказала о планах запуска мобильной версии «Интернет-банка» для корпоративных клиентов банка с 20 февраля этого года. По словам банкира, это облегченная версия классического ДБО для работы с мобильных устройств.

Через тернии — к мобильности

Но столь благостная картина может создать несколько превратное представление о безоблачных перспективах развития и внедрения мобильных систем дистанционного доступа. Опыт разработки и распространения «Интернет-банка» не в полной мере перекладывается на новый сегмент рынка по ряду технических, финансовых и других причин. Руководитель отдела продаж в России и СНГ IT компании «Azoft» Денис Кучанов видит сложности с кастомизацией — хотя бы под бренд банка — готовых мобильных решений в отличие от их классических web-разработок. Он также уверен, что на текущий момент «Интернет-банк» более востребован, чем «Мобильный банк» — в большей степени из-за доступности. «Компьютеры есть практически у всех, а смартфоны, обеспечивающие приемлемую производительность, пока у незначительной части населения», — считает эксперт. Руководитель группы IT компаний «Eyeline» Виталий Гумиров отмечает еще один нюанс, который может препятствовать массовому внедрению «Мобильного банка» — это технические ограничения оперативной памяти смартфона-носителя: «Если такие ограничения для флагманских изделий не столь существенны, то в массовых моделях недостаток свободной памяти вполне может стать помехой установки нового мобильного приложения, и пользователь окажется перед выбором — удалить то и ли иное привычное приложение, или же просто отказаться от установки «Мобильного банка».

Со своей стороны видит стоп-факторы «Мобильного банка» Александр Солонин. Это и уровень финансовой грамотности клиентов, сформированные ранее привычки по способу проведения операций, а также более высокий уровень доверия к личному проведению операций в офисе банка. «Иногда это и требования государственных органов или частных компаний (чаще всего ТСЖ и ЖКХ) о предоставлении отчетных документов о совершении операции с подписью и «живой» печатью банка», — добавляет замруководителя департамента. В качестве препятствий на рынке юридических лиц банкир отмечает требования регулятора (ЦБ РФ) и опасения клиентов за безопасность «Мобильного банка». А директор Новосибирского регионального филиала АО «Россельхозбанк» Станислав Тишуров добавляет: «Темпы внедрения дистанционных каналов обслуживания клиентов зависят от степени развития информационных и мобильных технологий, степени их доступности для клиентов как в крупных городах, так и в сельской местности».

Еще один нюанс, отмечаемый экспертами, — стоимость приобретения программного обеспечения «Мобильный банк», его адаптации к действующим банковским системам и регулярные затраты на поддержку технической и правовой актуальности системы. Такие расходы вполне способны стать препятствием на пути внедрения мобильных сервисов небольшими региональными банками. Денис Кучанов оценивает стоимость разработки мобильного приложения с условно стандартным функционалом в сумму от 1,5 млн рублей на одну платформу, при этом невозможно ограничиться только разработкой мобильного приложения — вероятнее всего потребуется и разработка на стороне банковского ПО. «Так же необходимо понимать, что разработка и приобретение ПО «Мобильный банк» — это не разовое приобретение. Необходимо постоянно инвестировать средства в приобретенное решение как с целью соблюдения законодательства, которое регулярно меняется, так и для повышения лояльности своих клиентов», — считает руководитель отдела продаж. «Для большинства малых и средних банков вопрос приобретения и внедрения «Мобильного банка» требует тщательной проработки в формате бизнес-кейса с полным пониманием возможностей отработки вложенных инвестиций», — уверен Виталий Гумиров. Он оценивает начальную стоимость разработки основной front-end составляющей мобильного приложения суммой от шестисот тысяч рублей, при этом общая сумма проекта может быть в несколько — до десяти — раз выше. Но Дмитрий Монастырев утверждает, что для приобретения и внедрения услуги «Мобильный банк» его кредитной организации крупных вложений не потребовалось. «Постоянная статья расходов банка на мобильное приложение — ежемесячные лицензионные платежи, но они относительно невелики», — считает управляющий филиалом.

Мадина Муканова, в свою очередь, не сомневается — в случае если банк пользуется услугами дистанционного банкинга на принципах Saas (software as a service), капитальных вложений не требуется. «Вся логика взаимодействия между банком и компанией-разработчиком ДБО в таком случае построены по облачному принципу, так что банк экономит на обслуживании, обновлении, сопровождении дистанционных сервисов и другой, непрофильной для кредитной организации, но затратной деятельности», — поясняет свою позицию топ-менеджер.

Симбиоз или вытеснение?

«Мобильный банк» сегодня, в отличие от «Интернет-банка» в годы его зарождения, не является столь же критически важным для бизнеса — скорее, это движение в сторону создания удобной и комфортной информационной среды для топ-менеджеров и собственников бизнеса. И сегодня предприниматели зачастую рассматривают мобильный доступ к банковскому счету не в качестве альтернативы привычному «Интернет-банку», а как параллельный канал оперативного доступа к информации. «На текущий момент «Мобильный банк» является в большей степени дополнением к «Интернет-банку», — подтверждает Денис Кучанов, будучи уверенным — на рынке юридических лиц «Интернет-банку» вытеснение своим мобильным конкурентом в обозримом будущем не грозит. Маловероятным считает вытеснение «Интернет-банка» и начальник управления корпоративного бизнеса Банка «Левобережный» Татьяна Шипачева. По ее мнению, сервисы скорее предназначены для того, чтобы дополнять друг друга — так, «Мобильный банк» удобно устанавливать на смартфоне руководителю организации и по необходимости контролировать каждый платеж самостоятельно — для этого существует гибкая система настроек по согласованию платежных поручений. А руководитель ККО «Сибирь» Альфа-Банка Наталья Лебедева иллюстрирует совместное использование интернет- и мобильного банка на примере соответствующих систем своего банка — те клиенты, которые активно пользуются «Альфа-мобайлом», реже пользуются «Интернет-банком», рассматривая именно его в качестве дополнительной системы. Причину руководитель офиса видит в том, что лимиты на совершение операций в «Интернет-банке» существенно выше, чем в мобильном приложении.

Однако Александр Солонин считает, что востребованность мобильного приложения бизнесом — по крайней мере, малым — напрямую связана с развитием его «розничного» собрата, подготовившего внушительный фундамент и приучившего активно использовать технологические девайсы в повседневной жизни. «В текущий момент практически со стопроцентной вероятностью можно предсказать переход в среднесрочной перспективе клиентов сегмента «Малый бизнес» в мобильный канал, при условии наличия необходимой функциональности для полноценной работы в «Мобильном банке», — утверждает банкир.

На рынке физических лиц перспективы «Мобильного банка» более очевидны. В отсутствие системных проблем развитие высокотехнологичного сервиса сдерживается лишь техническими возможностями банка и клиента, а также готовностью последнего к восприятию нового качества управления своими финансами — на это особо обращает внимание Станислав Тишуров, уверенный, что банки стремятся не только к оптимизации бизнес-процессов, но и к повышению удобства пользования своими услугами. «Но уровень внедрения таких технологий зависит также от степени готовности клиентов к их использованию», — заключает директор филиала.

Информационная защищенность мобильного канала связи находится на уровне своего старшего собрата — это подтверждает Денис Кучанов. В частности, для подтверждения платежей в «Восточном Мобайле» используются push-уведомления, их невозможно перехватить, они «привязаны» к конкретному устройству — смартфону или планшету, а не к номеру телефона — такую информацию предоставил Алексей Казаков. А риски несанкционированного доступа в случае утраты смартфона с установленным приложением минимизируются использованием современных систем идентификации пользователя — от классического пароля до голосовой и биометрической систем распознавания. «Использование биометрии при идентификации клиентов в финансовых учреждениях начало набирать обороты — в России пока только используется идентификация по отпечатку пальца, в то время как уже существует голосовая идентификация», — говорит Александр Солонин, сообщив далее о том, что банк сейчас работает над задачей внедрения технологии touch id в приложение «Мобильный банк» для физических лиц. Внедрение в реальную жизнь самых современных технологий идентификации подтвердила и Татьяна Шипачева — по ее словам, если смартфон оснащен сканером отпечатка, то для быстрого входа в приложение клиенты банка могут вместо логина и пароля авторизоваться отпечатком пальца.

Если в сегменте юридических лиц возможность вытеснения «Мобильным банком» «Интернет-банка» является пока предметом дискуссий, то в розничном сегменте перспективы более однозначны — правда, когда речь идет о полноформатных мобильных приложениях, а не о мобильном доступе к счету посредством sms-команд. В этом случае, как считает Пресс-служба Сибирского банка Сбербанка, «Мобильный банк» в формате sms-сервиса, как простой и удобный сервис для мгновенных операций вроде запроса баланса или перевода средств, прекрасно уживается с «Интернет-банком».

Что же касается полнофункциональных мобильных приложений, то, по мнению Дмитрия Монастырева, такое вытеснение вполне возможно и к этому все идет: люди все более активно используют функционал современных телефонов, к тому же очень удобно, когда твои личные финансы «под рукой», и не нужен ни компьютер, ни ноутбук, ни планшет. Но каждый человек индивидуально решает, насколько ему необходим «Мобильный банк» и готов ли он приложить определенные усилия для скачивания и установки приложения. «При использовании этого сервиса затраченные усилия должны быть оправданы решением проблем пользователя», — затрагивает еще одну сторону вопроса Виталий Гумиров.

А Вероника Сергеева, рассуждая в терминах «теории поколений», считает: скорее всего, через несколько лет, когда поколение Y и Z вырастут и станут большинством среди клиентов банков, «Мобильный банк» станет основным каналом общения клиента с банком, через который он сможет совершать не только транзакционные платежи, но и получать полноценные консультации банковских специалистов.