Процентные ставки по банковским розничным кредитам и депозитам, свечой взлетевшие в декабре 2014 года, в течение достаточно длительного времени демонстрируют покорную динамику снижения. Народная молва, да и часть профессионального сообщества, предписывает это целенаправленному воздействию Банка России, который, исполняя функции мегарегулятора, по своему разумению устанавливает уровень одного из важнейших макроэкономических индикаторов — ключевой ставки, от которой коммерческие банки и отсчитывают размер собственных процентов по привлекаемым вкладам и выдаваемым кредитам. При этом зачастую в качестве базиса называется депозитная ставка — как показатель стоимости привлеченных ресурсов, выдаваемых далее в виде кредитов.

Однако внешняя простота такой модели — лишь отражение глубинных и сложных процессов, на которых основана процентная политика и экономика банковского, в том числе розничного, бизнеса. В качестве первого приближения к ним можно упомянуть усилия Банка России по обузданию порожденной падением курса рубля инфляции путем решительного взвинчивания и последующего постепенного снижения ключевой ставки, что позволило не допустить избыточного давления денежной массы на потребительские цены, но привело к торможению экономики. И надо признать — в этом отношении предпринятые регулирующие воздействия позволили пройти между Сциллой гиперинфляции и Харибдой глубокой рецессии.

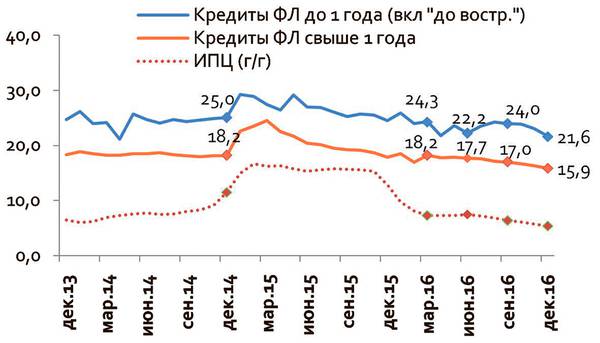

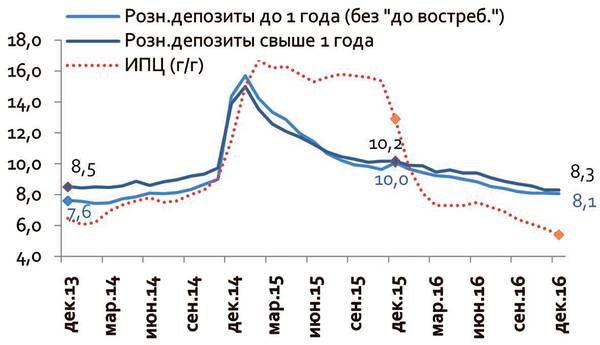

При этом ставки по розничным депозитам пытались отслеживать динамику инфляции с учетом ее вероятного постепенного снижения, а проценты по кредитам физическим лицам лишь отчасти — пропорционально доле вкладов населения в пассивах банков — ориентировались на стоимость розничных депозитов, увеличиваясь в большей мере за счет повышенных рисков просрочки и невозврата. Что, в свою очередь, определялось снижением реально располагаемых доходов населения вследствие инфляции и общего замедления экономики. Такая рекуррентность взаимосвязанных процессов затруднит определение одного из них в качестве ведущего, заставляя учитывать при анализе и прогнозировании весь комплекс экономических факторов в динамике.

«На динамику процентных ставок по депозитам физических лиц влияет сочетание таких индикаторов, как ключевая ставка ЦБ и спрос населения на кредитование. При этом уровень инфляции оказывает лишь опосредованное влияние, поскольку этот показатель уже учитывается ЦБ при принятии решения о размере ключевой ставки», — рассуждает директор филиала «Новосибирский» Уральского банка реконструкции и развития (УБРиР) Лариса Кучендаева. А по мнению главного аналитика Промсвязьбанка Дмитрия Монастыршина, макроэкономическим ориентиром для ставок по депозитам можно считать индекс потребительских цен, а для кредитов — уровень ключевой ставки. «Но это очень условные ориентиры, а динамика реальных ставок может не коррелировать с макроэкономическими индикаторами», — предупреждает аналитик. Так, уровень ставок по кредитам зависит от стоимости фондирования банков, и при снижении ставок по депозитам банки могут снижать ставки для конечных заемщиков даже при неизменности ключевой ставки. При этом вице-президент, управляющий Сибирским филиалом ВТБ24 Станислав Могильников указывает на основные, по его мнению, причины снижения ставок по вкладам: снижение инфляции и избыток ликвидности, особенно валютной у банков. И далее добавляет — «Есть и определенные ожидания по дальнейшему снижению ключевой ставки».

При этом ставки по кредитам и депозитам для населения по-разному реагируют на изменение экономической ситуации и динамику макроиндикаторов — тому есть как субъективные, так и объективные причины. К первым из них стоит отнести естественное желание банков заработать на разнице привлекаемых и размещаемых ресурсов — поэтому проценты по депозитам, как правило, оперативно снижаются при наличии любого достойного повода, будь то снижение ключевой ставки ЦБ, укрепление рубля или снижение инфляции. По этой же причине снижение ставок по кредитам отрабатывается с заметным запозданием — и здесь регулятором в большей степени выступает рыночная конкурентная среда. При этом достаточно развитый отечественный финансовый рынок работает в качестве демпфера, приводящего аппетиты отдельных банков к среднему уровню розничной процентной доходности. Как отмечает директор Новосибирского регионального филиала АО «Россельхозбанк» Станислав Тишуров, по ряду кредитов ставки уже вернулись на «докризисный» уровень, а с учетом специальных предложений потребительские и ипотечные кредиты сейчас можно оформить и по более привлекательным ставкам.

К объективным причинам запаздывания изменений кредитных процентных ставок относительно депозитных при общем понижательном тренде ставок стоит отнести необходимость отрабатывать ранее привлеченные — а значит, и более дорогие — депозиты.

«В отчетности банков более оперативно отражаются изменения ставок по депозитам, поскольку у большинства банков сроки кредитования клиентов превышают сроки привлечения депозитов», — подтверждает Дмитрий Монастыршин, вспоминая, что именно такая структура активов и пассивов стала причиной резкого падения прибыли банков в 2014–2015 годах, когда ставки росли. «В 2016–2017 годах по мере снижения ставок банки снижают процентные расходы быстрее, чем снижаются процентные доходы, так кредиты имеют большую срочность, чем депозиты», — заключает аналитик, иллюстрируя свои выводы соответствующими графиками.

Различие в срочной структуре активов и пассивов при вероятных изменениях рыночной среды, потенциально приводящих к росту/падению процентных ставок создает для банков заметные процентные риски. Лариса Кучендаева напоминает — согласно законодательству банк не может в одностороннем порядке изменить ставку по договору вклада, заключенному с физическим лицом, а значит, в условиях изменения рыночной среды доходность вклада останется неизменной. «В связи с этим мы на постоянной основе осуществляем анализ показателей рынка, экономической ситуации в стране, и при выявлении факторов, свидетельствующих о появлении процентных рисков, учитываем это в условиях вкладов», раскрывает банкир элементы риск-менеджмента. Страховкой от изменения рыночной конъюнктуры считает уравновешивание активов и пассивов по срочности и по валюте Дмитрий Монастыршин. «Кроме того, банки используют производные финансовые инструменты для хеджирования процентного и валютного риска», — добавляет он.

Депозит — хорошо, но хочется лучше…

Конечному потребителю — клиенту банка, обратившемуся в кредитное учреждение с целью сохранения и некоторого приумножения своих средств, или же с желанием исполнения давних замыслов при помощи заемных средств — мало известны глубинные причины, побудившие установить те или иные условия по розничным кредитам и вкладам. Его интересуют конкретные проценты, сроки и суммы — и здесь банки готовы на самые различные комбинации этих параметром для нахождения с клиентом взаимовыгодной договоренности. Сегодняшний банковский рынок, особенно в части безрисковых операций, уже можно считать «рынком клиента», и этот тренд в обозримом будущем будет только усиливаться. Так что основой формирования предложений для клиентов становятся не только экономические расчеты, но и маркетинговые решения, позволяющие учитывать интересы разнообразных клиентских групп, их подход к сбережению, накоплению и заимствованию средств. «Стратегия размещения средств на депозит зависит от индивидуальных планов и целей инвестирования», — убежден Дмитрий Монастыршин. По его мнению, при наличии регулярных доходов и свободных остатков, которые могут вноситься на пополнение рублевого депозита, будет выгодно использование опции пополнения счета по ставке, зафиксированной сейчас: «Поскольку мы ожидаем продолжения тренда по снижению рублевых ставок», — объясняет аналитик. Он же добавляет далее, что оптимальным решением будет диверсификация инвестиций.

«Все зависит от потребностей каждого конкретного вкладчика — при выборе вклада клиентам стоит ориентироваться на личные потребности и жизненные цели», — соглашается Лариса Кучендаева. Если нужно накопить на крупную покупку, например, на машину или на квартиру, то подойдет долгосрочный вклад от года и более. Если задача и копить, и снимать деньги без потери начисленных процентов, то для этого есть вклады с возможностью расходных операций. Когда вклад рассматривается в качестве инструмента дополнительного дохода, то стоит присмотреться к вкладам с регулярной выплатой начисленных процентов — советует банкир. Однако при всем богатстве ассортимента депозитов основная доля клиентов выбирает вклады с максимальной доходностью на срок шесть месяцев — таким наблюдением поделился Станислав Могильников.

Тем не менее, очевидная тенденция снижения доходности депозитов все чаще заставляет клиентов искать альтернативные возможности увеличения собственного капитала. Так, по информации Ольги Аксеновой, около 20% клиентов, размещающих средства в УБРиР, предпочитают вариант, альтернативный депозиту — сберегательный сертификат на предъявителя, и в 2016 году было зафиксировано повышение интереса клиентов к этим ценным бумагам. «Это ценная бумага с повышенной доходностью, однако средства, вложенные в сберегательные сертификаты, не подлежат страхованию в АСВ», — объясняет банкир. Нередко инструменты с доходностью, превышающей проценты по депозитам, находятся вне классического банкинга — однако и в этом случае банки, используя преимущества обширной клиентской базы, выступают в роли посредников при продаже того или иного продукта. Дмитрий Монастыршин видит, что в качестве альтернативных инструментов депозитам могут выступать ценные бумаги российских компаний и банков, торгуемые на ММВБ, а наиболее близкой к депозитам по характеристикам риск/доходность операцией является покупка облигаций. Облигации так же, как и депозит, имеют фиксированный срок погашения и позволяют получать процентный доход, но в отличие от депозитов облигации подвержены рыночному риску. «Изменение котировок ценных бумаг позволяет получить дополнительный доход в случае роста цен, однако в случае ухудшения рыночной конъюнктуры возможна потеря части номинала, если держатель решит продать облигации раньше срока погашения», — дает разъяснения банковский аналитик.

Станислав Могильников, в свою очередь, рассказал о том, что банки зачастую предлагают клиентам вместо вкладов программы инвестиционного страхования жизни, что хорошо видно по динамике страховых премий. Он считает — в 2017 году по сберегательным продуктам все большим спросом будут пользоваться программы инвестиционного или накопительного страхования жизни, а также специальные предложения для клиентов определенных категорий с повышенной ставкой по депозитам. А Станислав Тишуров, не наблюдающий снижения интереса населения к традиционным банковским вкладам, дополняет перечень возможных интересных альтернатив для сохранения и приумножения сбережений — это то же инвестиционное страхование, вложения в драгоценные металлы (монеты, обезличенные металлические счета), ПИФы, индивидуальные инвестиционные счета.

Розничное кредитование: настороженный рост

Ситуация на рынке розничного кредитования несколько отличается от рынка банковских вкладов. Замедление экономики и снижение доходов привнесли в этот сегмент значительные кредитные риски — и сегодня, в отличие от трехгодичной давности, банки не столь открыты для потенциальных заемщиков. Как следствие, вариабельность кредитных продуктов значительно отстает от депозитных.

Процентная ставка, срок и величина грейс-периода по кредитной карте — пожалуй, основной набор параметров, составляющих предмет выбора для клиента. На их расширение — например, до гибкой процентной ставки по кредиту, дифференцированного графика платежей — пока еще далеко. Маркетинг в сфере розничного кредитования еще скажет свое слово, инициируя новые кредитные продукты — но, скорее всего, прозвучит оно не раньше, чем восстановится кредитная активность населения и способность банковского сектора. Сегодня же основным критерием выбора по-прежнему является процентная ставка, постепенно опускающаяся к уровню клиентских возможностей.

«Снижение ставок повышает привлекательность кредитов, но это не единственный фактор», — считает Дмитрий Монастыршин. Он уверен — главным драйвером роста кредитования является улучшение ситуации в экономике, рост инвестиционной активности предприятий, рост реальных доходов населения.

Количественную оценку оживлению спроса и роста продаж кредитных продуктов дала директор управления продаж и обслуживания в филиальной сети Сибирского банка ПАО Сбербанк Ольга Коновалова. По ее информации, с 1 января по 20 марта 2017 года клиенты банка оформили кредитов на сумму более 21,7 млрд рублей, что на 8% превышает объем выдачи в аналогичном периоде 2016 года.

С коллегами солидарен и Станислав Могильников, отмечающий рост спроса на кредитные продукты с наибольшей динамикой на кредиты наличными. Далее банкир называет ипотеку и кредитные карты, а также в несколько меньшей степени — автокредиты.

«Во-первых, со снижением кредитной ставки сами банковские кредитные продукты стали более доступными для клиентов, а во-вторых, ситуация в стране и на рынке более или менее стабильная, что позволяет смотреть в завтрашний день увереннее, чем в тех же 2014 и 2015 годах», — рассуждает вице-президент банка.