Пищевая промышленность и переработка агропромышленного сырья в Сибири становятся сильными инвестиционными магнитами, притягивающими все большие объемы финансовых средств. Быстро, буквально за прошедшие несколько лет, пищевая индустрия сформировалась как системообразующая сфера экономики сибирских регионов, а ее разнообразная (насколько это позволяют местные условия) продукция — от приправ и специй до охлажденной мясной продукции и колбасных изделий — имеет высокий потенциал межрегиональных поставок. Возникают все новые разномасштабные бизнес-проекты, привлекаются средства для оплаты контрактов на поставки пищевого оборудования, новыми производствами занимаются все новые пустующие площади, подходящие по соответствующим нормам, нанимается все большее количество технологов-пищевиков, расширяется сервисный сегмент при наладке оборудования, развиваются поставки пищевых ингредиентов, добавок, полупродуктов и другого исходного сырья.

Более того, после запрета ввоза в страну некоторых видов сельскохозяйственной продукции, продовольствия и пищевого сырья европейских стран, США, Австралии, Канады и ряда других стран на рынке сибирских регионов появились временные свободные ниши, прежде всего, для сырной, молочной, рыбной, фруктовой, овощной, масленичной и алкогольной продукции. Импорт продовольствия с введением санкций по ряду импортируемых позиций резко, в несколько раз, снизился, что создало новые возможности роста объемов производства, прежде всего, на действующих пищевых предприятиях Сибири.

Сыры, масла, кондитерка и пиво

Даже по результатам работы некоторых крупных молочных предприятий представленного рейтинга заметно, что они нарастили объемы продаж от 6,7% до 156%, а, например, компании по производству сырной продукции — от 8,8% до 32%. С учетом того, что значительную долю на местных рынках сыров занимают средние и малые сыродельные компании (Фабрика «Фаворит», «Чергинские сыры», «Рикон», «Ануйский маслосырзавод», «Усть-Калманский завод» и др.), сегмент производства сыров в сибирских регионах растет самыми высокими темпами среди пищевых продуктов, даже в условиях прихода на рынки производителей из Беларуси и из некоторых стран Восточной Европы. Ресурсоемкое производство сыров и сырных продуктов в среднем по стране будет увеличиваться на 5% ежегодно (в 2016-м году — свыше 17% на фоне импортозамещения), но мощностей для обеспечения сырами собственного производства все еще будет недостаточно для тех объемов потребления, которые необходимы населению регионов и городов Сибири даже с учетом незначительного сокращения их потребительской активности, с учетом перехода на «экономную» модель потребления. Однако при снижении доходов урбанизированные покупатели стали более избирательными, информированными, научились изучать этикетки с составом продуктов, отличать безопасные добавки от вредных, выбирать молочные и сырные продукты с коротким сроком годности.

Масложировой подкомплекс — не менее важная часть пищевой индустрии — включает производство семян масличных культур, их переработку, переработку растительного масла в три десятка различных видов продукции (маргарины, промышленные жиры, майонезы, соусы на майонезной основе, мыло и др.). Масложировой подкомплекс является также поставщиком жмыхов и шротов для комбикормовой отрасли. В Российской Федерации функционирует более 200 маслодобывающих предприятий, суммарная годовая мощность которых составляет, по экспертной оценке, более 14 млн тонн переработки маслосемян. Разумеется, что такие заводы «увязаны» к сырьевой базе (например, подсолнечника) и поэтому основные мощности по переработке масличных культур сосредоточены в Ростовской области, Краснодарском крае, Белгородской и Воронежской областях (суммарно 45% от общероссийских мощностей). В результате 90% торговых полок в торговых сетях заняты производителями из этих регионов, а производители импортных масел специализируются лишь на выпуске оливкового, кукурузного и других видов особых масел.

С другой стороны, в Алтайском крае действует чуть ли не кластер по производству масличных семян (хотя закупки осуществляются по всему южному поясу страны, от Белгородской области до Приморского края) и последующей их переработки. Якорный производитель — ГК «Юг Сибири», объединяющая три завода в Сибири («АгроСибРаздолье», «Барнаульский маслоэкстракционный завод», «Бийский маслоэкстракционный завод» и «ПродЭкс Омск»). Доля группы в Сибири по нерафинированному маслу — 60%, рафинированному — 80%, шроту — 50%. Производство продукции на основе растительных масел, заменителей молочного жира, заменителей и эквивалентов масла какао сегодня во всем мире является чрезвычайно динамичным направлением в масложировой отрасли. Причина в главных потребителях маргариновой продукции и жиров, сами по себе имеющие высокие темпы развития, — кондитерская, молочная, хлебопекарная, пищеконцентратная, консервная промышленности, а также предприятия общественного питания. И хотя такие методы производства и удешевления конечной стоимости продукции на полках магазинов, как добавление растительного сырья и выпуск растительных спредов, получили достаточно заметное распространение, доверие покупателей к высококачественным сортам сливочных масел, производимые в больших объемах в сибирских регионах, оказывается частично подорванным. В результате темпы роста продаж растительно-сливочных продуктов выше, чем традиционного масла.

В свою очередь, возможно искать и формы диверсификации производства масличных культур и выпускать масла особыми потребительскими свойствами и для отдельных сегментов покупателей — рыжиковое, льняное, кедровое и другие масла, относящиеся к особым сферам потребления (например, по медицинским показателям или как элитный ресторанный продукт).

Кондитерская промышленность — одна из наиболее важных подотраслей пищевого комплекса Сибири. Уже сегодня она в заметной степени, на 60–70%, готова и может производить для населения сибирских регионов высококачественные продукты и изделия в объемах и ассортименте, необходимых для правильного, сбалансированного рациона питания людей. В целом по стране и в среднем по Сибири, производство кондитерских изделий составляет 23,6 кг на одного человека, что очень близко к потреблению европейского уровня.

На многих кондитерских фабриках Сибири проведена модернизация производства, они оснащены современным технологическим оборудованием с высокой долей импортного оборудования, на них работает квалифицированный персонал. Особенно здесь отмечается активность одного из крупнейших в стране кондитерских холдингов КВД Групп (головной офис — в Томске), в которых входит более 10 фабрик по всей стране. Его предприятия производят порядка 350 наименований продукции (снековой и кондитерской), которая продается во всех городах страны, странах ближнего и дальнего зарубежья. И если с модернизацией оборудования вопрос для компаний решаемый, то проблемы стабильного качества продукции для переработки кондитерами и зависимости кондитеров от импорта отдельных видов сырья (например, красители, пищевые добавки и консерванты, а также пальмовое, кокосовое, пальмоядровое масла и др.), которые невозможно производить в российских условиях, все еще находятся в зоне особого внимания.

Рынок кондитерских изделий в Сибири, конечно, насыщается не только сибирскими производителями, но и производителями других регионов, и он далек от насыщения. Тем более с учетом того, что одним из факторов повышения эффективности любых кондитерских компаний является появление новых видов «кондитерки», как имитация, так и аналоги тех, которые традиционно производятся в других странах — в Германии, Италии, Дании, Бельгии и т.д.

Производство пива в целом по стране переживает сложный период — ежегодное снижение составляет от 0,5% до 1,5% в натуральном выражении. Свое влияние на снижение объемов потребления оказали как ухудшение потребительского спроса, так и институциональные ограничения, связанные с запретами на продажу пива в ПЭТ-бутылках более 1,5 литров, вводом системы ЕГАИС для розничной продажи пива, возросшие требования к торговым площадям и времени реализации пива, высокие ставки акциза на пиво.

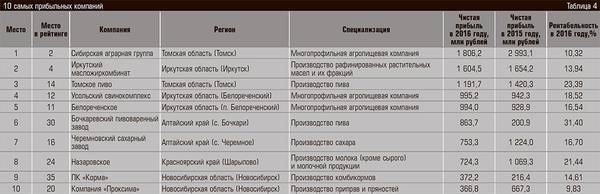

Тем не менее, подотрасль производства пива и безалкогольных напитков, тем не менее, одна из самых высококонсистентных — практически в каждом регионе страны действуют крупные и региональные заводы, более того, в последние годы сильно возросла роль небольших пивоваренных заводов и частных пивоварен. Для регионов Сибири это также характерно, при этом хорошо развиты межрегиональные поставки пивной продукции. Вместе они создают растущую и заметную конкуренцию транснациональным компаниям, таким как «Балтика», «Сан Инбев», «Хайнекен» или «Эфес». В определенной степени это подтверждается темпами роста реализации сибирских крупнейших региональных заводов — «Томское пиво», «Аян», «Барнаульский пивоваренный завод», «Бочкаревский пивоваренный завод» — составляют от 7% до13,8%, а их рентабельность — от 7,8% до 31,4%.

Вперед, на рынки Таможенного союза

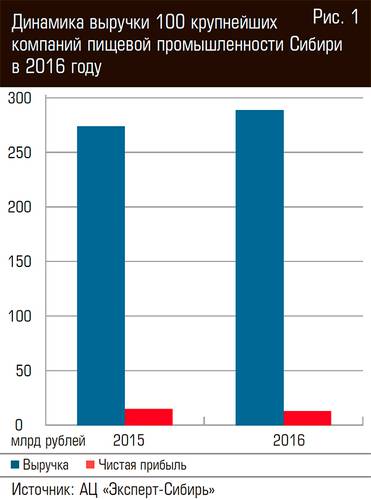

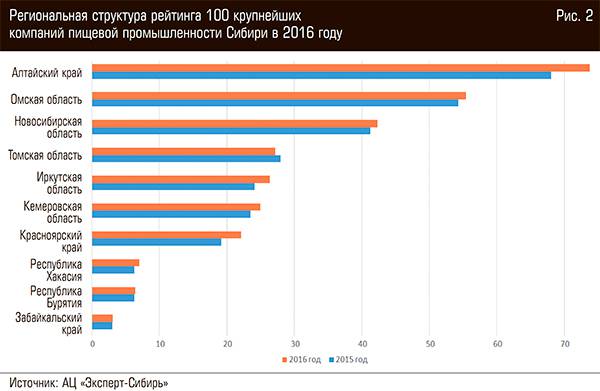

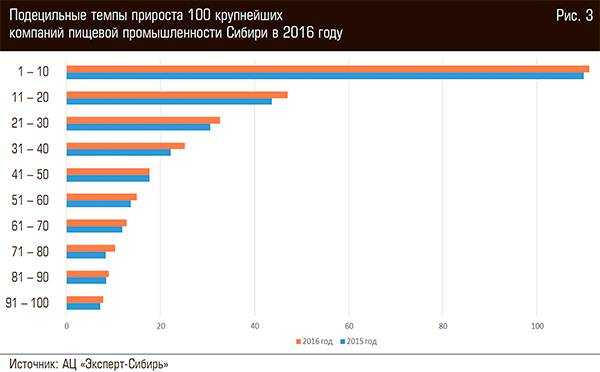

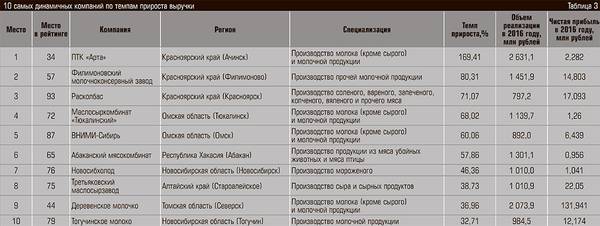

В заключение стоит сказать, что в целом средние темпы прироста доходов пищевой промышленности, которые отмечены по результатам работы ста крупнейших сибирских компаний этой сферы в 2016 году, не столь высоки, как ожидалось бы в связи с новыми экономическими условиями их работы и полученными возможностями (таблица 1), — 5,4%. Давление на предприятия пищевой промышленности оказывают и возросшие издержки, и уже не столь оптимистичные ожидания от освободившихся рынков, и снижение потребительской активности и сменившихся моделей поведения покупателей.

Более того, что характерно для Сибири, слаборазвитая инфраструктура продовольственного рынка, прежде всего, в крупных областных и краевых городах, приводит к формированию несправедливых цен на многие виды продовольствия для населения, в том числе социально значимые. В свою очередь, моральный и физический износ основных производственных фондов ряда пищевых компаний резко снижает возможности расширения и смены ассортимента, повышает издержки, снижает возможности роста объемов производства. Разбалансированность темпов местного производства сырья, например, животноводческой отрасли, и потребностей пищевой и перерабатывающей промышленности блокирует развитие рынков мясной и молочной продукции.

Сибирские пищевые компании все еще слишком зависимы как от импортного пищевого сырья и полупродуктов, так и технологий, оборудования и комплектующих. Настолько зависимы, что не могут мгновенно задействовать производственные мощности полностью или создать новые технологические линии для выпуска пищевой продукции. Проблема для многих сибирских пищевых компаний заключается и в потребителях, завоевание доверия которых к своей продукции становится главной задачей, решение которой позволит также расширить экспортные возможности, прежде всего, на рынки Таможенного союза.